【干货】重新了解美股市场

引言

玩了几年美股,以前都没好好了解美股市场,直到去年熊市才开始疯狂学习美股市场。我打算出一系列学习美股的文章,这是此系列的第一篇。

如果你是一个美股新手,那么这篇文章适合你。

为什么投资美股?

股票市场

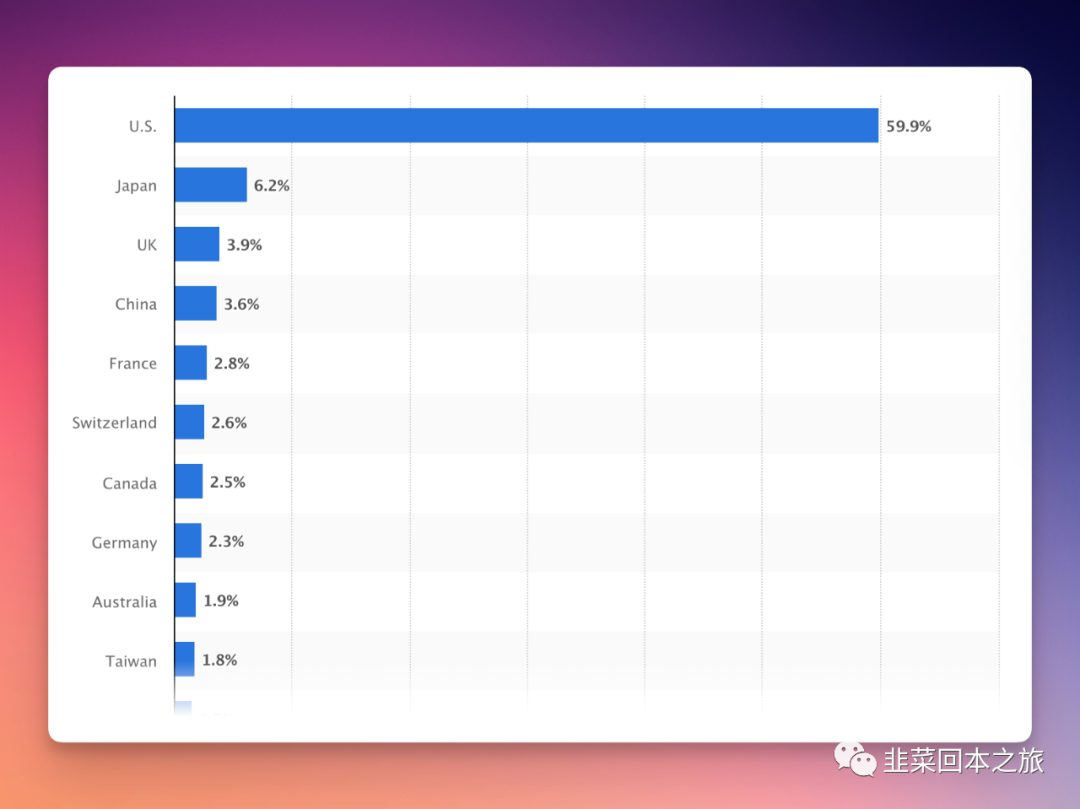

根据 Statista 提供的数据,截至 2022 年 1 月,全球最大股票市场的国家分布,按总世界股权市值占比划分。美股市场是世界上最大的股票市场,它的市值是全球股票市场的 60%(接近)。而中国股市的市值不到 4%,差距非常大。

全球市值最大的 10 家公司

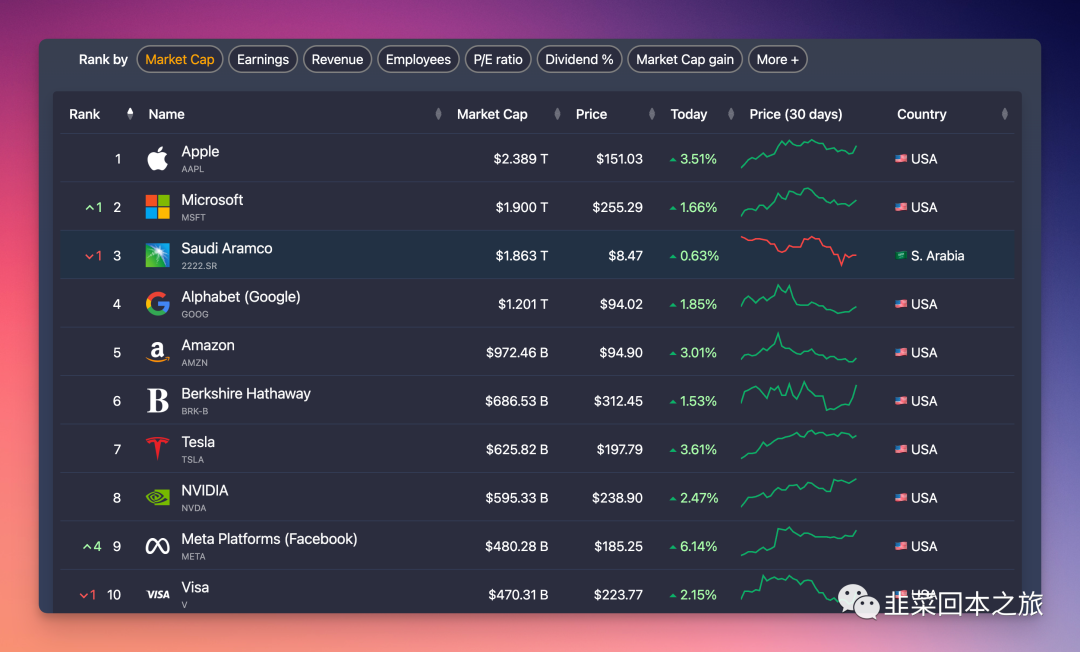

根据 CompaniesMarketCap 网站提供的数据,截至 2023 年 3 月 3 日,全球市值最大的 10 家公司有 9 家来自于美国。前 20 名,算是台积电 (11 名) 的话,也只有三个,另外两个分别是腾讯(13 名)和茅台(20 名)。

由此可见,美股市场的市值和影响力是非常大的。如果你想要在股市里面赚钱,那么美股市场是你必须要了解的。

交易所

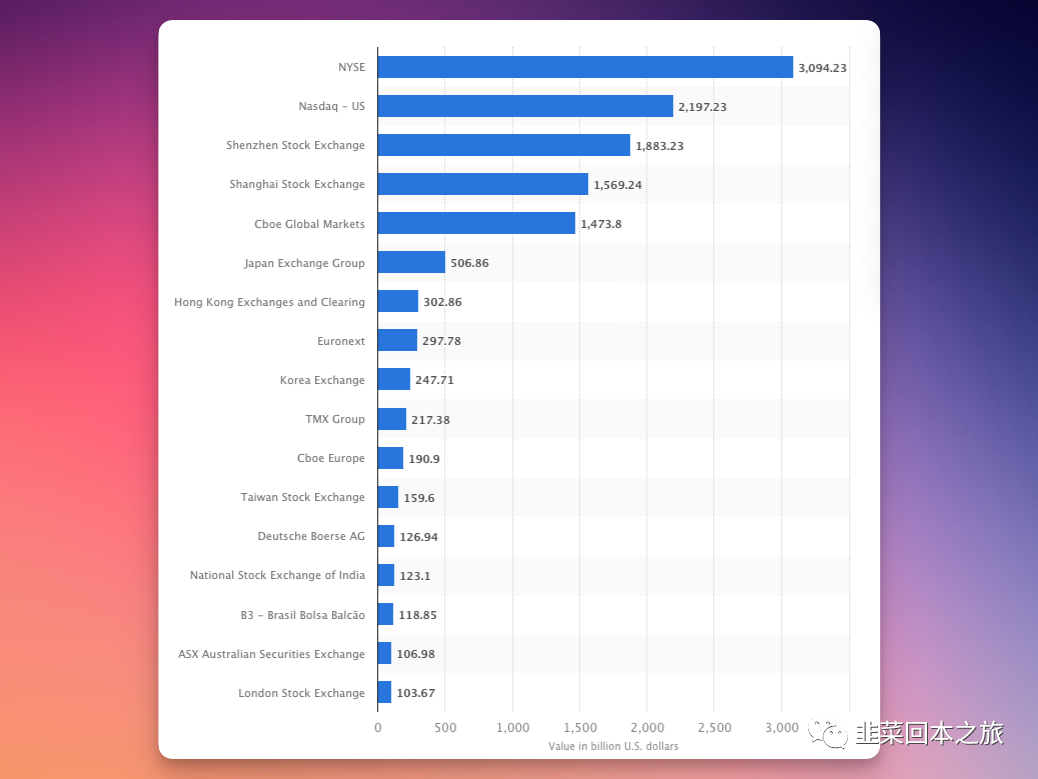

截至 2022 年 6 月,按电子订单股票交易的价值计算,全球最大的证券交易所排名。纽交所是全球最大的股票交易所,纳斯达克是全球第二大的股票交易所。

投资美股的优点?

投资美国股市有很多优点,以下是其中一些主要的优点:

潜在的高回报

美国股市中有许多高增长和高盈利的公司,这些公司的股票价格可能会随着时间的推移而大幅上涨,从而使投资者获得高回报。

多样化的投资机会

美国股市中有许多不同的行业和公司,投资者可以通过购买不同的股票,实现对不同行业和公司的多样化投资。

市场流动性

美国股市是全球最大、最活跃的股票市场之一,市场的流动性非常高,投资者可以随时买卖股票,方便快捷。

市场透明度

美国股市的交易信息和公司财务信息非常透明,投资者可以通过各种渠道获得公司的财务报表、分析报告和市场研究报告等信息,从而做出更明智的投资决策。

稳定的法律和政治环境

美国拥有稳定的法律和政治环境,股市监管机构对市场进行严格监管,保护投资者的权益,从而提高了投资的安全性。

税收优惠

美国政府为股市投资者提供了一些税收优惠政策,例如长期资本利得税率较低等,这些政策可以帮助投资者降低税收负担,提高投资回报。

特别是中国人炒美股,根本不用交税。

散户与机构

根据交易量和资产规模的差异,可以将美国股市的投资者分为散户投资者和机构投资者。

散户投资者通常是个人投资者,他们投资的资金规模较小,交易量相对较低。根据美国证券交易委员会(SEC)的定义,散户投资者的资产净值不超过 100 万美元。

机构投资者通常是机构或组织投资者,他们投资的资金规模较大,交易量相对较高。机构投资者包括投资银行、对冲基金、养老基金、共同基金等。根据 SEC 的定义,机构投资者的资产净值超过 100 万美元。

据统计,目前美国股市散户投资者的数量超过 1 亿人,占总投资者数量的大部分。而机构投资者的资产规模较大,持股比例也相对较高,他们在市场上的影响力也很大。同时,还有一些大型投资者,如对冲基金和私募股权基金,他们对市场的影响也非常显著。

说了这些是想说:

机构不管在信息、经验、技术还有资金上都比散户要多

散户唯一的优势就是资金少,操作灵活

散户就不要想着和机构抗衡了,你只能选择跟着机构的脚步喝口汤。

交易所

纽交所 && 纳斯达克

美国股市有两个主要的交易所,分别是纽约证券交易所(NYSE)和纳斯达克证券交易所(NASDAQ)。

粉单

另外,被退市的股票现在只能在粉单交易所进行交易,例如滴滴和瑞幸咖啡。然而,粉单股票存在高风险、不受监管、容易被操纵以及流动性不足等特点,并不适合大多数投资者选择。

投资者应该注意风险,并选择更稳定、成熟的公司进行投资,在进行充分的基本面和技术分析后做出决策。如果仍想投资粉单股票,则应保持谨慎态度,了解公司情况并制定合理的风险控制策略。

总结:远离毛票、粉单,只交易纳斯达克和纽交所上市的股票,不要只投资中概股。

美股市场

按照因子类型分类

按照因子类型对美股市场进行分类。可以分为以下几类:

价值股

指股票价格低于其内在价值的股票。价值投资者通常会寻找具有低市盈率、低市净率等价值因子的公司股票,认为这些公司股票的价格较低,有更大的上涨潜力。价值股市场通常包括金融、能源、消费品等行业。

成长股

指具有高增长潜力的公司股票。成长投资者通常会寻找具有高盈利增长率、高预期收益率等因子的公司股票,认为这些公司的未来增长潜力很大。成长股市场通常包括科技、医药、通信等行业。

质量股

指具有良好的财务状况和盈利能力的公司股票。质量投资者通常会寻找具有稳定的盈利、健康的现金流等因子的公司股票,认为这些公司更加稳健可靠。质量股市场通常包括消费品、医药、能源等行业。

动量股

指股票价格具有上涨趋势的股票。动量投资者通常会寻找具有过去强劲表现、近期涨幅较大等因子的公司股票,认为这些股票会继续上涨。动量股市场通常包括科技、消费品、工业等行业。

对应的 ETF

因子 | ETF |

|---|---|

大型价值 | |

中型价值 | |

小型价值 | |

大型成长 | |

中型成长 | |

小型成长 |

价值股 VS 成长股

价值股特点:

当前股价被认为低于其基本面

共同特征包括:

高股息收益率

较低的市净率

较低的市盈率

由于投资者认为公司在市场上不利,因此被认为股价比较低

成长股特点:

有望以比市场平均水平更快的速度增长销售额和收益的公司

股价通常看起来很昂贵,市盈率很高,但是公司继续快速增长,将继续推高股价,这样的估值实际上可能是便宜的。

由于投资者根据预期为增长的股票付出了昂贵的代价,因此,如果没有实现这些预期,增长股票可能会急剧下跌。

股票通常没有股息

总结:来起来看,投资价值股的收益高于成长股。选哪个?根据你自己的性格,风格来选,两个投资风格非常对立。

常用的指数

常用的指数 | 代码 | 相关 ETF | 说明 |

|---|---|---|---|

标普 500 | SPX | $标普500ETF(SPY)$ 、$Vanguard标普500ETF(VOO)$ 、 $标普500指数ETF(IVV)$ | 一个由 500 家大型美国公司的股票组成的股票指数,代表着美国股市的大部分市值 |

道琼斯 | DJI | 一个由 30 家大型美国公司的股票组成的股票指数,代表着美国工业领域的市值 | |

纳斯达克 100 | NDX | 由纳斯达克股票市场上前 100 家市值最大、最活跃的非金融公司股票组成的指数 | |

罗素 2000 | RUT | 由美国股票市场上前 2000 家市值最小的公司股票组成 | |

恐慌指数 | VIX | 旨在跟踪 S&P 500 指数波动率指数(VIX)期货合约的表现,以提供对市场恐慌情绪的投资暴露 |

其他资产

其他资产 | ETF 代码 | 说明 |

|---|---|---|

10 年国债收益率 | 与 ETF 是倒数关系 | |

20-30 年期国债收益率 | 与 ETF 是倒数关系 | |

美元指数 | ||

黄金 | ||

铜 | 对经济先行指标 | |

原油 | ||

天然气 |

外部因素

影响美股大盘的主要外部因素:

美联储政策:市场认为美联储不会让市场崩盘,跌到一定程度,会救市。

CPI 和非农就业人口

利率:强负相关

十年期国债收益率:负相关

美元汇率:弱正相关

突发事件

整体经济

美股行业

11 大类行业

美股主要分 11 大类行业:

行业板块 | ETF | 说明 |

|---|---|---|

科技 | 科技公司、半导体等等,ETF 是 XLK,代表 $苹果(AAPL)$ , $微软(MSFT)$ | |

电信通讯 | 包括电信服务和社交媒体,ETF 是 XLC,代表 $Meta Platforms(META)$ , $谷歌A(GOOGL)$ $谷歌(GOOG)$ | |

健康医疗 | ||

必须消费品 | 包括食品,饮料和烟草行业的公司,以及家用和个人护理产品,ETF 是 XLP,股票代表 $可口可乐(KO)$ , $宝洁(PG)$ | |

非必须消费品 | 如汽车,酒店,奢侈品,休闲业,电商零售,ETF 是 XLY,代表 $亚马逊(AMZN)$ , $麦当劳(MCD)$ | |

公共事业 | 包括输电网,新能源等等,ETF 是 XLU,代表 $杜克能源(DUK)$ | |

材料 | 提供用于制造和其他应用的各种商品的公司。如化学品,建筑材料,容器和包装,采矿股、纸张、林木,ETF 是 XLB,股票代表 $宣伟公司(SHW)$ , $杜邦(DD)$ | |

金融 | 如银行,保险公司等,ETF 是 XLF,代表 $摩根大通(JPM)$, $伯克希尔(BRK.A)$ | |

工业 | ||

房地产 | 包括房地产开发,房地产信托投资 REIT,ETF 是 XLRE,代表 $STORE Capital(STOR)$ | |

能源 | 石油和天然气行业,注意不包括新能源(公用事业),ETF 是 XLE,股票代表 $埃克森美孚(XOM)$ , $德文能源(DVN)$ |

工具

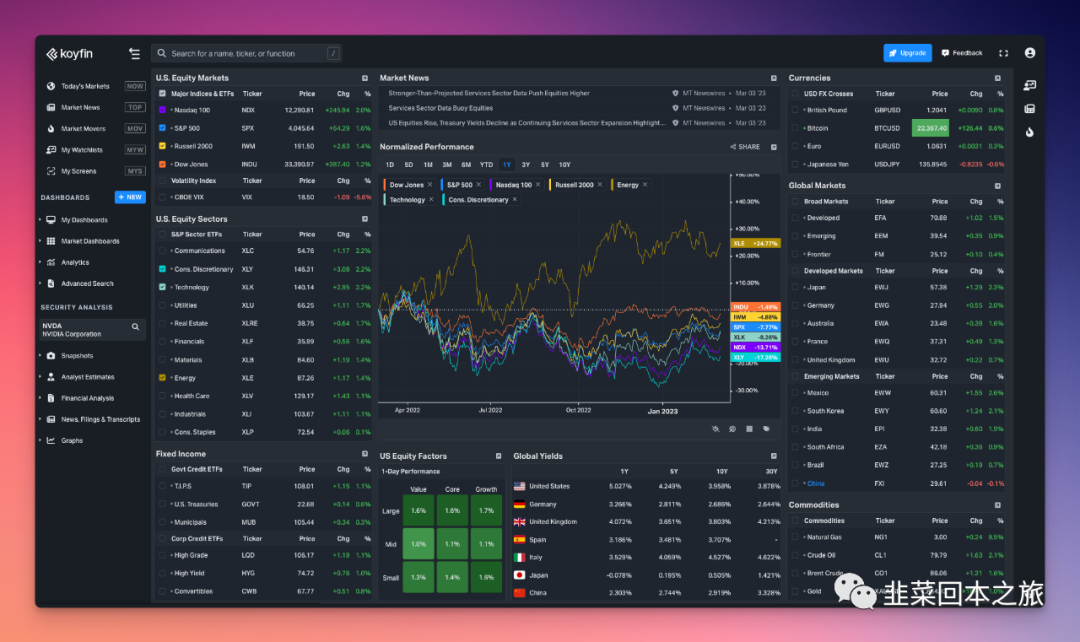

Koyfin

Koyfin 提供了金融市场数据分析,是一个了解市场大盘走势很好的工具,免费版基本够用。

Finviz

Finviz 的 S&P 500 Map 可以查看每天大盘的整体行情。

Breadth

使用 Breadth 可以查看每天大盘的整体市场宽度。

什么是市场宽度?

一个稳健的牛市,应该是大部分股都上涨,如果仅有少部分个股上涨来带动大盘上涨,那么这样的市场就是两极分化,其实是不稳定的,同样的,真正的熊市,也应该是大部分股票在跌,而不是个别股票导致大盘下跌。

所以分析师们设计了一些市场宽度指标,它们不是用于判断个股,而是通过统计大量的股票上涨和下跌情况,用于判断到底是个别股的作用,还是大部分股的共同作用,来影响了大盘走势。

Breadth 指标

统计的是标普 500 成分股高于 20 天移动平均线的比例。

Breadth 小于 200(红)表示大盘可能反转,后市看涨【仅参考】

Breadth 高于 900(绿)为极值区,大盘可能反转,后市看跌【仅参考】

这个指标可以判断大盘目前是否健康

每次市场由红专绿或由绿转红,经常会有一两个板块引领

总结

美股是一个非常复杂的市场,同时也是一个非常完善的市场,我们要学会分析大盘,分析因子,分析板块,分析个股,我们可以每天分析、总结大盘走势,以及预判股票未来走势,虽然你的预判不一定准备,但是你可以训练你自己,提高准确率。

每天可以问自己两个问题:

今天的股市走的怎么样?

资金在各因子和板块之间如何流动的?

分析大盘、因子了解资金的流向,个股不重要。

参考资料

[1]Statista: https://www.statista.com/statistics/710680/global-stock-markets-by-country/

[2]CompaniesMarketCap: https://companiesmarketcap.com/

[3]Koyfin: https://app.koyfin.com/

[4]S&P 500 Map: https://finviz.com/map.ashx

[5]Breadth: https://breadth.com/

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

虽然美股市场是全球最大的股票市场之一,但并不是所有人都适合在其中投资。

美国作为全球最大的经济体,其股票市场的规模和影响力在全球范围内都是非常强大的。

中国股市仍有很大的发展潜力和机遇。

反映了两国经济发展和资本市场的不同情况

学习一下