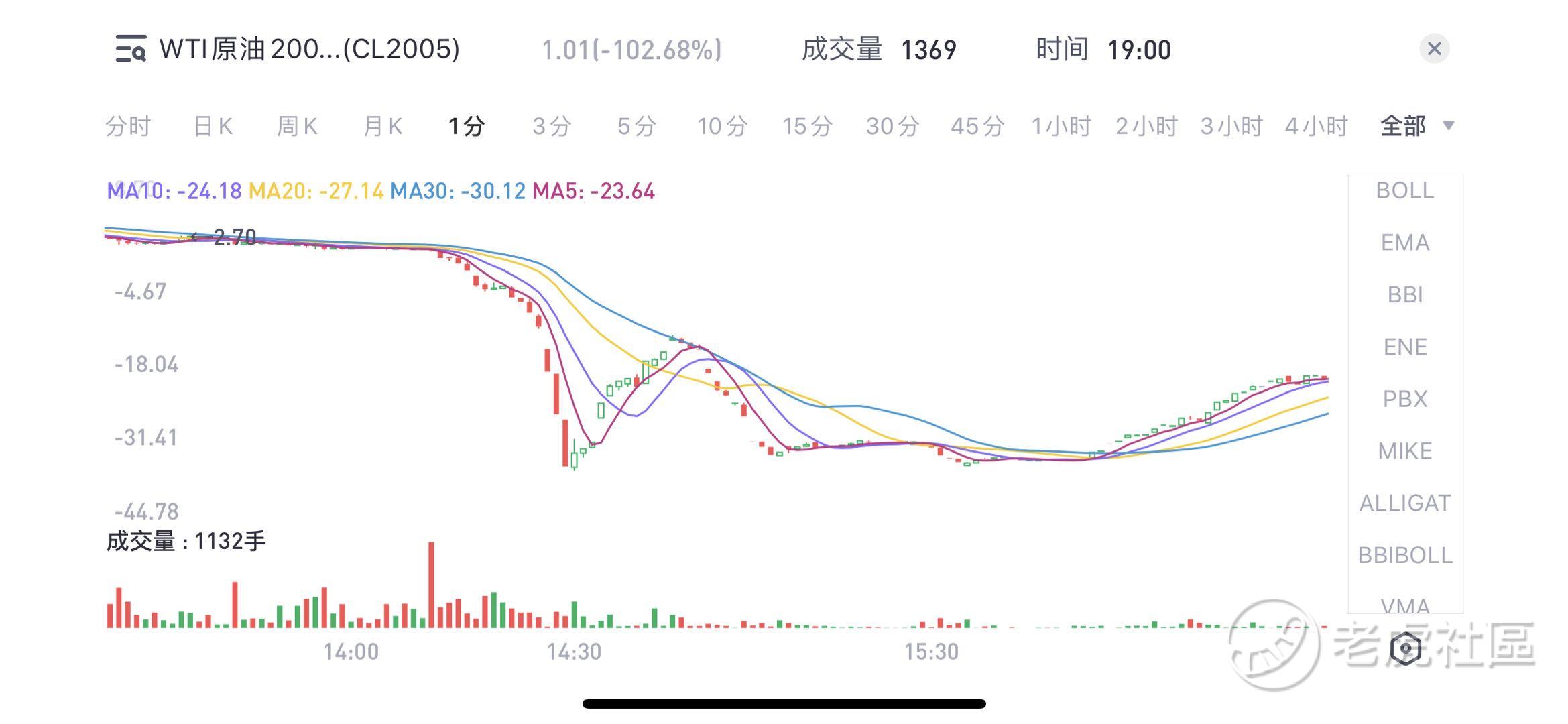

WTI 5月原油期货首现负数,临收盘前更是一度跌至-40美元每桶,跌幅跌幅305.97%。本篇文章希望跟大家一起探讨一下原油期货暴跌的原因,以及现在是否适合抄底?

首先说说发生了啥?

WTI 5月原油期货首现负数,临收盘前更是一度跌至-37.63美元每桶,跌幅跌幅305.97%。WTI 6月原油期货跌至20.43美元每桶桶,跌幅达18.0%,刷新收盘历史低点。

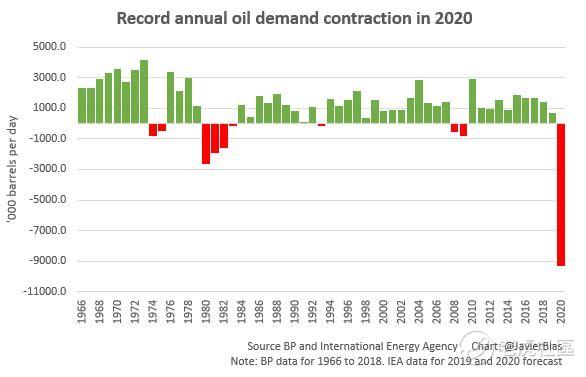

从宏观上来说,主要是因为需求不足,供应过剩。

由于美国疫情形势依然严峻,导致经济和工业活动停滞,原油需求仍然不足。最新研究数据显示,4月,全球原油需求将收缩约2900万桶/天,2020年全球石油需求将暴跌至创纪录的930万桶/日,这项数据对油价来说都是致命的打击。

这种情况下,你可能会说我们可以先生产,把原油先存储起来啊,等到高油价的时候再卖?

然而美国能源信息署(EIA)周中公布的数据显示,截至4月10日当周,美国原油库存(不包括战略石油储备)较此前一周增加1924.8万桶,美国原油库存变化值连续12周录得增长,涨幅续刷纪录新高。仅位于俄克拉何马州库欣(Cushing)的储油罐的储存量目前已达到69%,高于四周前的49%,美国储油设施迅速被填满。也就是说贸易商很快就没有足够空间来储存原油了。这导致近月合约的价格要远低于远月合约,反映出供应过剩的预期。

5月WTI期货合约为何会成负数?

负油价并不意味着原油本身一文不值,而是将原油运送到炼油厂或存储的成本已经超过了其实物价值。

目前我们看到的原油价格,一般都是原油期货价格。与传统金融产品不同,期货除了赌未来,还有超级高的杠杆-保证金模式。(在期货市场上,交易者只需按期货合约价格的一定比率交纳少量资金作为履行期货合约的财力担保,便可参与期货合约的买卖,这种资金就是期货保证金。)

WTI五月交割的原油期货合约将于21日到期,也就是说如果你现在手上还持有该合约下原油期货,接下来将进入实物交割阶段。先不提是否有足够资金进行交割,就算是有足够资金进行交割,以目前的库存状况,库欣地区所有的原油仓库均已被预定,储油市场状况不佳,库存接近满负荷,如果强行交割造成的储油成本甚至要高于平仓的损失。

特朗普喊话可以抄底了

美国总统特朗普表示,油价的下跌将是非常短期的;负油价反映了金融市场状况,是一种金融挤压,而非石油市场状况。现在是购买原油的大好时机,希望国会能支持。正在研究将至多7500万桶石油纳入战略石油储备;将考虑有关停止进口沙特石油的意见。

随着5月期货合约到期,关于6月合约的新博弈又开始了。依然需要考虑的是供给侧和需求侧的问题。

先说需求侧,欧美最近临近复工,中美更是同时加大了原油储备,原油需求会出现一定的回升。

再说说供给侧,OPEC+原油减产协定将从5月开始,5,6两个月的减产幅度达到近1000万桶/日。

不过所需要面临的问题依然很多,原油减产协定能否执行?疫情是否会导致复工延后?就目前的原油库存情况来说,可以说并不乐观。据路透社报道,美国能源部下属的战略原油储备基地的储油空间最多能存放约7亿1350万桶原油,目前已储备了约6.4亿桶原油。在特朗普表态大举购买原油前,美国能源部已经把基地剩馀的约7700万桶存储空间向美国企业开放,从5月开始提供有偿存储企业过剩原油的服务。

在这种需求端明显跟不上,市场人心又不稳的情况下,抄底可能还需要多加思考,需要等待更明确的信号。

本次交易机会最直接的选择肯定是期货:

赚的是最多的,不过相对来说风险也是最高的,除此之外还有以下选择。想赌一把报复性反弹的,期权的好处大于期货。

ETF也是个不错的选择

- $(USO)$United States Oil Fund LP ETF追踪美国西得州中质原油(WTI)原油期货价格,以及部分短期美债,低硫轻质原油等,单倍做多。

- $(USL)$United States 12 Month Oil即将到期的原油期货。

- $(UCO)$ETF-ProShares DJ-UBS 追踪为彭博WTI原油的期货价格,两倍做多。

- $(SCO)$ProShares UltraShort Bloomberg Crude Oil 追踪为彭博WTI原油分指数,即WTI原油的期货价格,两倍做空。

石油和天然气勘探和生产ETF

- $(XLE)$(Energy Select Sector SPDR Fund),蜘蛛SPDRs基金家族出品,道富环球资管公司(State Street Global Advisors)管理

- $(XOP)$是勘探与生产这一块比较龙头的ETF,追踪的是标普500石油勘探开发指数,咱们国内的华宝油气追踪的也是这一指数。

- $(IXC)$(iShares S&P Global Energy Sector),跟踪标普 Global 1200 Energy Sector Index加入了更多的超大型综合类能源股

- $(OIH)$Market Vectors Oil Services ETF追踪在美上市的25家大型石油服务公司加权指数,单倍做多

- $(OIL)$iPath S&P GSCI Crude Oil Total Return追踪标普GSCI原油指数的ETN单倍做多(ETN)。

- $(DIG)$ProShares Ultra Oil & Gas追踪道琼斯油气指数,反应美国石油天然气公司整体表现,两倍做多。

- $(DTO)$DB Crude Oil Double Short ETN追踪标的为德意志银行石油指数,即WTI原油的期货价格,两倍做空(ETN)。

- $(DUG)$ProShares UltraShort Oil & Gas追踪标的为道琼斯油气指数,反应美国石油天然气公司整体表现,两倍做空。

另外,在这里提醒一下准备抄底油气公司的虎友们,一定要注意企业的债务水平和现金流水平,页岩油公司的负债率极高,偿付利息已日益成为整个行业巨大负担,在如今的形势下,可能会有部分企业走向破产或者被收购的边缘。

油气开采公司 Oil Gas Drilling Exploration

- $(CXO)$康休石油从事石油天然气公司开采

- $(HP)$从事石油天然气钻井承包

- $(RSPP)$成立于特拉华州,在德州二叠纪盆地从事收购、勘探、开采的石油天然气公司

- $(Rig)$瑞典的公司,领先的海上钻探石油天然气承包公司

- $(NBR)$纳伯斯是一家陆地钻井承包商,在美国和加拿大地区进行钻井业务

- $(PTEN)$是一家陆地钻井承包商

- $(WLL)$是一家油气公司

- $(ESV)$是一家提供海上钻探石油天然气承包服务的企业

- $(DO)$是一家一家提供海上钻探石油天然气承包服务的企业

- $(RDC)$罗文提供国际国内金海钻井服务公司

- $(UNT)$是一家陆地钻井承包商

独立的油气开采公司Independent oil and gas

油服类公司Oil Gas Equipment service

石油炼制和营销公司Oil Gas Refining Marketing

- $(PSX)$菲利普斯66炼油厂,从康菲石油公司分拆出来的业务,巴菲特重仓股。

- $(VLO)$瓦莱罗能源是一家石油炼制和营销公司

- $(MPC)$马拉松石油在美国从事石油产品精炼运输和营销的公司

- 以上三家是石油炼制行业的三巨头,基本上研究行业的时候通常用其进行比较。

大型石油一体化公司Major Intergrated Oil Gas

精彩评论