各位虎友们,大家投资愉快!

在本专栏中,我们精心挑选了十篇获得加精推荐的和受用户喜欢的优质内容,欢迎大家积极发表意见,参与讨论,共同进步。

昨天A股平淡,但是权重比较惨烈,中小股反而没怎么跌,主要还是外资的砸盘。。所以你看恒生就特别的明显挨了一刀。国企指数更是昨天最靓的仔。

美股基本维持我的看法不变,未来哪怕美股要大涨,纳斯达克也很难跑赢标普和道琼斯了,想赚PUT权利金的可以考虑下他们俩。

我大概测算了一下,现在的美股按照月度去sell put,那么是很死鱼的IV 20左右的股票,月度浅虚的权利金年化也接近1个点每月,算下来就是年化12%,但是考虑到8月份是美股的密集年报区,尽量提前在年报前平仓或者不要sell 超过年报发布的时间点。

美股的特点是,很多趋势会一天走到位。导致年报发布后,几天都基本没什么波动,但马上分析师会再来一波消除大家疑虑的乱侃(主要是针对整个行业而不是个股)再带来一波行情。比较典型的就是AMD的股票在AMD财报发布会后基本是一坨屎。但是在英伟达的发布会后,立马变成了真香。。80一路冲到120实在是太魔幻了。

整体来说,我看好AMD在AI领域作为高性价比的替代品。但是我不看好AMD在CPU和家用显卡上的份额的上涨。毕竟用过A卡的,至少电脑水平提高个10%那不是吹的。。。

毕竟AMD还是我自己在美股单个股票上赚钱最多的一只。还是非常关注的,虽然我自己这么多电脑里,只有一台配了AMD的显卡。。笔记本里更是没有一个是AMD的。。你就知道他确实在很多地方还是很捉急的。。

当然我以前最早用的是毒龙,后来2500堪称一代经典,毕业后到就真的是纯纯的INTEL(赛扬永远的痛)的用户了。。

2020年,在全球车用半导体领域中,英飞凌、恩智浦、瑞萨、德州仪器和意法半导体这五大厂商共占据了市场份额的近一半,即48.4%。特别是在MCU领域,市场的集中度更高,瑞萨、恩智浦、英飞凌、德州仪器和微芯科技这五家厂商占据了86.7%的份额。

根据数据显示,2019年汽车半导体市场的规模约为372亿美元。受疫情影响,2020年市场规模下降至355亿美元。然而,2021年市场出现了强劲增长,增幅达到31.5%,总规模达到467亿美元。预计到2022年,市场规模将增长约26%,达到588亿美元。2023年,预计市场规模将增长11%,达到653亿美元。更进一步展望,到2027年,市场规模将进一步攀升至1000亿美元

根据半导体行业协会的统计数据,现代汽车可能搭载着8000个或更多的半导体芯片和100多个电子控制单元。目前,这些半导体芯片已经成为汽车制造的重要组成部分,占据汽车总成本的35%以上。预计到2025年至2030年,这一比例将超过50%。

随着汽车行业的不断发展和智能化程度的提高,汽车对半导体的需求将继续增加。汽车半导体市场的快速增长提供了巨大的商机,吸引了众多半导体厂商的竞争和投资。预计在未来几年,汽车半导体市场将继续展现强劲的增长势头,为整个半导体行业带来稳定且可观的收益。

英飞凌半导体(IFNNY)

英飞凌科技股份公司(德国)是一家总部位于德国的半导体制造商,在全球车用半导体领域具有重要地位。专注于电源管理和安全系统,公司的产品组合包括微控制器、电源管理IC、传感器和射频器件,以及一系列用于电动和混合动力电动汽车的解决方案,其产品应用于包括ADAS、动力总成和车身电子设备等。

作为全球领先的高性能半导体公司,英飞凌为多家知名汽车制造商,包括大众汽车等欧洲大型企业,生产芯片。其汽车业务占据了公司总收入的约47%,而英飞凌的汽车事业部收入构成多样,其中约56%来自功率器件,约26%来自微控制器单元(MCU),约9%来自存储器,另外约9%的收入来自传感器。

在汽车行业中,英飞凌展现出了卓越的领先地位。作为车载IGBT领域的绝对霸主,英飞凌覆盖了除丰田以外的所有主流车厂。

此外,英飞凌在碳化硅(SiC)领域也表现出色,仅次于意法半导体,在中国市场上获得了多家汽车制造商的青睐,包括小鹏、哪吒、上汽、理想、极氪和长安等,这些厂商已决定采用英飞凌的SiC MOSFET技术。英飞凌对于2023年的业绩展望乐观,并预计能够延续2022年的增长势头。

在未来年,随着全球汽车行业的发展,汽车半导体市场规模有望逐步增长,预计从2023年的716.2亿美元增长到2028年的1405.2亿美元,复合年增长率为14.43%。因此,英飞凌作为全球领先的汽车半导体厂家,将继续在行业中发挥重要作用,并为汽车科技的进步做出贡献。

时光飞逝,港股的超级大反弹感觉就在昨天,谁承想,半年过去了,港股又是一片鸡毛。这半年的时间,说长不长,说短不短,但是有不少经验值得总结一下,不仅是记录下自己的投资经历,对自己的投资风格形成也会大有裨益,把自己的投资经历po出来也是对自己的一种鞭策,当然也可以与更多的投资朋友一起交流学习,更好的更快并拓宽自己的投资思维。

二狗哥现在的投资主要有3大块,a股、港股、美股,当然这也是大多人都这么布局的,早些年的时候,二狗哥在b圈也混过,不过混的时间不长,但是b圈市场的波云诡谲真的让二狗哥见识了什么是真正的一夜暴富,什么是一夜破产,当然这些都没有发生在二狗哥身上。言归正传,二狗哥下面分享主要以这三块内容进行展开。

一、A股:说一句爱你,太难!

“看多A股,做多A股”,一直以来都是二狗哥标榜的投资信条,但是大A股却一次又一次的把二狗哥的脸扇的鼻青眼肿,纵使大A股虐我千百遍,二狗哥也会始终不离不弃,毕竟胡主编都已经入市了,大A股的牛市还会远吗?

今年上半年,大A股的涨势最凶残的恐怕就是人工智能了,二狗哥却没有吃到一点肉,只是闻到到了肉腥味,却没有勇气循着肉腥味找肉去。其实二狗哥在今年上半年的时候,还跟我一个投资哥们讨论剑桥科技,那时候这个股才不到20块钱,之后一路狂飙,二狗哥和那个哥们是眼瞅着这股涨到70多块吧。当然二狗哥说这些也都是马猴屁,当然还是二狗哥做事不够果决罢了,搞投资的这事有时候需要仔细斟酌有时候也需要果敢坚决!

关于持仓的说明:

1、 $格力电器(000651)$ :买了有2年多了,前一阵减仓了,准备会落到32的时候加仓,可惜一直没有会落到位,导致持仓成本达到了87元。

2、大众矿业:这股也是去年进去的,公司买了锂矿,等待周期反转,也是反复加仓做T才有现在的成本,要不更高

3、中晶科技:这股是持有时间最长的,做了很多次T,二狗哥对该股是情有独钟,期待半导体冲锋号再次想起!

4、浙商银行:这股是前年建仓,当时是买了招商银行和这个浙商银行,最后表现最好的就是招商银行,当然招商赚了有20%-30%就清仓了,前一阵低价配股,没配上,导致亏损进一步加大。

5、其他:剩下的一部分仓位,二狗哥就是搞一些热点,赚点快钱,但是收益也不咋地,2023年上半年总体收益率为-8.9%。

二、港股:一直想爱,就是爱不起来!

没有人天生就强、就弱、就杀伐果决;是后来才变强、变得清醒、变得坚定敞亮。命运并不在人的身上,而在人的四周。

在被命运环绕式摩擦长达三个季度之后,小鹏终于摩出一个支棱起来的氛围——不多,但足够顶。支点自然是小鹏G6。

五个版本,顶配拉满四驱,余以续航长/标、智能Max/Pro排列组合,头势简明清爽,价格丧心病狂,仅需20.99万元-27.69万元,比预售价门槛还要低超1.5万元。

上市一周以来,它为小鹏上下带来久违的高涨士气。

事实上预售的G6已经浪到飞起。在预售开启的72小时内,预订单激动突破2.5万个,并在后续稳定保持每日700-1000个新增,截止到上市前累计突破3.5万个,奠定厚血开局。

其中六成来自线上,说明G6光凭灵魂拉丝,便叫人以币相许;至于线下四成,也是发生在展车和试驾车尚未完全到位的情况下,主打一个无实物自我攻略。

如今又多了1.5万吨难以丑拒的理由。

根据第三方(@孙少军)对一线销售数据的统计,在上市的72小时内,预订单转定很快,比例高达55~60%,客户反馈对定价满意,试驾车18个小时不停运转,直到深夜都有人在试驾,导致试驾时间严重被压缩。

今晚公布美六月CPI 美股炒作ETF和减半 币市流动性紧张 — 2023.7.12

今天晚上20点30分就要公布美国六月的CPI数据,具体数据的预测很多小伙伴都有做过了,我就不班门弄斧了。其实这个数据是多少并不重要,CPI的事情在周内我们已经讲了两次了,现在大家都在关心CPI就是想知道CPI的结果出来后是否会改变美联储在七月的加息可能,其实如果是这个原因的话,那么就没必要去关心CPI了,因为不论这次的CPI结果是多少都不会动摇美联储对于七月是否加息的决定,有小伙伴会问,如果下降的很多,那么美联储为什么还会继续加息。

其实加息的本质并不是针对目前的市场,而是为了预期最早年底前的美国通胀,其实在七月初美联储的会议纪要中就已经说的很明白了,在2023年低,美联储预期的广义PCE下降到3%,核心PCE降低到3.7%。而目前的广义PCE是3.8%,核心PCE是4.6%。因此在PCE与核心PCE降低到美联储预期的数据之前,很大概率不会改变美联储官员一致认为加息还枚有到头的结论,有小伙伴认为从现在的数据来看,距离美联储的2023年目标并不遥远了,只有不到1%的差距了,通胀下降应该会很快的。

但其实,通胀是有反复性的,所以我们通过核心通胀(核心CPI和核心PCE)的对比就可以看到,虽然广义通胀确实降低的很快,那是因为去年同期美国的通胀已经是近一个世纪历史最高的水平,去年六月的CPI高达9.1%,而广义CPI本身又是年度对比的,所以从数据上来看本月的年度CPI会降低很多,但如果看核心CPI就可以清楚发现,去年六月的核心CPI是5.9%,上个月的核心CPI是5.3%,市场预期的核心CPI是5.0%,所以别看只有1%的差距,但核心通胀降低还是很麻烦。

沃尔玛、甲骨文、爱彼迎、万事达、礼来被抛售超百亿美元,跟吗?

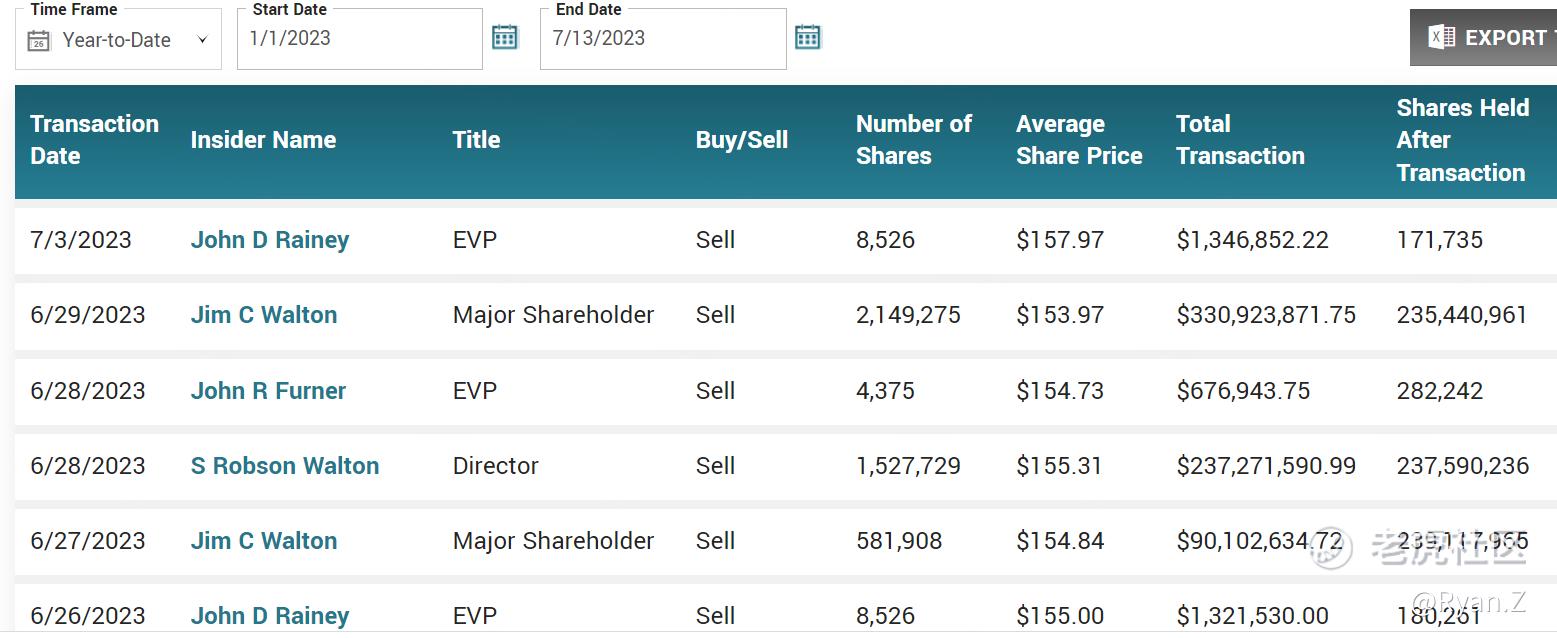

根据CNBC的一通最新报道,今年以来, $沃尔玛(WMT)$ 、 $甲骨文(ORCL)$ 、 $爱彼迎(ABNB)$ 、$万事达,$礼来的企业高管(Insider selling transactions)已经抛售了价值超100亿美元的相关股票,且多数减持交易集中在6月,大股东们的抛售严重吗?对这5家公司有什么影响?

我们先来看看彭博最近6个月减持数据排行,以下是一些明细数据及思考跟进:

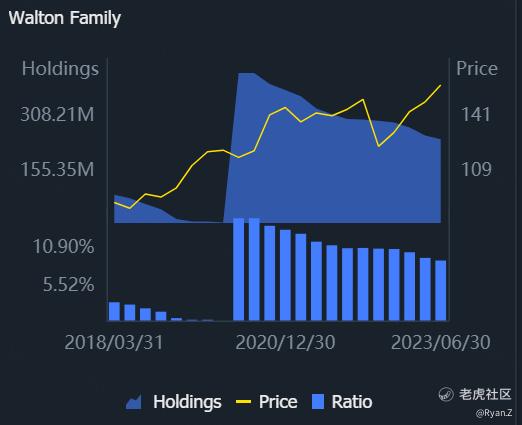

根据公开信息,热门股票中,沃尔玛被大股东沃尔顿家族(沃尔玛和山姆会员店的继承人)抛售最多,被减持6864万股,累计抛售价值52亿美元的沃尔玛股票,抛售占比流通股的0.13%。

截止目前,沃尔顿家族仍然持股2.354亿股沃尔玛,当前持股8.74%。老虎平台股东信息显示该大股东自2020年6月来持续减持,持股比例从14.8%将至当前8.74%。

根据公开数据来看:今年以来,沃尔玛的10个大股东进行了50笔减持,其中5月来的减持笔数为18笔,价格集中在150美元上方。而沃尔玛近4年几乎都在$130~160美元波动,历史最高价为2022年的160.77美元。

这半年是AI狂潮席卷一切的半年。

它不仅带飞了科技股为主的纳斯达克,上半年纳指涨幅31.73%,几乎是同期标普涨幅15.91%的两倍;甚至还帮拉胯的大A股守住了底裤,上证涨幅3.65%、深证涨幅0.1%,没有和这场全球主要市场都收涨的半年牛市逆向而行(恒生指数:那我走?)。

2023年上半年个人账户收益率为30.11%,勉强算是跟住了纳指的整体涨势,没有能获得更大收益的罪魁祸首显然是“港股中概股”。BTW,最近在社区看到说炒股有三作死:做空美股、做多A股和抄底港股,诚不我欺啊!

虽是玩笑,但港股坐拥世界第二大经济体一部分最优质的资产——大型科技公司,整体市盈率也在低位,能在全球牛市中蒙头向反跑,说到底还是定价权不在自己手上。

不过,我写这篇复盘文章的时候(七月中上旬),虽然恒生指数还是一副颓相,但科技股普遍有了不错的反弹趋势,个人收益率也开始跑赢纳指了。

接下来说一些个股或版块吧。

“不忘初心。”

2023年上半年,我的账户收益率是-1%,一季度末的时候,这个数值是6%,这意味着,二季度我的账户市值有比较大的下滑。同期,沪深300的变动幅度也是-1%,我的账户和沪深300变动基本持平。

这给人的直观感觉就是——既然收益率是一样的,何必费心费神去分析公司呢?买沪深300不是更轻松吗?事实上,这也是我的观点——如果我长期内不能取得超出指数的收益率,那我确实应该去定投指数基金。

我之所以现在还没这样做,就是因为拉长时间来看,我的收益率是超出沪深300的。我的第一笔股票买入,是在2013年7月5日,买的是 $泸州老窖(000568)$ 泸州老窖,从那时算起到现在,10年过去了。从我投资到现在的10年间,沪深300的年化收益率大约是5%,同期,我的年化收益率是20%,超出沪深300指数15个百分点。上述计算中,沪深300的年化没有算上股息收益率,如果加上,我的账户大约超过沪深300指数13个百分点。

从2015年到2022年,我的账户连续8年跑赢了沪深300指数,这是一个值得我自己骄傲的成绩。我还专门去看了去年半年我的业绩,虽然收益率是0%,但相比于同期指数-9%的收益率,还是明显“抗揍”的。今年上半年,我的账户表现只是跟指数平齐,而今年会不会成为我继2014年以来,第一次跑输指数,也是下半年的一个悬念了。如前面所说,未来如果我的账户持续跑输指数——这个时间段是多久、是3年还是5年,我还没有想法——那么,指数才是我更好的归宿。

上述是我的持股市值的表现,其实,我更应该关注的是:我持有的这些公司,他们上半年的经营情况如何。再说得深入一点、本质一点,我更应该关注的是:我持有的这些公司,他们的商业模式、竞争优势有没有发生明显变化。这些也是我在后续各家公司半年报出来的时候,陆续要去分析和思考的内容,到时候我们再来详谈,就目前来看,我并不认为我持有的公司有明显的问题。

一、2023年上半年投资总结

2023年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是-0.11%。

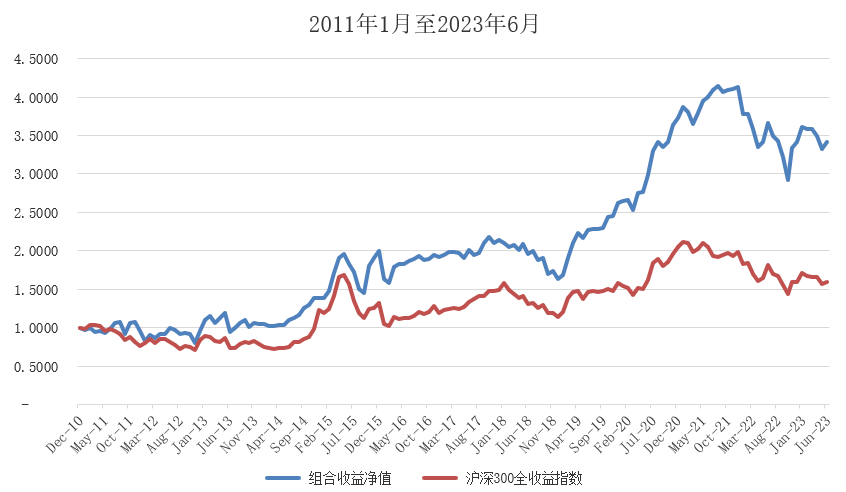

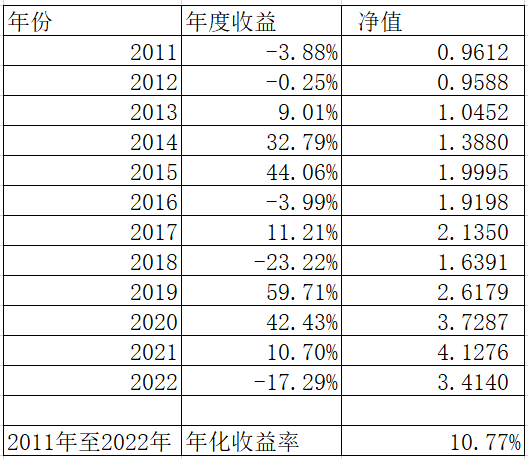

实际组合从2011年初至2023年上半年净值是从1元至3.41元。年化收益率是10.3%。

沪深300全收益指数从2011年初至2023年上半年净值是从1元至1.56元。年化收益率是3.8%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

腾讯控股、金选300、贵州茅台、招商银行、中国平安、五粮液、泸州老窖、A50ETF、比亚迪、伊利股份、贵广转债、口子窖、豪悦护理、中芯国际H、美的集团、宁德时代、苏银转债、洋河股份、大秦转债、三峡能源、环球医疗、迪龙转债、新天转债、标普500ETF、纳指ETF、万科企业、消费50ETF、迎驾贡酒、浙商中拓、青岛啤酒。

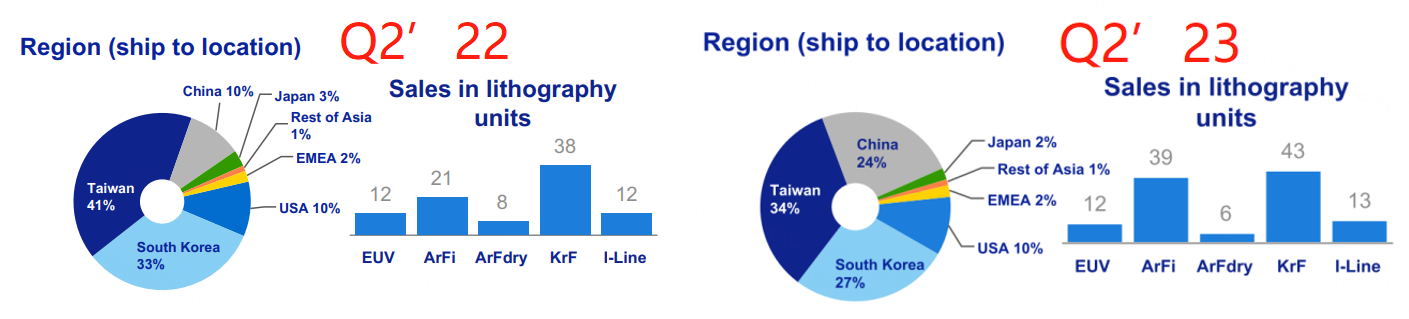

跌懵了,市值高达3000亿美元的光刻机巨头阿斯麦竟然大跌5.45%,而且是在财报大超预期的情况下,发生了什么?二季报解读可阅读此文《穿越周期寒冬,不惧出口管制,阿斯麦逆势上调增长预期!》

仔细梳理了下,市场担忧的点可能有以下几个:

一是半导体市场复苏推迟,此前包括阿斯麦在内的公司预计2023年下半年会有所复苏,而目前,各类客户偏向谨慎,预计2024年才会迎来复苏,且复苏的力度仍不清晰;

二是二季度营收虽然大超预期,但主要是中国的客户逆周期扩张(收入占比由10%提升至24%),背后的原因是9月份即将生效的出口管制新规,市场认为不可持续;

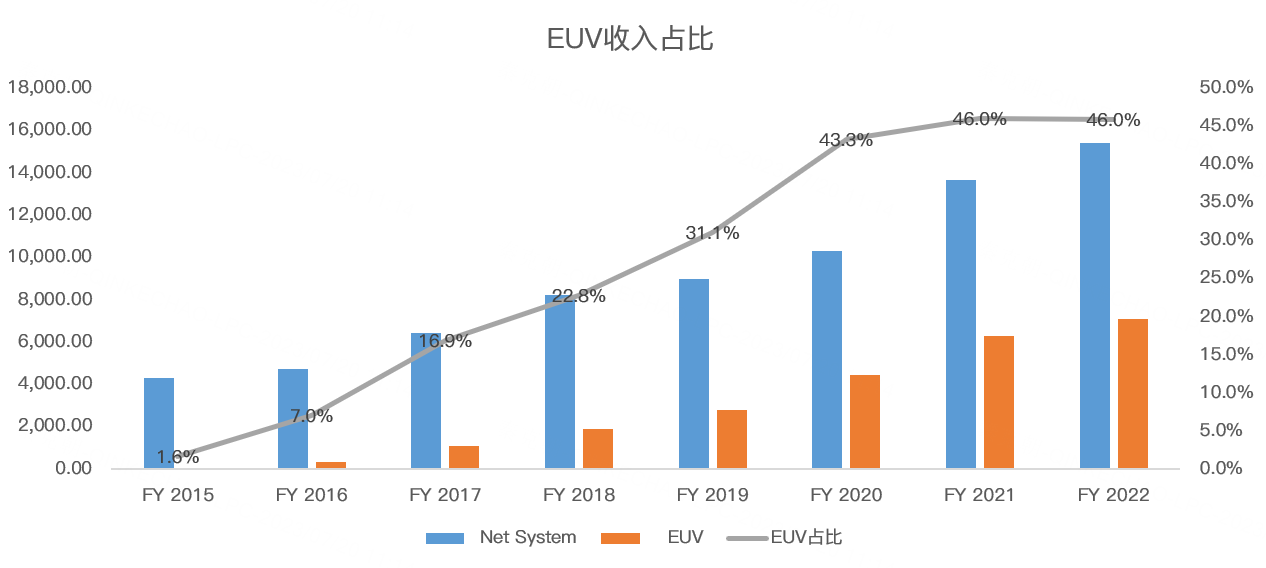

三是EUV增速不及预期,此前管理层认为将增长40%,而目前预期只有25%,原因是先进晶圆厂客户对行业前景担忧,推迟了设备购买;

四是阿斯麦虽然上调2023年营收增速,但一方面是因为中国客户需求爆发,另一方面也跟实行了DUV光刻机快速发货有关,说的直白点,因为该政策,将2024年确认的收入,提前在今年实现,市场担忧明年业绩增速。

除此之外,市场可能也担忧美国方面加码光刻机出口管制。

仔细思考过后,我感觉市场反应过度了。

首先,中国客户在二季度因担忧管制而增加购买并不是坏事,尤其是在半导体行业下行周期中,此举完美平缓了阿斯麦的周期波动。

其次,EUV光刻机虽然短期内被推迟,但展望未来,晶圆厂的需求没有消失,而且随着全球对芯片产能本土化需求增强,如台积电需要在美国、日本和欧洲建设先进晶圆厂,因此,EUV长期前景明朗。不要忘了,阿斯麦手上挤压的订单高达380亿欧元,这远远超过2023年预期275亿的营收规模。

最后,一切担忧阿斯麦长期增长前景的投资者都将失望,因为EUV目前占阿斯麦系统销售的近半营收,且该领域阿斯麦是独家垄断,考虑到AI的爆发,对先进EUV的需求仍将不断增长,阿斯麦充分受益AI浪潮。

同理,担忧美国增加出口管制亦是徒增烦恼,EUV从诞生之日起就被禁止出口中国,目前已经对先进的DUV进行了管制,再增加限制,无疑是美国对中国宣战,这不符合美国不脱钩、只去风险的政策路径。

因此,我依然看好阿斯麦在未来一年实现历史新高! $阿斯麦(ASML)$

我们鼓励:

文章原创,言之有物,有明确的主题和清晰的观点

选题可以分为公司、行业、交易心得、投资策略等

字数没有严格限制,但我们鼓励尽量在200字以上

搜索“小虎活动”,查询老虎社区最新的征文活动,参与活动更易获得推荐哦

祝大家投资顺利!周末愉快!

精彩评论