昨天有朋友问我,如果打算抄底原油,并长期持有该买啥?想着这个问题比较复杂,就写了篇文章,想跟大家一起探讨一下。如有谬误,还望指正。

首先说说要不要抄底?

美国总统特朗普表示,油价的下跌将是非常短期的;负油价反映了金融市场状况,是一种金融挤压,而非石油市场状况。现在是购买原油的大好时机,希望国会能支持。正在研究将至多7500万桶石油纳入战略石油储备;将考虑有关停止进口沙特石油的意见。

那么是不是真的可以抄底了?

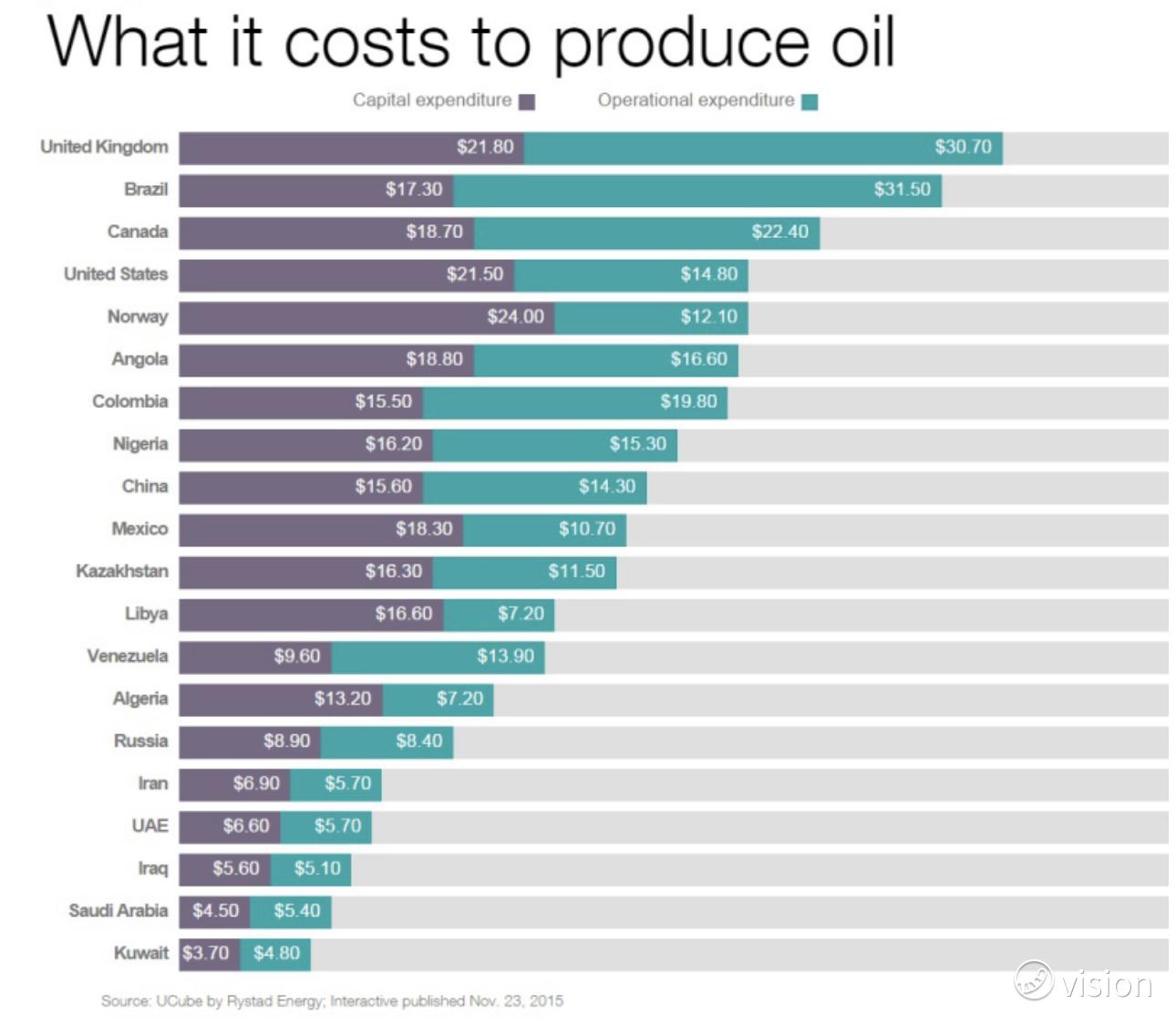

从长期来看,低油价对于各家来说都是有害而无一利的。虽然这场“石油战”是沙特发起的,但是跌到现在这种程度,对于各家都没啥好处。根据挪威能源公司Rystad Energy在2015年底公布的数据,美国原油开采成本在35美元/桶以上,而俄罗斯的成本约为17美元/桶,沙特成本为10美元/桶。

先说需求侧,欧美最近临近复工,中美更是同时加大了原油储备,原油需求会出现一定的回升。

再说说供给侧,OPEC+原油减产协定将从5月开始,5,6两个月的减产幅度达到近1000万桶/日。

不过所需要面临的问题依然很多,原油减产协定能否执行?疫情是否会导致复工延后?就目前的原油库存情况来说,可以说并不乐观。据路透社报道,美国能源部下属的战略原油储备基地的储油空间最多能存放约7亿1350万桶原油,目前已储备了约6.4亿桶原油。在特朗普表态大举购买原油前,美国能源部已经把基地剩馀的约7700万桶存储空间向美国企业开放,从5月开始提供有偿存储企业过剩原油的服务。

在这种需求端明显跟不上,市场人心又不稳的情况下,抄底可能还需要多加思考,需要等待更明确的信号。

抄底的品种?

至于说到抄底的品种,目前抄底原油可以通过以下几种方式

- 抄底期货

- 抄底原油ETF

- 抄底个股

- 抄底能源业ETF

先说说期货的问题,

期货是保证金制,一般只需缴纳成交额的2%-10%,保证金的作用就像杠杆,可以以小博大。不过以目前的市场波动来看,轻则爆仓,追加保证金,重则血本无归。以WTI5月合约周一出现的历史行情来说,归零之后,变负数的走势让很多小白投资者血本无归。目前原油遇上了百年一遇的行情,对于新手来说,轻易抄底原油期货是很危险的。$WTI原油主连(CLmain)$$布油现金主连(BZmain)$

再来说说原油ETF

相比期货来说,抄底原油ETF是个不错的选择,风险要小一些,不过原油ETF有个问题,就是它有contango。以USO为例,它的规模和流通性而言是比较理想的,但问题是它的投资标的是WTI的近月原油期货,比如假设现在,那她拿的就是6月到期的WTI期货合约;当它需要滚动合约的时候,就会产生contango(期货价格高于现货价格)的损耗,contango也是期货市场的正态,一般交易远期资产你总得支付一个溢价。所以当USO需要卖出到期合约再买入近期合约的时候,它就必须要低卖高买,长期持有这类原油ETF,耗损是很大的。至于杠杆ETF呢,它除了contango的损耗之外,还有每日Rebalance产生的损耗,更不适合长期持有。

- $(USO)$United States Oil Fund LP ETF追踪美国西得州中质原油(WTI)原油期货价格,以及部分短期美债,低硫轻质原油等,单倍做多。

- $(USL)$United States 12 Month Oil即将到期的原油期货。

- $(UCO)$ETF-ProShares DJ-UBS 追踪为彭博WTI原油的期货价格,两倍做多。

- $(SCO)$ProShares UltraShort Bloomberg Crude Oil 追踪为彭博WTI原油分指数,即WTI原油的期货价格,两倍做空。

抄底原油股呢?

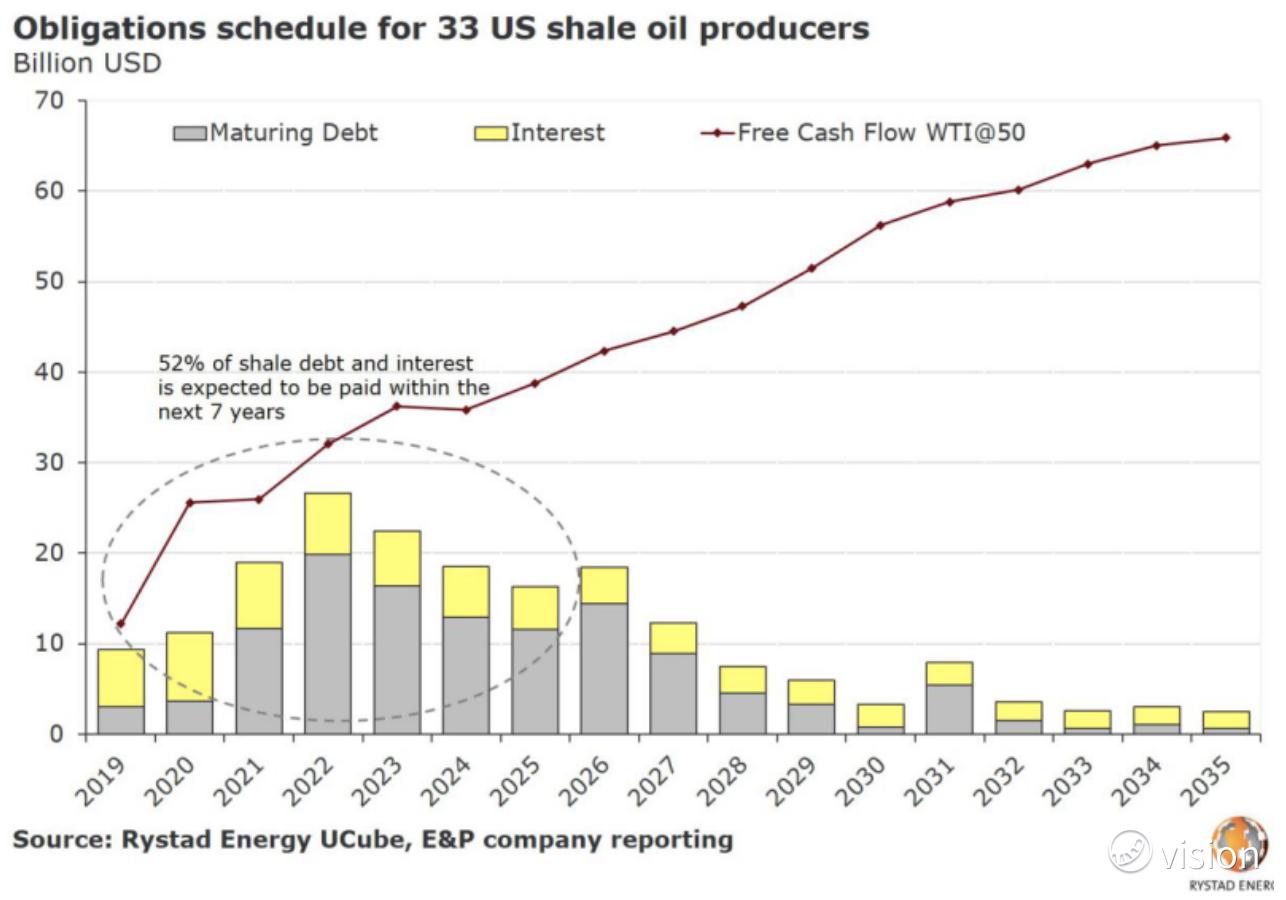

如果你有具体看好标的的话当然可以买,不过我得在这里提醒一下。一定要注意企业的债务水平和现金流水平,页岩油公司的负债率极高,偿付利息已日益成为整个行业巨大负担。根据穆迪(Moody’s)的数据显示,未来4年美国石油和天然气行业约有860亿美元的债务到期,其中有57%需要在未来2年支付。而随着油价下跌和投资者撤资,很多油气企业将无法继续通过再融资来还债,并且随着信贷市场收紧,他们无法延长债务期限。在如今的形势下,可能会有部分企业走向破产或者被收购的边缘。

- $(CXO)$康休石油从事石油天然气公司开采

- $(HP)$从事石油天然气钻井承包

- $(RSPP)$成立于特拉华州,在德州二叠纪盆地从事收购、勘探、开采的石油天然气公司

- $(Rig)$瑞典的公司,领先的海上钻探石油天然气承包公司

- $(NBR)$纳伯斯是一家陆地钻井承包商,在美国和加拿大地区进行钻井业务

- $(PTEN)$是一家陆地钻井承包商

- $(WLL)$是一家油气公司(申请破产保护中)

- $(ESV)$是一家提供海上钻探石油天然气承包服务的企业

- $(DO)$是一家一家提供海上钻探石油天然气承包服务的企业(申请破产保护,目前已停牌)

- $(RDC)$罗文提供国际国内金海钻井服务公司

- $(UNT)$是一家陆地钻井承包商

独立的油气开采公司Independent oil and gas

油服类公司Oil Gas Equipment service

石油炼制和营销公司Oil Gas Refining Marketing

- $(PSX)$菲利普斯66炼油厂,从康菲石油公司分拆出来的业务,巴菲特重仓股。

- $(VLO)$瓦莱罗能源是一家石油炼制和营销公司

- $(MPC)$马拉松石油在美国从事石油产品精炼运输和营销的公司

- 以上三家是石油炼制行业的三巨头,基本上研究行业的时候通常用其进行比较。

大型石油一体化公司Major Intergrated Oil Gas

- $(XOM)$埃克森美孚从事石油开采,运输销售等综合型业务

- $(RDS.B)$壳牌石油从事石油开采,运输销售等综合型业务

- $(CVX)$雪弗龙从事石油开采,运输销售等综合型业务

- $(PTR)$中石油

- $(BP)$英国石油公司

那么还有啥可以买呢?

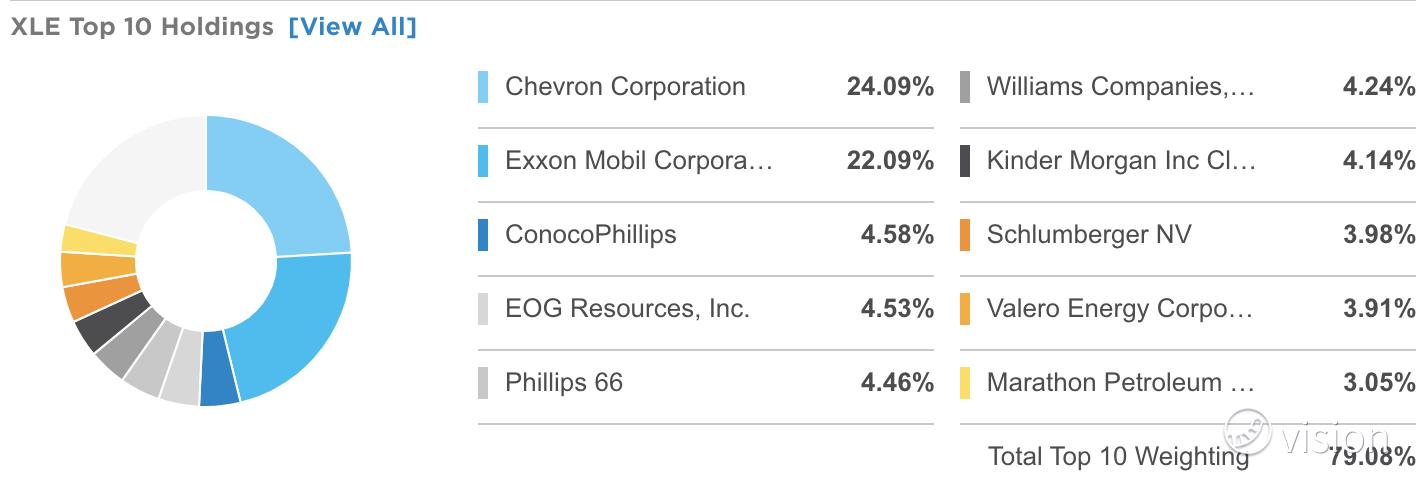

个人比较看好能源ETF,追踪一揽子能源公司的主动管理型基金。以$(XLE )$(Energy Select Sector SPDR Fund)为例,蜘蛛SPDRs基金家族出品,道富环球资管公司(State Street Global Advisors)管理,是目前全球最大的能源类ETF基金。他目前的前十大持仓如下,在能源公司里面算是分散投资了,比起单买一只股票来说,风险要小的多。

贝莱德(BlackRock)旗下iShares基金家族中的$(IYE)$(iShares U.S. Energy ETF)跟踪的是道琼斯美国油气指数(Dow Jones U.S. Oil & Gas Index),权重较高的持仓与XLE与VDE差不多,不过管理费用却是三者里面最高的,所以不推荐。

精彩评论