相信虎友们应该都已经关注了美联储降息相关的话题,今天想和各位聊聊美联储降息对市场的影响、从历史数据看各类资产的表现以及投资者应关注的潜在投资机会。

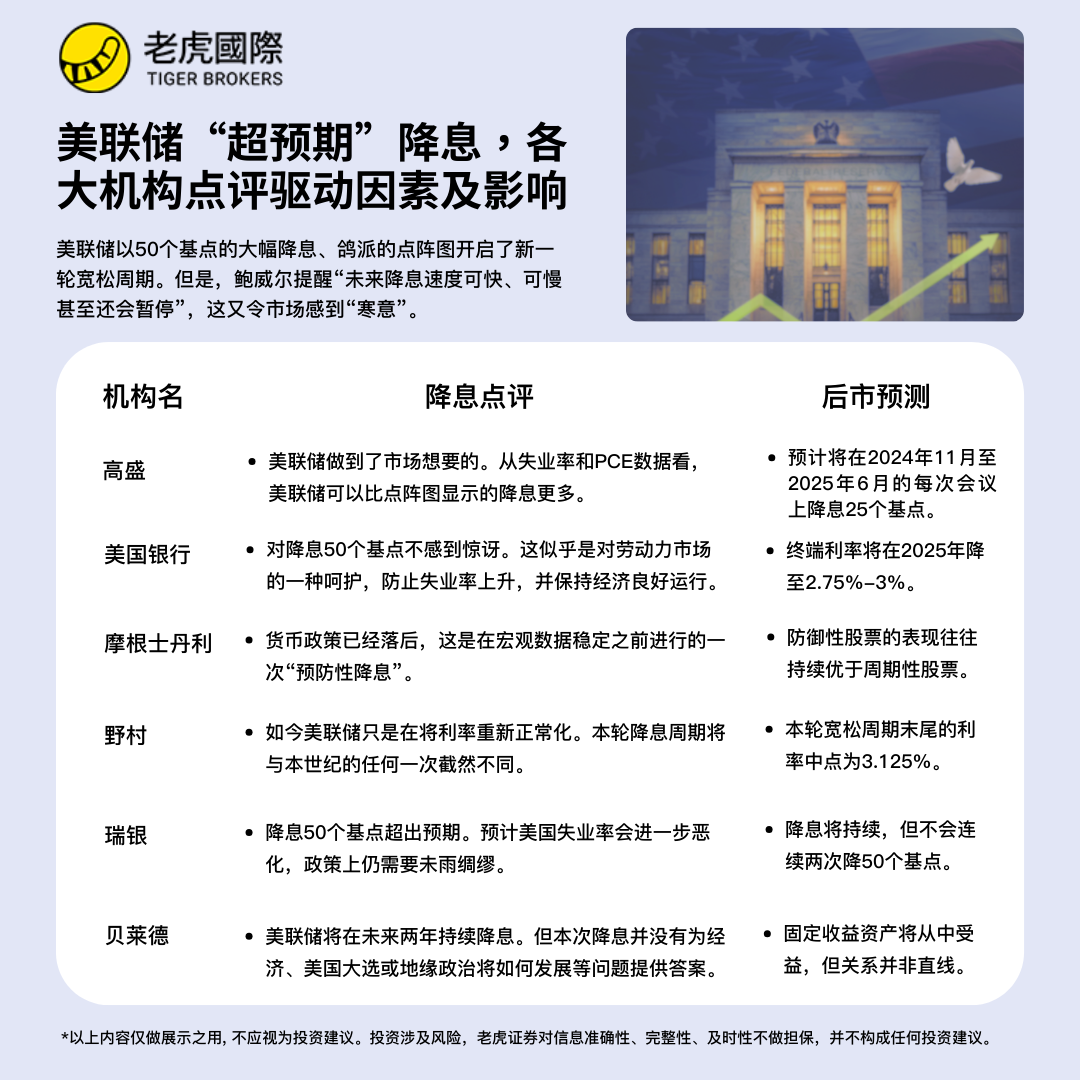

美联储超预期降息

北京时间9月19日凌晨,美联储以50个基点的大幅降息、鸽派的点阵图开启了新一轮宽松周期。降息一般旨在降低借贷成本,刺激经济增长,尤其是在经济增速放缓或出现衰退风险的情况下。此次美联储降息50个基点,是自2008年全球金融危机以来最大的单次降息幅度。

但是,鲍威尔同事提醒“未来降息速度可快、可慢甚至还会暂停”,这又令市场感到“寒意”。这一举措迅速引发了各大市场的剧烈反应,也给投资者提供了新的投资机遇。本文将详细分析美联储降息对市场的即时反应、各类资产的表现以及投资者应关注的潜在投资机会。

市场反应

股票市场: 在降息消息公布后,美股三大股指跳涨,纳指涨超1%,标普500一度刷新历史新高,小盘股一度飙升近2.5%。降息降低了企业的借贷成本,理论上应有利于企业盈利能力的提升,特别是那些负债较高或对利率敏感的行业,例如房地产和公用事业。但在鲍威尔讲话后,一切开始反转,所有股指开始回落。降息也可能被解读为对经济前景的担忧信号,尤其是在经济数据疲软或地缘政治风险上升的情况下。此次美联储降息50个基点,部分投资者认为这是美联储应对经济下行风险的紧急措施,市场情绪出现短暂的谨慎和观望,导致股市波动。

债券市场: 债券市场通常是对降息最敏感的市场之一。降息会使得新发债券的收益率下降,进而提高现有债券的价格,尤其是长期债券。在降息消息公布后,美债大涨,收益率集体下行。美元指数在 FOMC 声明中大幅下跌,但在鲍威尔讲话时一路反弹。美债收益率同步回升,长期收益率当天上涨 7 个基点

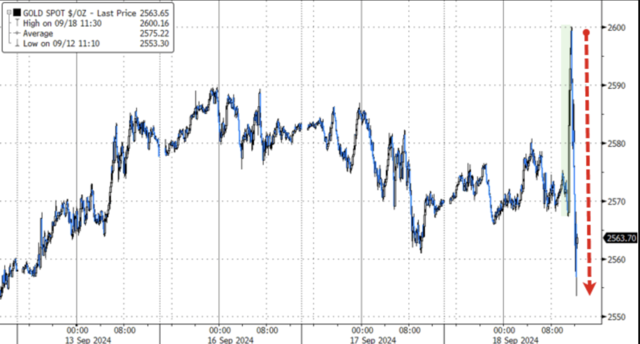

商品市场: 商品市场,特别是黄金,往往在降息后出现上涨。黄金作为非生息资产,在利率下降时变得更具吸引力。此次美联储降息50个基点后,黄金价格飙升至创纪录的 2600 美元,表明市场对低利率环境和潜在的通胀风险持谨慎态度。与此同时,原油价格则呈现出波动走势,随后在鲍威尔讲话时回落…

投资机会

股市

在降息环境中,股票市场的表现通常受到提振。历史数据显示,标普500指数一般情况而言,都是上涨的,仅在2001年互联网泡沫时期以及2007年之后的全球金融危机后2年内是表现悲观。(感兴趣的可以点击: 降息周期开启后,标普500指数6个月,1年,2年后的市场表现 ) $标普500(.SPX)$ $标普500ETF(SPY)$

医疗保健行业:降低医疗保健公司的融资成本提升公司利润等,进而提升行业的价格预期。 相关ETF关注: $健康照护类股ETF-SPDR(XLV)$ , $生物科技指数ETF-iShares Nasdaq(IBB)$。

金融行业:增加贷款需求抵消净利差压缩,相关ETF关注 $金融ETF(XLF)$

房地产行业:降低抵押贷款利率,刺激房地产市场活动,相关ETF关注: $Real Estate Select Sector SPDR Fund(XLRE)$ , $不动产信托指数ETF-Vanguard(VNQ)$ 。

必需消费品行业:产品需求相对稳定,不受经济周期的影响。相关ETF关注: $消费品指数ETF-SPDR主要消费品(XLP)$

科技行业:科技股可能对利率变化不太敏感,低利率环境通常有利于高增长的科技股,因为它们可以以较低的成本借款来资助扩张和创新。然而,如果市场预期经济放缓,科技股可能会受到压力。相关ETF关注: $高科技指数ETF-SPDR(XLK)$ , $信息技术ETF-Vanguard(VGT)$ , $纳指100ETF(QQQ)$

降息直接推高了债券价格,尤其是中长期国债。投资级企业债券也在降息环境中表现良好,因为较低的利率降低了企业的融资成本,提升了其债务偿付能力。历史上,在美联储降息周期中,10年期美国国债收益率通常会出现明显的下降,从而推高债券价格。投资者在降息预期下通常会加大对债券市场的配置,以寻求稳健的收益。(感兴趣的可以点击:为什么降息利好美债,下有保底,上不封顶,窗口期不长了)

如果你对美债感兴趣,不妨考虑一下ETF

$20+年以上美国国债ETF-iShares(TLT)$ 是跟踪美国政府长期国债价格和收益率的ETF。持有超过20年到期的美国国债,因此对利率变化非常敏感。适合那些希望在债券市场上寻求较长期限国债的投资者。

$中期国债ETF-Vanguard(VGIT)$ 是一个中期国债ETF,追踪中期美国国债的价格和收益率。持有3至10年到期的美国国债,相对于长期国债,其价格波动相对较小。更适合那些希望平衡长期和短期国债风险的投资者。

$3倍做多20年期以上国债ETF-Direxion(TMF)$是一个追踪20+年期美国国债价格和收益率的3倍杠杆ETF。当20+年期美国国债上涨1%,TMF预计将上涨大约3%。

黄金:

黄金作为避险资产,在降息后往往表现强劲。降息降低了持有黄金的机会成本,同时也加大了对通胀的预期,这对黄金价格构成支撑。2008年至2011年的降息周期中,金价从约700美元/盎司上涨至近1900美元/盎司,涨幅超过170%。对于其他大宗商品,如原油,其价格走势更多取决于全球经济增长和供需关系。降息可能提振经济活动,从而增加对石油等大宗商品的需求。(感兴趣的可以点击: 降息周期中,美元,债券市场,黄金等大宗商品市场价格表现)

黄金ETF 是追踪黄金现货及期货波动挂钩的ETF,购买这类ETF相当于购买黄金现货本身。一般现货市场黄金下跌,做多黄金的ETF就会下跌

$SPDR黄金ETF(GLD)$ 这是全球最大的黄金ETF之一,追踪标的为黄金现货价格(伦敦金)。GLD持有实物黄金作为资产支持,为投资者提供了一种投资黄金的便捷方式,是目前所有黄金ETF中流动性最好的,每天的成交量极大,适合右侧交易。

$黄金信托ETF(iShares)(IAU)$ 与GLD类似,IAU也是持有实物黄金的ETF,旨在追踪黄金价格的变化。它提供了低成本、流动性高的黄金投资选择。

除了黄金ETF以外,还有金矿ETF---用于追踪一揽子金矿公司(黄金矿业公司的市值加权平均数)-这类公司中既包含黄金开采商,又包含黄金加工商。

$黄金矿业ETF(Market Vectors)(GDX)$做多金矿指数美交所金矿指数,该ETF追踪标的为纽交所和纳斯达克上市的全球黄金矿业公司的市值加权指数,主要追踪的商品其中黄金所占比例为85.30%,稀有金属所占比例为10.26%,

$小型黄金矿业ETF(Market Vectors)(GDXJ)$做多金矿指数(小市值公司)美交所金矿指数,该ETF追踪标的为全球黄金、白银矿业公司的市值加权指数,是一个追踪黄金矿业初级开发公司的ETF。这些公司通常具有较小的市值和较高的成长潜力。其中黄金所占比例为72.93%,稀有金属所占比例为14.86%。

$二倍做多黄金矿业指数ETF-Direxion(NUGT)$2倍做多金矿指数,追踪指数:NYSE Arca Gold Miners Index(GDM),也就是纽交所黄金矿业指数,追踪的标的是全球“大型”的金银矿公司,包括Gold corp 、纽曼矿业、巴里克黄金公司等。$二倍做空黄金矿业指数ETF-Direxion(DUST)$追踪的标的与 $二倍做多黄金矿业指数ETF-Direxion(NUGT)$一样,但是方向相反,2倍做空。

精彩评论

👍👍👍👍