首先来了解下,量化宽松的概念。

量化宽松最早应该是由日本央行提出来的,后续这个概念流行后,被各国延用,据说是在2001年,日本经济因为之前19世80年代与美国签订的广场协议而遭到重创,经济萎靡不振,信贷急剧萎缩,日币也从高位跳水,日本政府不得已开始从2001年3月实行零利率--也就是银行间的隔夜贷款利率--来刺激经济复苏,但效果甚微,索性就进一步深化货币刺激:实行了量化宽松政策,英文为:Quantitative Easing Monetary Policy。也就是我们所知的QE了。

这个政策广义上讲,是指政府的货币机构通过大量印钞,来购买国债或企业债券等方式,向市场注入流动性,以此来降低利率,拉高通胀,阻止萧条的出现,逻辑很简单,钱多了,获得贷款自然也就容易,钱也会变得很便宜,但这些钱的出现是直接增加高能货币的体量,所谓高能货币,也就是流通于银行体系之外被社会公众持有的现金与商业银行体系持有的存款准备金的和,也可简单理解为潜在的可以贷出去的钱,所以这些货币具有成倍增加或者收缩货币供应量的能力,

再简单一点来说吧,就是联储局会每月固定印刷一定数量的货币,然后用这些印刷好的货币拿来向市场回收债券,那么这些货币就会流通到市场,一般为流通到银行,那么银行手上多了现金,就能借贷给企业发展,企业有钱发展就能扩充,扩充就需要人手,需要人手就需要招聘,失业率就会下跌,经济就会复苏。

所以,其实“量化宽松”中的“量化”指将会创造指定金额的货币,而“宽松”则指减低银行的资金压力。那么最新的这个开放式的QE,也就是量化中的金额限制给取消了,这个政策算是给了资金供给量最大限度的预期:无限。(在美联储的声明里,虽然有7000亿的QE措施,但最后又附注上了“不限量按需买入美债和MBS”并将短期隔夜和定期回购利率报价利率设为0,那么这个资金就相当于无息的,而且货币乘数也会放大)

再来讲讲货币乘数

事实上,QE的钱,是通过银行来借贷出去的,所以QE有着天然的杠杆效应,假设银行通过QE中100万元的钱来购买某个企业的债券,等于低息借款给一个企业100万,但这笔钱造成的货币供应量将远远超于这100万,主要是企业借贷这笔钱后会流出市场,而这笔钱的一部分将被存回银行来,在部分制度下,银行保持一定比例的存款准备金,其余的资金又可作贷款之用。

所以,从量化宽松的过程中增加的存款,银行可通过借贷,再创造出更多的货币供应,即存款倍数效应(deposit multiplication)。例如,假设货币流动性是平均10次交易,量化宽松每创造一百万美元,可产生的最终货币供应可能为一千万美元,这个大致的货币乘数为10。

但你要注意,最新的美联储声明中,可是连准备金的要求也取消了,这就等于给了银行最大限度的贷款自由。

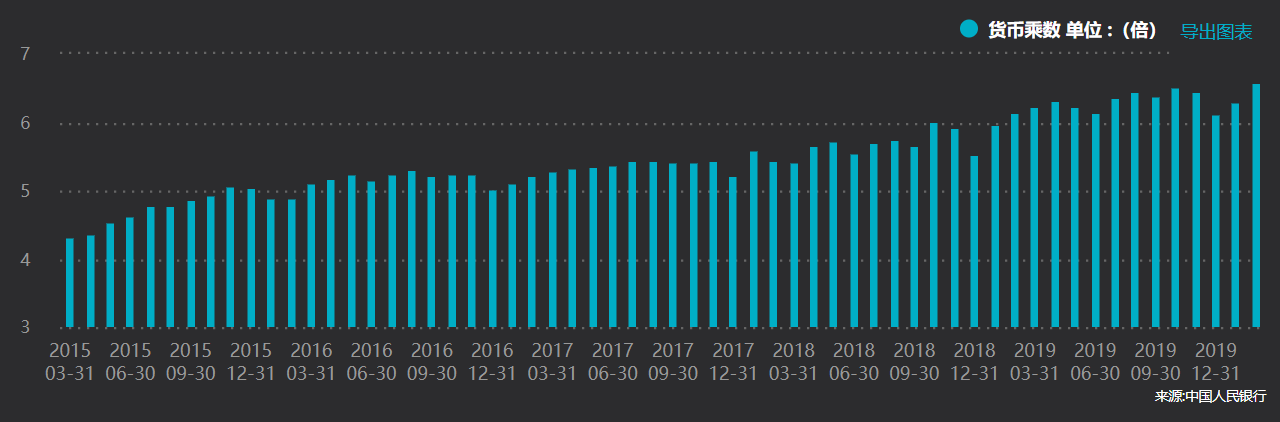

来看下我们中国银行体系的货币乘数:

截至到2019年12月,这个乘数一直再扩大,说明中国的货币供应的放大效应一直都在持续扩大。

那么都什么时候实施QE呢?

美联储曾在议息决议里透露,QE实施的依据是:当失业率仍高于6.5%,及一至两年内的通膨预测值不超过2.5%,QE便会持续实施。,但截至目前为止,美国失业率高达7.5%,而且仍有攀升的趋势。

历史上看,美联储总共放了有三次QE,第一次是在雷曼兄弟于2008年9月倒闭后,2009年3月至2010年3月,规模1.75兆美元,1.25兆美元购买抵押贷款债券、3000亿美元美国国债以及1750亿美元的机构证券。

第二次量化宽松QE2:2010年11月份,美联储宣布,将再次实施6000亿美元的“量化宽松”计划,美联储发货币购买财政部发行的长期债券,每个月购买额为750亿,直到2011年第二季度。以此来降低高达9.6%的失业率。

第三次量化宽松QE3:2012年9月15日起实施,每月购买400亿美元的抵押贷款债券(MBS)和450亿美元的长期国债。与前两轮不同的是,QE3没有明确实施截止日,将持续实施至美国就业市场复苏。

在这个节骨眼上,美联储突然推出几乎是终极大招的开放式QE政策,可称之为QE4,和前三次相比,力度之大应该是前所未见的。但这并不意味着美联储要国有化一切资产,而是向市场展示一个托底的姿态,以此来向市场注入信心,虽然这次美股崩盘最初是由流动性收紧加上疫情的导火索引发,但再市场跌入熊市后,美联储所有的放水措施似乎都不起作用了,这就是因为市场信心的丧失,这个时候,就需要一种前所未见的大力度措施来恢复市场的信心,所以这个无限量QE政策就登场了。

但QE更多的是改善金融体系运转和资金传导渠道,从美债、黄金和Libor-OIS的反映来看,联储正在逐渐实现改善流动性的目的,当然,股市也会受到一定的支撑,

但最重要的,还是疫情的扩散和由此造成的停产对经济预期的影响,这个是单纯靠货币政策是无法扭转的,所以疫情这个主要矛盾解决,市场可能才会真正恢复常态。

当然,QE4的推出也会修复一部分市场信心,起码对进一步下杀是有很强的抵抗作用,这个决定,恐怕不是鲍威尔一个人做出来的,或许凝结了伯南克,耶伦等几代主席的共同意见。

真正的底部,我们可能还要等待疫情的好转,因为只有战胜疫情,才能真正修复市场对美国经济预期的信心。

关于美股大盘的更多问题,你不妨在本周四晚上的8点,来社区看@甘灿荣_交易所讲师及资管 老师的直播课吧,干货满满,还有现场提问机会,可别错过了;

直播链接:https://laohu8.com/RN?name=RNLive&rndata=%7B%22liveId%22:%2215833027801693%22%7D

$SP500指数主连(ESmain)$$NQ100指数主连(NQmain)$$道琼斯指数主连(YMmain)$

$恒生指数(HSI)$$恒生指数主连(HSImain)$$H股指数主连(HHImain)$

$短期VIX期货ETN(VXX)$$VIX波动率主连(VIXmain)$

精彩评论

$道琼斯(.DJI)$ $恒生指数(HSI)$ $上证指数(000001.SH)$ $小米集团-W(01810)$ $阿里巴巴-SW(09988)$ $心动公司(02400)$