美股的回调是刚刚开始么?金银的进军号可能已经响起

美股的回调如期而至,这和我们此前的预期相差并不大。

持续绷紧的高位美股每一步向上都是创造历史的过程,同时也都是考验市场的泡沫承受力;和考验美联储资金流支撑强度的过程。果不其然,在这一浪上涨的“动能”耗尽后,美股终于开始了回撤。

标普在2400点左右阶段见顶,在此之前,标普已经触及了50周均线之上3个标准差的上沿,这样的状况从2000年以来几乎从未出现过:

眼下可能整个华尔街都在讨论一个问题,两天两个百分点左右的下跌到底是结束还是开始?

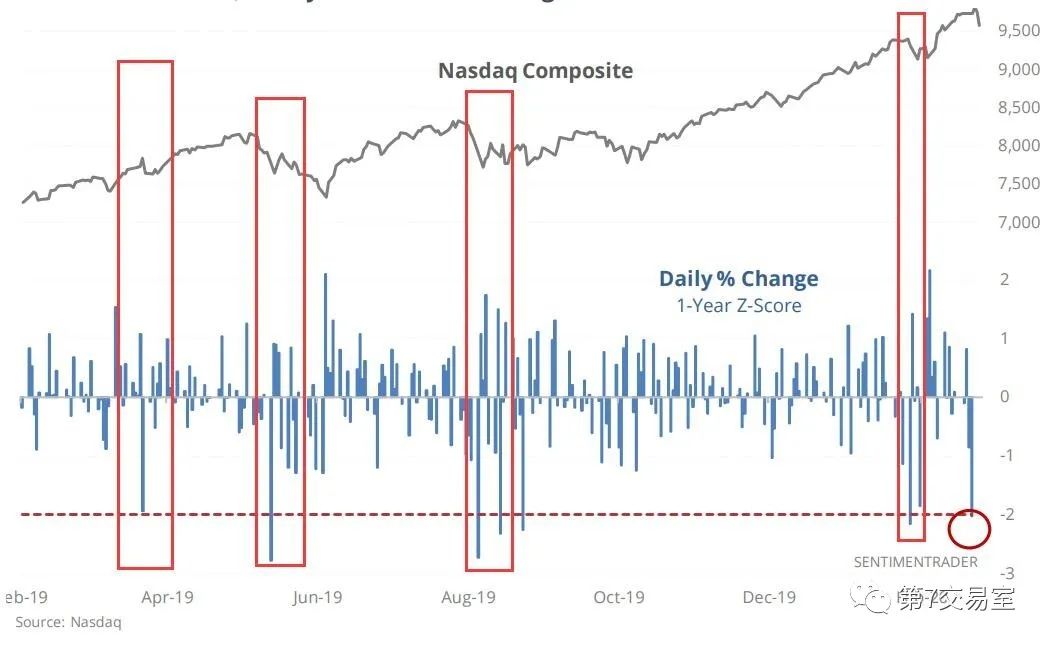

如果从标普历史走势上看,这次的大幅波动是危险的,用一年来标普的日波动平均数来计算标普波动标准差,周五的下跌刺破了向下2个标准差,这钟程度的下跌在一年来大多伴随着标普的大幅回撤,而目前的这点跌幅,可能还不够。

要知道,在这次的震荡之前,标普经历了长时间的稳定和乐观,即便之前有过几次小幅的调整,但仍然没有妨碍期权市场对未来的看涨押注:

在周五之前,期权市场上整体美股BUYCALL成交量和BUYPUT的成交量之差还冲上了历史新高,

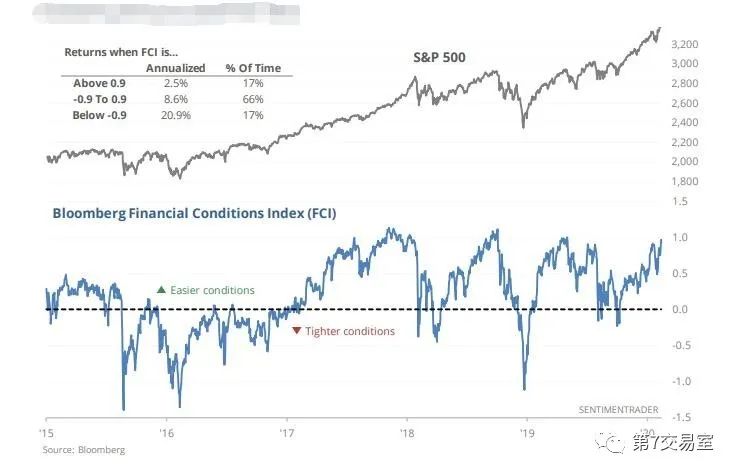

同时,彭博的金融状况指数也涨至前期高位:

人们对于美联储的流动性支撑似乎有着很强的信心,在购债扩大和低息环境的刺激下,大家对长期的美股仍旧看多。这一方面说明人们乐观的逐利情绪几近疯狂,但同时也预警出这种情绪见顶的来临,一旦人们认识到美联储的流动性支撑力坠入陷阱后,抛压会不会更大?

经过周五的回撤,美股PUT和CALL的比值再次触底反弹,虽然仍在历史低位,但你要注意,这个比值走出了头肩经的底部反转形态,向上的趋势仍没有改变的迹象,所以这再一次说明了美股向下的空间仍旧存在。

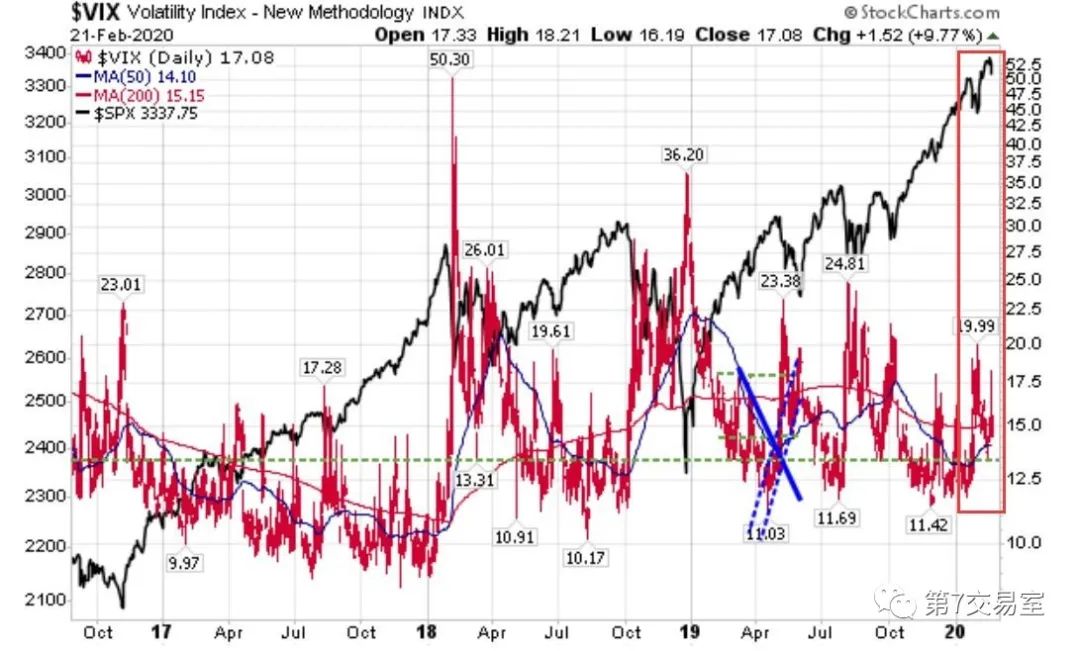

VIX指数从上次回调以来一直处在高位上升渠道,并没有和标普的反弹背离,这次更是拿下了200日均年线,市场的波动性仍然很大。

最后看下债市。这一年来,大资金进入类似债市的固收资产要远远大于流入股票的资金量,所以债市的风险情绪,往往更能准确反应出恐慌的程度。

从高收益债ETF和美国长债ETF的比值去看,随着标普的回调,这个比值跌破200日年线并持续向下发散,并没有放缓的迹象,债市的风险偏好也在冷却。

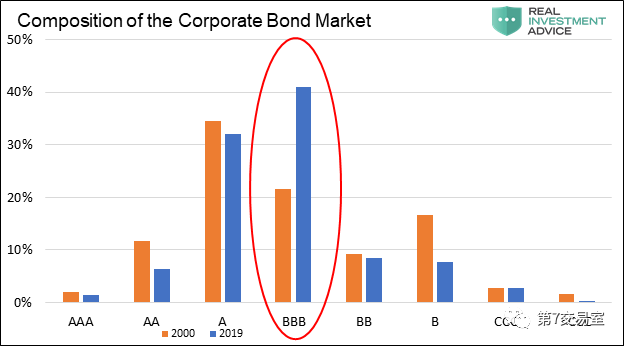

你要知道,拥有最高收益的垃圾级别3B级债券在2019年美国未偿付债市体量中所占比例是最大的:

所以这就是为什么,我们要对HYG的下跌更加警惕的原因,高收益债券的下跌,往往会引发更大范围的抛售,但还好,目前这种程度的回撤,可能还不足以引起市场的恐慌。

但可能美联储已经注意到了债市的危机,并提出了流动性注入的边际效用降低的可能性,这和超预期的疫情影响一起,成为了这场回调的最佳导火锁,我这边看到情报说,不仅中国,韩国,日本,美国都出现了流感和新冠疫情的爆发,这点影响需要我们重视,具体影响的量化分析,我们会持续跟进解读。

流动性陷阱

上周,美联储发布了最新会议纪要,本来是平淡无奇的一则通告,但其中的一段表述可能会让你觉得意外,抛去依然喜忧参半的宏观经济不说,纪要点到了正在增加的债务风险和高企的杠杆率:

“几位与会者注意到,股票、公司债务估值均有所上升,并提请注意杠杆贷款市场的公司负债水平高企和承销状况的虚弱。一些与会者表示,他们担心金融失衡——可能放大对经济的不利冲击,许多参与者说,该委员会不应排除调整货币政策来缓解金融稳定风险的可能性,特别是当宏观审慎工具或在减轻这些风险可能是无效的时候……”

什么是流动性陷阱,说白了就是央行放水所起到的作用在持续降低,就连鲍威尔也上周承认:第二季度美国国库券的购买和回购操作在公开市场中的作用都将下降。

所以,收紧了短期流动性的美联储,似乎是在放任高估值的资产向基本面回归。

从上上个周五开始,纽联储又缩减了回购业务,每日隔夜repo上限降低到了200-1000亿美元,整体资产负债表规模在缩小,加上第一季度大额的财税开销也在虹吸资金面,市场上的流动性回撤很有可能直接导致了美股的这波回撤。

这从美联储资产负债表总额的走势(红线)与标普500(绿线)间的对比可以看的很清楚:

彭博和全球流动性指数(蓝色)和标普500(绿色)的走势对比也是这样:

而这背后,是更让人担忧的美股集中度问题。

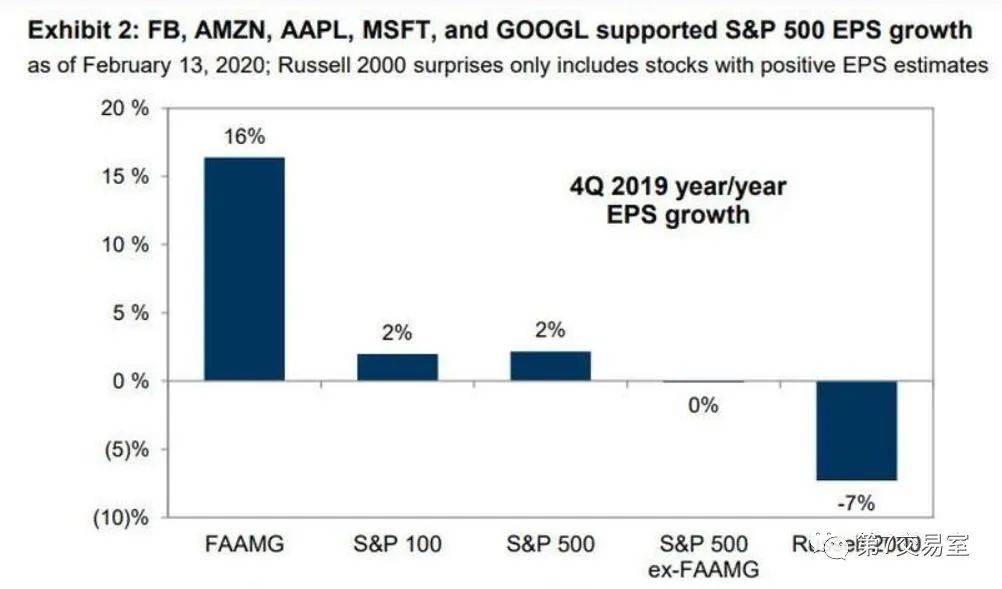

下图是高盛的最新研究报表,他们统计发现,标普5002019年第4季度整体EPS年同比增长如果剔除FB,AMZN,AAPL,MSFT,GOOGL的贡献,其涨幅几乎为0,而罗素2000小盘股的成分股EPS整体涨幅为-7%,这和我们知道的2%上下的涨幅相差很多,而FAAMG这五大股票EPS年涨幅达到了17%。这说明标普500大部分的基本面增长来自于FAAMG前五大股票。

而前五大股票的EPS上涨也不都是因为它们的业绩真的亮眼,很可能是回购出来的,整体股本降低,收入不变的情况下,EPS自然会增长。

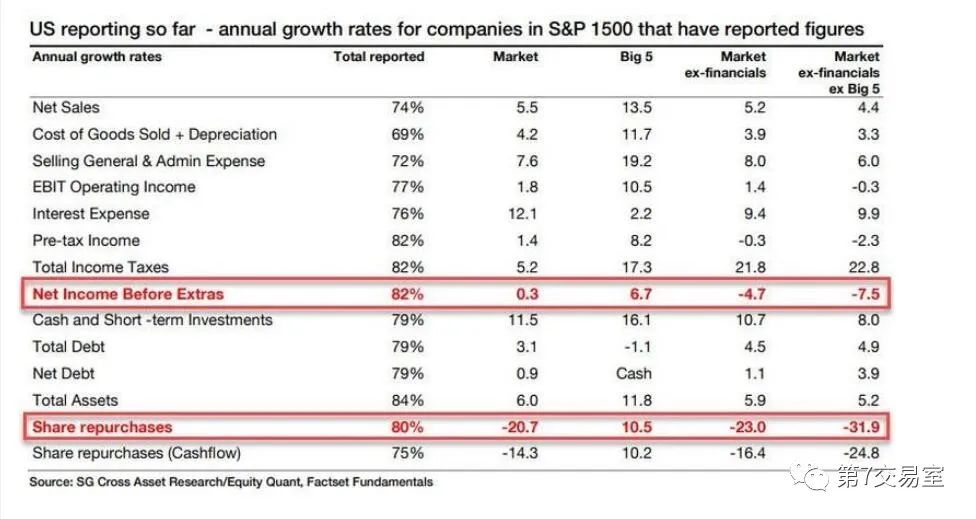

上面是来自FACTSET的统计图标,你看,在目前已发布业绩的公司中做统计,标普1500综合指数中,剔除金融股的成分股净利增长为-4.7%,剔除金融和前5大股票的成分股净利增长为-7.5%。但同时前5大股票中,第4季度股票回购额逆势增长了10.5%.

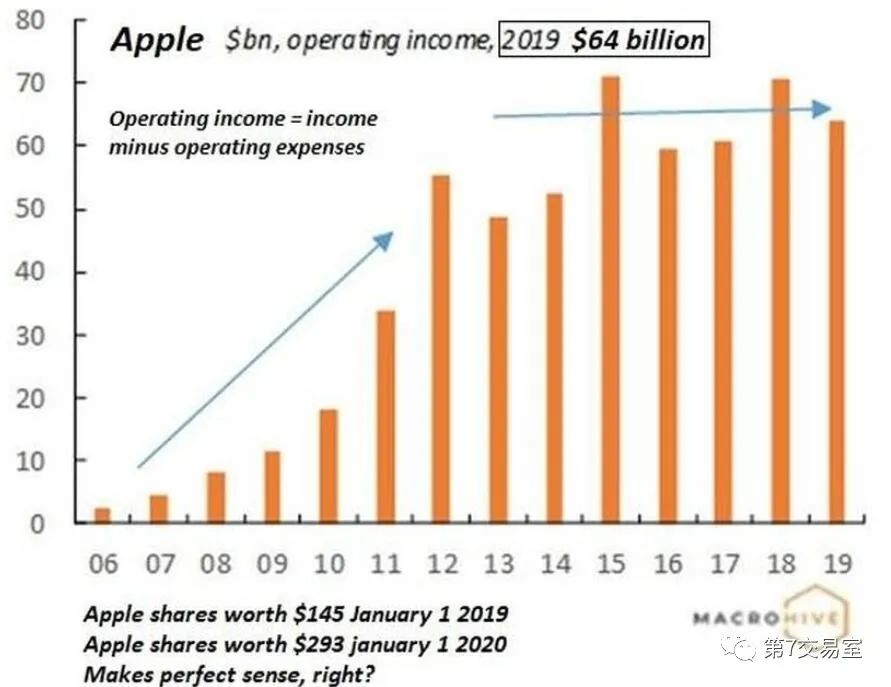

就拿苹果为例吧,对比年运营总收入,这只票从2015年以来,收入增长似乎都不大,16年 17年,19年三年的数值几乎持平,但2020年1月和2019年1月的股价相比则扩大了一倍,这除了回购和流动性泛滥的支撑来解释,还有别的理由么?

说了这么多,其实关键点就一个,美股的估值很可能已经过高,利用回调来杀估值可能是美联储乐于看到的结果,尽管这次可能会再次触怒特朗普,下周可能又将上演白宫和央行相持的好戏。

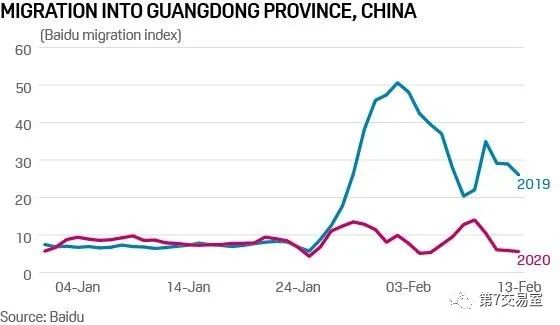

当然,美股的下跌,也有一部分中国疫情影响的原因,这个市面上分析已经很多,我就不在做过多分析,这从百度的人口迁徙指数上就可以看出来,

另外,从中国碳消耗量已经反弹的走势看,随着复工复产的开始,可能这个影响也可能会逐渐淡去。但我们仍然无法给出疫情可以量化的美股影响程度的预期。

所以当回调开始,一切还是报以观望的小心态度为好。

向金银进军?

但我们认为,相比美股,黄金的涨势可能更为确定。当流动性泛滥,一切不确定性越来越多的时候,黄金成了第一选择。

黄金矿企ETF跳脱去年8月以来的震荡区间,GDX和标普的比值也出现罕见突破,

而黄金期货上1600的高位可能只是第一目标位

comx金期上,已经出现一个典型的杯柄形态,关键点位都在下图中了。

同时低位徘徊很长时间的白银也可能出现上涨机会,同样的,目前的18上下点位可能仍然是一个开始。

当然,在行情大起大伏的时候做交易,很难预料结果,你可以持续关注金和银的变动情况,等行情稳定了,在判断趋势来做。具体金银的操作策略,可以关注我们期货主题,本周将有投顾老师做持续分享。

******更多精彩文章来这里点阅:期货相关文章专题*****

$标普500ETF(SPY)$ $标普500(161125)$ $SP500指数主连(ESmain)$ $道琼斯指数主连(YMmain)$ $纳指ETF(QQQ)$ $NQ100指数主连(NQmain)$

$恒指ETF(02833)$ $小恒指主连(MHImain)$ $恒生指数主连(HSImain)$

$黄金ETF(159934)$ $黄金主连(GCmain)$ $白银主连(SImain)$ $白银主连(SImain)$ $A50指数主连(CNmain)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 令狐不冲·2020-02-24全球疫情开始恐慌,美股盘前已经血崩了。 就好像从来没有人看见过,中国疫情恐慌之下,A股第一天开盘是怎样收割韭菜 一样。 股市就是这么的反人性,不知道未来真的不可怕,可怕的是连过去都理解不了。 我就安心的看戏,坐等T+0的美股,暴跌开盘,半小时后之后一路高走。点赞举报

- 木桥·2020-02-25到位的分析点赞举报

- 流水线·2020-02-24感谢这么专业和用心的分享🙏点赞举报

- 不做赔本交易·2020-02-281700过不去,除非还有大利空叠加。短线反而可能会下跌点赞举报

- 行知无涯仔·2020-06-14依旧高歌猛进的掌上点赞举报

- Steve Jobs·2020-03-04仁兄 有好梯子介绍下好吗点赞举报

- Weisberg·2020-02-29我想拜您为师,求联系方式。点赞举报

- piaoboy007·2020-02-26到位的分析点赞举报

- 大曾曾曾·2020-04-02路过点赞举报

- lionbrenda·2020-02-25緊張点赞举报

- 虎兄弟·2020-02-25个性点赞举报

- Weisberg·2020-02-25专业点赞举报

- Mark天天向上·2020-02-24加油点赞举报