上周市场梳理:你要注意这样几个标的的走势

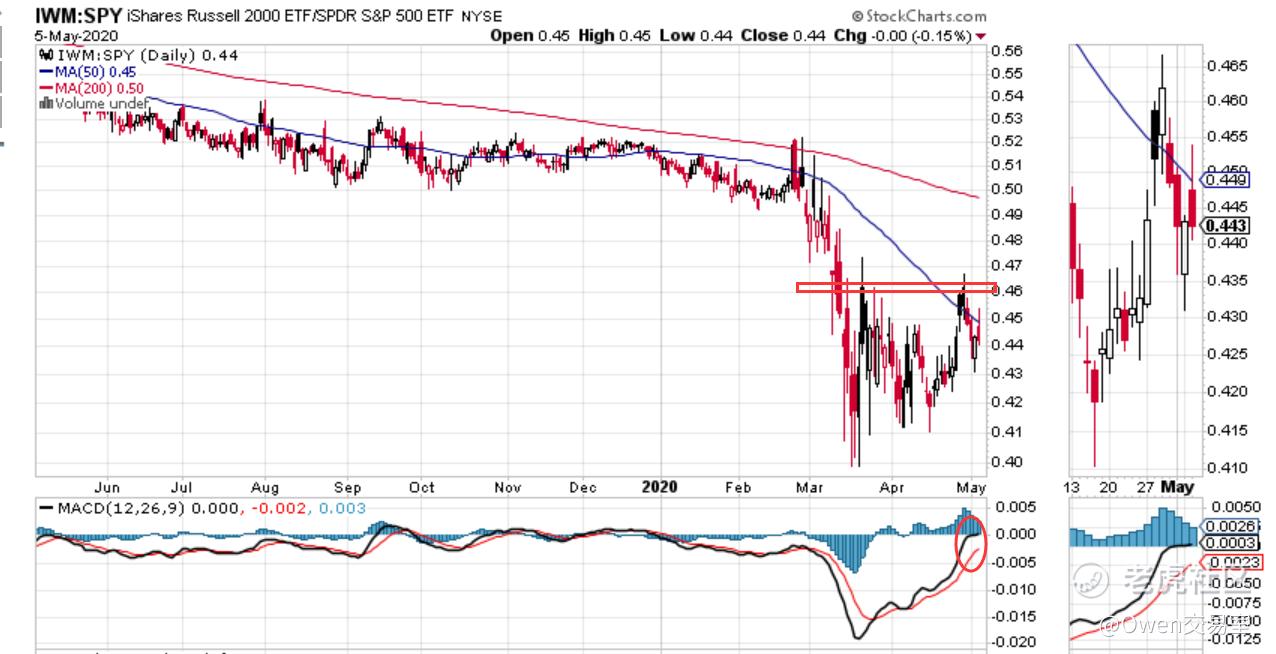

小盘股的整体走势和FAAMG股的走势可能会成为接下来一周的关键变量。

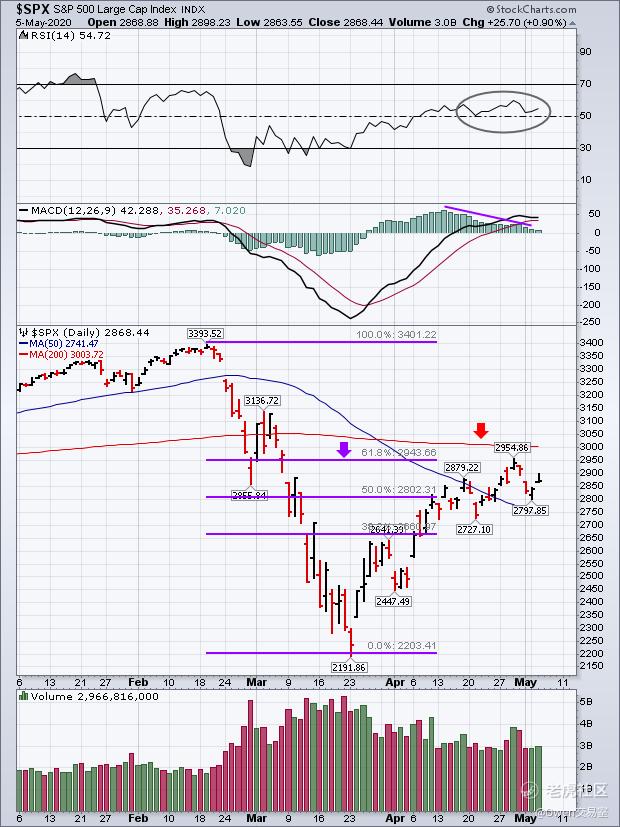

首先从标普的涨势来看,向上触摸到2954之后就开始了小幅的区间震荡,我们将标普3月份的底部到今年2月份的市场顶点做个斐波那契分割,会发现目前指数刚刚好在61.8%到50%的黄金分割位之间做整理。所以向上的2950一带会是比较重要的压力位置。$标普500ETF(SPY)$

此外从RSI和MACD这两个典型的指标来看,短期虽然有回撤的迹象,但市场的动力仍然很足,能否突破阻力位还要看FAAMG这几个大盘股和一些典型的小盘股的市场表现。

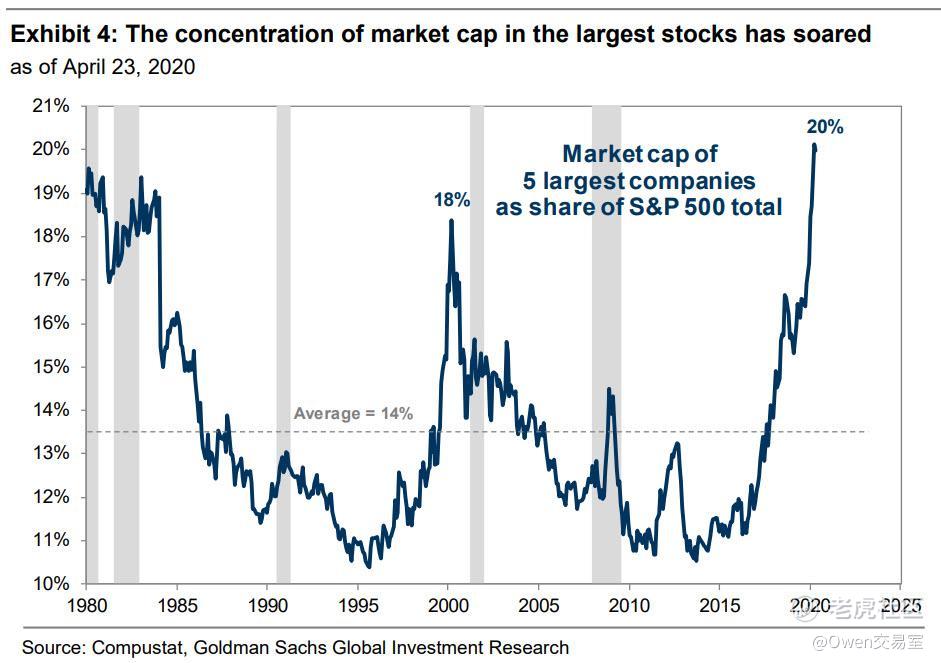

为什么?我们看下FAAMG这几个大盘股的集中度:

MSFT$微软(MSFT)$ , AAPL$苹果(AAPL)$ , AMZN, GOOGL, FB$Facebook(FB)$ 这几个大票的整体市值占标普总市值的比已经飙到了1980年以来,前所未见的20%.上两周来标普的涨势全靠这几个大盘股的带动力量。

所以如果我们把这五大股票的等权重平均涨幅跑出来,和剩下的495只股票的涨幅做对比你会发现,年初至今FAAMG股整体涨幅已经几乎快超过了2月顶点,目前涨幅10%,剩下的495只股票的年初至今整体涨幅仅为负的13%。

而小盘股方面,几乎整个4月份,也就是标普向2950冲击的过程中,小盘股指数罗素2000和标普的比曾一度见底反弹,带动大盘攀升,但触碰到5月初的高点后,小盘股出现抛压回撤,跌下50日均线。

所以五个大盘股是否有动力持续上涨,和小盘股能否突破压力位继续向上,是目前大盘能否走出熊市阴影,回归牛市情绪的关键变量,这几天你可能需要注意:MSFT, AAPL, AMZN, GOOGL, FB,这几个股票的表现,以及IWM,也就是罗素2000ETF的变化。市场的投票也是有机会让牛市重现的,起码我觉得目前机会对半。

我们再看下大盘的真实状况,除了集中度最高的那几个大盘股,市场的情绪在临近反弹高位后,都出现了非常明显的谨慎倾向。

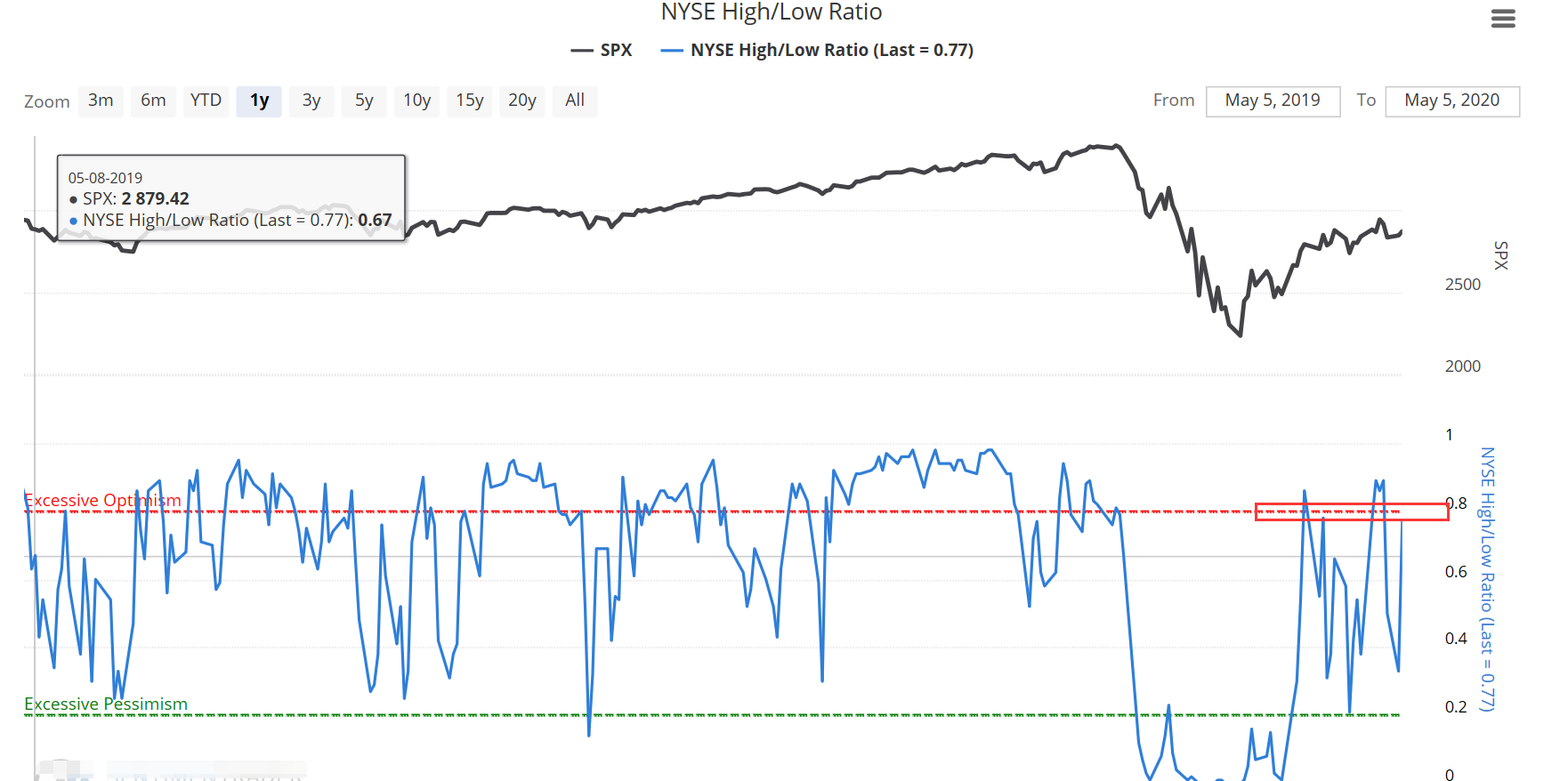

比如纽交所交易股票中新高股数占总的新高新低的股数比,这个读数始终在上下两级情绪之间徘徊,震荡频率要远大于之前的走势:

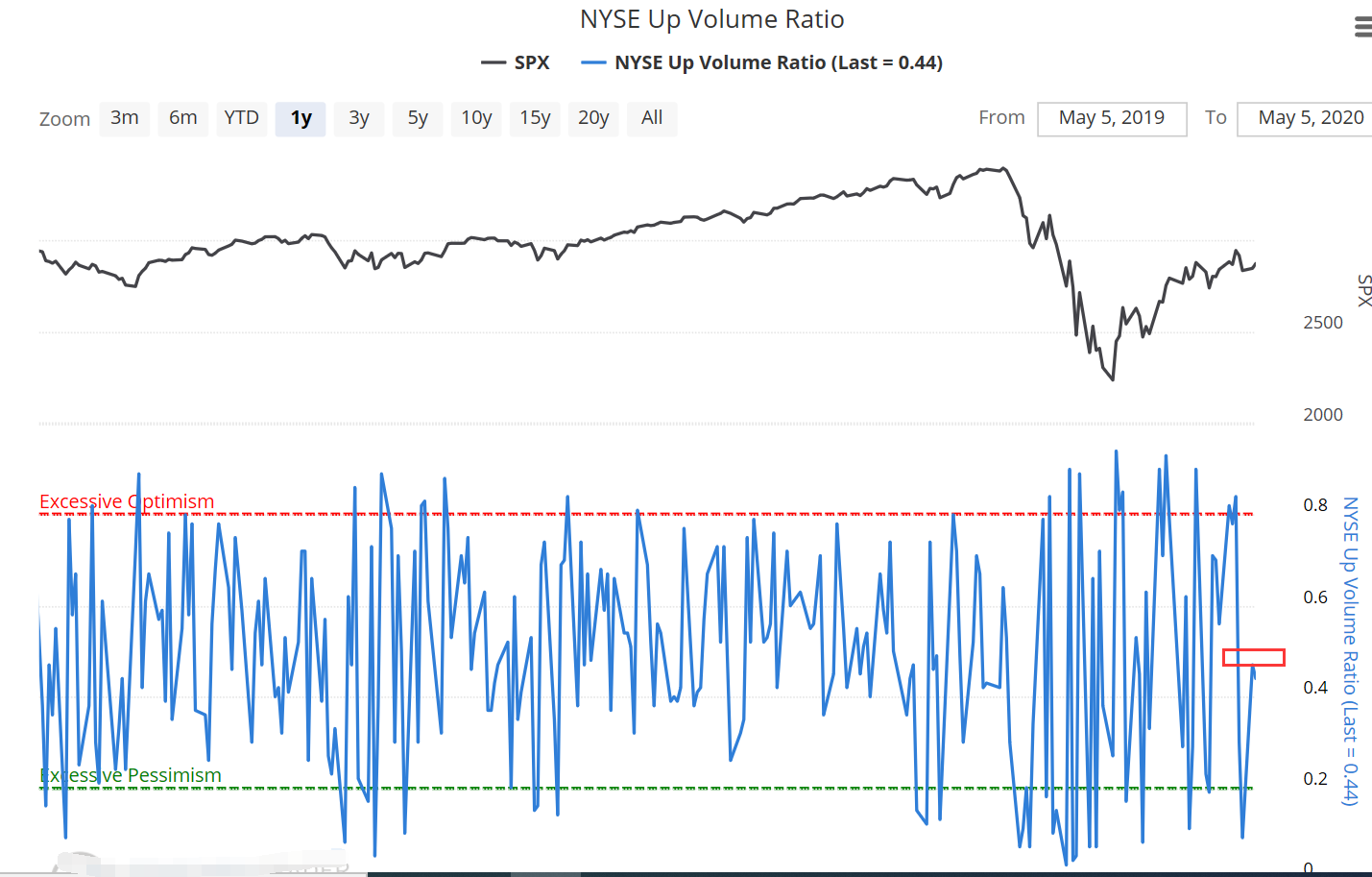

纽交所最近的日成交量中,伴随股价上涨的成交量占总成交量的比,也在大幅震荡,进入5月以来,还从未超过50%

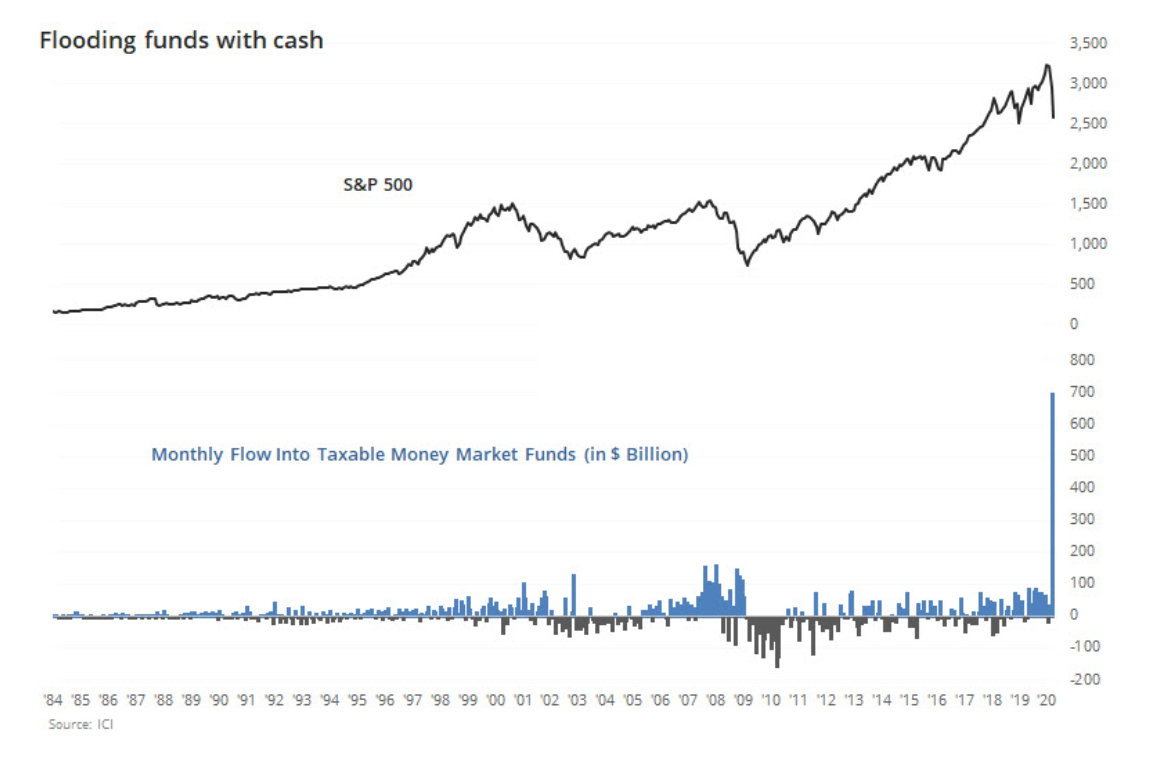

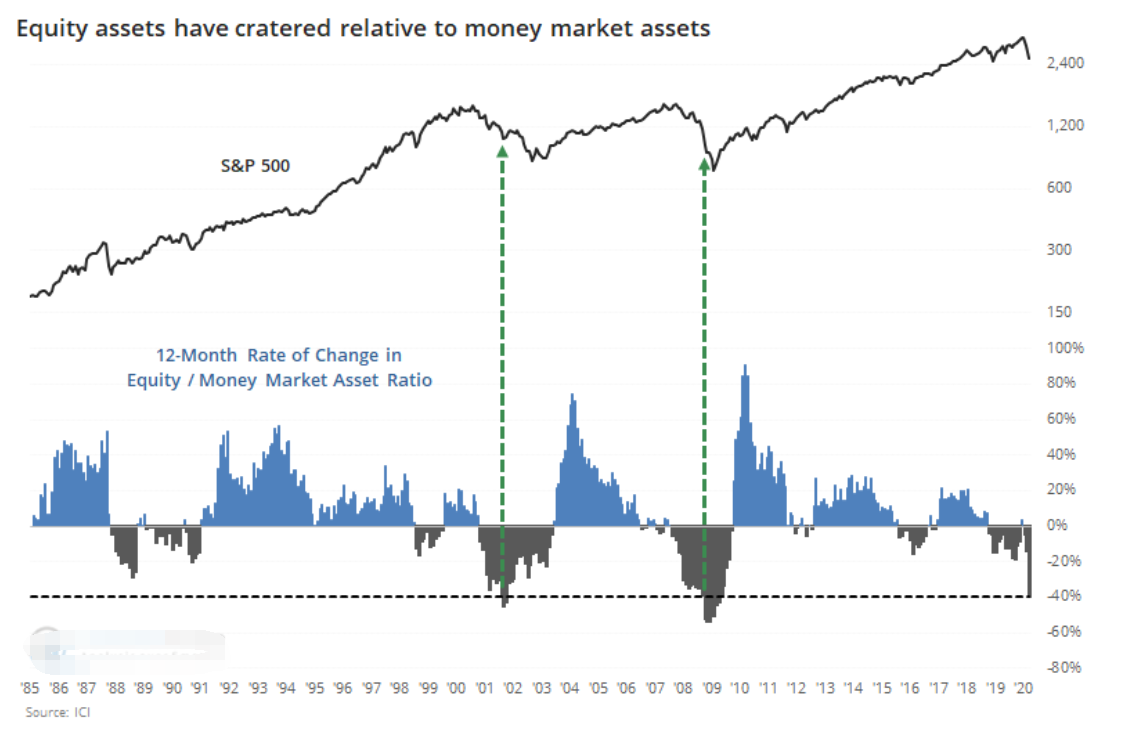

从ICI的数据上看,大量的热钱涌入了货币市场,尽管收益越来越低,但相比震荡的黄金市场和风险更大的股市而言,货币市场毕竟更加安全,何况流动性还有美联储托底,所以货基成了追求稳定收益的资金首选。

所以说,当反弹到股市新高后,市场的谨慎情绪表现的非常明显。这个时候一味的做多,恐怕不是什么明智之举,不如试试多纳指,空标普的类似对冲策略。

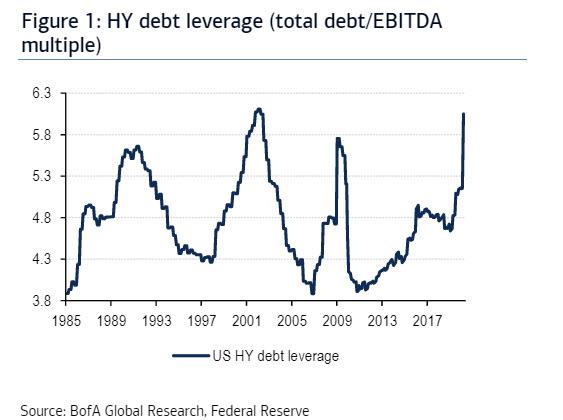

上次我提到债市的重要性,比如要关注高收益债的走势,回顾:重温21日的血腥闷杀,崩盘的原油会将美股拖下水么?

根据美联储的最新兜底态度,债市近几天来可能会更加安全,毕竟这是一个比股市大出近30%的市场,美联储对它的风控程度肯定比股市来的高。

所以尽管目前高收益债市场的杠杆率已经飙到2001年以来的新高,但债市的波动率还是出奇的平静,在美联储流动性的呵护下债市波动率出现了新低:

这么看来,我们大可不必担心低油价造成的油企破产会带来债市的连环暴雷,大环境上,股市还是安全的。

很大概率上,如果没有突发的黑天鹅出现的话,美股本周会一直小幅震荡整理,这是股市选择方向前毕竟的墨迹阶段,虽然不是很刺激。

$标普500ETF(SPY)$ $SP500指数主连(ESmain)$ $NQ100指数主连(NQmain)$ $道琼斯指数主连(YMmain)$ $纳指ETF(QQQ)$ $债券指数ETF-iShares iBoxx高收益公司债(HYG)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

不过我个人看跌,目前标普500,倒挂旗,过不了0.618,怕是会一路向下