重温21日的血腥闷杀,崩盘的原油会将美股拖下水么?

油市遭遇“屠杀”后新的一周,目前大家的担心可能更多的在于:油市的崩盘会不会殃及到美股市场。

和上次一样,我将几个重要的数据列出来,说下我的看法,但具体的结论还得你自己来判断。

首先基本面上就不用多说了,能源公司会首当其冲面临资金链断裂的风险,据说有些能源开采公司已经出现了违约甚至破产的消息。

比如美国海上钻井承包商戴蒙德海底钻探公司(Diamond Offshore Drilling)就已经申请了破产保护。还拖欠了5亿美元的能源债务利息,30天后将正式触发违约。

页岩钻探公司惠廷石油(Whiting Petroleum)也已经申请破产保护,切萨皮克能源公司(Chesapeake Energy)也已向债务重组顾问寻求帮助。

美国政府刚刚颁布一项近5000亿元的纾困计划,但油企的这波破产潮不知道会用掉多少,这一波未平一波又起的。。。

能源板块的偿债风险指标

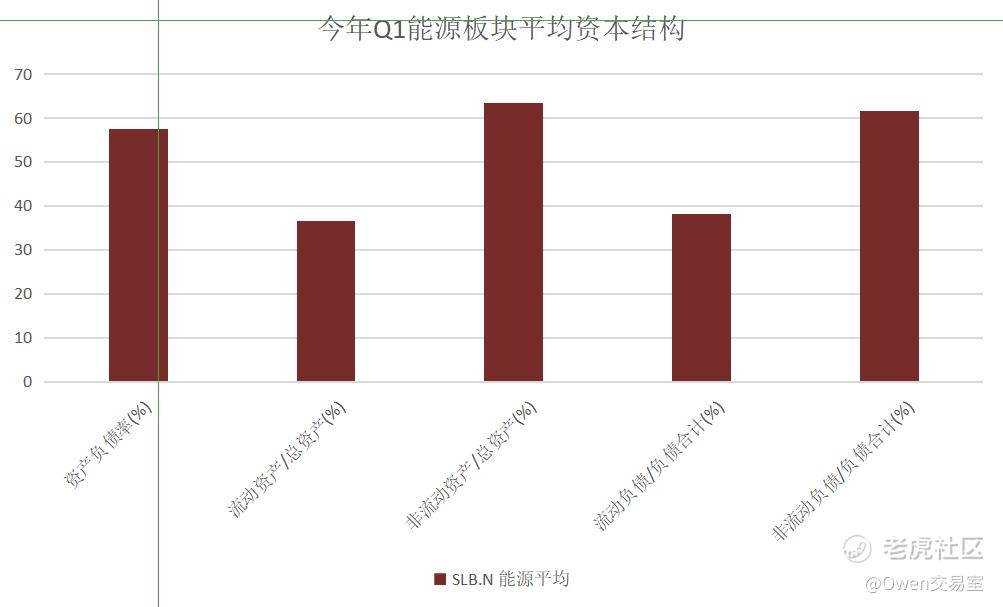

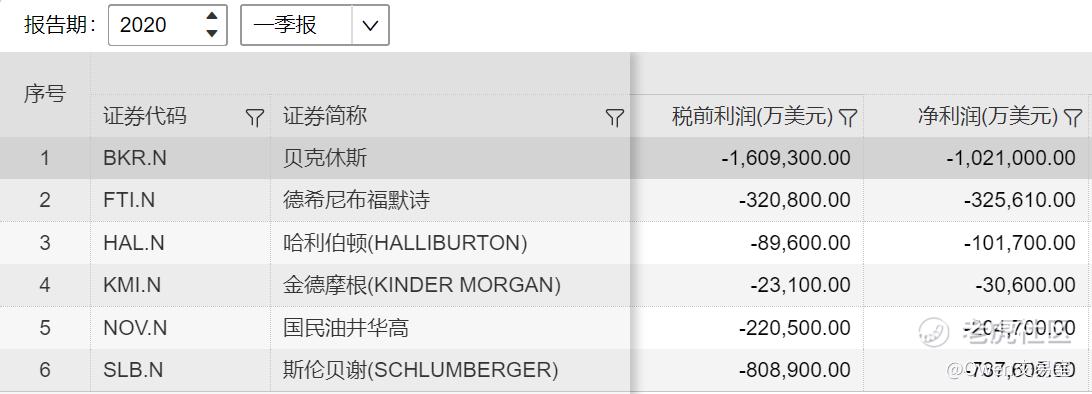

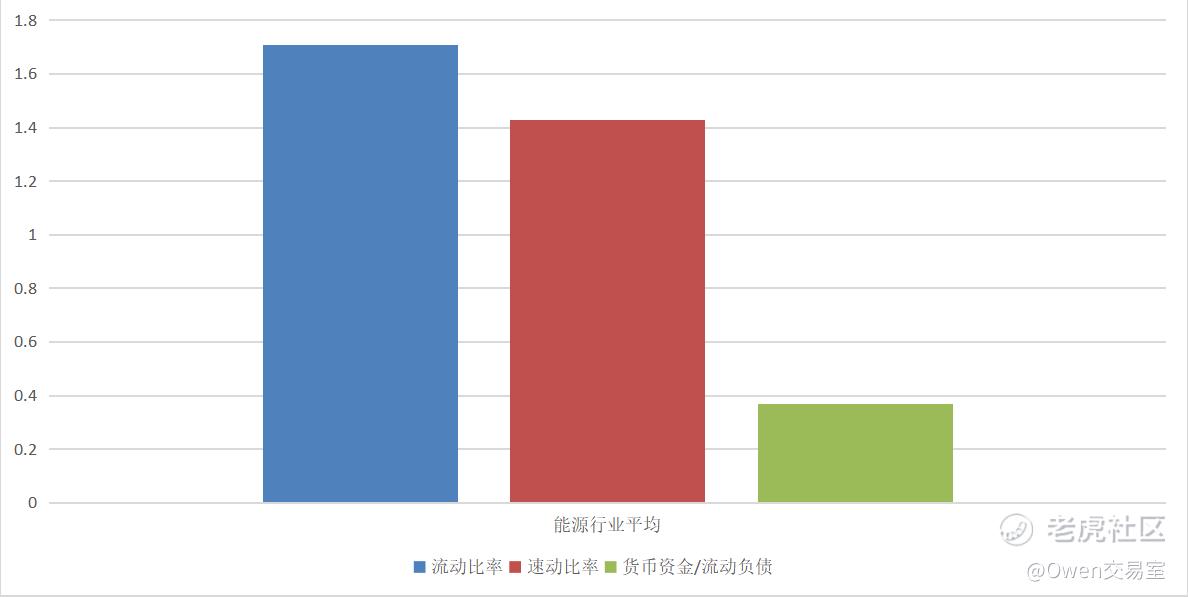

我对已经公布一季度财报的几家能源公司做了数据统计,假设这几个Q1财报数据采样可以反应整体状况的话,整个能源板块资产对债务的比还算比较健康,但如果我们单看自由资金流的偿债能力的话,情况就不那么乐观了。

比如这几家能源公司平均流动比率1.7,平均速动比率1.4多,如果资产可以随时变现的话,偿债风险倒也不大,但账面的货币资金对流动负债比就有点低了,还不到四成,假如这些资产是原油现货相关,受到油价暴跌的影响,资金链断裂后,违约风险就会大幅上升。

但这些都是在油价保持正常范围浮动的前提之下,流动资产中有多少和油价挂钩的资产,很难有详细的统计数据,但有一点我们要小心,这些目前能统计到的企业在Q1财报数据中,净利润无一例外全部亏损,所以再比较市盈率,市净率,已获利息倍数等指标也已经没有意义。此外,平均产权比率是1.705,意味着这些能源企业平均负债总额是平均所有者权益总额的近两倍。负债率还是很高的。

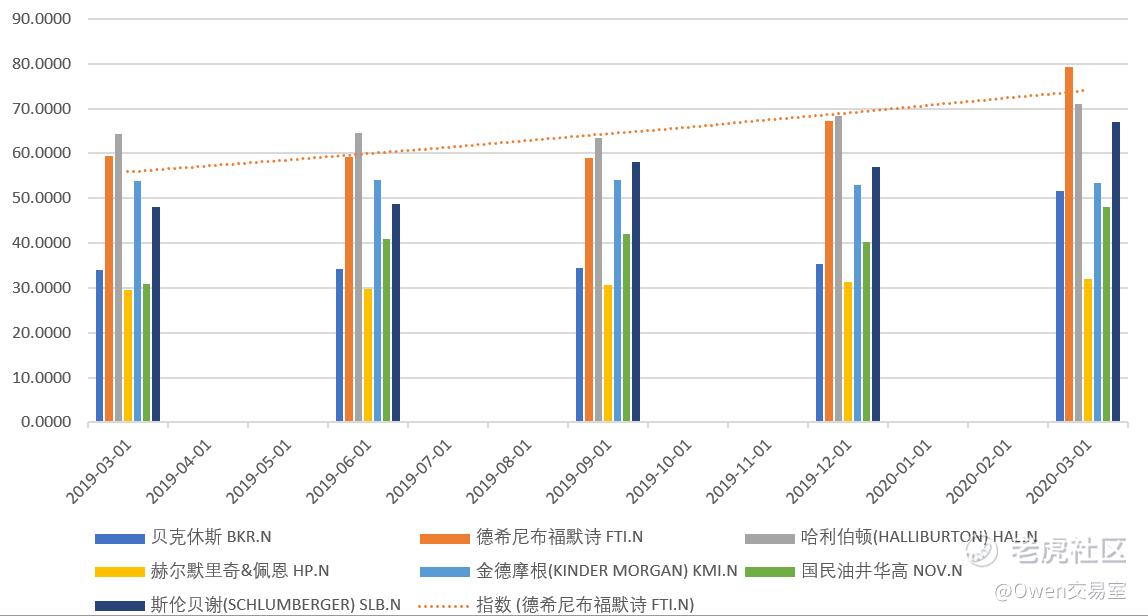

所以我最后把这些企业一年来,资产负债率的走势图给跑了出来,结果你看看,最高的已经接近80%,平均负债率也超过60%。

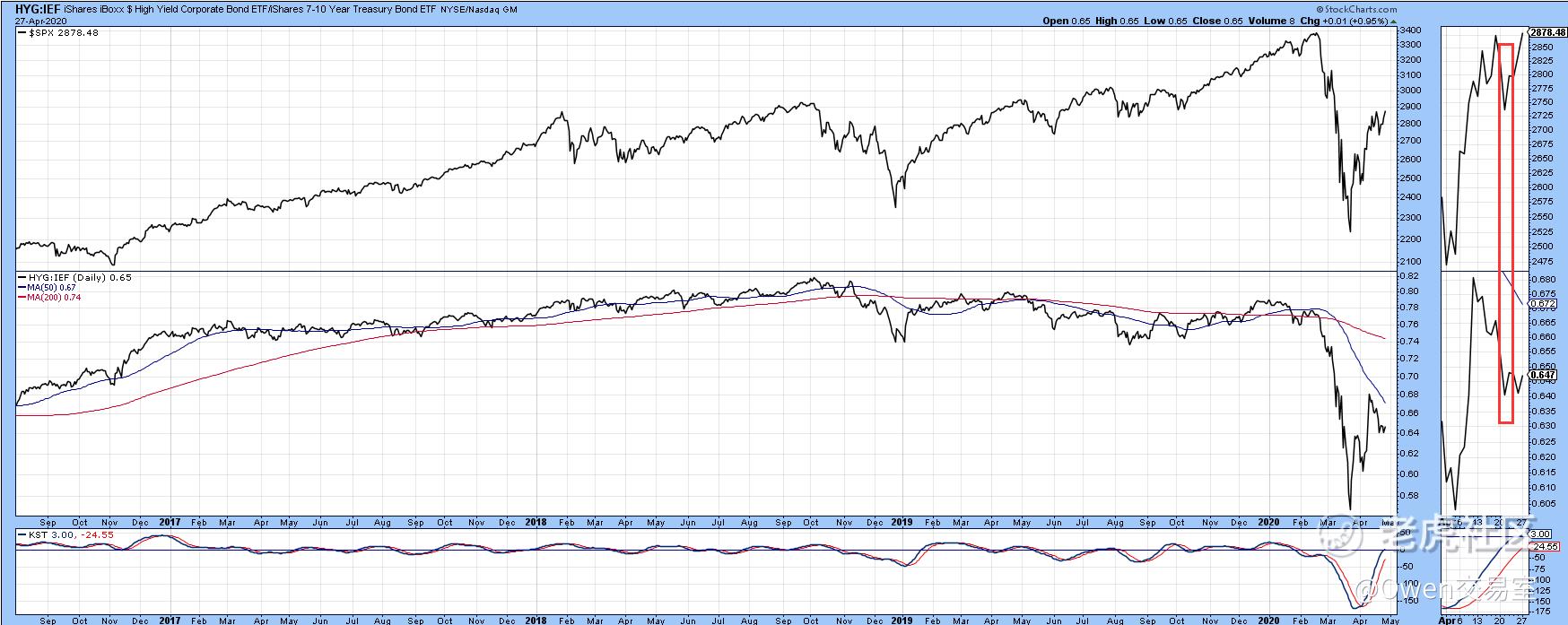

但从上周的债券市场看,目前高收益债ETF对长期债ETF的价格走势平稳,没有出现掉头下跌,但也没有跟随标普继续反弹向上,而是走出了整理形态,这点很值得关注,本周盯紧这个HYG $债券指数ETF-iShares iBoxx高收益公司债(HYG)$ 的走势。有新的变动,再跟大家唠。

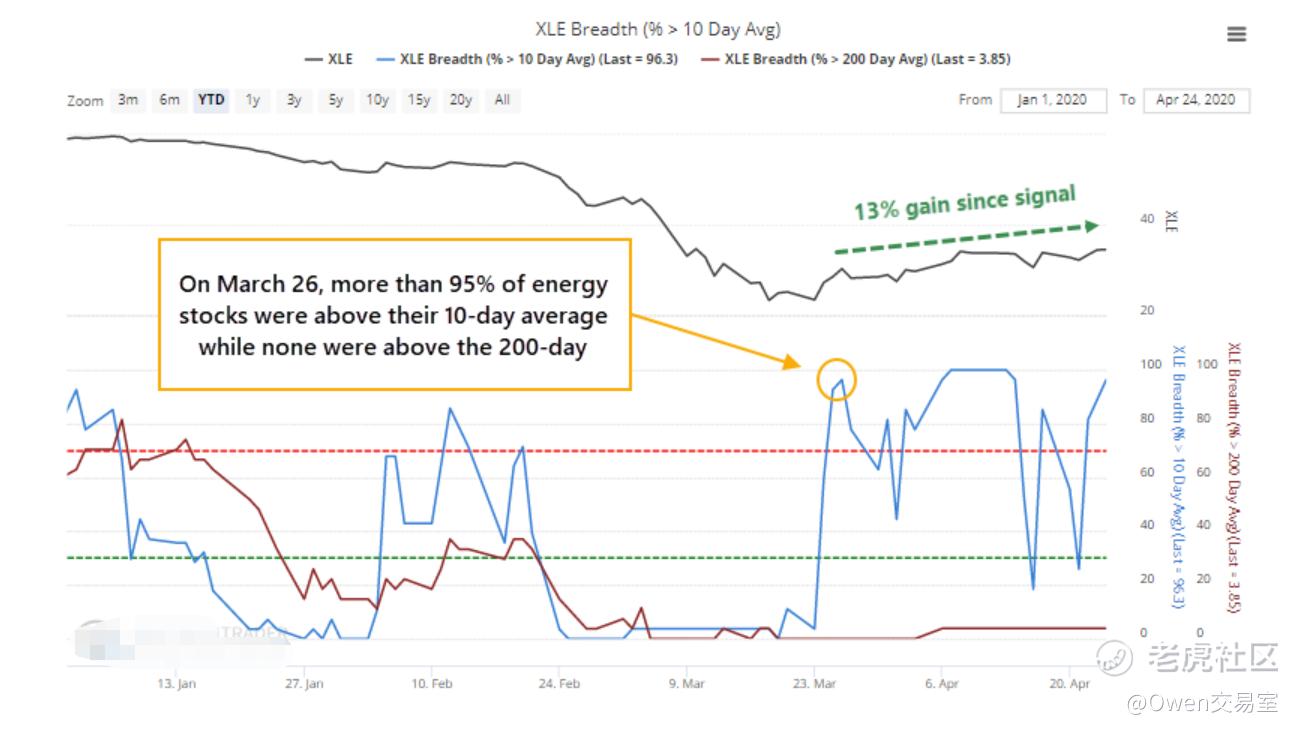

二级市场上,在21日原油5月合约“屠杀”的日子过去后,能源ETF并没有像期货市场上的原油合约一样持续保持宽幅震荡,冲高跳水,而是稳步在向上,所以对大盘的拖累力量并不大。

我们分析一下能源ETF的成分股走势会发现,21号之后,短期成分股有一波冲高,一度有100%的成分股站上10日均线,但200均线之上的成分股数量这几天一直保持为0。

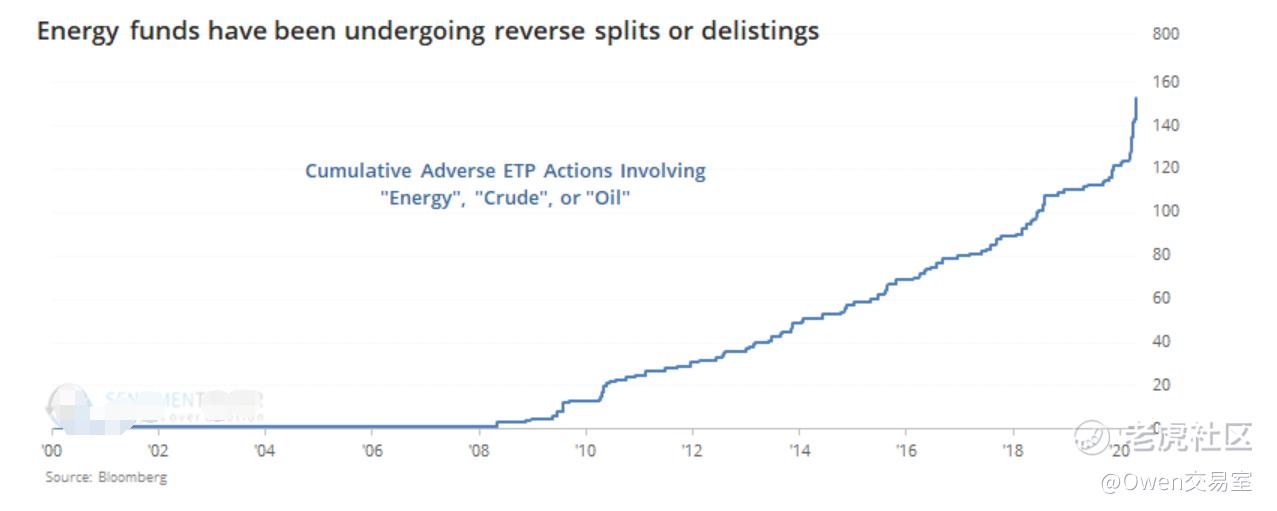

所以,咱们可不可以这么理解,不论是债市还是股市,其实都还在对原油崩盘的负面溢出效应做观察。毕竟,这么些年,由于油价的持续探底,二级市场上可交易的原油相关ETP都在因此而合股甚至清盘,但对美股的影响也就一般。很少有过原油的暴跌而造成美股崩盘的情况的。

最后,再唠一下原油后续的走势。

我个人是不很看好,甚至觉得负油价再度出现也不是什么新鲜事,具体逻辑,你可以看下情报员的分析: 负油价会在6月合约上重现么? 供应过剩和库存危机,短时间内绝不是一个容易解决的事情。

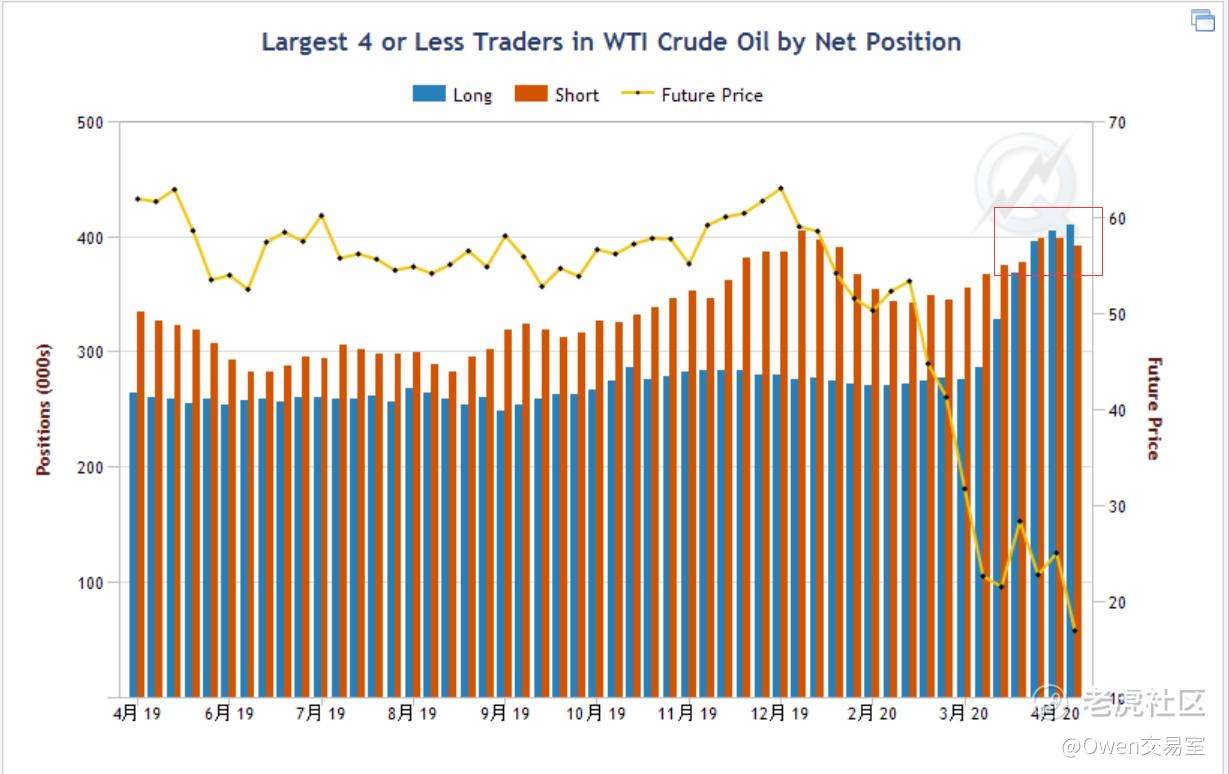

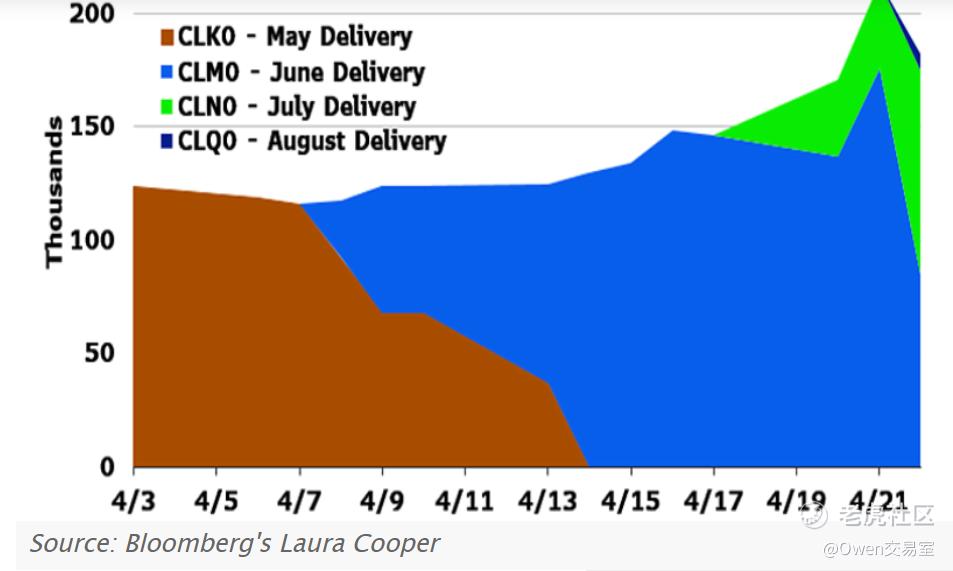

另外,最新的CFTC报告已经出来了,我们透过这组数据可以重温一下21日晚上那次惊心动魄的原油屠杀行为,那一夜让多少投资人的资产灰飞烟灭。。。

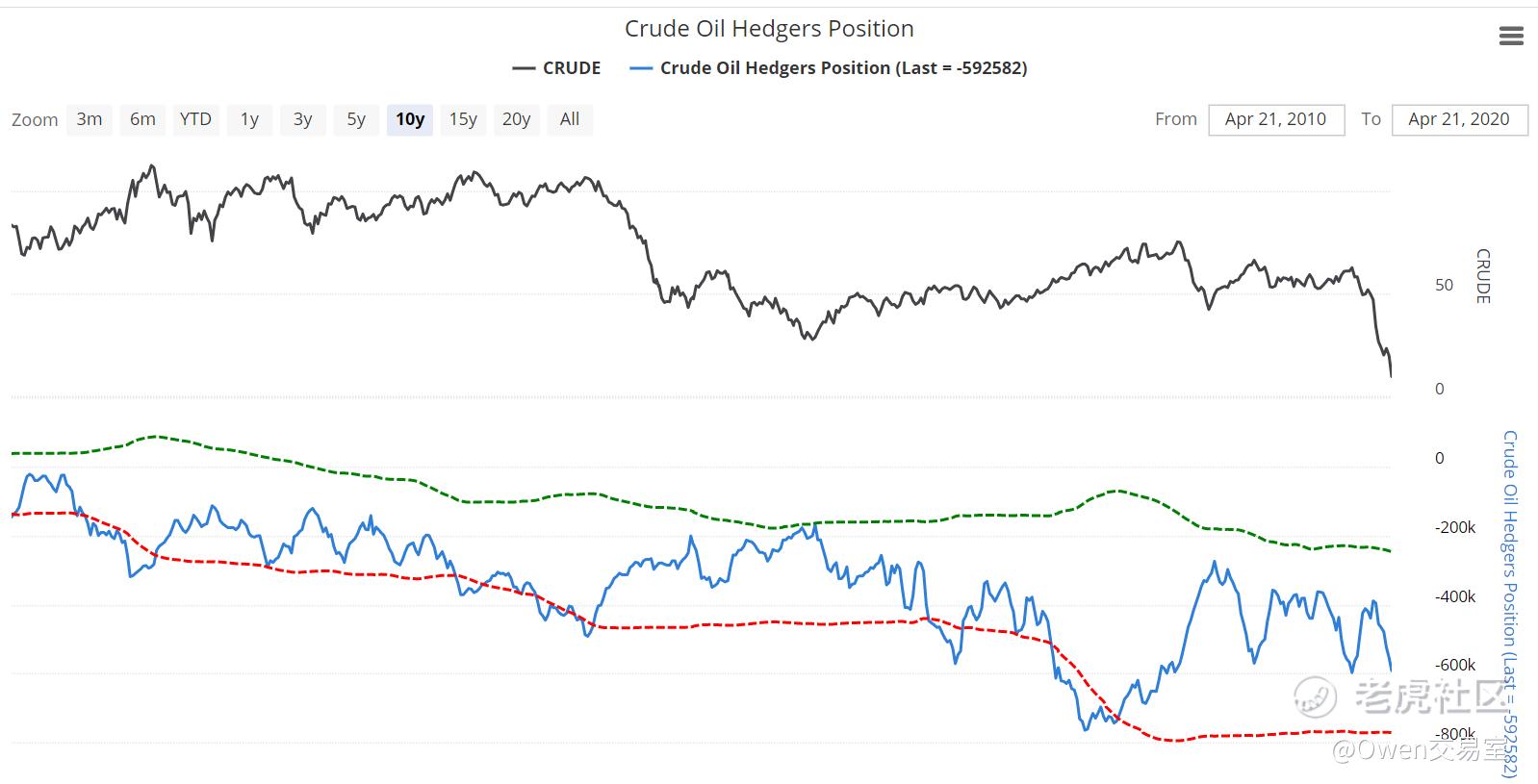

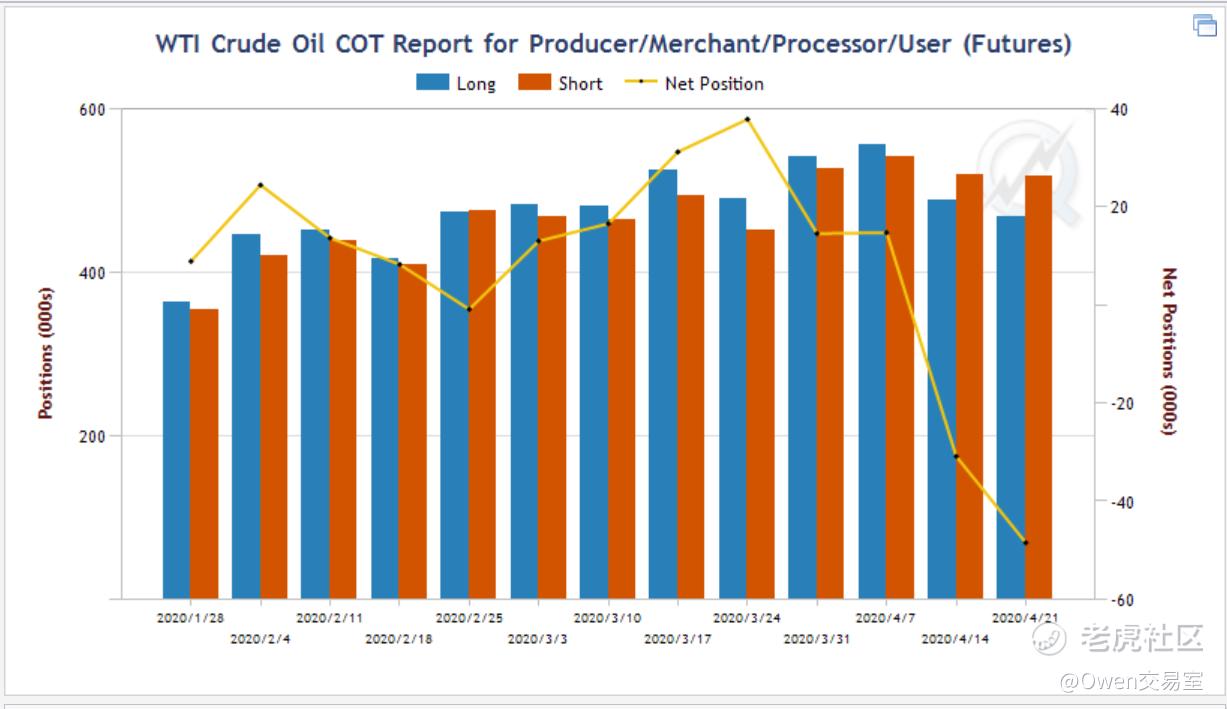

截至到21日的头寸统计,你看,原油的大型对冲头寸和商业型头寸对原油的持仓都是深度的净空:

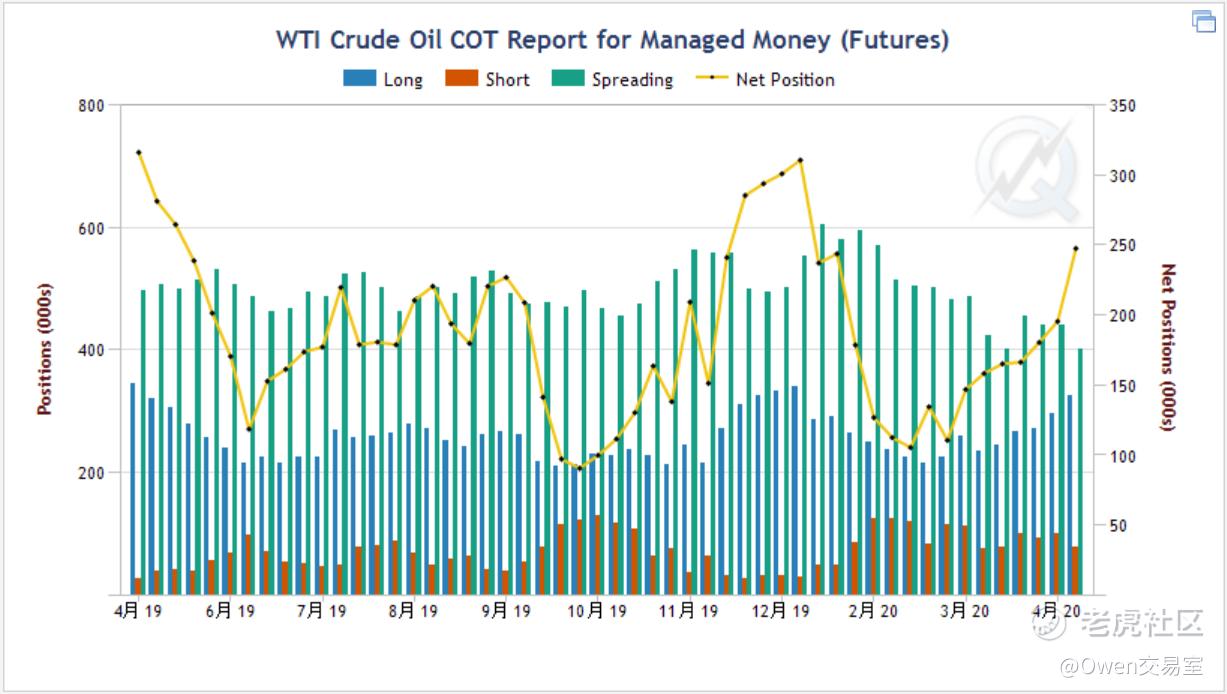

而大型资管账户的持仓头寸却是净多,而且还是今年以来的最高位,所以负油价闷杀的,就是这些不懂原油现状盲目赌博得资管账户,这不仅仅是一些散户,还包括一些大基金,而uso早在14号就已经清仓,所以这里面并没有USO的资金。

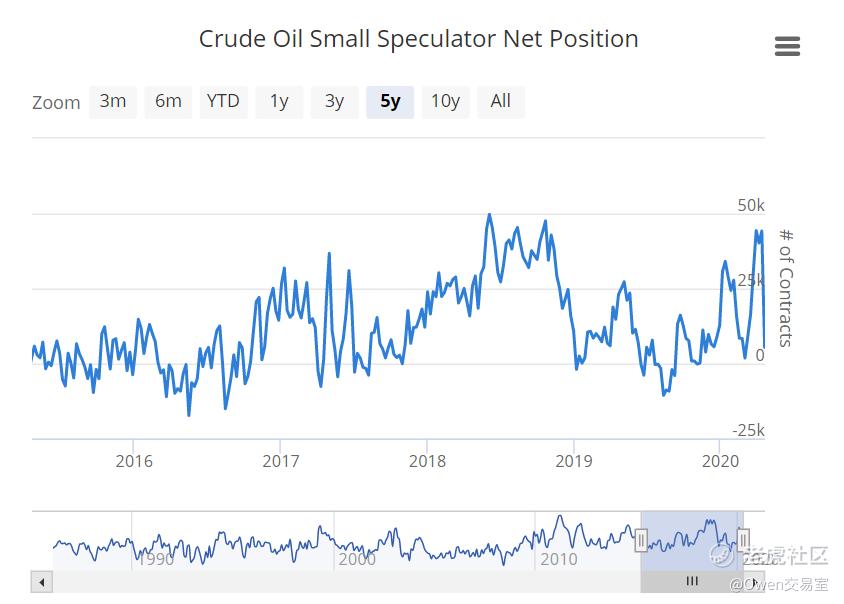

更有意思的是,一些小型投机仓位,在21日之前就把原油敞口大幅缩减,仅保留很小幅度的净多仓。

你看,截至到4月21日,CME数据统计中,前4个最大开仓账户累计净头寸为净多仓,净多幅度甚至走出了一个月来的最大。

侥幸心理终究害人不浅。。。

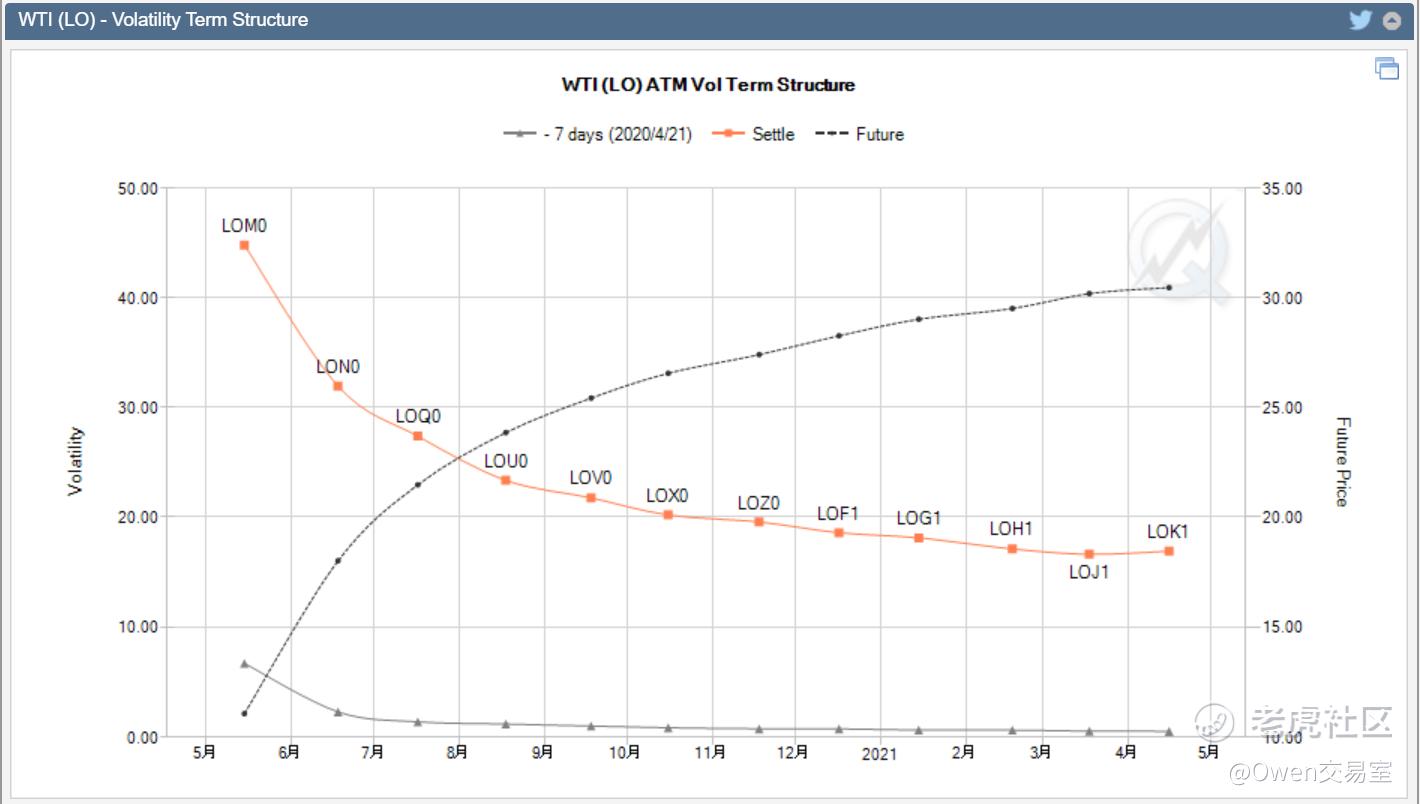

最新的CME数据中,对原油期货期权的隐含波动率进行计算,得出,近期原油期货合约波动率最高,随着时间推延,远期合约的波动率将逐步减少,所以你懂的,持有远期合约可能相对而言更安全。

你也可以尝试卖近期合约买远期合约,这样一方面避免了穿仓的风险,另外还可以参与史诗级别行情,做对冲吃差价,可能是目前市场而言,最合理的策略。

比如卖6月合约CL2006,买7月合约CL2007

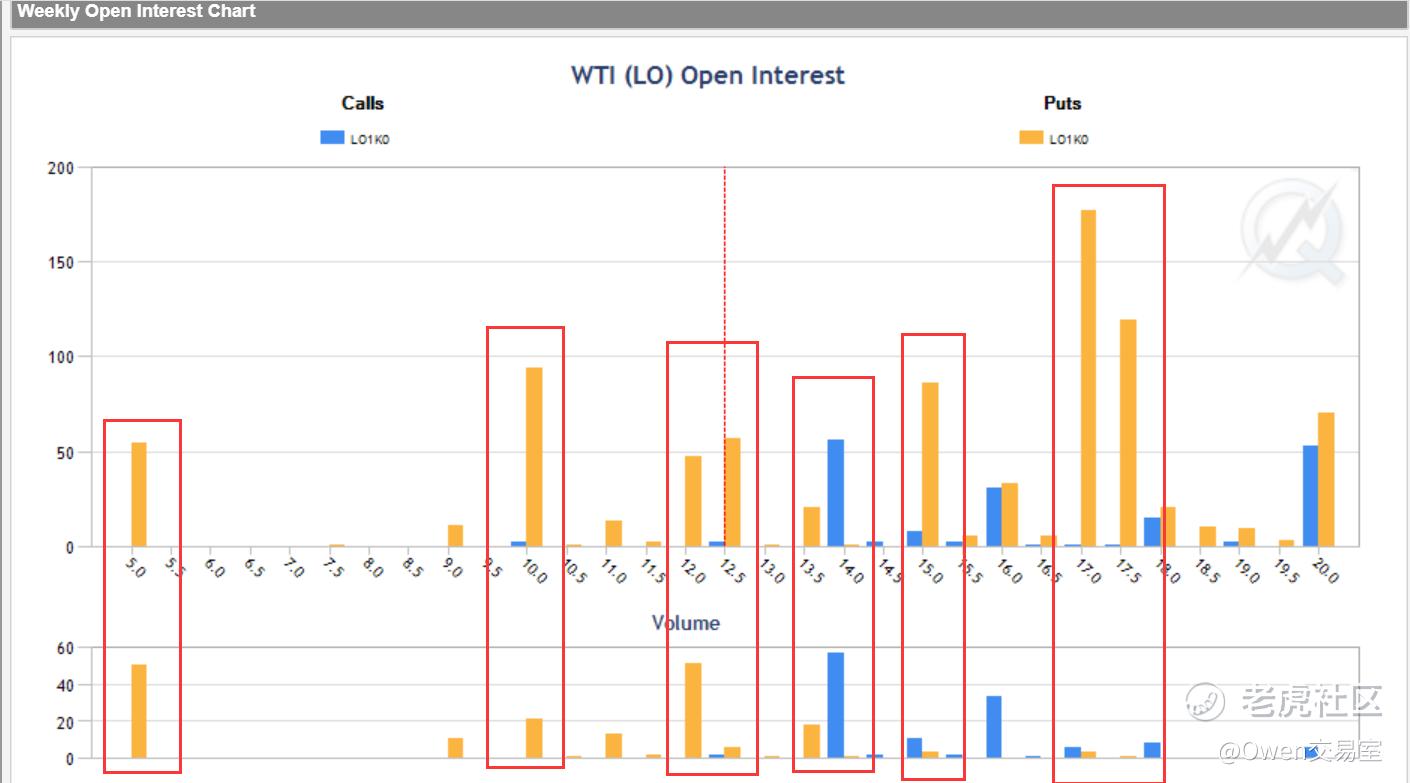

最后,我们再看下上周WTI原油期货期权链的量价分布图,由此给自己今后的操作做个借鉴

参与原油交易的各位,保重,风控是第一位的。

$SP500指数主连(ESmain)$ $NQ100指数主连(NQmain)$ $道琼斯指数主连(YMmain)$ $WTI原油主连(CLmain)$ $布油现金主连(BZmain)$ $天然气主连(NGmain)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 570928fc·2020-04-29请问各位高手,股市会再次崩盘吗?点赞举报

- 混沌见真知·2020-05-04油是消费指标,现在吃的太多了,消化不了,让步吧,舍不得,会拖累美元。不让吧,沙特会非常不高兴。结果还是让步,消费到极限了,改由中国拿主动权了,中国成世界第一大消费国点赞举报

- liliwu·2020-04-29会的,现在是死撑着点赞举报

- 红仁·2020-04-29天天关注!点赞举报

- 竹雅·2020-04-29不会吧点赞举报

- 小气鬼喝凉水·2020-04-29市场什么都会发生点赞举报

- 奥然奶奶·2020-04-29风控第一位点赞举报

- Good803·2020-04-29平时经营管理,要严格控制负债率点赞举报

- 杭州叶荣添·2020-04-29必须负油价 🈳️tm的点赞举报

- 沉糖添醋·2020-04-30[微笑]点赞举报

- 崔小藏·2020-04-29厉害😄点赞举报

- 牛哥看股·2020-04-29凉凉点赞举报

- 我若不凡·2020-04-29阅。点赞举报

- 风云_8474·2020-04-29很好点赞举报

- cqy·2020-04-29[微笑]点赞举报

- 冰儿8100·2020-04-29不好说点赞举报

- 赚些零花钱吧·2020-04-29q点赞举报

- Nierous·2020-04-29好点赞举报

- hedgefund888·2020-04-29很好点赞举报

- 鑫鑫洋·2020-04-29[握手]点赞举报