黄金价格挺得住未来继续加息的可能性吗?

芝商所特约评论员 寇健

9月20日,美联储在例行的公开市场会议(FOMC)中没有提高利率,但是在会后发表的声明文件中表示,这次美国的通胀趋势要比预测的时间更长,因此不排除未来继续加息的可能性。

总而言之,市场对美联储之后的货币政策整体印象是,美国的利率可能将会更高,持续的时间也将会更长。

利率与金价的关系

美联储新闻发布会之后,芝商所黄金期货(GC)价格猛烈下跌将近30美元,如下图所示。

美国利率与黄金价格之间存在复杂的关系,这个关系受到多种因素的影响。以下是一些主要因素和关系的解释:

利率与投资机会成本:较高的利率通常会提高投资的机会成本,因为借款成本更高,这可能会降低投资者对黄金等非利息性资产的需求。相反,低利率可能会降低投资机会成本,鼓励人们购买黄金等避险资产,因为它们在低利率环境中可能更具吸引力。

通货膨胀预期:较高的通货膨胀预期可能会提高对黄金的需求,因为它被视为一种通货膨胀对冲工具。央行可能会通过提高利率来抑制通货膨胀,这可能会对黄金价格产生负面影响。

美元汇率:黄金通常以美元计价,因此美元汇率的变化会直接影响黄金价格。如果美元走强,通常会导致黄金价格下跌,因为黄金在其他货币中变得更昂贵,反之亦然。

避险需求:黄金通常被视为一种避险资产,当投资者担心经济不稳定、政治风险或市场不确定性时,他们可能会购买黄金。在这种情况下,即使利率较低,黄金的需求也可能上升,因为人们寻求安全避险。

需要注意的是,美国利率不是唯一影响黄金价格的因素,市场情绪、全球地缘政治事件、供应和需求因素以及金融市场的整体表现都可以对黄金价格产生影响。因此,要全面了解黄金价格的走势,需要综合考虑多个因素。

关于黄金期货

投资黄金有多种形式,可以直接买黄金期货,也可以卖出黄金看跌期权,或者买入黄金看涨期权。那么在什么情况下买看涨期权?什么情况下卖出看跌期权?这里给大家介绍一个简单易用的期权交易辅助决策工具,叫做隐含波动率百分位表(IV Percentile):

所采用的隐含波动率是标的产品30天平值期权隐含波动率。

计算公式非常简单,就是在过去一年期权市场有多少天,30天平值期权是交易在某一个特定的隐含波动率水平之下。

计算公式如下:特定隐含波动率在一年中的交易天数除以252天。

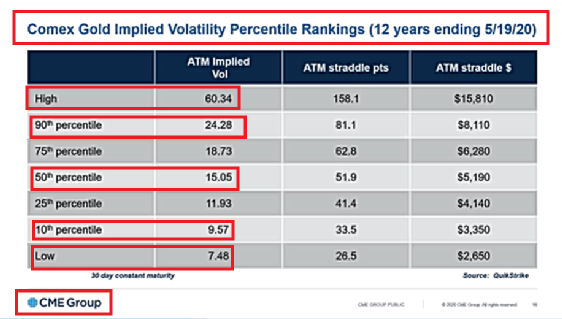

用以上公式,我们就得到一个像下面的芝商所黄金期权过去12年、截止到去年5月19日的期权百分位表记录(见下图)。

简单解释一下:表格显示在过去的12年中,芝商所的黄金期权最高隐含波动率是60.34%,最低隐含波动率是7.48%,30天黄金平值期权在过去12年中有90%的时间交易在隐含波动率24.28%以下,10%的时间交易在9.57 %以下,50%的时间交易在15.05%以下。

有了上面的统计数据,对于我们在黄金市场选择是买入还是卖出黄金期权就有了极大的帮助。

芝商所Quikstrike国库券分析

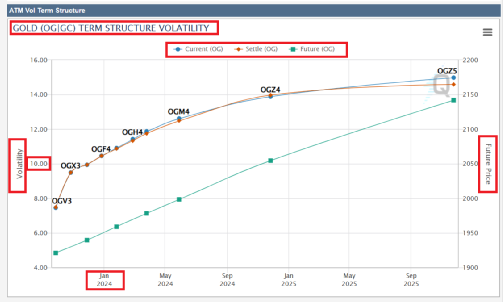

芝商所Quikstrike期货和期权系统提供国库券分析功能,包括可交割一篮子债券包含的证券清单、最低交割价合约的隐含收益率以及行权价格与隐含收益率之间的换算。下面是芝商所QuikStrike期货期权风险管理平台的黄金期权期限结构和期货升贴水关系图,我们可以看到现在30天黄金平值期权的隐含波动率是在10%上下。

配合上面的黄金隐含波动率期货期权百分位表,在10%这个隐含波动率的水平上买入黄金期权应该是概率非常大的正确决定。换句话说,在这个隐含波动率的水平上卖出黄金的期权保险费太便宜了,不值得。

芝加哥商品交易所黄金(OG)和白银期权(SO)市场是世界上最大的黄金、白银期权市场,为投资者提供了最佳流通性,可以分为两部分,第一就是我们所说的标准期权(OG),第二就是我们所说的短期每周期权(OG1,2,3,4,5)。

黄金标准期权和每周期权二者都是美式期权,都可以交接为芝商所的黄金期货(GC)。二者的不同点是:标准期权每个月到期一次,而每周期权每个星期五到期。白银期权也是如此。

$NQ100指数主连 2312(NQmain)$ $SP500指数主连 2312(ESmain)$ $道琼斯指数主连 2312(YMmain)$ $黄金主连 2312(GCmain)$ $WTI原油主连 2311(CLmain)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

黄金价格的走势受到多种因素的影响,如全球经济状况、货币政策和地缘政治风险等。