其实严格说来,说“突然”并不确切,三个信号都是在近两周的美股反弹中渐渐出现的,但看完分析,你可能会感觉到突然,是因为这三个现象很容易被人忽视,不持续做盘面观察,是很容易被目前美股市场表面的乐观给带偏的。

在两周前,中国疫情爆发加上美联储的流动性注入的掣肘,让美股经历了一次短暂的小幅回撤,但根据美债和美股市场的风险情绪分析,恐慌在前三个交易日内释放的迅速而充分,5个百分点的跌幅都不到,美股就已经短期见底走出了一个V字形反弹,并用了一周多的时间再次拿下了新高。

关于市场情绪变化的观察方法,你可以回顾我的上篇分析:疫情中的股市数据大起底。

另外,如果你对近期美联储的流动性变化不了解,建议看下我们上个月的分析:警惕黑天鹅下的回调魅影。

现在的市场,表面而言是稳定而强势的,比如说昨晚的三个指数期货还在小幅的上涨当中,但从这周开始,几个回调指标就已经悄悄越过了红**域,再次发出了短期调整的预警,这场看似得益于“中国疫情缓解”而回暖的风险偏好,可能并不那么健康。

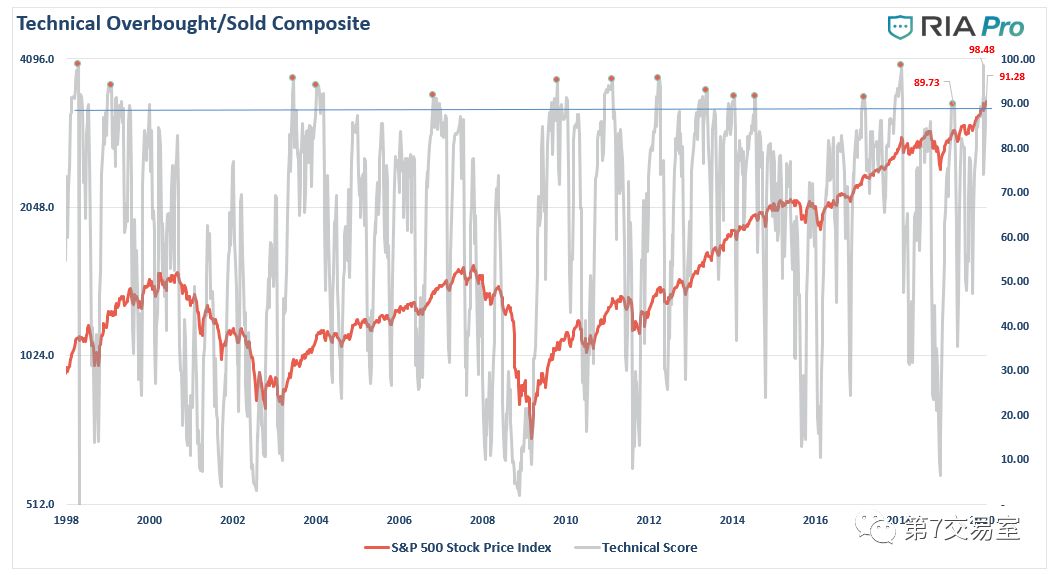

首先,超卖超买的指标在标普触及新高后出现了四年多来的新高,注意历史走势上的红点,这个高点出现后,几乎无一例外,都出现了回调。

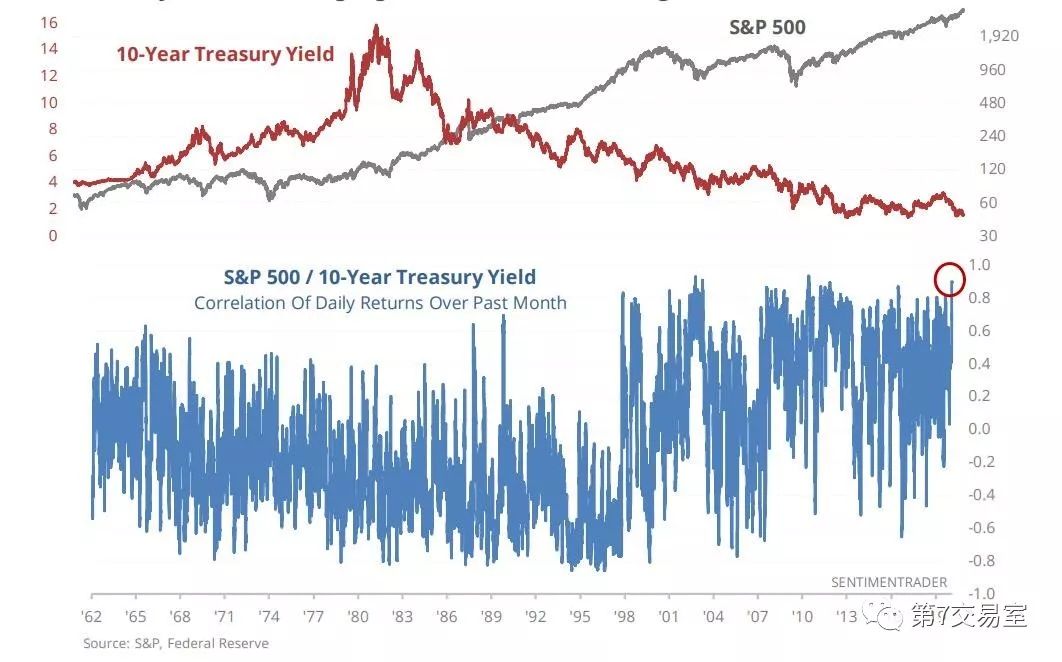

其次,标普500和10年期美债期货的日回报率之间的相关性,也出现了6年多的新高,几乎接近了“1”的上限,

同样的,历史上这样的高点出现后,也出现了不久之后的回撤,这样的指标意味着10年美债收益率和sp500之间的背离开到了最大,风险资产相对于代表实体经济未来现金流的稳定的债市收益的比触及了6年多的新高,很显然,这样的现状不会太久。

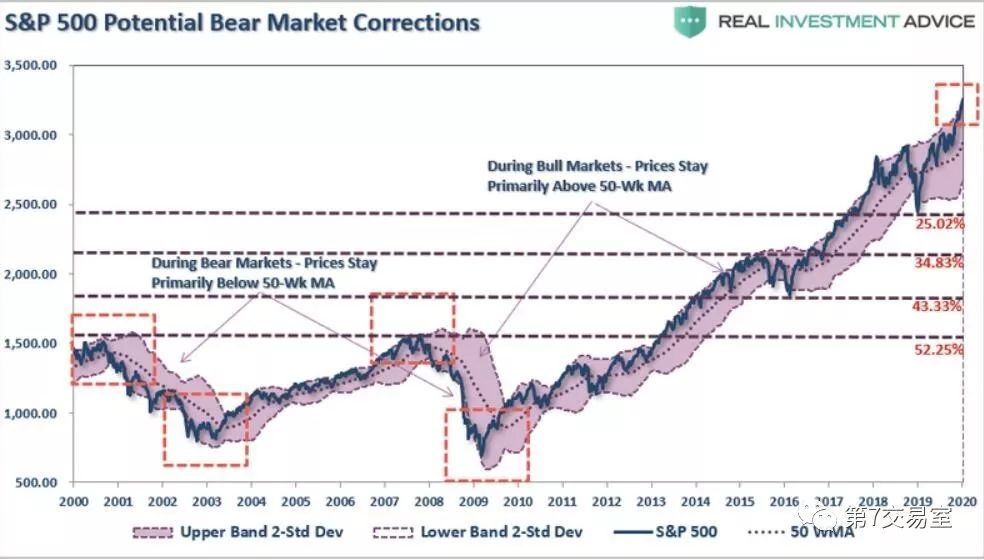

第三,如果我们将标普500从2000年到目前的周线图跑出来,你会发现以50周周均线为界划分牛市熊市会相当的准确,而高于或低于50周周均线两个标准差为限做出标普500走势图,20年来,标普很少突破上下两个标准差的渠道界限,

但目前,标普已经史无前例的触及了3个标准差的高位上限 ,可见,回撤已经箭在弦上。

再从恐慌程度上来看,把CNN的恐惧贪婪指标和标普500走势做对比,你可以发现,贪婪情绪并没有跟随标普出现反弹,所以从期权市场看,面对目前的反弹人们的表现还是相对冷静的

你要注意,上面的四个指标,我们只能说已经触发了股市的回调预警,但除了美联储的流动性减少之外,还看不到非常明显的下跌“导火索”。所以这样的市场现状还能维持多长时间是个未知数。

要知道,特朗普的弹劾闹剧已经结束,中国的疫情防控也出现了很明显的效果,很多利空的影响程度都在消退。上周以来,公布的很多经济数据也没有爆冷,特别是非农数据也相当漂亮。会是什么结束目前的反弹呢,可能你要特别的注意近期消息面的变动。

先来看一眼最近的鲍威尔的发言吧,很奇怪的,他的鹰派言论并没有引起盘面的大幅变化,我们来划个重点:

2019年下半年,美国GDP增速“适度”,劳动力市场进一步增强,通胀一直较低且稳定,但仍低于美联储“对称的2%”目标。

通胀将在未来几个月内接近2%的官方目标。尽管全球经贸领域的不确定性有所减少,“但前景仍然存在风险”,美联储正在密切监控全球公共卫生突发事件对其他经济体的影响。“如果出现导致对我们的前景进行重大重新评估的事态发展,我们将作出相应回应。”

去年下半年美联储采取了“更为宽松”的货币政策立场,而在去年12月和今年1月的会议上,由于有迹象显示全球增长可能会趋于稳定,美联储决定“按兵不动”。

美联储打算逐步取消积极地使用回购操作,因为购买短期美债可以建立并维持充足的准备金水平;随着准备金达到持续充足的水平,美联储打算将购买短期美债的速度放慢到“令资产负债表与负债趋势需求的增长相协调”,美联储将继续进行回购操作,至少维持到今年4月; 预计将在第二季度继续购买和回购短期美国国债,并预计将在年中达到合适的准备金水平。 美联储决定不采用负利率政策。

说白了也就一句话:美联储短期流动性注入将逐渐减少,购债措施还会持续到4月底,资产负债表规模扩大将放缓,并不会持续降低利率。

这是个相对鹰派的言论,只是市场早有预期,所以除了利率期货市场反映出今年的降息次数由两次变成了一次之外,其他价格变动并不大。

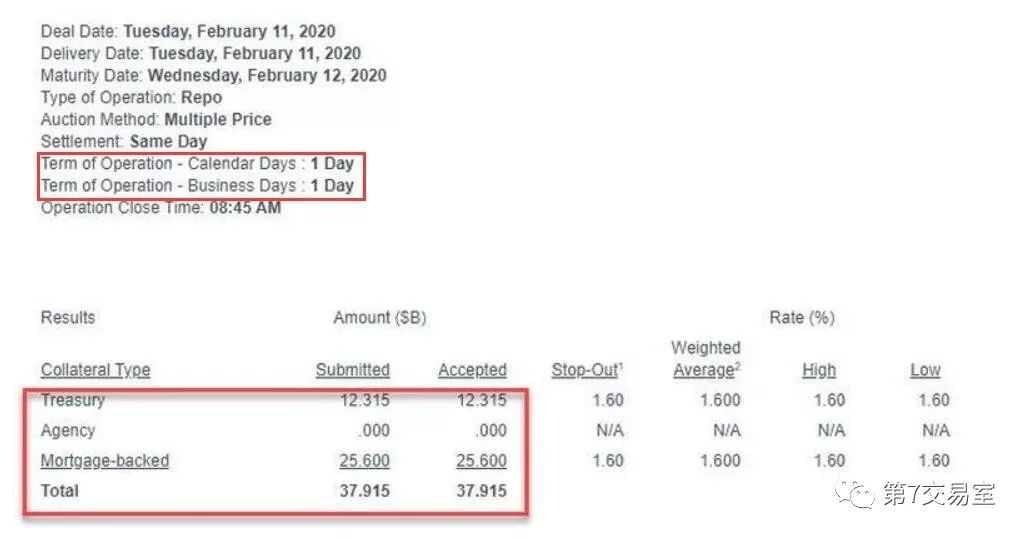

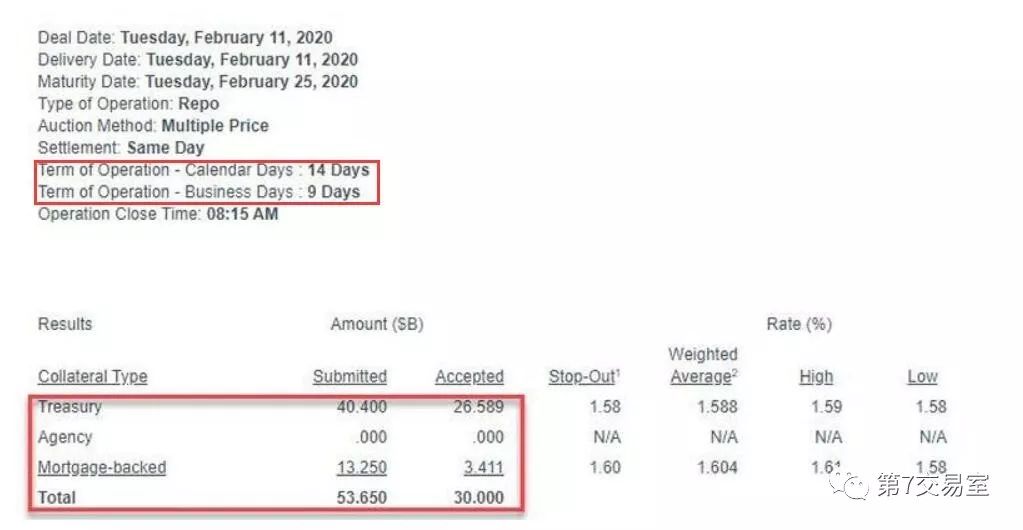

美联储并不是只说不做,来看纽约联储在美东区时间11日做的短期流动性注入:最新注入了680亿美元流动性,其中一天期的逆回购操作近380亿美元,14天和9天的中期逆回购操作有300亿美元

即便如此,认购量也远超实施量,看来拆借市场对资金的需求量仍旧很大。

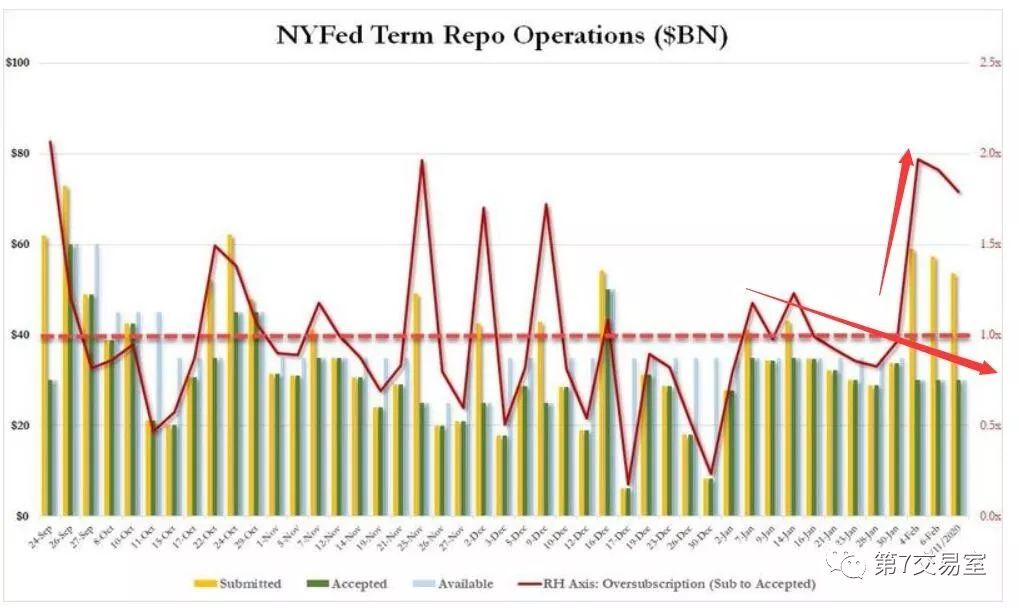

近一年来,纽约联储的回购操作量是这样的:其中红线是超额认购量,绿柱是实施的资金量,虽然repo的实际落地额在持续减少,但超额认购量却居高不下,说明在年初的美政府税收过后,目前财政资金正处在高峰的当下,资金面确实仍然偏紧。

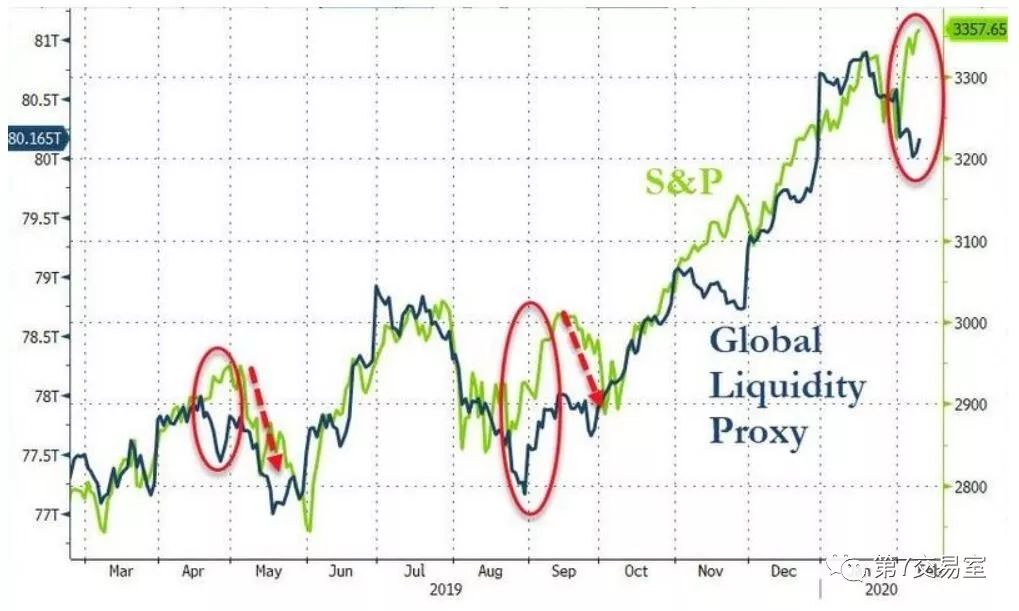

为了防止市场出现过度流动性依赖,也可能是想让股市有一次健康的调整,美联储顶着特朗普的压力旋紧了放水的阀门。你看,标普的强势在流动性的掣肘后,还能支撑多久呢?

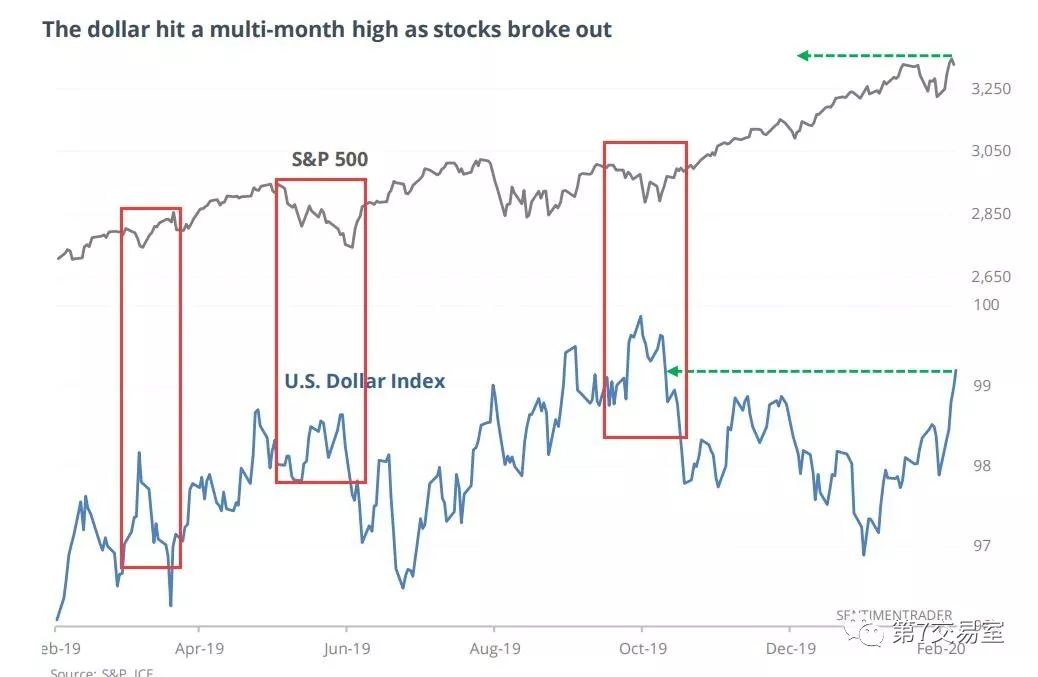

你还要考虑到,美联储的流动性回撤可能引发美元的强势上扬,在连续升穿多个压力位后,我目前还没有看到美元有放缓的势头,但如果美元再次上涨也可能会对高估值的美股施加回调压力。

原因很简单,美股本就是风险程度最高的美元资产,当美元指数过高时,以美元计价的所有资产都会遭遇估值下跌,基本面上,海外的美股公司的收益也倾向于兑换成他国货币,造成美元收益的外流。你看每次美元见顶的前后,通常也伴随着标普的见顶,这个角度看,短期见顶又多了一个理由:

标普500上和美元指数下的走势对比图

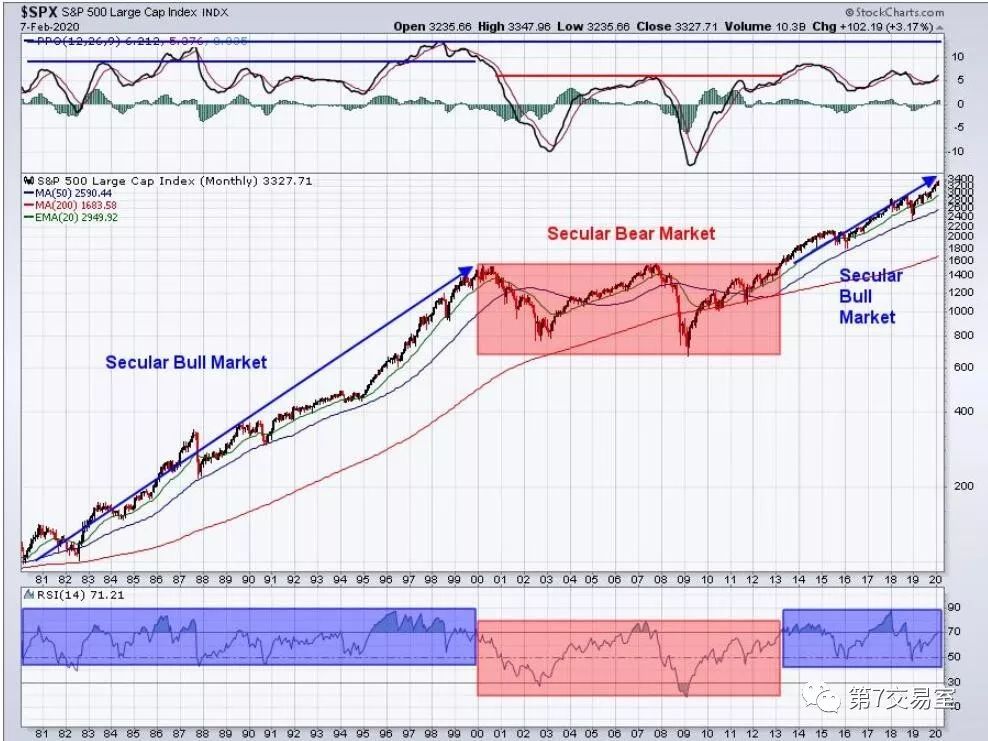

短期的风险已在不断堆积,但长期美股的涨势很难改变,月线图上看,RSI指标还活跃在50到90的强势范围上下。

所以即将到来的,很可能是一个长牛下的短期震荡。

怎么办?

其实有很多不错的策略可以应对类似的局面,比如在期货市场上,买入纳指并卖出标普来吃两个指数的时间差,在震荡市中,长期收益很是可观,

另外,你还可以轻仓持有微软,苹果,亚马逊等大权重美股,轻仓买入纳指put做保,等指数跌下来,平仓put,在低位抄底上述大权重股票。

又或者卖出标普期货,并持有上述股票来对冲,在下跌过程中,再分阶段加仓股票。

或者直接做一个牛市看涨期权组合套利,交易方式是买进一个执行价格较低的标普或纳指的看涨期权,同时卖出一个到期日相同、但执行价格较高的标普或纳指看涨期权,以利用两种期权之间的价差波动寻求获利。

很多方式在大方向明确但小波动时间未能明确的当下还是很适用的,但期权组合的策略要对回调的点位非常有把握才可以,你有什么好方法或有对点位预测的见解?留言给我们吧?

关注公号,并查看最新完整版分析。“第7交易室”,老虎期货信息交流平台。

$SP500指数主连(ESmain)$ $NQ100指数主连(NQmain)$ $道琼斯指数主连(YMmain)$

$黄金主连(GCmain)$ $白银主连(SImain)$ $黄铜主连(HGmain)$ $VIX波动率主连(VIXmain)$ $恒生指数主连(HSImain)$ $H股指数主连(HHImain)$

精彩评论