特朗普2.0时代:大宗商品市场能否承受之重?

早在今年8月以前,资本市场上开始流行起一个全新的词汇——特朗普交易,简单来说就是投资者押注特朗普上台后,会出台放松金融管制、降低税收、提高移民门槛、加征进口产品关税等措施,从而利好美元、推高通胀。而进入10月以后,特朗普交易迎来了高潮,美元、特朗普概念相关股票均出现一波强势上涨。

随着11月美国大选的尘埃落定,特朗普时隔四年再次当选美国总统,“特朗普交易”这个新词汇也开始转变成“特朗普2.0”,新当选的特朗普政府的施政纲领将对美国本土经济、全球发展格局和中国经济产生极大的影响,继而严重影响全球能源、大宗商品的整体供需格局。

本文将围绕“特朗普2.0”展开探讨,从多个角度分析对大宗商品市场的影响,以及未来的价格走向。

以关税为武器展开交易外交

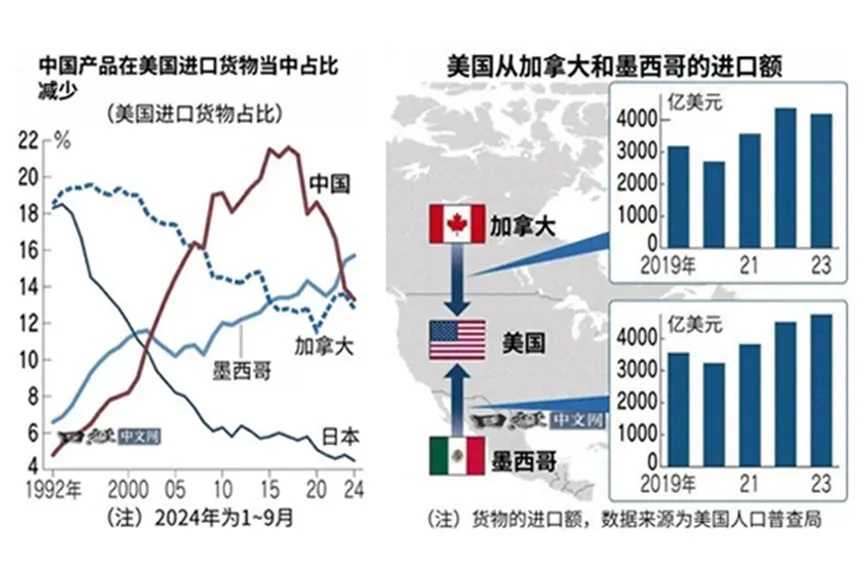

日前,特朗普声称2025年1月20日上任后将对中国、墨西哥和加拿大征收额外关税,这是美国的前三大进口来源国,三国占美国所有进口额的40%。这些关税政策不仅影响了国际贸易关系,也对大宗商品市场产生了深远影响。

图:美对中墨加三国进口情况

来源:日经中文网

特朗普的关税政策显著削弱了全球贸易关系。随着关税的增加,进口商品的成本上升,导致贸易伙伴之间的紧张关系升级。关税政策还可能阻碍跨国公司的全球供应链,进而影响其运营效率和竞争力。企业为了应对关税带来的成本压力,可能会调整供应链布局,甚至减少某些商品的进口,导致市场供需关系发生变化。

同时,关税增加了进口商品的成本,可能导致进口商品价格上升,从而推高相关大宗商品的价格。另一方面,关税政策引发的贸易战和经济不确定性可能导致市场信心下降,投资者抛售大宗商品,导致价格下跌。也就是说,大宗商品的价格波动会变大。

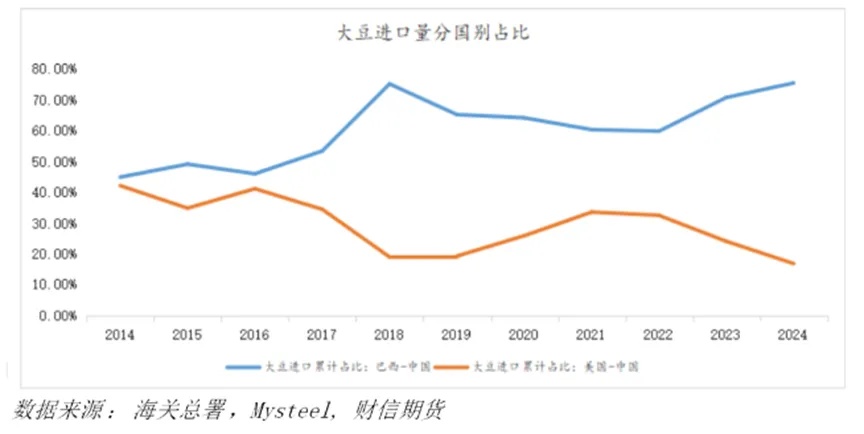

农业领域方面相信也会受到影响,2018年我国自美国进口大豆1664万吨,同比下滑49%,目前,美豆进口占我国进口大豆总量下滑至20%。进入“特朗普2.0”后,国内豆粕与美豆价格或将继续劈叉。

图:我国大豆进口量分国别占比

投资者可关注 CBOT大豆期货(ZS)来对冲风险。CBOT大豆期货流动性充裕,可帮助投资者轻松利用全球种植最广的作物的价格波动获利,或对冲价格波动的风险。

美国优先下的美元走强

特朗普的政治口号以“美国优先”为核心,“让美国再次伟大”,目标是加强美国经济实力,提升就业率,减少对外依赖。美元指数也从其当选后不断创下新高,11月22日,美元指数最高达到了108.12,创下了两年多来的新高,自10月初的100点左右计算,两个月不到的时间,美元指数涨幅接近8%。

图:美元指数走势

美元作为全球主要储备货币,其汇率变动对大宗商品市场具有重要影响。近年来,美元持续走强,对大宗商品价格产生了显著影响。美元走强会提高外国买家以美元计价的大宗商品的成本,进而抑制需求并压低价格。例如,石油、黄金等以美元计价的大宗商品,在美元走强时往往面临价格下跌的压力。

美元走强还可能影响投资者的避险需求。在这情况下,投资者可能更倾向于持有美元资产,而不是大宗商品等风险较高的资产。这可能导致大宗商品市场的资金流入减少,价格下跌。但如果美元持续走强导致全球经济放缓,央行可能采取降息等宽松货币政策来刺激经济。这可能导致全球流动性增加,进而推高通胀水平,对大宗商品价格产生复杂影响。

地缘政治动荡仍是主旋律

2024年,俄乌冲突、巴以冲突主导着全球地缘政治风险,特朗普的对外政策可能在一定程度上缓解全球地缘政治风险,但实际执行效果还有待验证。地缘政治事件对国际大宗商品市场的影响极为深远。主要产油国的地缘政治动荡、矿产资源丰富的国家的政治动荡或政策变化以及农产品出口国的战争或自然灾害等,都可能对大宗商品市场造成波动。

中东地区的冲突,会导致原油供应不确定性增加,从而推高油价。非洲和南美的地缘政治问题对铜、钴等关键矿产的供应至关重要,这些地区的政治动荡可能导致相关商品价格大幅波动。俄乌冲突导致的小麦出口减少,以及南美洲干旱导致的玉米和大豆产量下降,都对全球农产品市场产生了显著影响。

这些不确定性增加了大宗商品市场的波动性,使投资者难以准确判断价格走势。

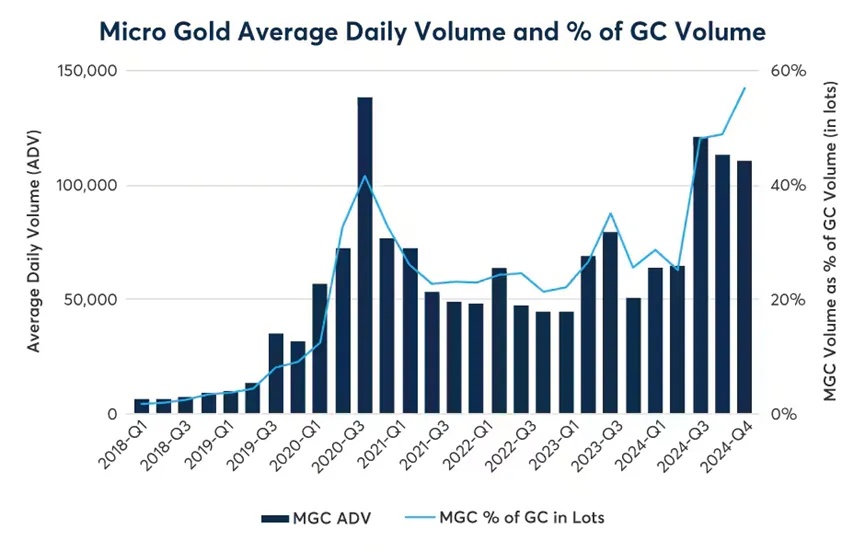

黄金作为大宗商品中具备良好避险价值的标的一直受到投资者的关注,美国财政赤字上升、再次降息25个基点的预期、全球地缘政治紧张局势加剧以及美国大选的不确定性导致金价上涨至2800美元/盎司以上的历史高位。但到了大选当天国际黄金价格开始回落,直到11月中下旬才开始出现回升。虽然黄金短期承压,但由于地缘冲突频发,以及具有抗通胀的特性,市场仍然看多黄金的中长期走势。

COMEX黄金走势

在投资配置上,芝商所旗下的微型黄金期货合约是专门为投资较小黄金增量的交易者所设计的。它们同时也诞生于世界上最大型且流动性高的基准黄金期货(GC)承诺的高成本实现替代选项。微型黄金期货和期权的规模为基准黄金期货和期权合约的1/10,不仅具备同等优异的交易透明度、价格发现,还能获得较低的保证金要求。

大宗商品何去何从?

在“特朗普2.0”关税政策、美元持续走高和地缘政治不确定性等多重因素的影响下,大宗商品市场的未来走势显得尤为复杂和难以预测。

短期波动加剧:在短期内,大宗商品市场可能面临更加剧烈的波动。上面提及的因素都可能引发市场恐慌和抛售,导致价格大幅波动。投资者应密切关注这些因素的变化,及时调整投资策略。

分化趋势明显:未来大宗商品市场可能出现分化趋势。不同商品的价格走势可能因受到不同因素的影响而呈现出显著差异。例如,受到地缘政治事件影响的原油和金属矿产价格可能波动较大,而农产品价格则可能受到天气和产量等因素的影响。

长期不确定性增加:从长期来看,大宗商品市场的不确定性可能增加。特朗普政府的保护主义政策、美元的汇率走势以及地缘政治局势的发展都具有不确定性,这些因素都可能对大宗商品价格产生深远影响。

在应对这些挑战时,投资者需要保持冷静和理性,避免盲目跟风或过度投机。只有这样,我们才能更好地把握大宗商品市场的机遇和挑战,实现可持续的投资回报。

$NQ100指数主连 2412(NQmain)$ $SP500指数主连 2412(ESmain)$ $道琼斯指数主连 2412(YMmain)$ $黄金主连 2502(GCmain)$ $白银主连 2503(SImain)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 高芬卡FD·11-29特朗普2.0会不会继续刺激市场?风险可别小觑了点赞举报

- 年年有于姨·11-29已阅点赞举报

- 年年有于姨·11-29已阅点赞举报