AAPL\NVDA的权重博弈,真的会有百亿调仓的影响吗?

摘要

6月21日对于英伟达和苹果的投资者至关重要,因为标普Technology Select Sector将进行重大的再平衡,指数ETF如XLK等13只ETF会受较大影响;

该指遵循分散投资限制,规定单一公司权重不得超过25%,以及大股票总权重不得超过50%;

MSFT成最大权重,NVDA代替苹果成第二大权重,从4.5%上调至超过20%,预计资金流入100亿美元,苹果的权重从21%下调至4.5%,预计流出110亿美元;

指数基金会采取策略来降低频繁交易对市场的冲击,以及减少交易成本和市场风险,并不会简单粗暴地影响市场;

衍生品可能是指数ETF跟踪减小跟踪误差的重要工具。

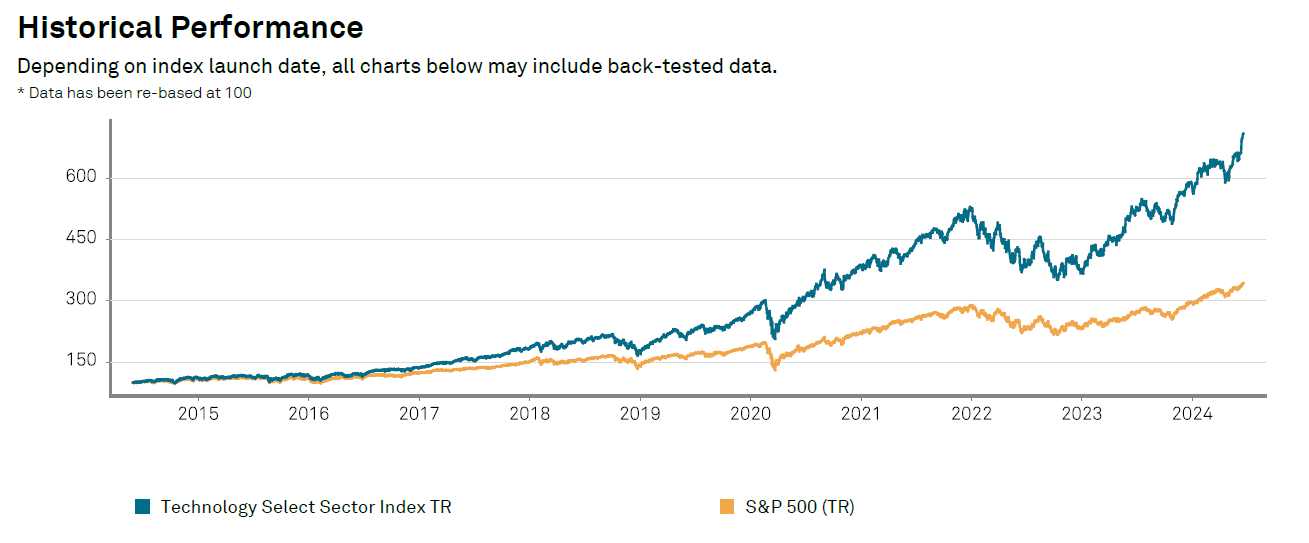

对英伟达和苹果的投资者来说,6月21日是关键的一天,因为全球第二大的科技股ETF $高科技指数ETF-SPDR(XLK)$ 的指数,标普Technology Select Sector,将迎来一次变化重大的“再平衡”(Rebalancing)。这个指数的表现在过去10年里远远好过 $标普500(.SPX)$

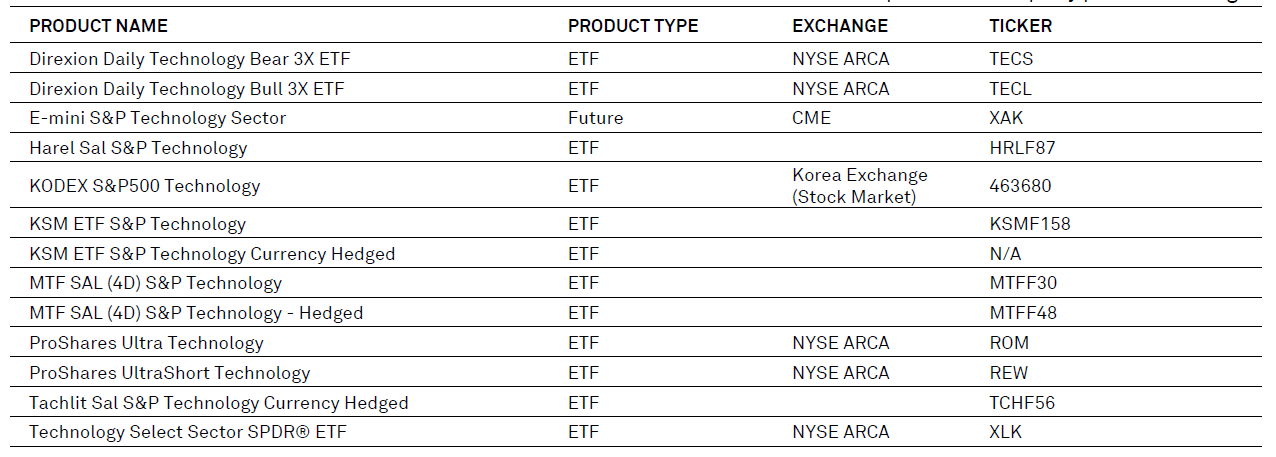

除了XLK,另外还有12只ETF也跟踪这个指数,比如 $Direxion Daily Technology Bear 3X Shares(TECS)$ $Direxion DailyTechnology Bull 3x(TECL)$ $ProShares Ultra Technology(ROM)$ $ProShares UltraShort Technology(REW)$ 等,不过规模均不大

指数再平衡的规则Bug

这个ETF跟踪的指数是标普旗下的Technology Select Sector,有几个特点

以流通市值权重

季度性再平衡(Rebalancing)

有“分散投资”限制(Diversification rules)

市值权重是主流指数的权重方式,但它的缺点就是大市值的公司会占据绝对主导,从而使得中小市值的公司“毫无影响力”。

例如,目前3335B市值的 $英伟达(NVDA)$ ,权重占比高达21%,每涨1%,指数上涨0.21%。而250亿市值的 $美国超微公司(AMD)$ 权重仅为2%,每涨1%,指数仅上涨0.02%。

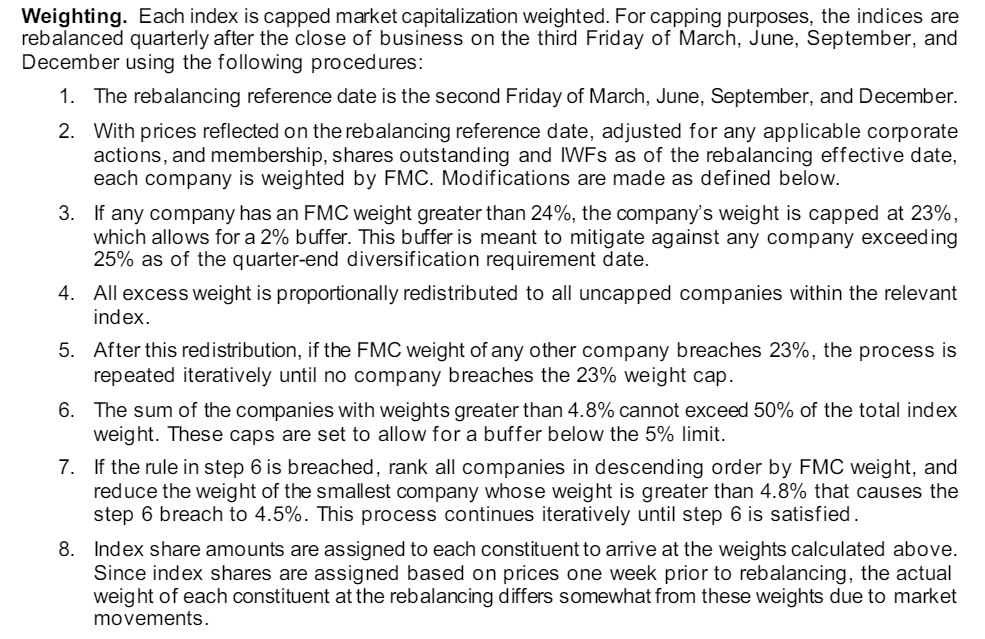

因此,标普公司进行了“分散投资”的规则,对大市值公司进行限制(具体规则查看),其中有两条关键的

单一公司权重上限不得超过25%(并且设置了2%缓冲)

权重大于4.8%的公司的权重总和不得超过指数总权重的50%

为何NVDA和AAPL权重对调?

一旦有公司权重超过23%,就会被调整至23%以下,所以这次调整后的 $微软(MSFT)$ 和 $英伟达(NVDA)$ 超过21%,基本快到天灵盖了,即便NVDA日后再涨10%,权重也不会超23%;

由于Q2的巨大涨幅,目前这三家三万亿公司MSFT\NVDA\AAPL分别权重都可以超过20%,第四名的AVGO也远远超过Q1末达到的4.5%(远超阈值4.8%),这就使得这4家公司总权重远远超过50%,要进行如下调整:

以参考日6月14日收盘价计,将四家中最低的 $博通(AVGO)$ 调回4.5%,其他三家继续分配(结果仍然超过50%);

将四家中第二低的AAPL调回至4.5%,剩下的MSFT和NVDA几乎都能保持在20%-21%之间的权重,勉强达到“大于4.8%的公司的权重总和不得超过指数总权重的50%”这一条。

所以才会出现,苹果权重从21%下调至4.5%,而英伟达权重从4.5%上调至超20%的情况

由于AAPL和NVDA在Q2的涨幅均超过XLK,因此NVDA的实际上调比例和AAPL的实际下调比例都会变得更多,分别对应110亿美元和100亿美元左右的变化。

但仅仅是在“理论上”,这也是为什么Bloomberg在报导时,多用“至高“,”As much as”之类的字眼,因为实际操作要复杂得多。

被动基金的应对方案

主要的目标就是减少跟踪误差(Tracking Error),因此它会尽可能的与指数变化保持一致,所以往往会寻找指数成分股发生替换的那一两天进行集中的交易,以免因为成分股股价波动而造成更大的偏差。

但是,对于市值不同,流动性不同的个股来说,如果被动基金的调仓本身就会造成该股票的市场冲击(Market Impact),那不得不采用一些策略来进行缓冲,例如,“Buffering”和“Packeting”。

缓冲Buffering。这更多适用于频繁进出指数的个股。

由于目前NVDA\AAPL和MSFT的市值非常接近,NVDA在过去两周中市值从2.5万亿上升至3.33万亿,波动性大于其他两者。如果在未来三个月中无法拉开差距,那遇上大盘集体回调,又跌回第三名,那就会重复这个季度AAPL的悲剧。

指数ETF为了不频繁大额交易影响市场本身,就会对部分个股设置缓冲带,一开始只调仓一部分,如果连续一段时间达标,就会不断把仓位补充至于指数相同;

在此期间为了复刻指数,可能采用衍生品(如期权)来补足相应头寸。

分包Packeting。这更多适用于大资金的ETF或进行大规模买卖的个股。

将总交易量分成若干份,例如分成4份,在最初的交易日,卖出四分之一的公司A股票,买入四分之一的公司B股票;在接下来的三个交易日或根据市场条件继续执行剩余的交易;每次交易都只执行总交易量的一部分,直到完成全部调整。

好处是通过减少大规模交易产生的市场冲击和价格滑点,降低交易成本,也减少单一市场时点的风险。

甚至可能已经在指数权重参考日(6月14日)至生效日(6月21日)这段日期内,开始进行部分交易,同时也会为了复刻指数,可能采用衍生品来补足相应头寸。

所以,很多投资者所理解的,单日100亿美元的交易量,从而推高NVDA或者拉低AAPL股价,并不是那么容易发生。

指数ETF的目标是跟踪指数,而不是因为调整而影响指数。

被动基金的操作是明牌,他们自然会利用更多工具来减少套利者的影响。

衍生品的高流动性使得他们有更多的应对工具,反而可能是最大赢家。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

不错不错