下半年美股市场预期:芯片设计、制造、生产领域的中长线机会依旧

Hello虎友们好,

近日,老虎国际投研总监陈庆炜线上对话汇盛金融首席经济学家,纽约大学教授陈凯丰,并谈及关美股下半年及中概股下半年的一些预期内容, 以下为陈庆炜分享摘要:

惠誉降级对于债市的影响大于对股市的影响

美联储加息接近尾声,9 月份还会再加一次。美联储或在明年上半年,或者最晚在下半年开启降息。

下半年半导体行业服务下的芯片设计、制造、生产领域依然有中长线机会

下文为直播分享摘要,欢迎阅读&转发(点击直播链接观看回放)

(注:视频及文中观点仅作为嘉宾观点,供投资者交流思考,不作为直接投资建议。二级市场单一个股波动需综合考虑风险因素,祝您投资愉快。)

1. 关于惠誉降级美债的评论

陈庆炜:这次降级对于债市的影响大于对股市的影响

2011年8月初的标普降级美债,彼时美股在8月大跌20%,市场避险情绪提振,导致长期国债价格上涨。而今年的这次降级发生在美国利率已经是很高的背景之下,加之美国的债务水平也更高的,所以这一次降级对于债券本身的影响是更大一些的,对于这个长期国债的利率其实是向上是有一个推动的一个作用的。宏观来看,美国今年的经济数据显示美国的经济还是比较有韧性的。虽然美股近几日有一些下跌,但总体我认为暂时看来是降级对股市的影响没有对债券的影响这么大。

2.关于美联储未来利率决议路径

陈庆炜:今年已接近尾声,最多9 月份再加一次息

美联储主席鲍威尔在7月的 FOMC 会议上提到未来加息的路径会取决于美国的经济数据,即考虑加息对于经济的累计和滞后的一个影响。即只要核心通胀能够保持下行,美联储继续加息的概率就没有这么大。

那么我这里指出三个可能未来通胀数据(CPI)因素:

7月原油价格上升对CPI的影响:就近来看,7月原油价格有一个比较明显的上涨,可能会使 CPI 没有那么快回到2%。

美国个人房屋租赁价格因素的影响:美国CPI统计分项中包含了owner equivalent rent,而欧洲 CPI 算法中则是剔除了这一分项。因为这个数据是房主认为自己房子能租出去多少钱的调查数据,而不是一个实际的市场租金的数据。假设剔除掉这个分项,用欧洲的CPI算法,美国的CPI已经是2%以下,大概1.4% 左右。

服务业通胀水平正持续下滑:高频的房租数据同比增长已经持续下滑,不太支持美联储继续再加息了。

陈庆炜:美联储大概率在明年上半年,最晚在下半年会开启降息。

美联储降息主要看美国是否有明显的衰退迹象,受以下两个因素影响:

美国公司债的集中到期时间点大概是在 2025 年。很多公司此前零利率时期发行了大量长期公司债,2025 年大致是这些债务集中到期的时间,届时公司需要继续大规模再融资。如果那个时候利率依然非常高的话,势必会对需要融资的公司们财务状况产生比较大的影响。

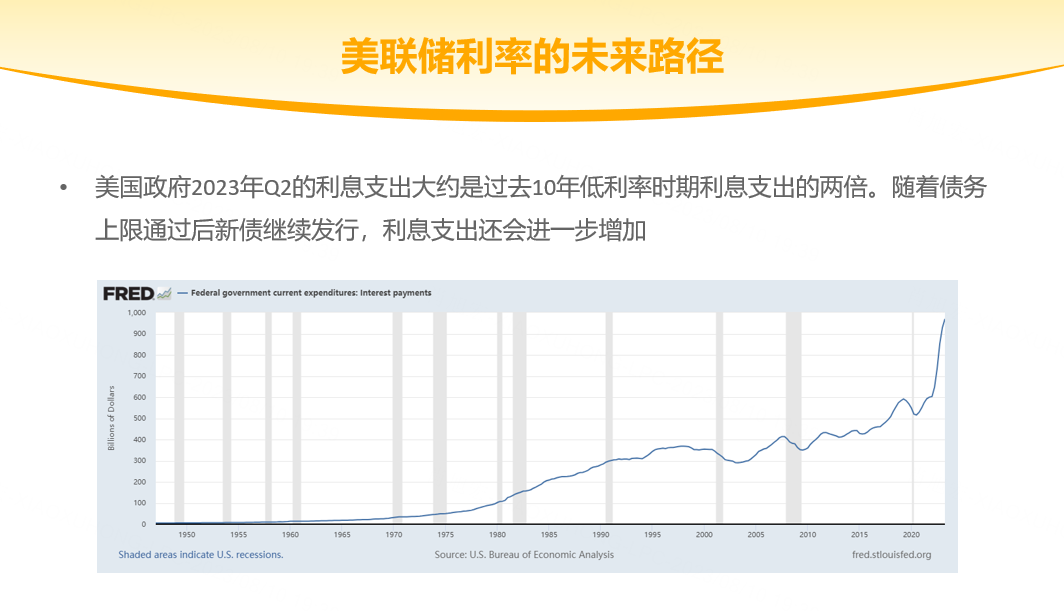

美国政府本身债务的利息支出压力翻倍。根据FRED数据,美国 2023Q2的利息支出预期是10年前低利率时代利息支出的两倍水平。随着这个债务达到上限之后,新债继续的发行,2023Q3美国财政部是预计要发行超过1万亿美元的国债,利息支出预期会进一步增加。

因此,基于这样的一个情形,我认为,美联储或在明年上半年就会开始降息。

至于对于美国股市的影响,我认为,美国的经济目前还有足够的韧性,只要美国经济没有系统性风险,失业率没有大幅回升,美联储今年内不会降息。此外,从流动性来看,美国目前的逆回购达到 1. 7万亿美元水平,可以看出目前整个美国市场的流动性是非常充裕的,因此也其实不太支持它出现大跌。

但是当美联储要转向降息的时候,那个节骨眼上可能风险会更大一些。如果美联储总是比较“后知后觉”地行动,一旦“从保持高利率到降息的这个拐点”来临的时候,市场或者经济很可能已经出现了一些明显的衰退迹象,对美股市场或资本市场会产生一个比较大的冲击。

3.关于下半年投资的看点

陈庆炜:半导体行业中的芯片设计、制造、生产领域依然有中长线机会

对于2023年的下半年美股市场预期。抛开美股指数在下半年下跌还是续涨这个问题,有一些中长线的机会还是值得投资者去把握的。例如受益生成式AI的半导体领域,以及受益制造业回流以及芯片法案的公司。

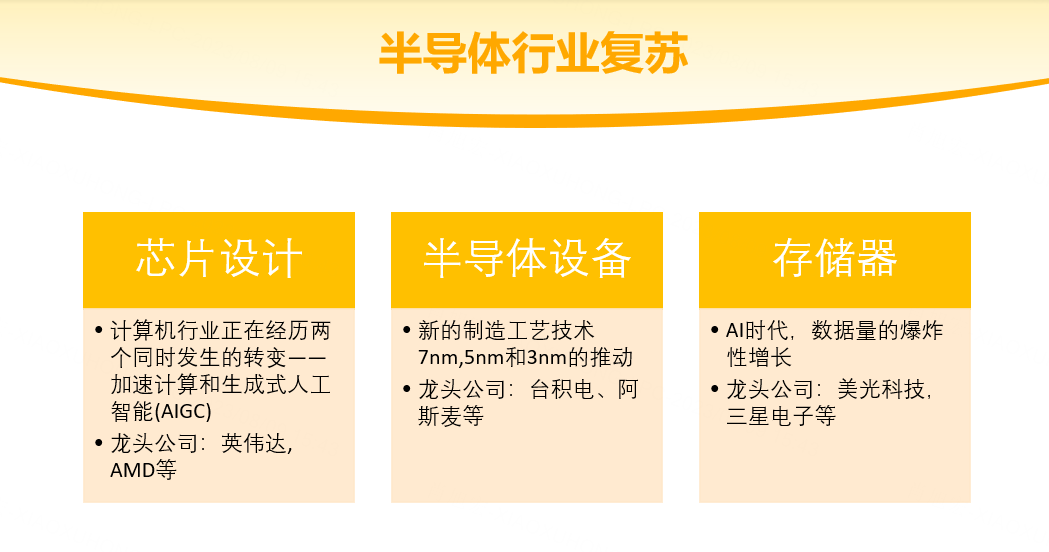

3.1 生成式AI受益领域的半导体行业:

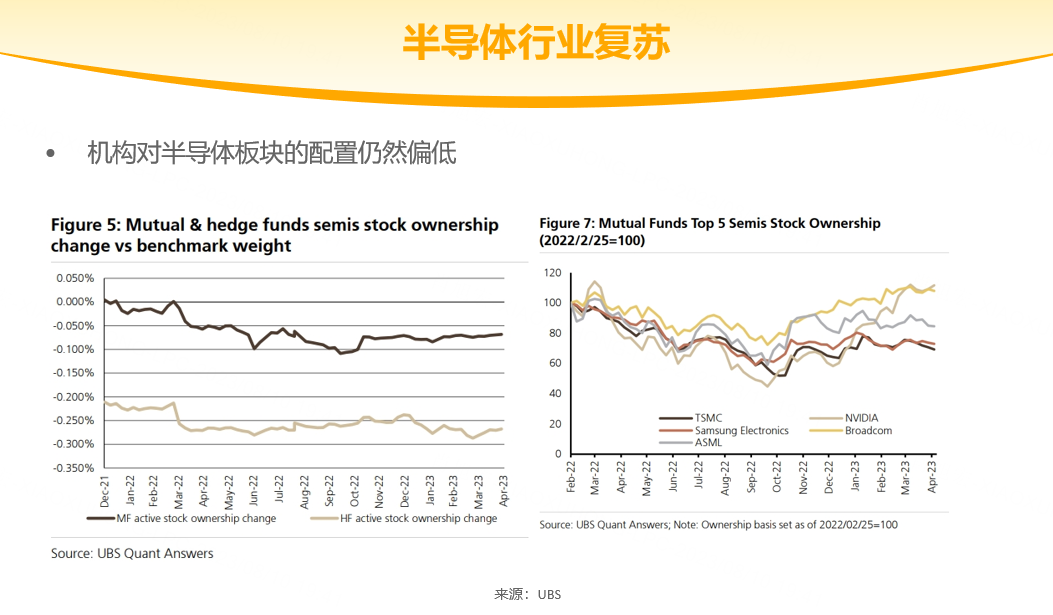

半导体行业进入复苏。Q2整个全球半导体行业的营收水平反弹, AI 芯片的需求大增,这个复苏周期不会是一个短期的,加之,机构对半导体板块的配置仍然偏低,未来或还有一定空间。

英伟达 CEO 黄仁勋在上一次的这个财报中提及,计算机行业正在经历两个同时发生的一个转变:一个是加速计算,一个是生成式人工智能。因此这个高性能的计算能力就是刚需。UBS预计到 2025 年英伟达的半导体的收入可能将增加到 190 亿美元,那它会占到全球非储存的半导体行业收入的14%。

那么,在AI 芯片设计这一领域中,除了 $英伟达(NVDA)$ 这个绝对垄断的龙头, $美国超微公司(AMD)$ 也有进一步的看涨机会。半导体设备生产公司 $台积电(TSM)$ , $阿斯麦(ASML)$ ,未来还有需求增加的预期。而每次半导体复苏周期开启后,存储器生产领域往往会迎来爆炸性增长。

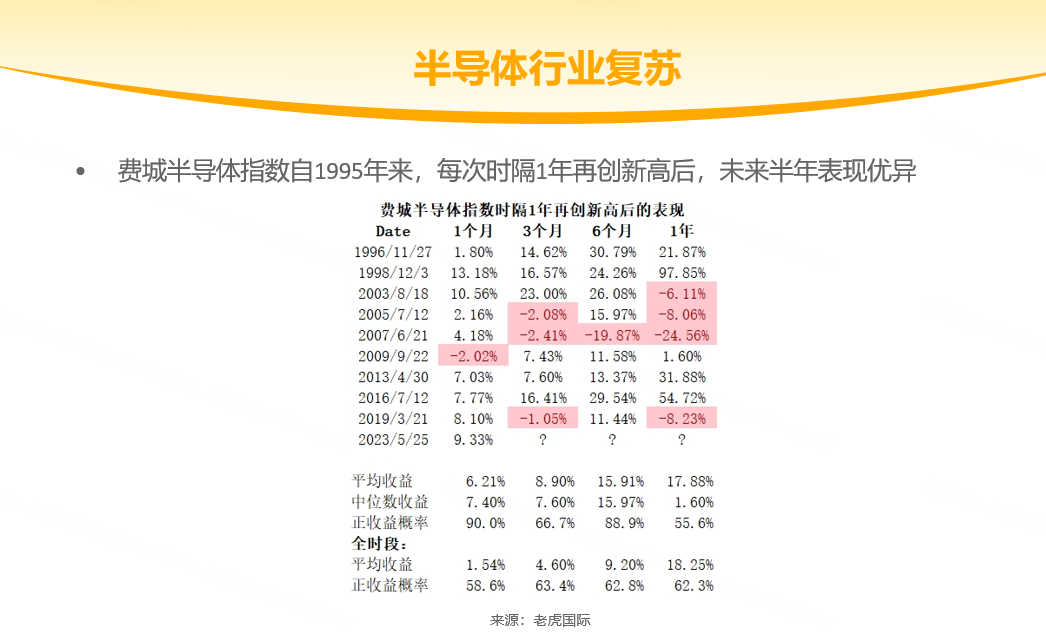

虽然今年以来整个半导体系涨了很多了,近期回落了一波之后,估值略高于历史平均水平,但考虑到长期的增长前景,这个估值水平其实还是 OK 的。另外,从公募基金和对冲基金对于半导体整个板块配置水平角度来看,整个领域的机构配置也还有提升的空间。另外,参看费城半导体指数自1995年来的数据,每次时隔1年再创新高后,未来半年表现仍然优异。因此即使短期有一些回调,未来也是 OK 的。

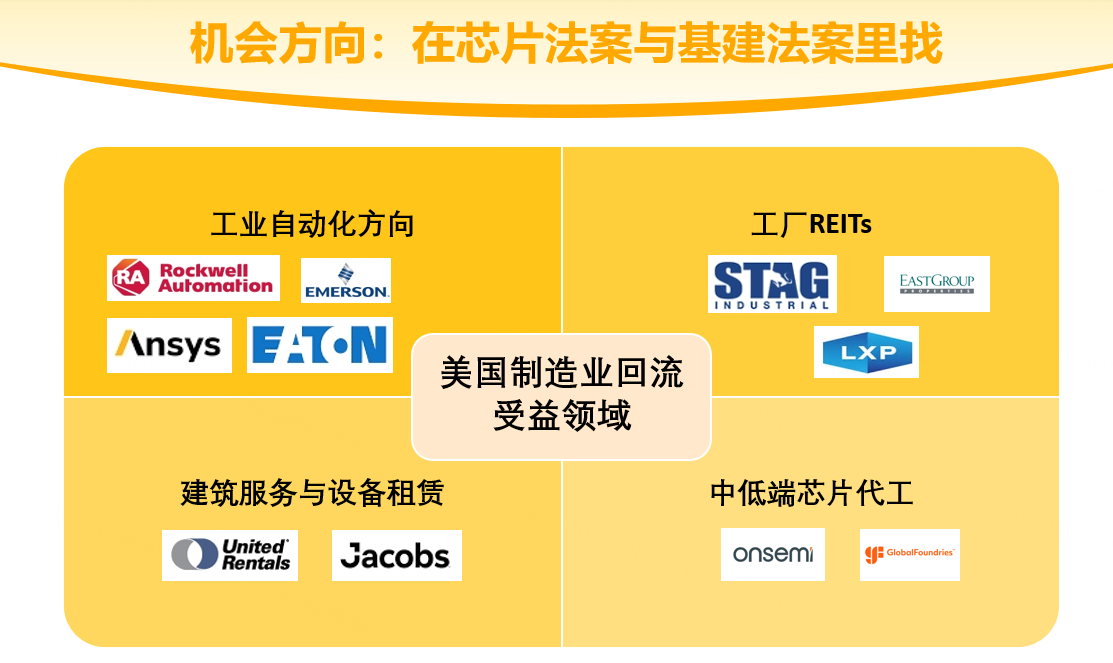

3.2 受益制造业回流和芯片法案的行业

另外一个方向值得关注的就是美国制造业中建筑开支在近两年大幅飙升,制造业就业人数也超过了疫情前的水平,制造业的薪资水平也是创下了35 年来最高。可以说,美国制造业回流还是正在进行时,我建议虎友可以在关注芯片法案或者基建法案,并从中寻找一些受益的公司和方向。

比如说在这个工业自动化这个方向:

$罗克韦尔自动化(ROK)$ 是一家为汽车、食品饮料、生命科学化、化工、电力这些行业提供一些控制系统、软件、传感器这些产品的公司,还提供一些解决方案实现企业降本增效。

$艾默生电气(EMR)$ 是一家全球性的技术工程公司,主要提供一些解决方案以满足工业、商业和消费市场的一些需求。

$安西斯(ANSS)$ 这个公司的产品主要是帮这个工程师和设计师在虚拟的环境里面去模拟分析各种物理的现象。他的软件可以应用于航天汽车,医疗制造等多个领域。

第二个方向是这个工厂 REITs: 这些REITs的商业模式是出租工厂收租金。受益美国再工业化背景,尤其在美国的南部和中西部地区的工厂。这些地区因其战略位置、良好的交通网络和相对较低的运营成本而受到制造商的青睐,例如 $STAG Industrial(STAG)$ , $EastGroup Properties Inc(EGP)$ , $莱星顿置业信托(LXP)$ 各有一些优势。

第三个方向是建造建筑服务和这个设备租赁那两大龙头:一个是 $联合租赁(URI)$ ,还有一个 $雅各布工程(J)$ 。

$联合租赁(URI)$ 作为北美最大的设备租赁公司,提供各种建筑和工业设备,其设备租赁业务预计会有持续增长。

而为各种行业提供技术、咨询和建筑服务的全球工程公司 $雅各布工程(J)$。随着制造业和基建的增长,公司的服务需求预计将增加。

最后一个方向是芯片法案受益股:美国提供了大概530 亿美元的一个激励措施以推动美国的半导体制造是自给自足。预计该芯片法案将在2024年是开始分配这些资金。

$安森美半导体(ON)$ 作为一家集成设计/制造供应商,核心优势是优秀的碳化硅(SiC)产品和对电动汽车的超高增长趋势的暴露,同时其资本开支还能获得不错的补贴。

而芯片代工厂 $GLOBALFOUNDRIES Inc.(GFS)$ ,长期40%的毛利率目标和20%的资本支出(每年20-40亿美元)还没有包括美国和欧洲即将分配的超过1000亿美元的国内制造和税收激励计划的潜在利益。

以上这些领域,我认为不论是在下半年或者说是在接下来的好几年,都可能是比较好的长期投资的方向,上面提到这个股票其实基本上只是一个举例,虎股友们可以做更多探索。

恭喜你找到小虎卡片,在本帖下方留言“疯狂星期五”即可获赠5虎币,找到6张卡片并留言的虎友可以额外获得5虎币 ,此外第一个在本帖下方留言“疯狂星期五”的虎友可获赠小虎周边一个。

详情请点击:【疯狂星期五】集卡大作战

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

@AliceSam @koolgal @rL @Fenger1188 @Venus_M @Booboo85

@GoodLife99@khikho @WinSum @rL