投资各种第一股的最差策略,就是在它们IPO首发后的5天内买入。

如果实在不知道该怎样介绍一家即将IPO的公司,比较省力的办法是将其命名为“XX第一股”。

只要你愿意,这标签多半有办法贴得上去。将公司业务的分类范畴逐级缩小,提炼其特质,赋予其涵义,总会有某种相对的唯一性浮现出来,在它们各自的细分领域名副其实,无可指摘。

“第一股”概念,摆明了强调投资标的的稀缺性。可是概念的界定并无一定之规,巧立名目的空间灵活,有时,的确是IPO企业为了建立市场认知刻意而为,有时单纯是拜标题创意枯竭的财经媒体所赐。至于,第一股们能否为投资者带来可观回报,以及相关的投资策略问题,则是另外一回事情。

标签贴得多了,光环效应衰退。百度集团(9888.HK)回港二次上市时,被一些文章称为“AI第一股”,理由是其在人工智能领域处于领先,这里的“第一”不指上市时间次序,而是指技术水准和市场地位;但为什么“自动驾驶第一股”不是百度,而是图森未来(TSP.O),又没什么严谨的道理可讲。百度的港股股价在IPO后一路下滑,从发行价252港元跌至如今的180港元附近;它可能是最近一年来,第一只未在IPO首日实现股价上涨的“第一股”。

更多的第一股,都是其所在主业领域的第一家上市公司。这类公司多数会在上市首周内取得不俗的股价涨幅;众所周知,参与打新迄今仍是胜率较高的“选股策略”。硬币的另一面是,打新有多甜美,IPO后的回撤风险就有多值得警惕。

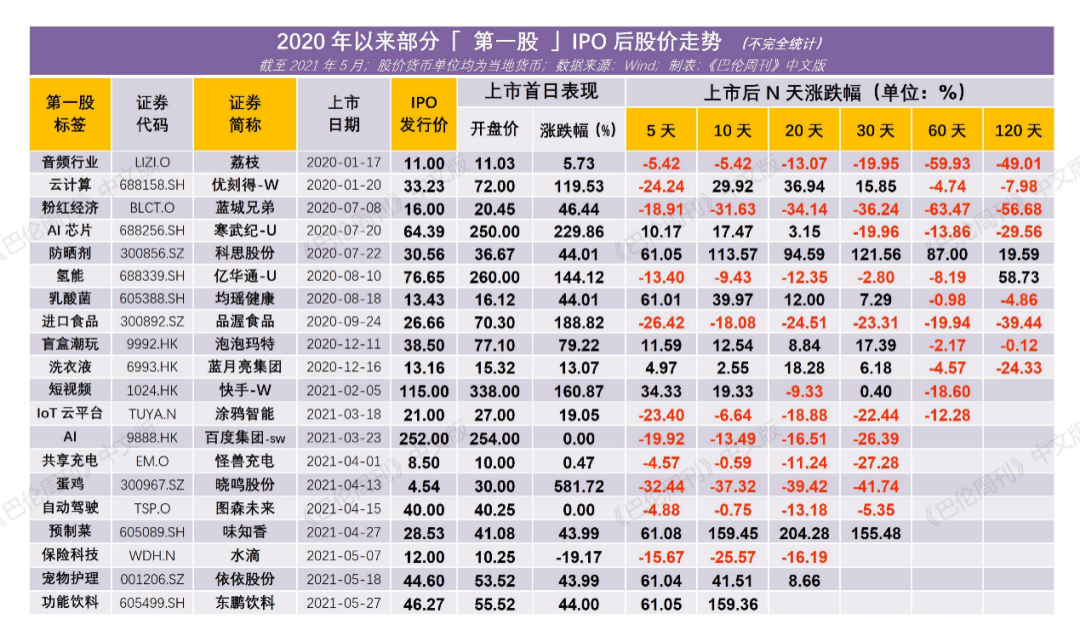

在本文中,《巴伦周刊》中文刊不完全统计了自2020年1月至2021年5月,20只各类名义的第一股,在IPO后120天内随时间推移的股价表现(数据与资料来源为Wind)。

数据显示,在这20家中国公司中,有19家的上市首日开盘价均高于其IPO发行价,其中18家的上市首日股价涨跌幅为正。但是,在上市后的20天至60天内,这些公司的股价普遍开始回落,并逐渐走低。

通俗地讲,对于打新未能中签的投资者——也就是对大多数人而言,这届的“第一股”标签没什么用。

你多半听过这种策略:“如果打新不中,就不参与了;如果中签,就及早落袋为安。” 最近一年的数据证明,该策略多数时候真的有效。而最差的做法,是在第一股IPO后的5天内买入它们。

1、2020年的10只第一股:上市后120日平均跌幅13.37%

我们统计了共20只概念各异的第一股。其中,于2020年IPO的10家公司已经历相对完整的观测周期。

如表格所示,10家“2020级第一股”的股价在IPO首日全部取得上涨;在5至10天后,其中5家公司股价的涨跌幅转为负值;60天后涨跌幅为负的达到9家。这反映出,这些公司在IPO后的股价表现在整体上“与日俱减”。补充说明,上市首日涨跌幅的计算以IPO发行价为基准,而上市后N天涨跌幅的计算是以上市首日的开盘价为起点。

上市首日涨幅最高的是寒武纪(AI芯片第一股),2020年7月20日,其开盘价较发行价上涨了288.26%,日内虽有所下跌,至收盘时仍有229.86%的涨幅。但5天后,寒武纪股价迅速回落,自此从未再回到发行价的水平;也就是说,无论是打新股,还是开盘后才参与的投资者,都需要在其IPO的最初5天内卖出,否则大概率会遭遇亏损。

在社交网络关注度很高的荔枝(音频行业第一股)和蓝城兄弟(粉红经济第一股),都是甫一上市即进入下跌通道,60天内股价腰斩。荔枝股价直至今年2月才因相关赛道的利好消息创出新高,但随后又自高点再度腰斩。蓝城兄弟则至今低迷,近期股价低于7美元,较去年IPO首日最高点35.89美元跌去了超过80%。

与这两家公司股价轨迹相似的品渥食品(进口食品第一股),是一家从事进口食品品牌运营的企业,主营收入中的72%以上来自乳品,13%以上来自啤酒,旗下较为人熟知的品牌包括“德亚”、“瓦伦丁”等。与前两者不同,品渥有较正面的盈利表现,但在下跌后始终未能重获估值提升。与之同属乳制品行业的均瑶健康(乳酸菌第一股),IPO后的股价下滑趋势较缓,并终于在今年随板块整体迎回了一波大涨。

2020年10只第一股在上市后120日的股价跌幅的算术平均值为13.37%。这个成绩不算触目惊心,是“得益”于其中表现最好的科思股份(防晒剂第一股)和及时反弹的亿华通(氢能第一股)。

科思股份恰在7月的盛夏进行IPO,其股价的强势延续至上市后30天;在夏天结束后,则震荡下行,进入了较长的平台期。亿华通是在上市后的前5天下跌,然后用约2个月时间完成整理,而后开始大涨。如果剔除科思股份和亿华通,其余8只第一股的上市后120日平均跌幅约为26.5%。

需要注意的是,在第一股IPO之后的股价高点买入的投资者,亏损程度还要远高于上述平均跌幅。(1)除了IPO后普遍的下跌趋势,关键还在于,其中表现较好的公司股价由涨转跌的时点,它们也许比其它股票更易套牢较晚入场的投资者,譬如目前已跌破发行价、但PE(TTM)仍高达50倍的蓝月亮。(2)从均瑶健康、亿华通的股价长期走势看,投资者如果看好某只第一股,又错过了打新机会,就没有必要急于一时,其最佳的买入点很可能会在IPO热情冷却、市场投机因素退散之后。

2、低上市首日市盈率是重要指标

进入2021年,先后IPO的涂鸦智能(LoT云平台第一股)、怪兽充电(共享充电第一股)、图森未来(自动驾驶第一股)、水滴(保险科技第一股)等,在上市后30天内均重演了去年第一股概念的常见走势。但图森未来在约第40天前后成为例外,投资者开始预期它能获得更多卡车订单,将其股价从最低点推升了超过50%。

随后,A股市场迎来了两个现象级涨势的第一股。

首先是“预制菜第一股”味知香。它是江浙沪地区的半成品菜龙头,2018、2019、2020年,其营收同比增速分别为29.9%、16.4%、14.8%,利润同比增速分别为37.3%、21.3%、45%。市场普遍预期,预制菜在To B和To C端都有加速增长的需求,是潜在的万亿级赛道。在4月27日IPO后,味知香连续取得了12个涨停板;自6月8日后,它回撤了近40%,其中包含3个跌停板。

而后是“功能饮料第一股”东鹏饮料。5月27日IPO后,东鹏饮料连续14天涨停。我们有理由猜测,它会在不久后有与味知香类似的回撤。

这两只股票的上涨幅度明显强于其他第一股,它们的共同点在于:第一,在第一股概念的界定上,它们不同于许多在亏损状态下IPO的公司,都来自盈利模式明确的细分行业,都有真实、可持续的业绩增长。

第二,上市首日的市盈率水平相对较低,更为合理。据Wind数据,上市首日,味知香的PE(TTM)为30.88,东鹏饮料的PE(TTM)为26.64,为股价上涨留下了较大空间。前文所述的科思股份、均瑶健康,上市首日的PE水平也在30倍左右。

2014年之后,依照相关政策措施,A股市场IPO定价的询价天花板不高于23倍PE。而随着注册制改革稳步推进,科创板、创业板的新股首发定价限制已被打破,整体上体现为A股IPO定价的提高。在新的IPO环境中,低估值是选择次新股的重要标准之一。

来自开源证券题为《掘金注册制 IPO 红利:次新股呈现三大特征》的研究报告指出,从注册制新股的经验看,上市初期涨幅靠前的新股往往具有更低的首发估值。该研报数据显示,2020年IPO的A股注册制新股中,上市首日涨幅列前20%和后20%的公司,其首发PE均值分别为39.17倍和 50.40倍;并且,这一规律在新股上市后一个月的期间内同样适用。2020年,上市一个月内涨跌幅前20%和后20%的新股,平均首发PE分别为37.95倍和40.75倍。

而由于多数个人投资者无缘打新中签,比起首发市盈率,上市首日市盈率是更重要的指标。上市首日的开盘价高出IPO发行价太多,意味着上涨空间被瞬间透支。

从这个角度讲,味知香和东鹏饮料的连续上涨,有相当部分是反映了其发行价被23倍PE天花板压抑的程度。

3、真·第一股的涵义应该是什么

味知香和东鹏饮料的猛涨令人羡慕,但其开盘即涨停的上涨方式,仍然与大多数人无关。对个人投资者而言,它们与那些上市5天内大幅下跌的股票没有区别,只是在结果上对于打新策略的强化。区别仅在于,可能会使过早卖出的中签者感到懊悔。

什么情况下,追逐第一股是可行的策略?你多半听过这种说法:“如果打新不中,就不参与了;如果中签,就及早落袋为安。”最近一年多的数据表明,该策略多数时候真的有效;传说中的“无风险收益”依然在,热门的第一股还有可能增幅打新收益。

然而,鲜有哪只股票仅因赛道或概念稀缺性而确保股价增值回报。特别是,在上市时间意义上严格领先的第一股,通常见于各类新经济领域,有更大风险遭遇赛道逻辑的证伪。举例,2019年11月上市的“长租公寓第一股青客”,股价一泻千里,目前股价仅为1.3美元左右。

由于概念的泛滥和交易型资金的客观存在,“第一股”标签已基本变为了一种市场噪音。在泡泡玛特的案例中,“盲盒第一股”因标签精确度不足成为了干扰项,这家公司IPO后最大的一次阶段性机会,实则来自“潮玩”概念。

更差的状况是,倘若被选定的“第一股”概念不能为目标受众所认可,收获的或许是反作用。今年5月7日美股IPO的水滴公司,强调“保险科技”定位,但大众始终对其科技含量持怀疑态度,更倾向于将其看作一家保险公司,而非科技公司;水滴的发行价是12美元,截至6月19日,其股价已跌至6.82美元,几近腰斩。

一方面,对于那些基本面与潜力显而易见的优质公司,不论是第几股,优势资金都会热情追随,中小投资者很容易被挤出场外。

另一方面,而对于认知未充分,不确定性较高,或是质地一般、存在瑕疵的公司,站在发行人和承销商的角度,噪音的存在,客观上有助于将更多的投资者留在市场之中,这时候,信息源与信息量占有都有欠缺的散户,显然会是博弈中最劣势的一方。

接下来,为新股贴标签的惯例无疑还会延续,投资者需要了解,只有少数公司具备某种堪称“第一”的真实成长性。真·第一股的特征应该是什么?备选答案是:硬需求大赛道之中、盈利前景明确、估值合理的龙头公司。

市场上真正稀缺的,并不是时间线上名目繁多的第一股,而是已取得市场优势地位,却才刚刚进入二级市场的朝阳行业龙头。

举例而言,2020年A股IPO企业中的上市首日股价涨幅冠军是万泰生物。但在随后的时间,它的股价并未很快回落。根据Wind数据,万泰生物于2020年4月29日IPO,发行价8.75元,上市首日PE(TTM)为22.85,上市20天、60天、120天后的股价涨跌幅分别达到573.17%、1653.97%、1448.89%;至2021年6月17日,其股价已达241.42元。万泰生物的优势其实并不难懂,它是首家拥有国产2价HPV疫苗的公司,在研的9价HPV疫苗进度领先。

2021年6月16日,“正畸第一股”时代天使在香港上市,上市首日涨幅131.79%,次日跌幅为5.24%,PE(TTM)高达351.9倍。6月18日,“茶饮第一股”奈雪的茶开始招股,发行价区间为每股17.2—19.8港元。这两家公司,一个确定性高但估值压力大,一个品牌有价值但亏损问题存疑;从它们身上,我们有机会进一步观察新股股价走势在今年的最新变化。