【月入一万美元的期权实战策略】做买家还是卖家?(8月篇)

期权买家就像是创业者,期权卖家就像是卖保险的。

你之前听到美股股市里那些一夜暴富或者那些年化100倍收益故事中的主人公一定都是期权的买家,就像那些在聚光灯下成功的创业者一样,他们的传奇他们的心得都被广泛地报道,不要因为看到有这么多的报道就以为创业是件容易的事情,这是一种幸存者偏差:100个创业者里可能就一个能成功,其他九十九个失败者是不会和你说那么多的。

卖期权就像是你身边认识的那些卖保险经纪,踏踏实实的工作换来一份稳定的收入,但是没有哪个保险经纪能靠卖保险一夜暴富的。

期权买家的收益通常是小概率事件,最大的损失就是全部的权利金,最大的收益可能是权利金的100倍甚至1000倍;而期权卖家则刚好相反,收益通常是大概率事件,最大的损失可能是期权所代表的全部正股价值,最大的收益就是权利金。这样的字面上看上去是不是当期权买家会更划算?别急,我后面为你更详细地拆解。

按照国际惯例,我们先看看我期权策略这个月的收益情况:

八月份盈利1万9千刀,全年平均每月盈利1万3千刀

全年平均每月落袋盈利1万3千刀,夏普比率1.34,杠杆率2.06

夏普比率简单地说就是衡量一个投资收益率和风险的比值,比值越大,说明该投资在承受同样的风险情况下,有更高的收益。具体的公式是

风险收益比(Sharp Ratio)= (平均收益 - 无风险利率)/ 标准差

八月份完成的期权交易一共8笔,记录如下

截至8月30日我的$特斯拉(TSLA)$ 持仓

截至8月30日我的$英伟达(NVDA)$ 持仓

截至8月30日我的$Coinbase Global, Inc.(COIN)$ 持仓

卖家的概率优势

现在我来和你玩一个扔硬币的游戏: 扔到正面我给你101块,要是反面你就给我100块。你应该怎么做?正确答案是,只要我愿意继续这个游戏,你就应该不停地跟我玩这个游戏。因为在这个游戏里,你是有概率优势的,平均每2次游戏,你可以赚1块。用数学公式表达就是:

50% x 101 - 50% x 100 = 0.5元

这0.5元就是你平均每一局游戏能赚到的钱。现在把这个游戏变成期权的游戏: 我是期权的买家,而你就是期权的卖家。 卖家总是概率的优势,但是否有利可图取决于这个概率有多大。本质上来说,卖出期权并不是一个投资工具,而是一个保险。 买Call或者买Put的人(我),可以获得涨幅(跌幅)带来的盈利,但不需要承受跌幅(涨幅)带来的亏损。 为了这个保险,买call或者买Put的人(我)需要支付Call或者Put的权利金(premium), 为什么叫权利金,因为这就是保费 。而卖Call或者Put的人(你),就是开保险公司的。

保险公司如何能赚钱? 他们给保费的定价是经过计算的,肯定高于理赔平均概率的,这使得保险公司在这个游戏里能有概率的优势。比如汽车事故的概率是5%,那么保险公司就会把这个保费的支付概率设定为7%, 风险越大的保险,价格就越贵,而价格越贵的保险,盈利空间就越大。而期权有一个衡量 期权价格是高还是低的重要指标,也就是 IV(Implied Volatility)。@$游戏驿站(GME)$ 的IV 长年在100%以上,TSLA 的IV 在 50% - 90%,相比之下 QQQ的 IV 在 15% - 20%,MSFT的IV 在25- 32%,可以看出GME和TSLA 的 IV 是非常高,原因就是投资者对这两个股票保险的需求非常的高,需求高自然价格就高。 保费昂贵,保险公司自然就有极大的盈利空间,当然,在为GME或者TSLA 提供保险服务之前,你先要确认一下这两家公司基本面有没有问题,如果这家公司倒闭了,你可是要赔付期权所代表的正股的价值的。如果你觉得划算,那就可以做这个卖保险的生意,不管股价是涨还是横盘,只要股价不跌破成本价(成本价 = 行权价 - 权利金),你都是有利可图的。

时间是期权买家的敌人,却是卖家的朋友

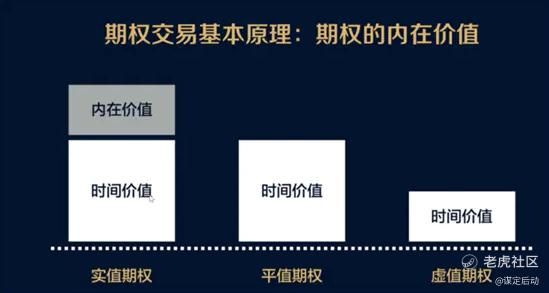

期权的价值有两部分:内在价值和时间价值。

如果一张看涨期权的行权价是100,而当前的股价是95,那么这张期权就是是一张虚值期权,其价值只有时间价值(time value);股价涨到105,那么这张期权就变成了一张实值期权,其价值包含了时间价值(time value)和内在价值(intrinsic value)。

与之相反的,如果一张看跌期权的行权价是100,而当前的股价是105,那么这张期权就是是一张虚值期权,只有时间价值;当股价跌到95,那么这张期权就变成了一张实值期权,其价值包含了时间价值和5元的内在价值。

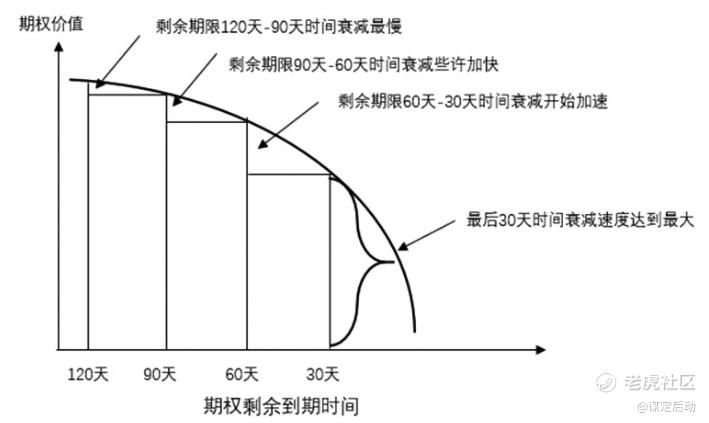

时间价值的耗损和时间不是一个线性的关系,它是随着离行权日越近,耗损就越快(如下图所示)。

这就好比是买冰激凌蛋筒,蛋筒部分是内在价值,就是行权价,而冰激凌部分就是时间价值。随着时间流逝,冰激凌会融化。如果是买call,就是买别人给你的冰激凌蛋筒,然后你需要在冰激凌融化之前,让下面的蛋筒变得更大,来抵消冰激凌融化的亏损。如果你做到这一点了,蛋筒变大了(股价涨了),你就有盈利;或者你要尽早在赶着冰激凌全部融化之前,把冰激凌蛋筒转卖给别人。越早卖给别人,冰激凌融化的越少,整个冰激凌蛋筒卖给别人就越值钱。

对于卖Call的,事情就简单一些,你只需要把冰激凌蛋筒卖给人家,看着冰激凌随着时间的推移而不断变小,等到全部都融化了,你的权利金就落袋了。

做买家还是卖家,这是一个值得思考的问题

买Call是看涨,卖Put就是不看跌,两者都是看好这个正股,只是看好的程度不同。

打个比喻,世界杯足球赛上阿根廷对阵喀麦隆,大家都看好阿根廷。卖出看跌是看好阿根廷不会输球,就是说即使打平或者阿根廷胜你都会赢钱;而买Call就是看好阿根廷赢两个球或以上,阿根廷或输或平或只赢一个球,你都会输钱。梅西发挥正常的话,阿根廷赢两个球是可以预期的。但是如果梅西那天突然脚软了呢?又或者米拉大叔突然附体哪个喀麦隆前锋身上呢?当然,买阿根廷赢的赔率是比买阿根廷不输球的要高很多。

卖Put和买Call最大的差别有两个:1)卖Put需要保证金而买Call不需要;2)买call盈利的难度要远大于卖Put。

裸卖看跌(Naked Sell Put)是需要缴纳保证金的,对于资金少的散户不是很友好,如果股价下跌,保证金会上升的,特别是跌破行权价有,需要保证金会大幅上升。裸卖看跌期权成交以后收益是固定的,相对较少,但一般上盈利的概率比较大。对于裸卖看跌者来说,时间是朋友,如果保证金足够,所需要做的只是等待时间价值归零的那一天。

买Call不需要缴纳保险金,对于资金少的散户相对友好,收益不固定,盈利的概率比较小。需要注意的是对于买Call者来说,时间是敌人,因此每天都会有时间价值的耗损,买入和卖出的时机都需要选择,如果买得早了,股价还在下行,即使回到原来价位也损失了时间价值;另外,如果买Call的时候波动率很高,之后波动率下降了,那么即使股价的方向押对了也还是亏损的;到了卖出的时候也是需要做判断趋势,随着行情变化和行权日期的临近,波动率的变化会陡增的,平仓时机的选择对盈利有非常大的影响。理论上,买Call以后最大的盈利点可能出现在在到期日期的任何一个时间点上,因此对于买Call者而言,需要消耗的注意力比卖Put者多了一个数量级。

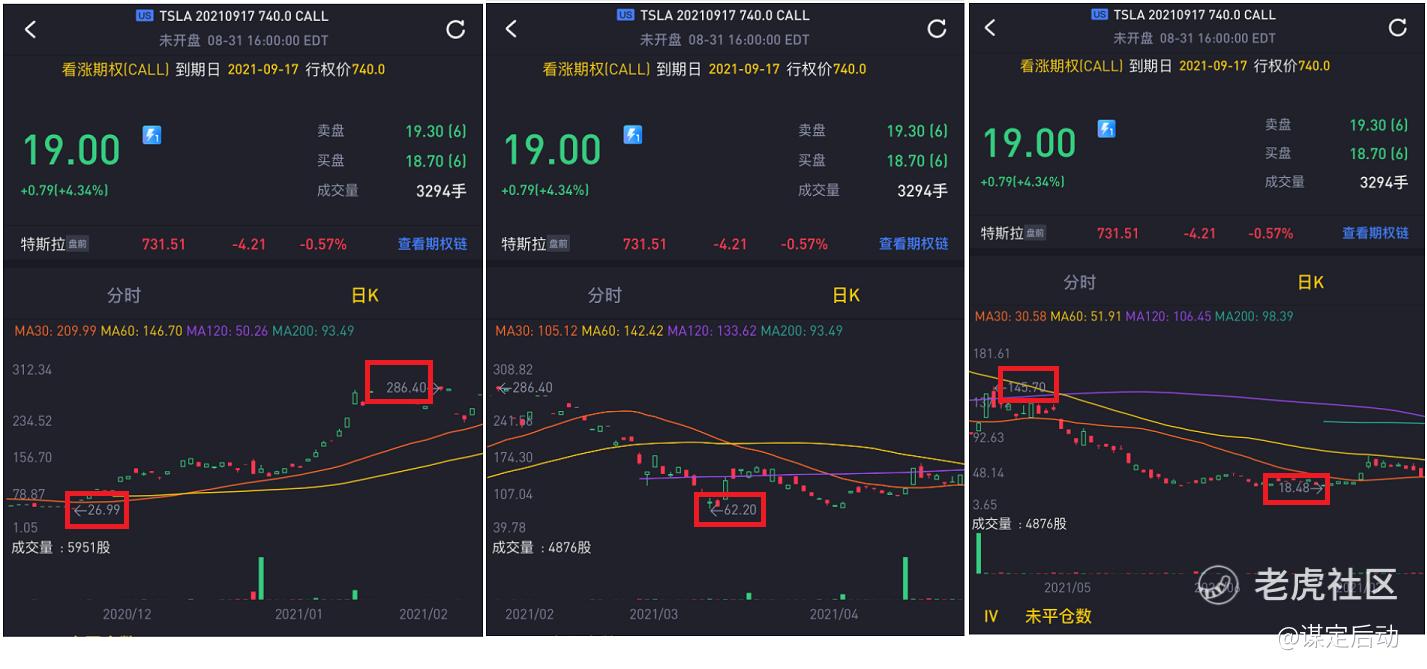

我们看看下面的一个实例:特斯拉9月17日到期的看涨期权,行权价为740。如果你是在2020年12月买的,那么很幸运,到2021年2月的时候你会有近10倍的盈利;但是如果你没有及时套利,到2021年3月大跌的时候,你的盈利只有2月份最高峰的1/4了;5月份的时候,很多人包括我都认为特斯拉股权回到800以上应该不是问题,如果这时候你还想再等等,那么随着时间价值的耗损,股价又在横盘,你的这份期权慢慢进入亏损状态了;如果你一直拿到现在,那么很有可能,到9月17日的时候你会亏光这份期权的价值。

因此我说买Call潜在盈利可能高于裸卖看跌,而取得盈利的难度却要大得多,而新手往往忽略了这一点。

买还是卖,答案还是在于你

做期权卖家还是做买家,这个问题本身没有一个标准的答案,不同的投资风格,不同的风险承受能力,不同的场景,都会有不同的答案,能找到合适自己的就好。对于我而言,大部分时间我都是做期权的卖家,偶尔看到大跌或者有爆发我会以小仓位做期权的买家。对于新手而言,只要资金量够,刚开始的时候还是做卖家会比较稳当一些。

还有一点,如果卖出的Call或者Put和自己的判断相反,还可以用滚单的办法来补救办;而买Call或者买Put一旦和趋势相反,除了割肉或者硬扛就没有其他办法了。

那么很自然地,我们会想到,能不能综合一下Call和Put的长处短处,从而在平衡点中寻找一个合理的利润呢?

答案是有的,我们可以通过一系列的期权策略组合来规避一些风险而获取合理的盈利,又不需要太多的保险金,而这也正是期权的魅力所在。我会在下一月的文章中详细介绍。欲知后事如何,请听下回分解[开心]

之前的系列文章(100万+ 阅读量)

【月入一万美元的期权实战策略】期权是认知变现最有效的工具(4月篇)

勿忘初心

我们投资的目的是让我们的生活变得更好,有更多的时间陪伴家人或者做自己喜欢的事情,而不是相反。

本人爱好航拍,下面这张照片2021年摄于新加坡滨海湾。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

$苹果(AAPL)$ 跟谋定老师学期权[爱你]