【月入一万美元的期权实战策略】图解信仰派打法(6月篇)

居家办公的蜗居日子过得好快,除夕夜裕廊湖的烟花好像犹在眼前,一转眼这一年已经过去一半了。遥想一月份时意得气满,二三月份却被利率飙升的一盘冷水兜头浇下来,四月份战战兢兢刚刚喘了口气,五月份又是一阵高通胀的冷风吹得差点没站住脚跟,经历了柳暗花明的六月份,现在又开始对下半年浮想联翩了。就在这样跌跌撞撞的历程中,慕然回首,我账户的年化回报是53%,妥妥地击败大盘十几个点[得意] ,而且代表波动率的夏普比率是1.32,也是比大盘好。

这个期权策略系列的文章我是去年12月份开始写作的,坚持每月一更,从3月份开始写每周计划,坚持每星期一更,到6月底,已经积累了近50万的阅读量,三千多个点赞,三千多粉丝,一千多评论,谢谢各位虎友的捧场啊[抱拳] 。这些写作虽然没有给我带来什么直接的经济收益,但虎友们的那些点赞让我得到鼓励和信心,那些评论让我从更大的角度去思考,也让我能更坚持不懈地复盘,制定投资计划前更仔细地思考,操作时更加地自律,如同下图老虎社区长文编辑页面上说的,”写作是最好的自我投资“,这话,真的不是鸡汤。

按照国际惯例,我们先看看这个月的收益情况:

六月份落袋盈利2万2千刀

全年平均每月落袋盈利1万4千刀,夏普比率1.32,杠杆率2.15

此期权策略全年的盈利统计如下

夏普比率简单地说就是衡量一个投资收益率和风险的比值,比值越大,说明该投资在承受同样的风险情况下,有更高的收益。具体的公式是

风险收益比(Sharp Ratio)= (平均收益 - 无风险利率)/ 标准差

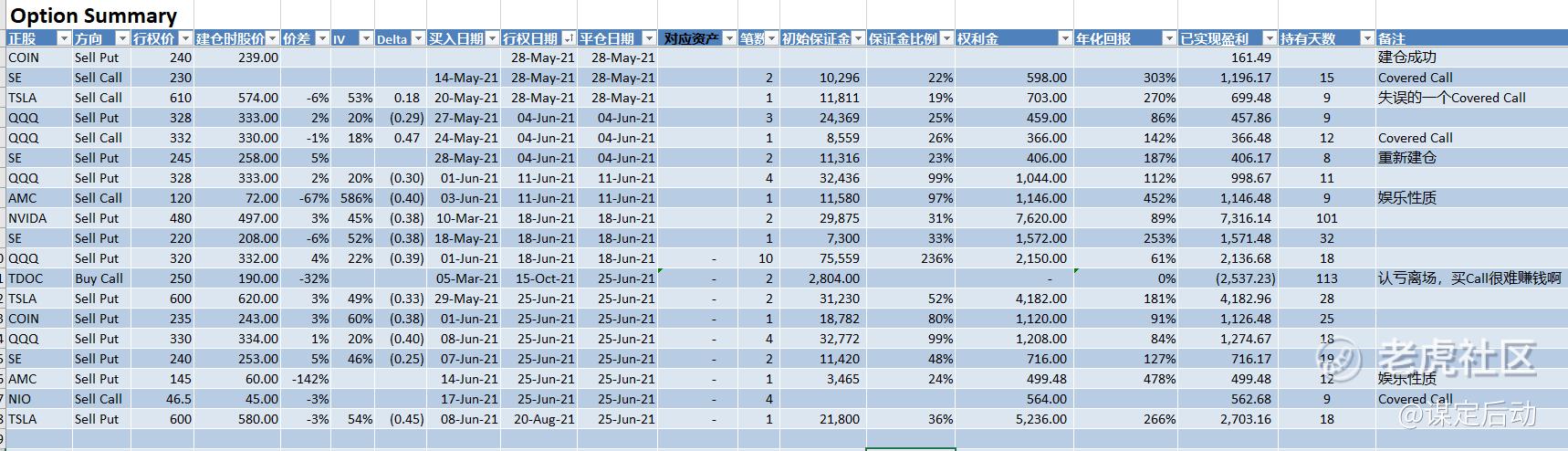

六月份完成的期权交易一共15笔,记录如下

截至6月28日我的特斯拉持仓

截至6月28日我的英伟达期权持仓

信仰派期权策略打法

投资是一件比较主观的事情,千人千面,同样是大神级的人物,格雷厄姆和彼得林奇主张把鸡蛋放在不同篮子里,而巴菲特却主张把鸡蛋放在一个篮子里,我们常说实践是检验真理的唯一标准,在投资领域,这个标准比较容易量化,能捉到老鼠的就是好猫,能赚到钱的就是是好策略。

对于期权还不熟悉的朋友可以先看看三思期权这篇期权入门介绍的文章:《期权太难了?看看这些每个人都买过的期权》

用最简单的话来概括地说,这个期权策略就是选择好正股标的以后,不定期卖出看跌期权(Sell Put),然后持守到期权价值归零。

稍微复杂一些的话就是,选择好正股标的以后,不定期卖出Delta值为-0.2到-0.5之间的看跌期权(Sell Put),在以月为跨度的不同时间段建立头寸以分散风险,实现权利金套现的滚动。

这个策略的优点是简单粗暴容易操作,需要投入的时间和精力比较少,收益清晰可预期;缺点是需要的保证金比较多,一旦正股股价大幅下行,亏损会急剧放大。

这个期权策略的关键是:对正股要有强烈的信仰,尽可能地减少操作。因为对正股的信仰是这个策略的核心关键,我把这个期权策略称为信仰派打法,与之相对的是技术派的期权策略,我会在以后的文章里作介绍。

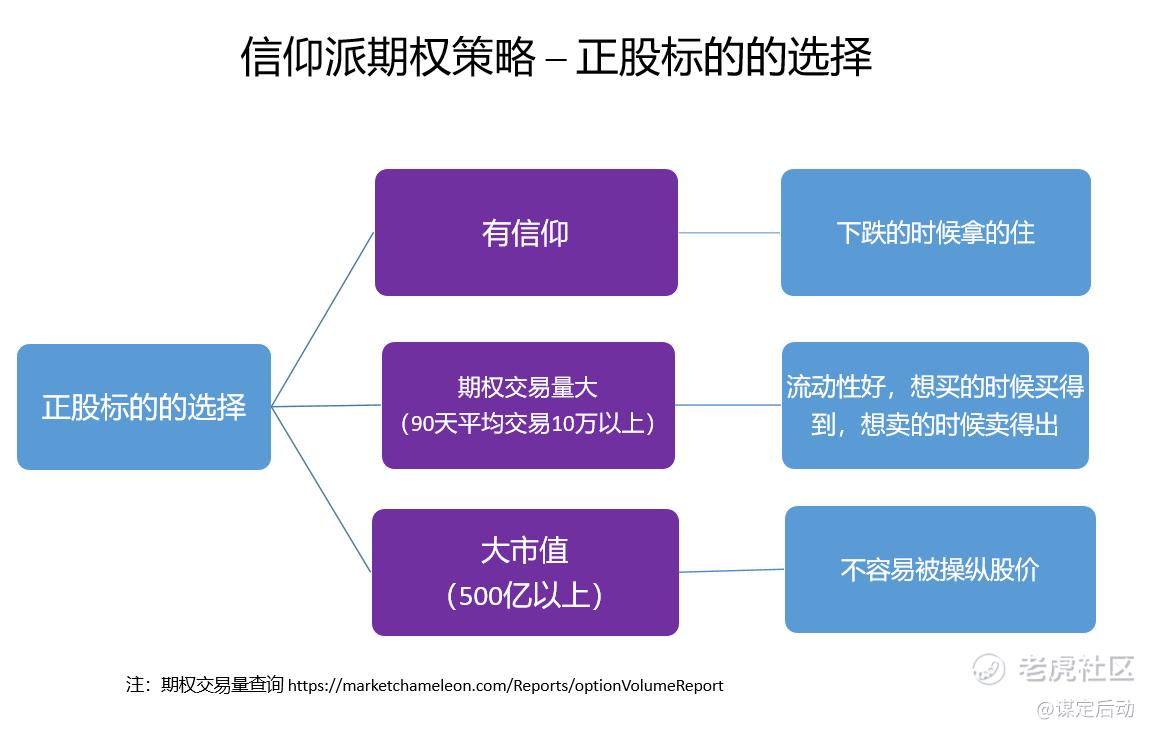

选择比努力更重要

正股标的的选择需要操作者对正股有信仰,有信仰一方面是对这个标的有比较深入的了解,有稳定且及时更新的消息来源,最好能和你本身的工作生活相关,这样更能建立起对这个标的的信仰。股价上行的时候,因为是赚钱的,有没有信仰关系不大,但是股市里比赚多少钱更重要的是你能在股市的牌桌上坐多久,在股价下行的时候,能否在蒙受大幅浮亏的情况下承受巨大的心理压力,做出正确的操作,不把赚的钱全部还回去,是这个策略能否赚到钱的关键。

选择正股标的的另一个重要因素是它的期权交易量必须足够的大,流动性好,你想买的时候才能买得到,想卖的时候也卖得出去。一个定量的指标是90天平均交易至少在10万以上,期权交易量可以上网站查询: https://marketchameleon.com/Reports/optionVolumeReport

第三个正股选择的要素就是大市值,只有大市值的公司股票,股价才不容易被操纵,散户才不容易成为韭菜。我的标准是至少500亿以上,市值的信息在老虎的App上可以很方便的查到。典型的如特斯拉6000亿,英伟达4000亿,蔚来700亿,CoinBase 500亿,诸如此类。

一锤子买卖

和技术派的做法不同,信仰派做的是“单腿”期权,只有一个方向的操作,因此要求操作越少越好,一方面是节省精力和时间,另一方面则是降低操作的难度和复杂性。但是“针无两头尖”,凡事有利必有弊,“单腿”期权在股市下行时候的风险是很高的,那么有没有办法尽可能地降低一些呢?

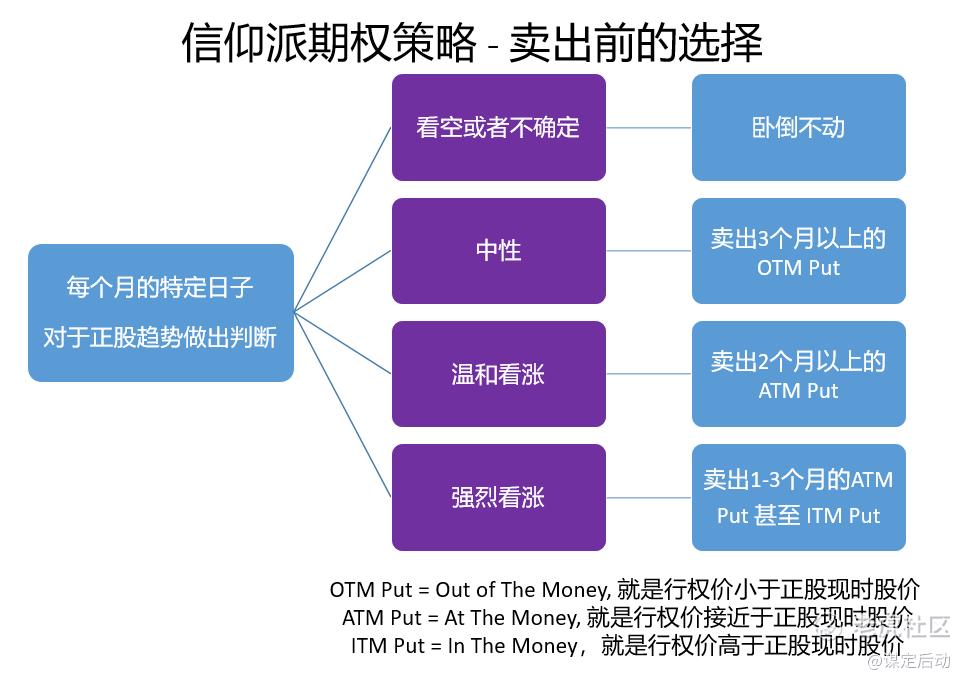

我的答案是有的,就是在卖出的时候选择一个合适的时机。

首先我们要对正股在接下来的一个时间段的表现有一个基本的判断。如果判断是下跌或者不确定的话,那么就暂时卧倒不动,不赚钱不要紧,先不要亏啊;如果判断是中性的震荡行情的话,我的建议是卖出3个月以上的OTM Put,比如现在的股价是600,那么我就卖一个行权价是540的,行权日期是3个月后,这个时候期权的Gamma值比较小,即使卖出以后短期有大变动,期权的亏损不至于太大;如果判断是温和上升的话,我的做法是卖出ATM Put,比如现在股价是600,我就卖一个590,3个月后到期,这样的权利金会比较高,当然要是卖了以后股价下跌的话,亏损也是比较大的;又如果判断趋势是强烈看涨,比如现在的股价是600,那我就会卖一个行权价是630的,这样的期权权利金会高很多,自然,判断错误的话我也需要为这个判断买单的。

卖出了以后,我们需要做的事情就是HOLD住,不管它风吹雨打,一直等到它的价值归零,系统会在期权到期日以后自动以0元的价格买入平仓,那么我们就完完全全地把权利金拿到手了。

你有你的计划,这个世界另有计划

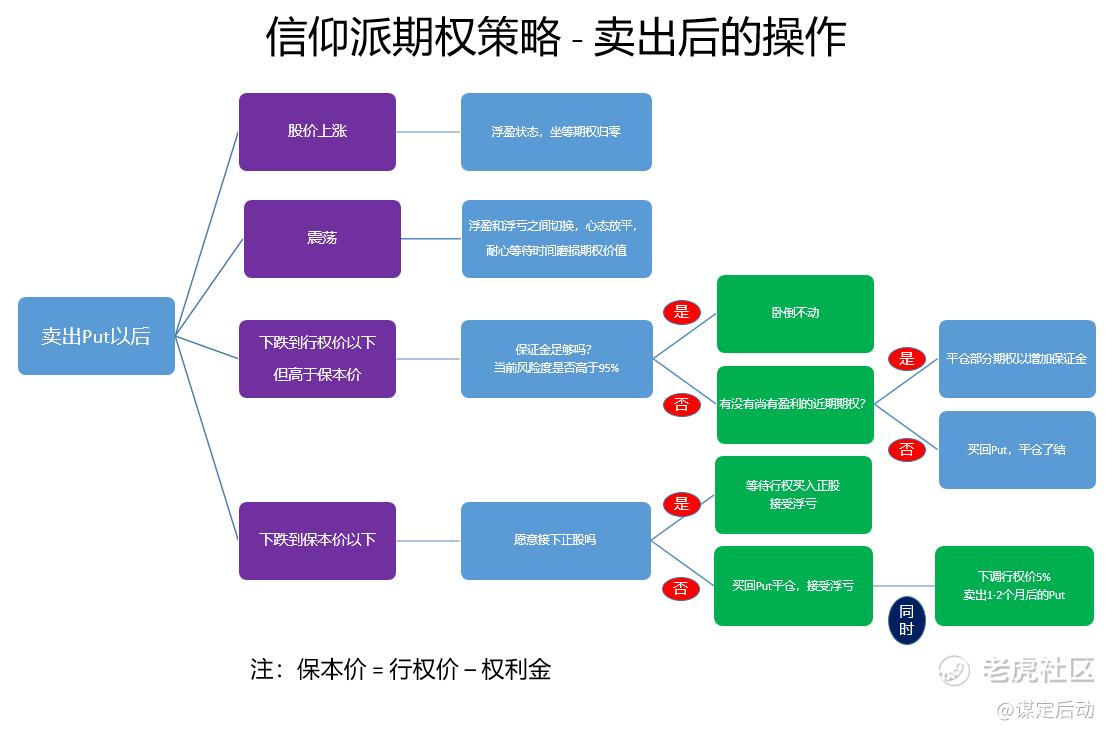

前面这么一节其实只是说了最理想的80%情况。然而另外20%的情况往往决定你是否能用这个策略赚到钱,处理不好的话,一笔交易的亏损可能让你前面9笔赚到的钱都还回去,甚至还要加上昂贵的利息。这20%的情况就是当股价大幅下行的时候。

首先我们要了解什么是这个期权的保本价:保本价就是行权价减去权利金,比如行权价是600,权利金是50,那么你这个期权的保本价就是600-50=550。当股价跌到580时候,虽然已经是低于行权价,可能被行权以600元的价格买入正股,但是这笔交易你并不亏,虽然你的正股有(580 - 600) x 100 = -2000元的浮亏,但是同时你收获了50 x 100 = 5000元的权利金,所以整笔交易你的盈利是5000-2000=3000元。这就是我为什么推荐卖出3个月以上的期权,因为这样的权利金比较高,从而拉低了保本价,虽然盈利的年化回报率减少了,但是增加了胜率,也是划算的。

另外,有些券商是支持提前行权的,这样当股价跌下行权价的时候我们通常会担心对手是否会提前行权,对手一旦行权,我们就蒙受实亏而失去挽回的机会了。对手是否会提前行权,取决于期权的实值和时间价值的比率,如果股价在保本价之上,对手是不会行权的,如果行权,他是亏损的。但是如果股价在保本价之下,而时间价值已经很小,比如离行权日只有几天的时候,对手担心股价会反弹上升,他才可能行权。

老虎APP上有一个风控值,这是衡量当前账户风险度的最重要指标,如果这个数值小于零,就会被券商强行平仓。老虎会在风险度高于95%的时候发出警告。

如果风险度低于95%,我的做法是看看有没有一些现在还在浮盈的期权,把这些期权平仓,这样可以增加保证金,如果没有的话,我可能会选择平仓认亏,因为这个时候亏损通常不会很大。

但是如果股价跌到成本价之下,我就需要问问自己,是否对这个正股还有信仰,如果答案是肯定的话,我会选择让这个期权被行权从而买入这个正股,既然我对这个正股有信仰,那我理应愿意以这个价位买入啊,当然,这个时候资金要足够,这些计算都是要在卖出之前就做好的。

还有一个选择就是滚单操作,就是先买回这个Put进行平仓,这时候会有一个亏损,接着马上再卖出一个1-2个月后到期的Put,行权价一样或者是略低,这样的期权权利金会比你刚刚的亏损高一些,1-2个月后,如果股价回升,拿到权利金的话,前面的那个亏损就被填补上了。你损失的只是1-2月的时间成本。如果还是没有回升,你可以继续这样的操作,直到股价升回那个行权价为止。

更详细的案例和操作可以参看我的这篇文章,《【暴跌启示录】裸卖看跌期权策略的危机应对特别篇》

都看到这里了,点个赞或者留个言吧[抱拳] 我也是花了不少时间的喔[握手]

是否有开空间站或者微信群

有虎友询问我是否有开空间站或者微信群来进行讨论,我的答复是很抱歉[抱拳] ,目前我做不到。一来是我有正职工作,并非专业炒股,时间和精力上无法兼顾,目前每周一更和每月一更的文章是我力所能及的;二来我自己也在不断地学习实践中,还不到能为人师的高度。

之前的系列文章(50万+ 阅读量)

【月入一万美元的期权实战策略】期权是认知变现最有效的工具(4月篇)

勿忘初心

我们投资的目的是让我们的生活变得更好,有更多的时间陪伴家人或者做自己喜欢的事情,而不是相反。

本人爱好航拍,下面这张照片2018年的时候摄于冰岛,飞行高度大概100米,因为气温很低,电池供电时间只有15分钟,从起飞点到瀑布上空有一段很长的飞行距离,因此全程捏汗,生怕坠机。

免责声明

给各位看官一个郑重的友情提醒,如果你是期权小白的话,请先学习期权相关的知识,没有相应的知识而贸然操作的话,你亏损的可能性接近于100%。期权的操作思路和需要的知识储备和股票相比有非常大的差别,期权本质上是加了杠杆的股票,因此盈亏幅度比股票放大了很多,请大家务必经过一段时间的学习理解了以后才操作。

本文不构成投资建议,本人不对由此产生的任何经济损失负责。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

股市崩盘你会爆仓。

zlk