债务和能源危机下第一份非农报告要来了,天然气你还看涨吗?

能源危机和美国政府的债务上限问题是最近困扰欧美市场最突出的两个问题,由此产生了一系列的预期和交易机会。这两个问题的走向,也决定了很多大类资产价格的走势,我们来简单梳理一下。

首先能源危机

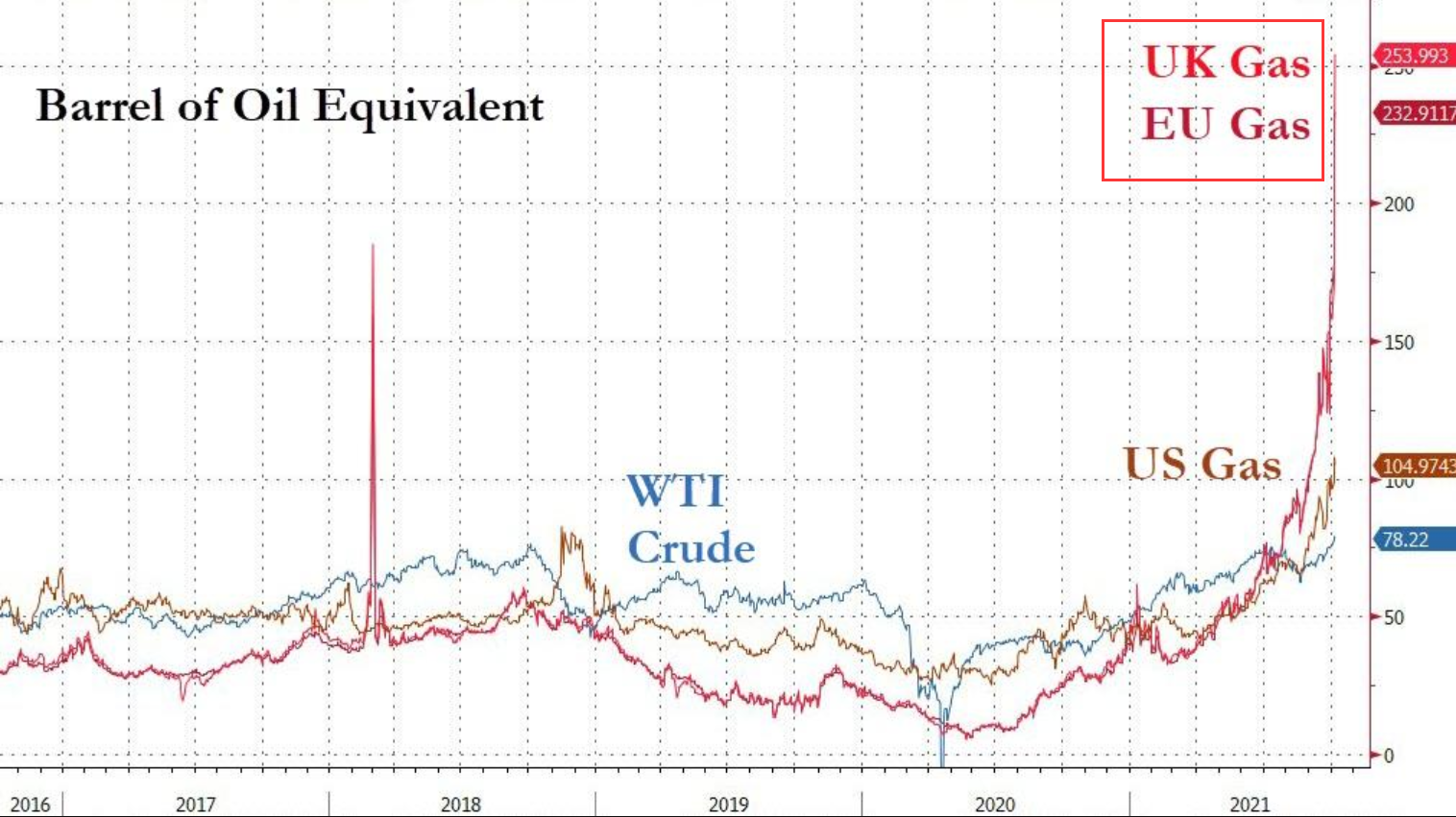

最近的欧洲天然气价格开启了“暴走”模式,荷兰和英国的天然气期货在短短两天内上涨了 60%,随着电价飙升,欧洲气价创下了历史新高。

能源危机这个名词最早是从欧洲传出来的,相比美国而言,欧洲诸国在今冬的能源危机程度要远远大于美国。原因我在上个帖子里也有提到:

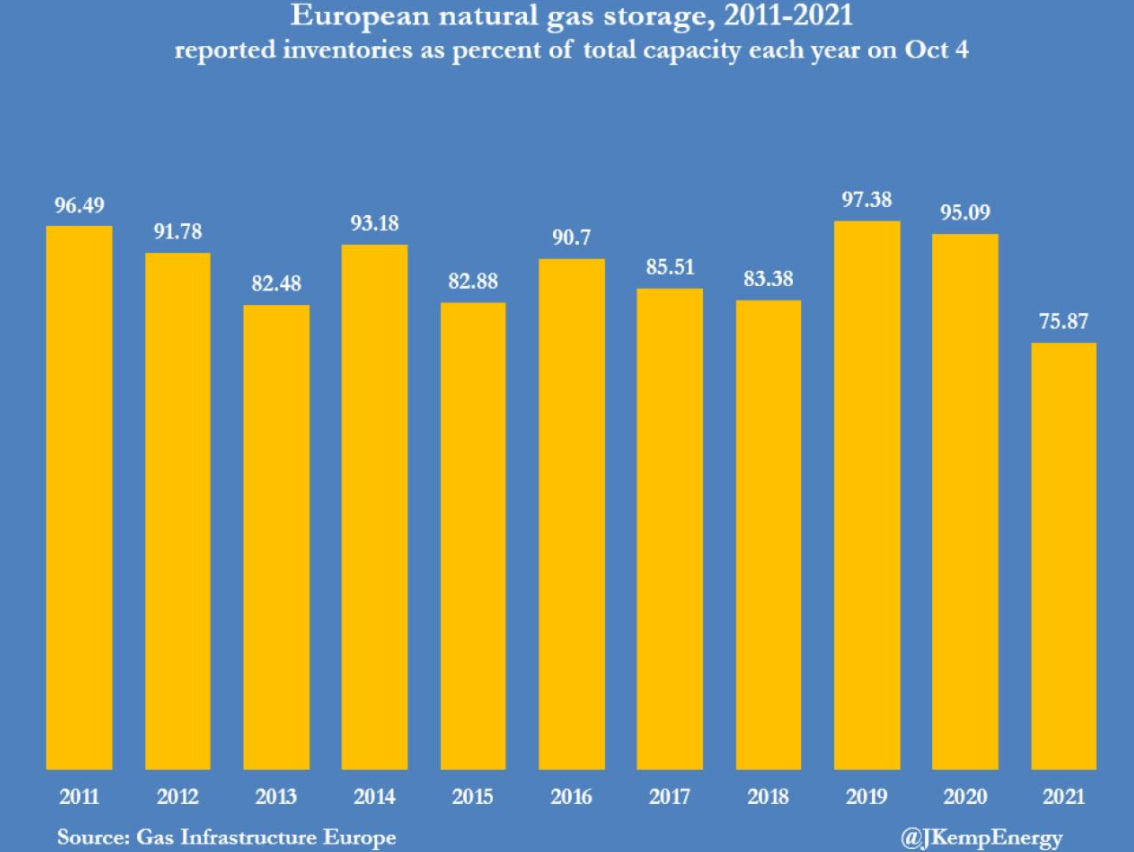

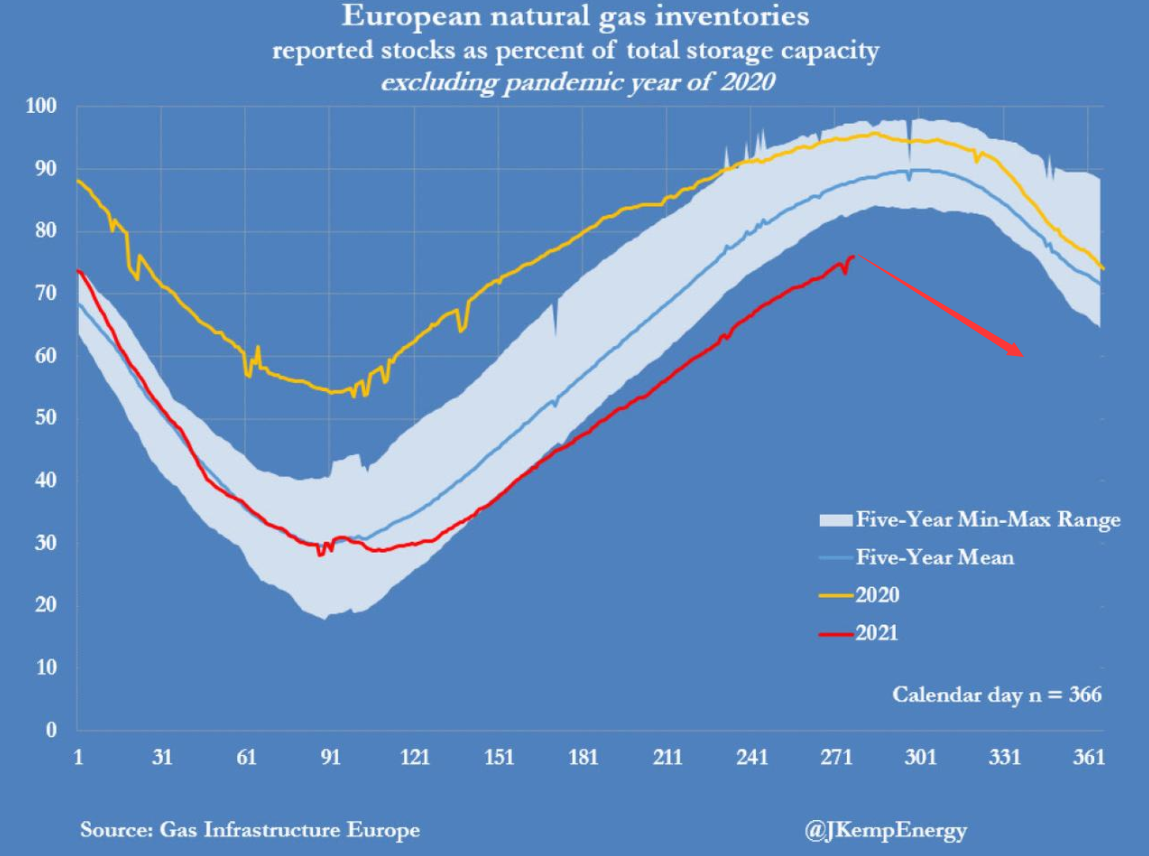

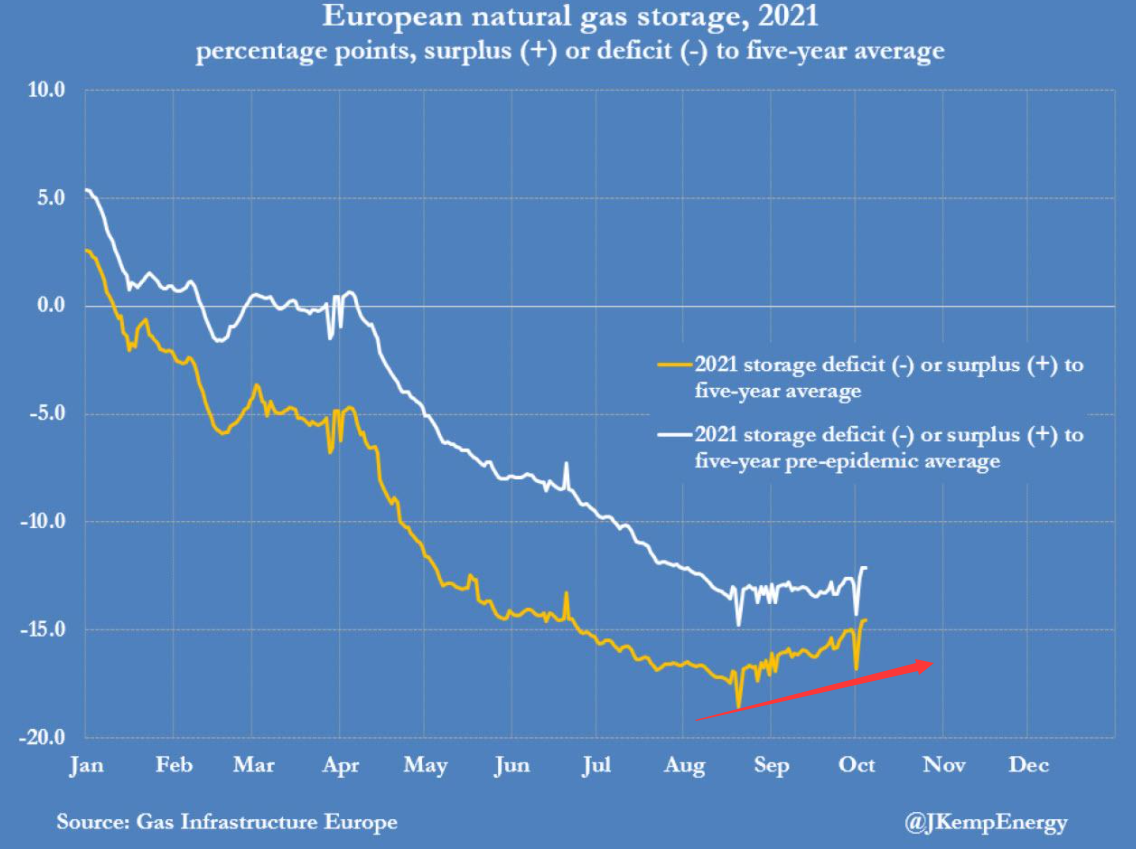

美国还有大量的油气储备可以依赖。但欧洲的能源消费则很大程度上依赖进口。由于资本在传统能源上长期支出不足,遇上疫情后的产能缺口出现时,又很难在短时间内恢复能源的生产,结果就是今年欧盟和英国的储气库目前的储气量罕见的低于 76%,而十年的季节性平均值接近 90%。

最可怕的是冬季来临后,消费量急剧上升,按照惯例,未来几个月,库存会被迅速消耗探底,这意味着部分欧洲地区的天然气会出现枯竭,现在很多供热公司已经转向煤炭能源。但煤炭的供应量也难以保证冬天的取暖需求。

从库存上看,欧洲地区储气量虽然有所回升,但这很难缓解未来的供气担忧,

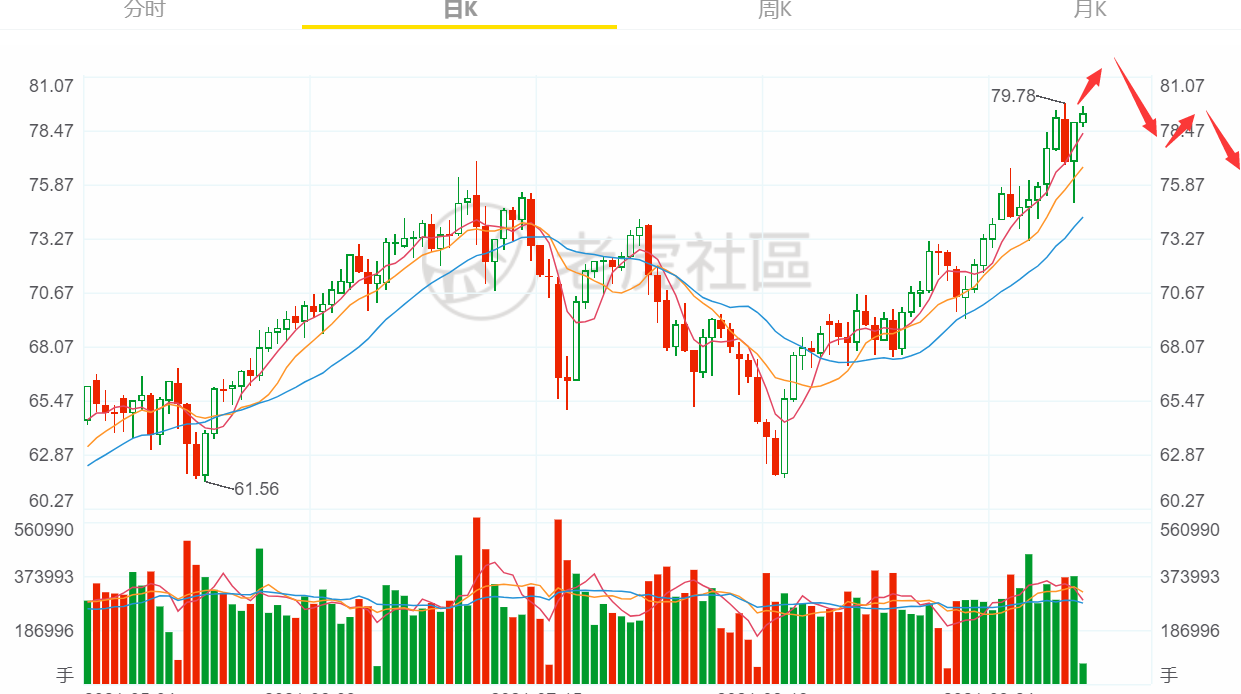

目前唯一能缓解担忧的事件,就是Nord Stream(北溪) 2号管线供气的提前开通,但这几乎是不可能的,最可能的结果是欧盟在明年初对俄罗斯管道进行认证。这个项目牵涉的,是美国,俄罗斯和欧洲诸国三个团体的利益,桌面下的政治博弈会有多少,我们还很难看清楚,所以,情报员并不建议追高已经飙上去的天然气期货价格,你看,美国芝加哥天然气期货不是也已经从单边上涨,目前转为了大幅震荡了么?

如果在冬季需求计价之前盲目去赌天然气走高的话,可能会承受账户不小的回撤,所以这点需要我们十分的小心。

再一个,原油价格。

OPEC+本周开会,并未如市场传言那般加大增产力度。OPEC+周一宣布维持月增产40万桶/日计划不变,原油价格闻讯走高。市场此前猜测OPEC+可能选择在11月进行更大幅度增产,但据代表透露,会上没有此类建议提出。OPEC+成员国将于11月4日再次举行产量会议。

于此同时,在期权市场上,目前出现了大量远期原油期货看涨期权合约没有平仓,有人猜测说,很有可能是原油多头在利用利好消息拉高价格获利,原油很可能即将短期见顶,目前的原油价格已经透支了太多的预期。

但高盛并不这么看。

高盛在半个月前精准预测了油价的暴涨——9月27日,高盛大幅上调油价预测,将伦特原油年末价格预测上调10美元,至每桶90美元。高盛认为经济见顶、大宗商品价格下跌的逻辑是不对的,推高商品价格的最大因素是极低的现货库存。而低库存并不仅仅是疫情造成的,也部分源于2008年金融危机后,长期资本支出下跌,限制了大宗商品的长期供给。

第三:全球通胀失控风险

能源价格的高涨引发了通胀持续升高,并失控的风险。

上周五美国、欧洲公布的数据显示通胀仍然高企,大宗商品指数飙升至数年高位,加剧了对全球通胀的担忧。

1)美联储用来评估通胀最重要的一个指标——美国8月个人消费支出(PCE)价格指数环比上涨0.4%,同比攀升4.3%,创下1991年以来的最大升幅。

2)作为世界上第三大经济体,欧元区通胀加速,并升至13年以来的最高水平——9月消费者物价指数上升3.4%,预期上升3.3%。剔除波动性较大的食品、能源的核心通胀率攀升1.9%,创2008年以来的最高水平。

这两个重要数据改变了分析师对经济的看法,许多人都担心1970年代的通胀失控将再次重演。

圣路易斯联储主席布拉德周一称,今年通胀飙升可能正在创造一种新的定价心理,即企业和消费者都将习惯于物价上涨,从而可能在2022年催生风险。

摩根大通警告,持续的通货膨胀可能引发债券和股票同步下跌。美元是一个有价值的对冲工具,因为它与股票走势有着极深的负相关性。

目前,由于通胀率预期的上涨和债务增发的可能性加大,10年美债价格也在持续探底,上涨的美债收益率会对贵金属持续形成压制

美债违约风险缓解(债务上限可能会被延长到12月)

目前,共和党提出化解债务上限僵局的权宜之计,两党似接近达成协议

如果在10月18日前不提高债务上限,将导致美国债务违约。

美国参议院多数党领袖舒默宣布,就将紧急债务上限延长至12月初的协议,参议院已达成一致意见,以避免美国政府国债在10月18日出现违约的情况。

不过,即便如此,民主党人也不得不在12月再次解决这个问题(年底危机重演)。

高盛警告说,国会可能会通过投两次票来提高债务上限,第一次是29万亿美元,然后第二次提高至31万亿美元。如果国会错过最后期限,美国财政部可能会持续支付美债本金利息,但会停止美国人日常依赖的其他款项。

如果债务上限的天花板再度被突破,那么,10年美债价格可能因为避险情绪回落加上供给增加而再度回落,但如果12月的危机仍无法解除,很可能长债利率大幅降低,短债遭遇违约风险而抛售,黄金和美元因避险情绪激增而大涨,美股也会遭遇大幅震荡。

最后,今晚关注非农数据

在强劲的ADP 私人就业数据公布之后,所有人的目光都转向了本周最重要的经济数据点,今晚8点半发布的美国非农就业报告,市场普遍预计将公布 50 万个非农就业数据——这较上个月令人失望的 23万多的数量增加了一倍多——失业率下降至 5.1%,平均时薪增加至 4.6%。

9 月份的就业数据是美联储 11 月 3 日政策会议之前的最后一个,一份令人满意的报告可能足以让 FOMC批准 11 月宣布缩减每月 1200 亿美元的资产购买规模。

高盛经济学家比正常情况更乐观,估计 9 月非农就业人数增加 60 万,高于 +50 万的普遍预期,他们指出“劳动力需求仍然非常强劲,我们认为 9 月 5 日全国范围内增加的失业救济金到期提振了有效劳动力。供应和就业增长——就像在 7 月和 8 月提前结束联邦福利的州一样。”

但情报员感兴趣的是,如果这期非农数据真的这么好看,美联储会坚持1200亿的缩债路径么?债务上限的突破,对美联储的缩债目标而言,会不会又是一个挑战呢?

以上所有问题,可能今晚来直播间,向甘灿荣老师提问,今晚8点15的非农夜实时直播问答,我们不见不散!

悬赏

关于美国天然气期货的价格,你觉得下周的目标位最高会在多少?为什么?

$天然气主连(NGmain)$ $WTI原油主连(CLmain)$ $黄金主连(GCmain)$ $NQ100指数主连(NQmain)$ $道琼斯指数主连(YMmain)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

未来新能源的天气,你说天然气还看好吗?如果要玩天然气就做短线吧