新加坡派息大方成长迅速的半导体公司-股息率达到4.13%!

前言摘要(只想看重点的看这就好了)

UMS Ltd是新加坡著名的半导体科技公司之一,专门从事制造高精度前端半导体元件,并执行复杂的机电组装和最终测试服务, 其最大的特点就是兼并成长与股息两大优势。

*图文与企业历史数据背景链接: https://financialmamak.blogspot.com/2022/08/sgx-ums558.html

虽然听起来很棒,不过UMS当然也有其风险的存在,就是高达89%的营收都是来自单一客户,而这个客户就是全球5大半导体制造商之一的Applied Material。UMS制造的关键部件主要用在AMAT Endura的产品线。ENDURA® PVD简介: http://origin-www.appliedmaterials.com/zh-hant/products/endura-pvd

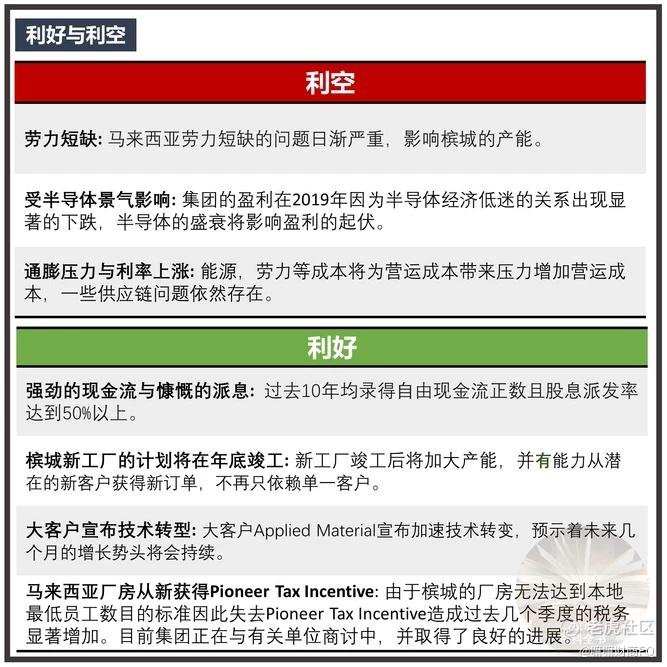

对UMS来说或许Applied Material是他的全部,可是对AMAT来说UMS就只是其中一个供应商而已,所以两者的关系一旦破裂,UMS就真的直接去荷兰了,所以这一个最大的风险必须纳入投资考量中。不过话是那么说,过去许多年两者的关系依然相当融洽,并没有出现任何大问题,管理层也有注意到这个问题,因此在槟城扩建新厂房去寻找新客源。

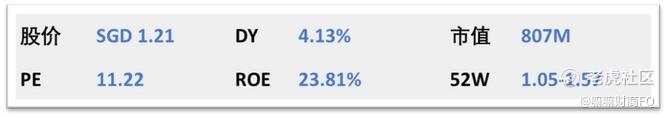

基本数据:

UMS在21年尾股价最高曾去到SGD1.57,目前的股价对比高点已下跌了23%,不过比起其它同行这样的表现其实真的很不错了。

过去5年的复合增长率CAGR达到23.36%,过去10年均录得自由现金流正数,再加上派息率都维持在50%以上,这样的表现真的没什么好挑剔了,唯一的问题就是客户集中风险。

不过现在市场担心的就是半导体领域放缓的问题,尤其是该领域向来是周期性行业,只不过因为技术的转变让这个周期变得越来越短。如果你观察UMS过去10年的表现,你会发现他的盈利与半导体周期的变化是一致的,其中18-19就受到半导体周期低迷的影响而出现退步,一直到疫情后才重返成长步伐,并在21年取得创纪录的业绩。

所以投资UMS就必须思考当下股价的回调是不是已经反映了这些衰退的预期,再来就是大客户AMAT未来几年会不会需要更多UMS的服务。回答以上问题前我们来看一下UMS在8月12日发布的最新季报公布了怎样的业绩,对于前景又有什么说法。

FY2022Q2季报摘要:

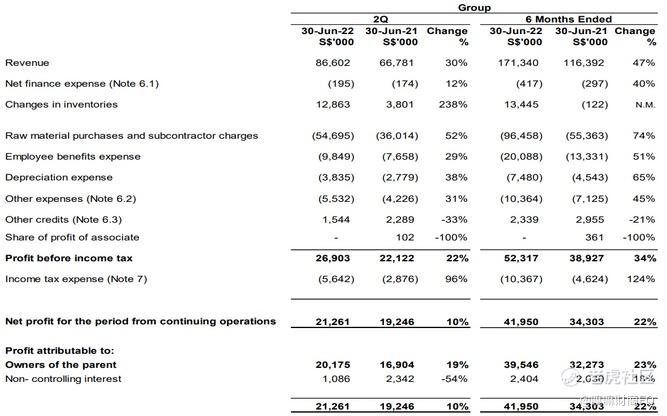

在最新的22Q2财报中,UMS就录得了创纪录的净利表现,对比去年同期增长19%, 而营收则同比上升30%。不过你仔细观察的话,像是营运与劳工成本其实也增加不少,这也造成净利率从25%下跌至23%。当然眼尖的投资者会发现到Income Tax增加了96%之多,这部分主要是因为槟城的厂房无法达到本地最低员工数目的标准因此失去Pioneer Tax Incentive造成税务显著增加。目前集团正在与有关单位商讨中,要是重新得到税务豁免,对未来的业绩将是一剂强心针。

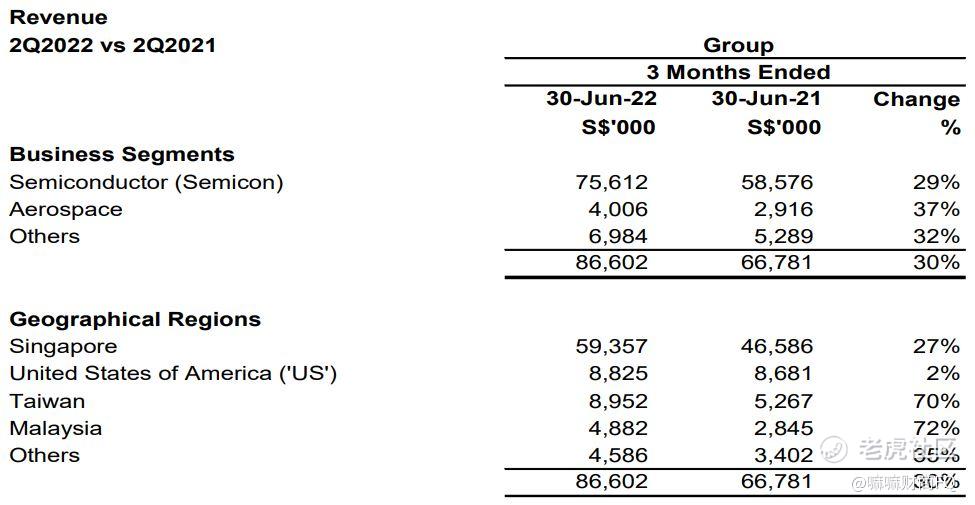

各业务方面,强劲的增长主要是受益于半导体强劲的需求与航空航天领域顺利在22上半年踏上复苏步伐。半导体,航空与其他业务的营收分别在22Q2的财报中录得29%,37%与32%的成长。

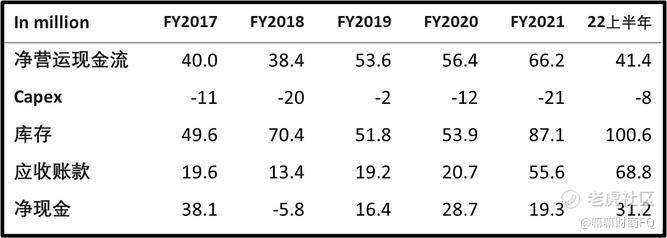

现金流方面,集团在2022上半年录得了创纪录的净营运现金流,目前依然拥有SGD31.2million的净现金,所以资产负债表与现金流是相当健康的。

未来前景:

1. JEP Holding的收购提高了航空业务与工具分销的营收,并舒缓了槟城人力紧张的问题。

2. 订单目前依然强劲,主要客户的前景依然相当乐观,大客户Applied Material宣布加速技术转变,预示着未来几个月的增长势头将会持续。

3. 根据SEMI预测,2022年全球原始设备制造商的半导体设备销售将达到创纪录的$117.5billion,相比去年增长14.7%,2023将进一步增长至$120.8billion。

4. 不过潜在经济放缓的担忧让一些芯片制造商缩减了他们的资本开销,但集团仍会继续其在槟城的扩张计划,该新工厂预计在2022年底竣工。竣工后,该新工厂将大大增加集团现有产能,并有能力从潜在的新客户获得新订单,不再只依赖单一客户。

5. 目前人力短缺是最大的挑战,不过自马来西亚政府批准雇佣外籍劳工后,集团已加速招聘进度,这将有助部分缓解槟城劳动力紧张的局面。

6. 子公司JEP将继续受益于航空业的逐步复苏,预计2024年全球航空将全面恢复至疫情前。

总结:

整体来说管理层对于未来的几个月还是相对乐观,不过大环境依然充满不确定性,大部分人认为23年将会有半导体需求潜在放缓的情况,所以这点还必须多加注意。个人而言,我觉得目前的股价已经是相当不错的了,也已经反映了这些不利因素,所以自从在去年卖了不少票后我也开始陆续一点一点收回来了。当然不要因为我收你也跟着收,这里不给予任何买卖建议,因为我的成本与你不同,我的投资期限也与你有很大的不同。

接下来的部分就是集团由头到脚的简介,没兴趣的读者读到这里就好了。

企业背景

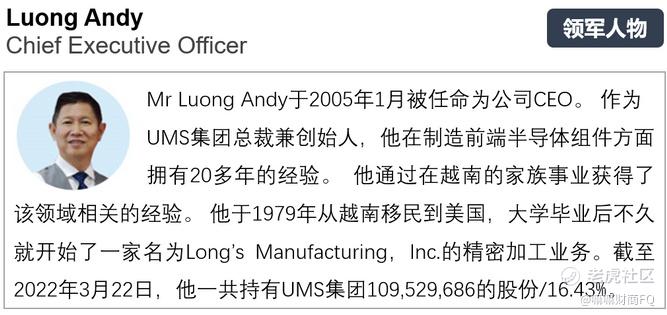

UMS LTD由集团CEO Andy Luong在1984年一手创立,并在2001年上市新加坡交易所,并在2003转至主板。集团在半导体领域拥有超过20年以上的经验。目前UMS在新加坡,马来西亚与美国都拥有生产厂房。

主要业务

专门从事制造高精度前端半导体元件,并执行复杂的机电组装和最终测试服务。核心业务包括为原始半导体设备制造商(OEM)生产模块和集成系统。除半导体行业外,公司也服务于其他行业,包括电子,机床,航空航天和石油天然气行业。此外,公司也可为工厂提供自动化设备,独立设备和精密加工零件一系列集成的解决方案。主要顾客包括在美国上市的Applied Materials,在21财政年有约89%的营收是来自这一个单一客户。

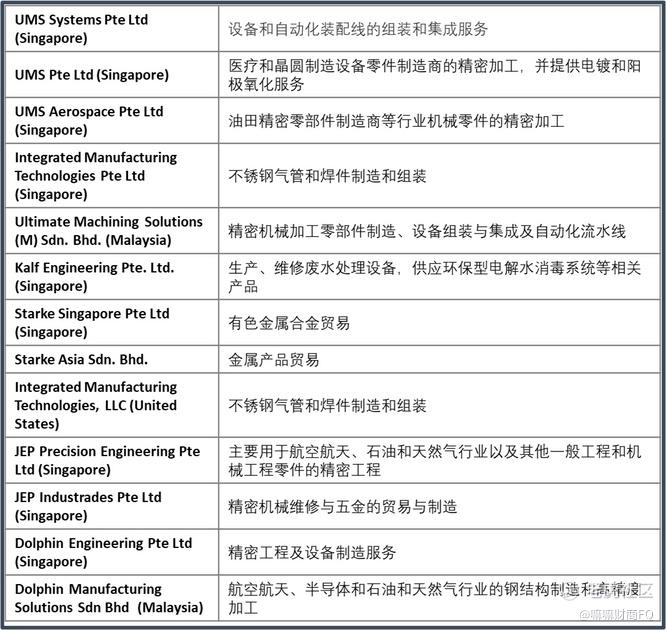

主要服务

附属公司与主要业务

厂房分布

在2022上半年,集团有69%的营收来自新加坡,10%来自美国,10%来自台湾,5.6%来自马来西亚,而剩余的5.4%来自其它国家。

领军人物

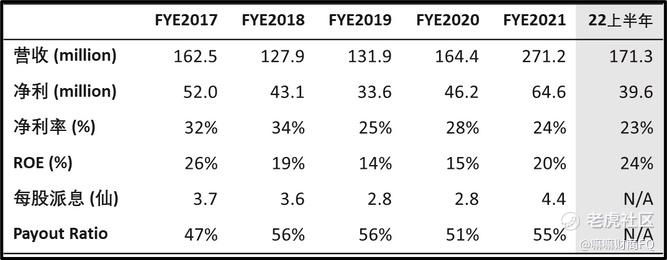

历年财政表现

UMS的大客户是Applied Material, 在2020与2021财政年分别有93%与89%来自这位大客户,所以成长幅度与其相当相似。顺带一提的是Applied Material是全球5大半导体制造商之一,所以UMS的业绩与半导体景气息息相关。在派息上, UMS也是相当慷慨的一家公司,过去平均5年的派息率都达到50%以上,证明集团是一家愿意与股东分享盈利的公司。在成长上, UMS在过去5年的CAGR达到23.36%

在最新的22Q2财报中,UMS就录得了创纪录的净利表现,对比去年同期增长19%, 而营收则同比上升30%。强劲的增长主要是受益于半导体强劲的需求与航空航天领域顺利在22上半年踏上复苏步伐。半导体,航空与其他业务的营收分别在22Q2的财报中录得29%,37%与32%的成长。

现金流与资产负债

债务与现金流状况:UMS在现金流是控制得相当好的一家企业,不单单是在过去10年拥有自由现金流,也在过去10年维持50%以上的派息率。即使如此公司并没有因为派息放慢成长步伐,反而是在回馈股东与扩张之间取得了一个平衡点,值得一提的是22上半年的净营运现金流是创立以来的新高。

库存与营收账款的增加主要是收购了JEP Holding所导致,该公司在2021年4月被UMS收购。

截至2022Q2,集团依然有31.2million的净现金,足以渡过半导体领域的低迷期。

利好与利空

-完-

‼‼️免责声明: 本页面仅负责分享,并无涉及任何课程销售或交易建议。资料皆来自财报,通告,财经新闻或个人经验分享。投资建议请找专业的股票经纪,一切买卖盈亏自负。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 虎虎生风我要赢·2022-08-29一个人能从细微处分析一切,就一定能拥有财富,就像本文的作者一样。点赞举报

- 爱雅额·2022-08-29永远只拿出闲钱来投资,我一般不会超过现金流的10%。点赞举报

- meigu333·2022-08-29买股票要想不迷茫,就要多关注老师的文章。点赞举报

- 高芬卡FD·2022-08-29看了老师的作品,总会给我带来生生不息的希望。点赞举报

- 凯奇旗开得胜·2022-08-29只有和老师一起学习探讨股市,才能走上发财之路。点赞举报