【月入两万刀期权实战】期权卖家的时间机器(1月篇)

首先给各位朋友拜个年,祝您和您的家人万事如意,身体安康,虎年大吉大利,股市收益虎虎生威!先赞后看,腰缠万贯[开心] 。

系列文章改名

如我去年说的,从2022年1月开始,这个期权系列文章改名为【月入两万刀期权实战】。改名的原因是我调高了对于自己的KPI要求,计划平均每月盈利1万美刀调升至2万美刀。这一方面是我投入的本金不断增加,期望的盈利相应地提高,另一方面也是经过2年多的摸索以后我对自己的期权操作也越加自信。

卖家的时间机器

期权是有时间特性的,就像是学校里的一场考试,时间到了就必须交卷。对于期权买家来说,当期权买入以后,如果股价走势和原先的判断不符,那就肯定要亏钱了。然而对于期权卖家来说,如果觉得卷子做得太差,有一个操作却可以像电影里的时间机器那样把时间延迟,从而有更多的时间来等待股价的回头,这个时间机器的操作就是RollOver。

正好 @AprilMa @Frank_Lau0 两位虎友都在留言中问到了Rollover操作。到底什么是Rollover?什么时候该Rollover?什么样的票值得去Rollover?RollOver的细节中又有什么魔鬼?今天我们就来详细拆解一下期权卖家必修课程——RollOver。

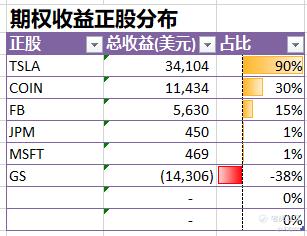

按照国际惯例,先看看我期权策略这个月的收益情况:

一月份盈利3万7千刀

2022年的1月份是1972年以来最差的年度开局,一个月纳指下跌了15%。我的账户也是迅速地从盈利变成亏损,随着我两个重仓股特斯拉和COINBASE大幅回调也跑输了大盘。屋漏偏逢连夜雨,我手头的另一个重仓高盛却是财报暴雷,转眼间盈利清零,而且亏损了一笔很大的SP期权。然而就在这么恶劣的市场环境中,我这个月的期权实盈竟然达到了3万7千多。看到这个数字的时候我也有的不大相信,仔细地再核对了几次,发现是对的。详细的数字可参看下面的截屏。

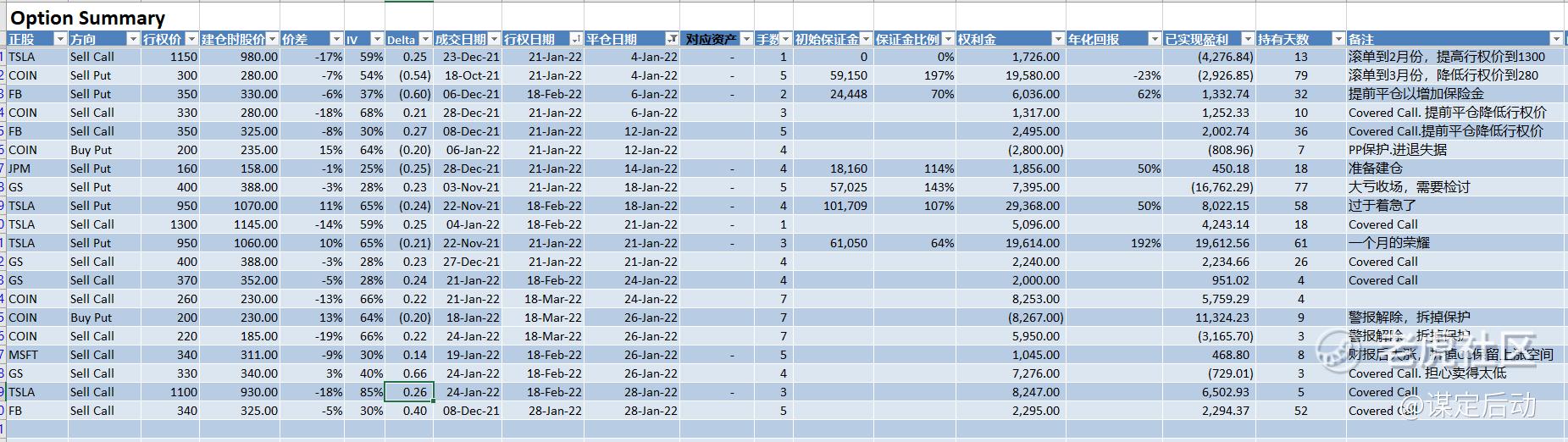

1月份完成的期权交易一共20笔,记录如下

截至1月31日我的$特斯拉(TSLA)$ 持仓

截至1月31日我的$Coinbase Global, Inc.(COIN)$ 持仓

截至1月31日我的$微软(MSFT)$ 持仓

截至1月31日我的$摩根大通(JPM)$ 持仓

预告一下:我的期权策略盈利数字在2月份将会是负值,因为有一笔大亏损的Rollover我会在2月份操作。

什么是Rollover

Rollover中文里有人翻译成"转仓“或者”滚仓“,就是卖出一个期权(可以是Call或者Put)后,在期权还没有到期的时候,先买入平仓这个期权,然后再卖出同样标的,延后行权日的期权。

期权是有时间期限的,Rollover操作就是跨越时间期限保持这个标的的仓位。

Rollover的底层机理

首先我们要知道不是所有的期权都值得去Rollover。如我以前说的,Sell Put和Covered Call是一种可以长期盈利的期权策略。换句话说,如果是你原先的计划是短线操作的话,就不值得去Rollover,亏了就认亏,赚了就让期权自动作废或者平仓就是了。

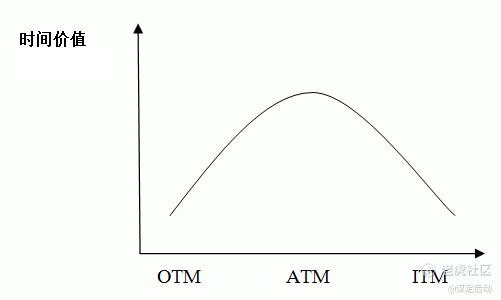

当我们把卖出期权作为长期盈利策略的时候,就是所谓的“做时间的朋友”,在期权的世界里,“时间的朋友”就是期权的时间价值。时间价值的分布不是均匀的,越是ATM的时候,时间价值越大,而当股价远离行权价的时候,比如股价大涨之后,原来的ATM就变成了OTM(Out of Money),如果是大跌,ATM(At The Money)就变成了ITM(In The Money)。这个时候,如果想要吃到更多的时间价值,我们就需要把期权Rollover成ATM。

当期权赚钱的时候,Rollover是比较容易理解的,这个时候股价在上涨或者平盘,Rollover就是继续保持这个标的的仓位,继续赚钱。

但是当期权在亏钱的时候,Rollover就有些难懂了,毕竟平仓以后,浮亏就变成了实亏。这时候卖出一个同样行权但是1-2个月后到期的期权的话,你收到的这个权利金一定会比你刚刚买入平仓的金额要高的,因为这个新的期权附加了1-2个月时间价值,只要1-2个月后股价涨回来,你还是能取得盈利。

怎么选Rollover 的择行权价

当然有人会问:现在再卖出的话,要是股价还下跌怎么办?

这个时候的决定取决于你对这个标的的持有信心,如果你判断股价涨不回来了,那么现在你要做的事情就是认亏平仓离场;如果你还是坚信再给一段时间它能涨回来,那你就应该卖出一个ATM的期权;如果你判断一段时间之后,它涨回一点,但是回不到原来的水平,那么你就应该卖出一个OTM的期权。

一个实战的例子说明Rollover

这是我的一个实际操作的例子:我在11月19日卖出4张行权价为315、行权日为2月18日的COINBASE的Put,当时COINBASE的股价是321,这是OTM的Put。我当时的想法是COINBASE会横盘整理,315应该算是中规中矩的。

然而,市场却把我狠狠地打脸了,随着股市的大幅回调,加密货币市场也出现了超过40%的回撤,作为加密货币交易所第一股COINBASE自然首当其冲受到冲击,从最高点的368一路掉到180多,近乎腰斩。这4张期权也从OTM Put变成了Deep ITM Put,浮亏将近4万美元。

事已至此,说什么以前应该如何如何都晚了,现在的问题是,2月18日的行权日将近,我该怎么办?

如果我不做任何事情,那么这4张期权将被行权,我将需要付出315(行权价) x 100(1手股数) x 4(张) = 126,000美元。在现在的行情下,我当然不想现在买入正股。那么我的选择就是Rollover这4张期权。

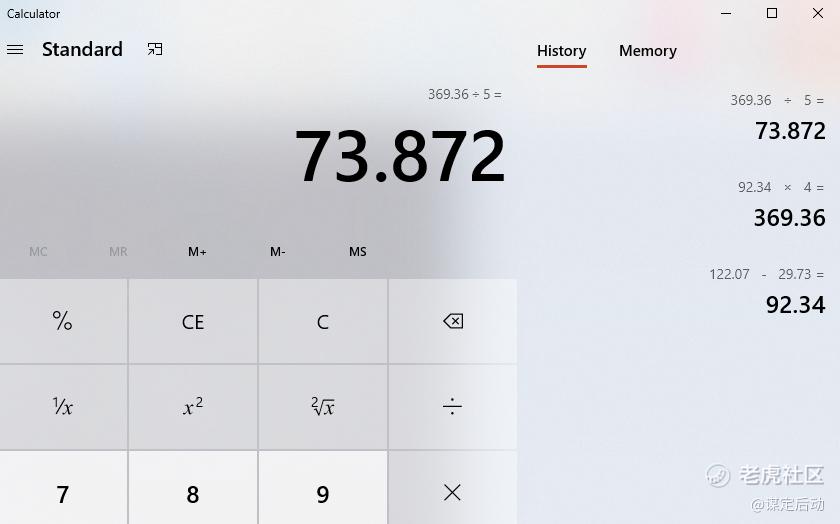

1)首先需要计算一下每手期权亏了多少。

如上图所示,现在每手期权的价格是122.07,我卖出期权时候收到的权利金是29.73,那么每手我的亏损就是122.07-29.73=92.34。这个亏损太大了,如果要回本,选择的行权价就很高,那我想可否增加1手以摊低成本呢?于是计算需要保本的成本是92.34 x 4 / 5 = 73.87。

也就是说,我需要找到一个权利金是73.87以上的Put才能保本。

另一方面,我们也应该看到,这个期权的时间价值是29.73,这部分的价值全部我都吃到了,现在亏损的是期权的内在价值,只要股价能涨回来,即使不用涨到原先315的价格,我还是能回本的甚至盈利的。

2)接下来是要确定Rollover的行权日和行权价。

于是我在期权链里找,5月份的期权比较合适,因为有4个月的时间等待股价的回升,这样自己的心理压力会小一些。接着看行权价,如我之前说过的,位数为0的期权的流动性通常比位数为5的会好,260看上去不错,权利金有75.87,略高于保本的价格,这样如果能拿到权利金,还可以小赚一些。

3)先买入平仓再卖出Put。

Rollover的时候,切记一定要先买入Put平仓了以后再卖出Put来Rollover。平仓以后因为保证金增加了,才好卖出Put。不要心存侥幸想赚个差价,如果先卖出的话,等于你手上有两个Put,保证金会突然增加很多。万一这个时这样候股价突然下跌,你的心态会崩掉的。

这样操作以后,我的保证金从8万3减少到6万9,降低了曝险;行权价也从315降低到260,增加了胜率;而且还有4个月的时间缓冲。只要COINBASE能像我预期的那样在4个月里回到260的水平,我就能回本,从而避免近4万美元的亏损。当然,这一切也是有代价的,这个代价就是我近7万保证金在这个4个月里被锁定了,损失了4个月的机会成本。

之前的系列文章(450万+ 阅读量)

【月入一万美元的期权实战策略】最强的下跌保护PP(12月篇)

【月入一万美元的期权实战策略】论期权卖家的修养(11月篇)

期权进阶篇:【月入一万美元的期权实战策略】给Sell Put加条腿(10月篇)

期权进阶篇:【月入一万美元的期权实战策略】稳赚不赔的期权策略了解一下?(9月篇)

期权入门篇:【期权系列特别篇】苹果新品发布在即,期权咋整?

期权入门篇:【月入一万美元的期权实战策略】期权是一个什么梗?(7月篇)

期权策略图解:【月入一万美元的期权实战策略】图解信仰派打法(6月篇)

危机应对:【暴跌启示录】裸卖看跌期权策略的危机应对特别篇

勿忘初心

我们投资的目的是让我们的生活变得更好,有更多的时间陪伴家人或者做自己喜欢的事情,而不是相反。

本人爱好航拍,下面分享一个我的航拍视频。新加坡牛车水,摄于2020年。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

典型的报喜不报忧!当前浮亏14万(亏损16%),算上盈利的3万7,最高浮亏17万7;高峰时涉及总资金达160万刀,自有本金91万,杠杆率1.75。这样的行情下还要高杠杆翻倍KPI,为了在社区出名真是冒着作死的节奏!

在1月大盘出现大的回调艰难时间和后面美股面临加息,tapper等很多我们刚入市不久的新手,希望能得到您的更多实战分享和对股市的走势的判断,非常感谢您的辛苦工作。

赞了,看了,只有一句感叹,老师牛啊