【月入两万刀期权实战】散户在期权里踩过的那些坑(4、5月篇)

今年上半年是一个让散户们异常忧郁的半年,美股的高点出现在2021年11月,之后承受了俄乌战争、通胀飙升、中国封城等等坏消息的打击,最多的时候跌了20%,来到了技术性熊市的边缘,虽然近期虱子多了不怕痒,“利空出尽即为利多”,大盘稍微回升,但全年还是跌了13%。大盘跌13%,散户们的亏损就远不止这个比例了。当然我也是亏损大军中的一员![[笑哭]](https://c1.itigergrowtha.com/community/assets/media/emoji_009_xiaoku.4565691c.png) ,这一期我就趁着记忆新鲜,来数数我们散户在期权里踩过的那些坑。

,这一期我就趁着记忆新鲜,来数数我们散户在期权里踩过的那些坑。

【感谢虎友们一直以来的支持】

4、5月份因为转换工作的关系,实在是抽不出时间,4月份的文章跳票了。有不少虎友还惦记着留言提醒我,在此,我向那些支持鼓励我的虎友们表示衷心的感谢,也说一声“抱歉”。希望未来的时间里不会这么断更了。你们的支持是我持续输出内容的最大动力。

《散户是如何在期权交易中亏掉10亿美元的》

我彭博社上看到这篇《疫情期间,散户是如何在期权交易中亏掉10亿美元的》的文章,这文章引用了三名学者最新的研究报告,报告显示,在2019年11月到2021年6月的这期间,市场的大幅动荡让散户投资者在期权交易中一个损失了11.4亿美元,但是,这还不是散户们亏得最多的地方,散户还为这些交易支付了高达41.3亿的交易费用!是亏损的4倍之多!我觉得这篇文章对我们散户的期权交易很有启发,这一期文章就拿出来和大家分享一下,同时也结合自己的经历来说一说那些散户们在期权交易里踩过的坑。

文章链接:https://www.bloomberg.com/news/articles/2022-04-27/mom-and-pop-took-a-billion-dollar-bath-trading-pandemic-options

如果有遗漏的地方,也欢迎虎友们留言讨论。

踩过的坑之一:热衷末日期权

根据Sundial Capital研究公司Jason Goepfert汇编的期权清算委员会数据,在2021年最狂热的高峰期,散户们每周购买超过2300万份看涨期权,远高于2000年以来的任何时期。这些新加入股市的散户有一种策略被华尔街嘲笑为“新手赌徒的常见错误”,就是购买行权期只有几天甚至是几小时的看涨期权。在一个典型的例子中,有超过5万份押注GAMESTOP将在2021年2月25日飙升七倍的期权易手,该期权于次日到期。

买末日期权就像买彩票,的确会有人买中发了大财,但是问题在于概率。在成千上万买彩票的人当中,只有那么几个幸运儿,绝大多数人都亏光了买彩票的本金。 买末日期权也是如此,少少玩几次或许能中那么一两次,玩的次数多了,一定会全部赔回去的。

买末日期权的最大问题是这种交易不是建立在对正股的信念和了解上,靠的完全是运气。即使幸运中了一次,你也无法把这个经验运用到下一次的交易中的。

踩过的坑之二:忽视交易成本

LBS研究人员发现,距离到期日不到一周的期权平均买卖价差高达12.3%。所有期限的零售交易的平均报价价差超过13%,而整个市场为11%。因此研究人员认为,散户们低估了期权市场的简介交易成本,“由于买卖价差的存在,他们交易的越多,损失就越多,因为每次他们都必须支付频繁交易的成本”

买卖价差(英语:Bid–ask spread)是散户新手做交易最容易忽视的成本因素,开始的时候这个坑我也是踩过的。简单地说,每个期权链的交易量是不一样的,对于那些交易量很少的期权,做市商(Market Maker)会运用各种对冲手段,来做你的对家,卖出或者买入你所想要的期权,当然,天下没有免费的午餐,做市商这么做的好处就是获得买卖价差的利润。

下面以这个极端一些的例子来说明:这是一张2天后就到期的AMC的末日期权,它的卖出价是0.05元,买入价是0.04元,设想一个散户因为频繁交易,0.05元买入转手0.04元卖出,Ta就亏了0.01元。别以为0.01元很少,0.01元是最初买入价0.05元的20%,韭菜就是这么不知不觉中被割了。

减少买卖价差的方法就是一定要选择流通量高的标的,苹果通常比COINBASE的流动性好,COINBASE的流动性通常比富途的好;每个月第三个星期五的期权通常比其他日子的流通性好;尾数是0的行权价的流通性通常比不是0的要好;ATM的流通性通常比Deep OTM的流通性好。

踩过的坑之三:单腿买Call

大多数期权新手开始交易期权都是被单腿买Call的高杠杆高收益所吸引的。“搏一搏,单车变摩托“的故事在油管、哔哩哔哩、Discord、微信群里广为流传。最典型的例子就是WSB散户大战华尔街的故事,但是这篇文章的数据显示,散户们在他们所青睐的MEME股上的押注并没有得到相应的回报,散户们的排名前五最大亏损股里就有GameStop和AMC。

单腿买Call也不是说一定不可以,在股市波动很大的情况下偶尔为之也是能盈利的。但是数据回测已经证明,长期采用这个策略亏损的概率是很高的,并且是交易次数愈多,亏损的概率越高。

踩过的坑之四:忽视风险敞口的Sell Put

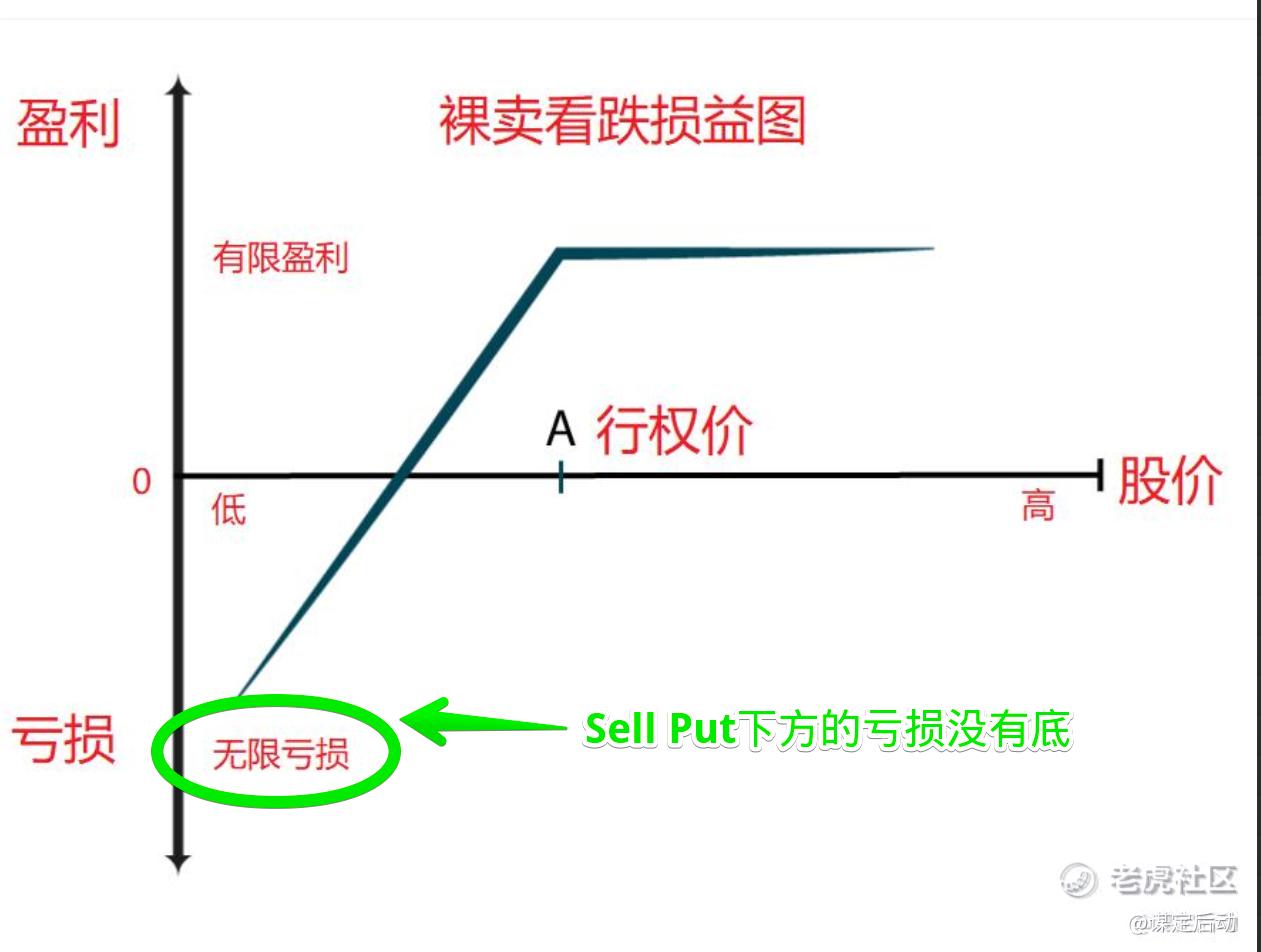

曾经有朋友在留言里提醒我说Sell Put一定要注意风险敞口,不是cash-secured Sell Put的话无法稳定盈利的。若不期然,在今年大跌的行情中,我的Sell Put策略蒙受了比较大的亏损,不仅把今年以来的盈利都亏进去,还录得了大额的浮亏。看图说明,风险敞口就是说当股价下跌的时候,下方的亏损是无限的。当我们开仓1手Sell Put,的的确确要为准备买入这100股的正股做准备。

我今年的交易中亏损最大的莫过于COINBASE,我的持股成本在270以上,但现在已经跌到80以下了。在下跌的过程中,我其实也有意识到这个风险敞口的危险,也有买过Put做保护的,但是总抱有侥幸心理而提早平仓,为了一些小盈利而遭到了大的亏损。

当然,买Put做保护是比较昂贵的,因为这时候时间是你的敌人,每一天的过去都意味着手上空头仓位的贬值。但是当下跌趋势显现,还是需要买保险以防意外的,既然是买保险价,就不要总想着贪小便宜提前平仓撤开保护了。

【提问】被提前行权怎么办?

这段时间股市大跌,原来ATM或者OTM的Sell Put都变成了深度的ITM。在这种情况下,期权的时间价值已经很小,甚至会出现负值的现象,被提前行权的可能性大大增加了。要是真的被提前行权怎么办了?

凉拌![[开心]](https://c1.itigergrowtha.com/community/assets/media/emoji_002_kaixin.d4dce72e.png)

通常提前行权发生在到期前2-3星期前,我自己的亲身经历,被提前行权也有可能发生在6个星期前。要是真的被提前行权了,也是不是什么天塌下来的事情,毕竟这时候期权已经变成Deep ITM,Delta值接近1,也就和正股差不多,就是说股价下跌一块,你的期权也会跌一块的。该亏的已经亏了,提前行权并不会增加亏损,只是你的期权变成了正股。

这个时候你要是对后市还有信心,可以继续持有正股等待反弹;也可以卖出正股,之后再卖出一个Sell Put,也是实现了Roll Over滚仓的操作。

这两个月的收益情况

这一期文章里我展现出4、5月两个月的收益情况以及交易记录。4月份的收益拷屏我在4月底的时候就保存下来,只是一直没有写好文章![[笑哭]](https://c1.itigergrowtha.com/community/assets/media/emoji_009_xiaoku.4565691c.png) 。

。

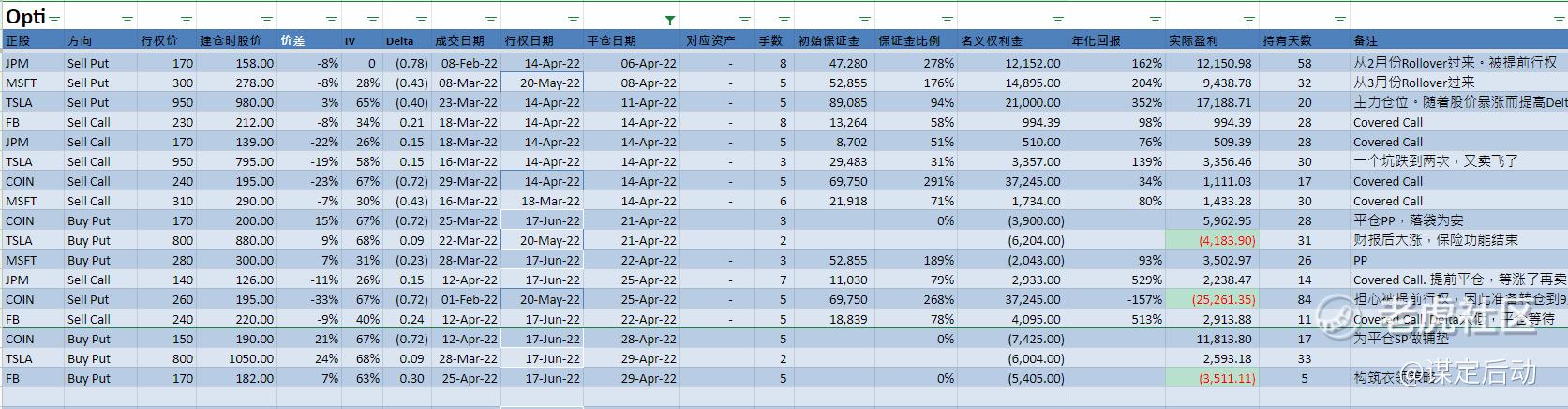

2022年4月收益4万2千,5月收益9万8千,2022年全年至今平均每月收益3万1千刀。

有人可能说,不对啊,你的COINBASE跌了这么多,怎么可能还有赚?我以下的统计只是已经平仓的期权的实盈实亏,没有统计尚未平仓的正股的浮亏。如果算入COINBASE持仓浮亏27万7千的话,我目前还亏损12万刀左右。

这个月几笔大的盈利主要来自于特斯拉的SP以及多笔的CC,主要的亏损主要来自于COIN的SP转仓操作。我对COINBASE的信心有所动摇,因为管理层的执行能力不如之前以为的那样,但仍然详细下半年随着加密货币的又一轮上涨而受益,历时我会减仓。

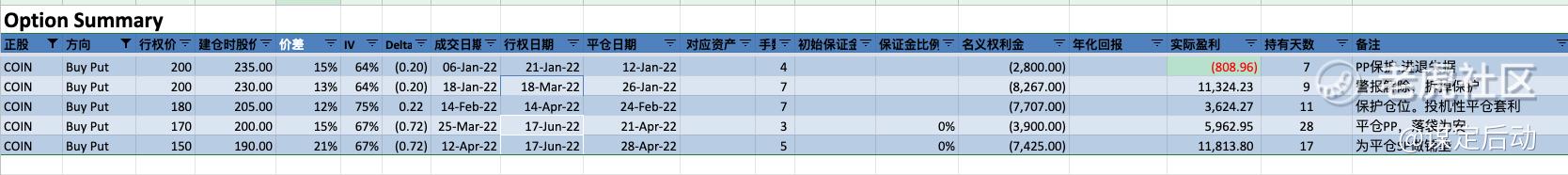

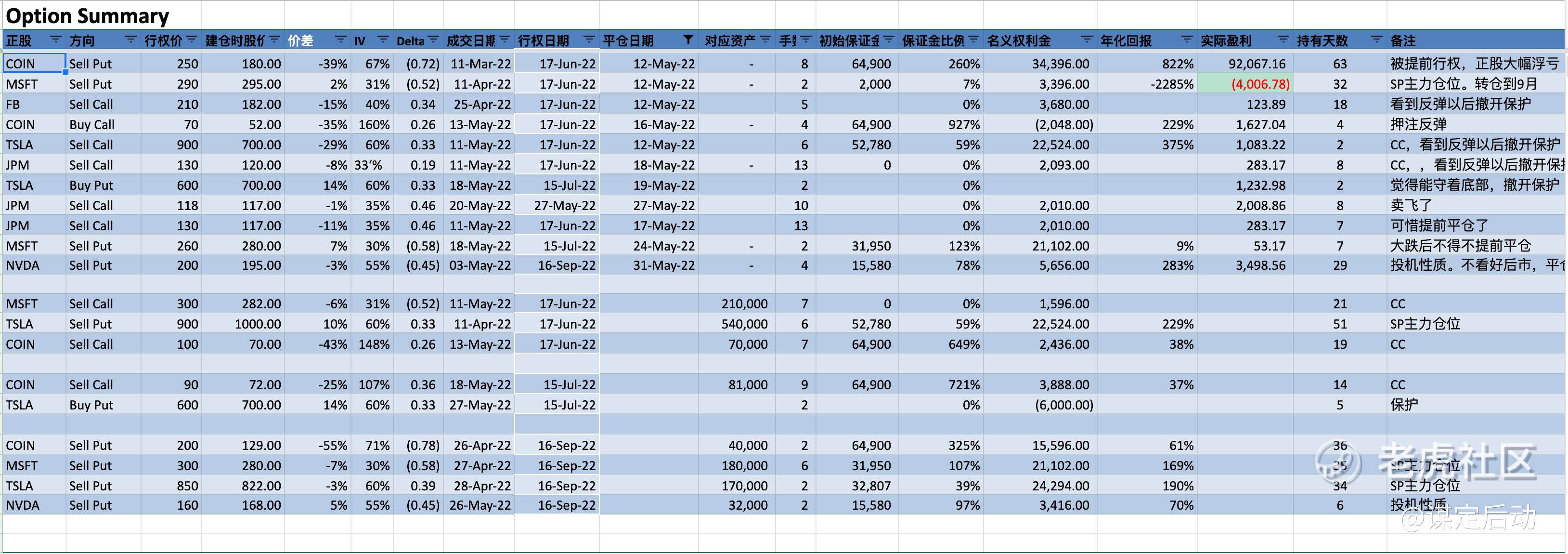

4月份完成的期权交易一共17笔,记录如下

5月份完成的期权交易一共11笔,记录如下

我的$特斯拉(TSLA)$ 持仓:

我的$Coinbase Global, Inc.(COIN)$ 持仓

我的$微软(MSFT)$ 持仓

我的$英伟达(NVDA)$ 持仓

之前的系列文章(600万+ 阅读量)

期权入门篇:【月入两万刀期权实战】给期权初学者的建言(3月篇)

期权进阶篇:【月入两万刀期权实战】花小钱办大事的策略(2月篇)

期权进阶篇:【月入两万刀期权实战】期权卖家的时间机器(1月篇)

期权进阶篇:【月入一万美元的期权实战策略】最强的下跌保护PP(12月篇)

期权入门篇:【月入一万美元的期权实战策略】论期权卖家的修养(11月篇)

期权进阶篇:【月入一万美元的期权实战策略】给Sell Put加条腿(10月篇)

期权进阶篇:【月入一万美元的期权实战策略】稳赚不赔的期权策略了解一下?(9月篇)

期权入门篇:【期权系列特别篇】苹果新品发布在即,期权咋整?

期权入门篇:【月入一万美元的期权实战策略】期权是一个什么梗?(7月篇)

期权策略图解:【月入一万美元的期权实战策略】图解信仰派打法(6月篇)

危机应对:【暴跌启示录】裸卖看跌期权策略的危机应对特别篇

勿忘初心

我们投资的目的是让我们的生活变得更好,有更多的时间陪伴家人或者做自己喜欢的事情,而不是相反。

本人爱好航拍,下面分享一个我的航拍照片。新加坡,苏丹回教堂,摄于2020年。

看完就赞,涨势不断!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

忽视交易成本,这个坑应该我没有踩,因为老虎显示的费用,是扣了交易费的。。。现价和成本,很直观的显示在平台。。。

单腿买Call,这是我每个月都在踩的黄金坑,总感觉单腿买Call,比买TOTO的中奖概率要高一些

风险敞口的Sell Put,偶尔做一下,不算经常

在期权交易中亏掉10亿美元

亏掉10亿美元

10亿美元

10亿!!!