美股周策略:上半年复盘,美联储的耐心延长了本轮权益攀升窗口

跌宕起伏的上半年即将落下帷幕,得益于复工复产,以及海外货币、财政的双宽松,全球主要市场多数以不俗的涨势迈向下半年。

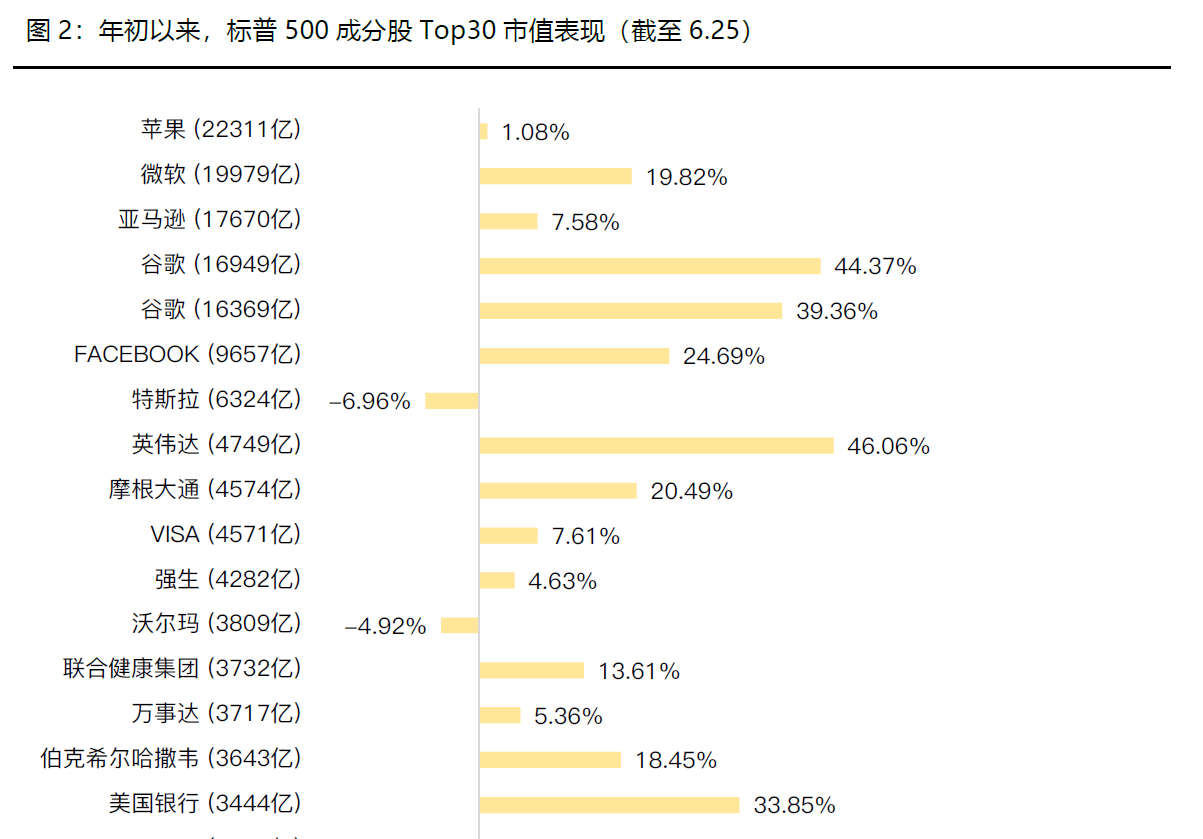

从各市场表现来看,流动性更充裕的欧美股市,上半年表现大幅领先于亚太市场。仅年初以来,$标普500(.SPX)$ 涨幅已达13.9%,$纳斯达克(.IXIC)$ 涨幅达11.4%,$道琼斯(.DJI)$ 上涨12.5%。

此外,常常被作为欧洲经济风向标的$德国DAX 30(XDDX.UK)$ 也录得了13.7%涨幅。亚太方面,香港$恒生指数(HSI)$ 上涨7.55%,$上证指数(000001.SH)$ 累计涨幅3.8%,虽然涨势落后,但考虑到货币政策常态化的情况下,这样的表现依然出色。

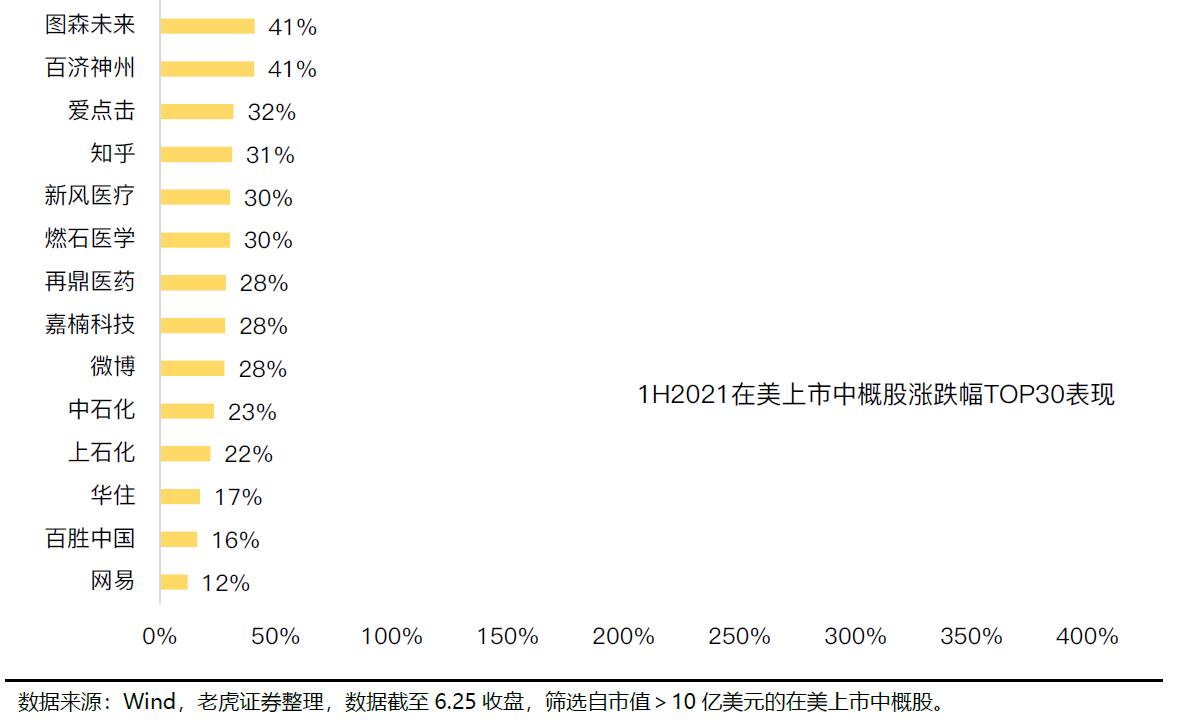

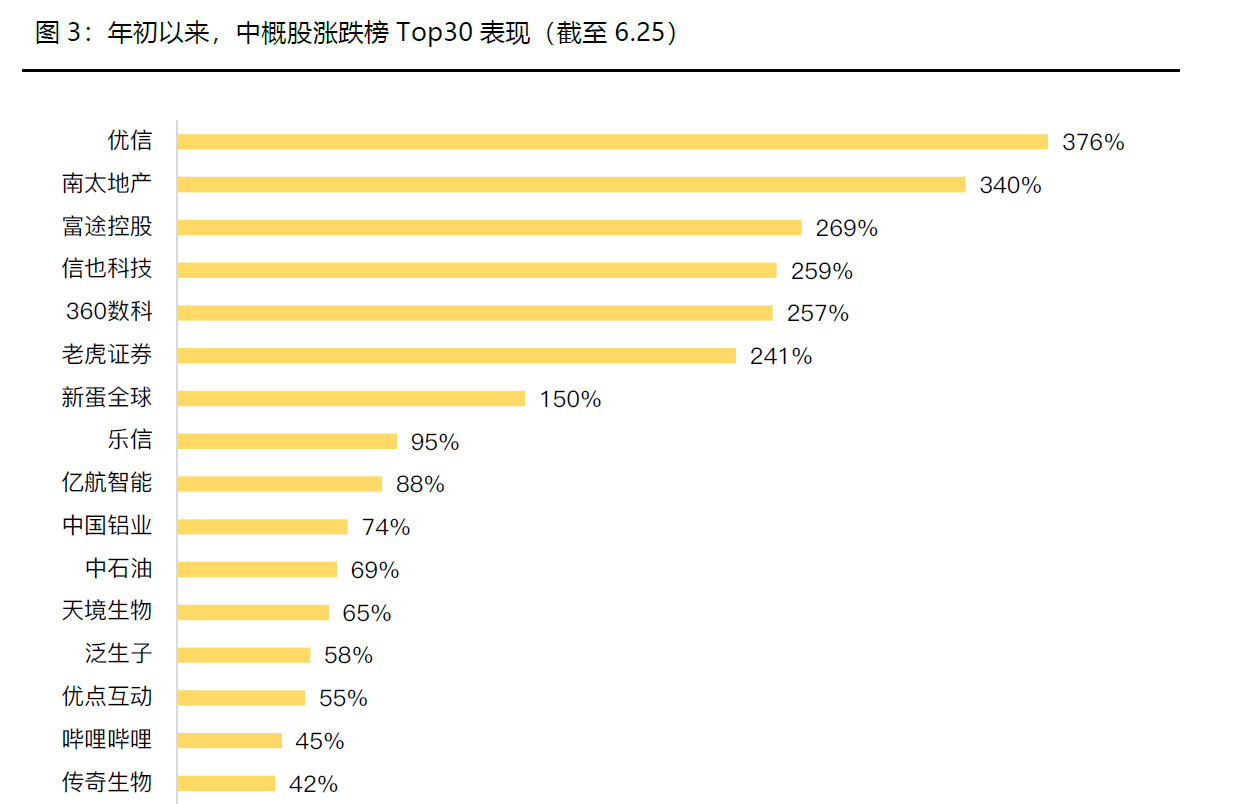

一、上半年行情回顾:成长与价值共舞,出海企业大放异彩

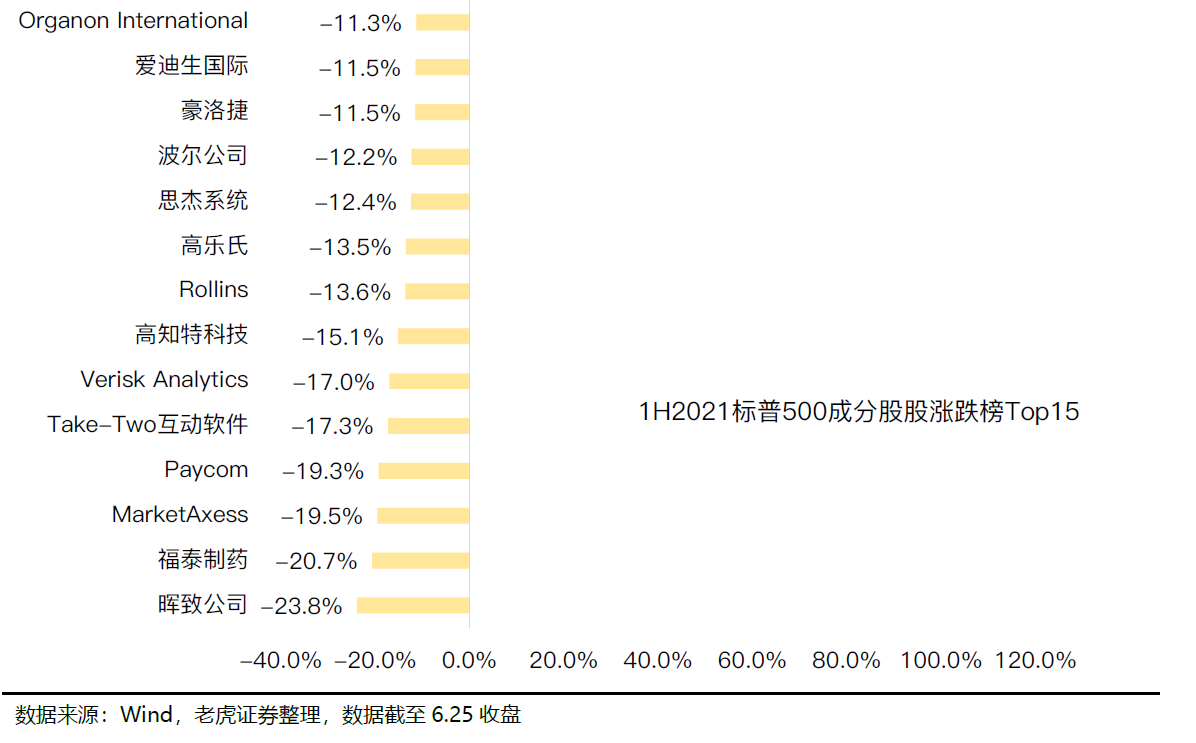

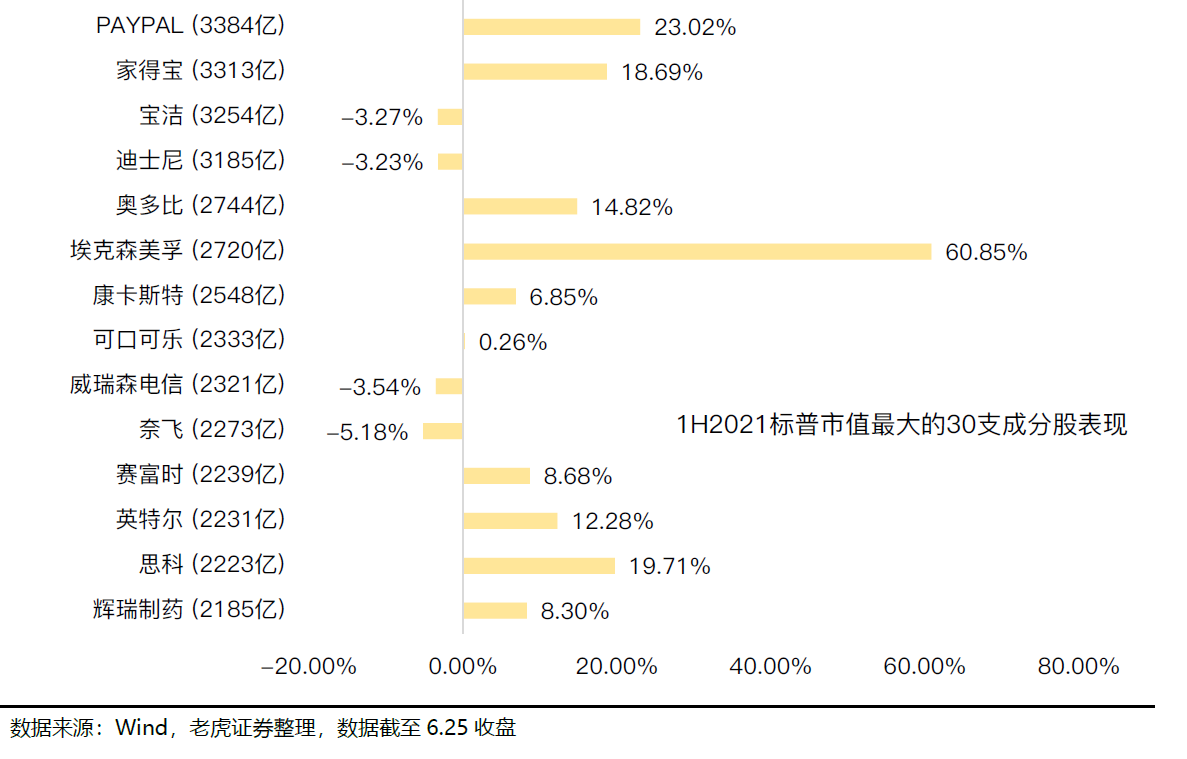

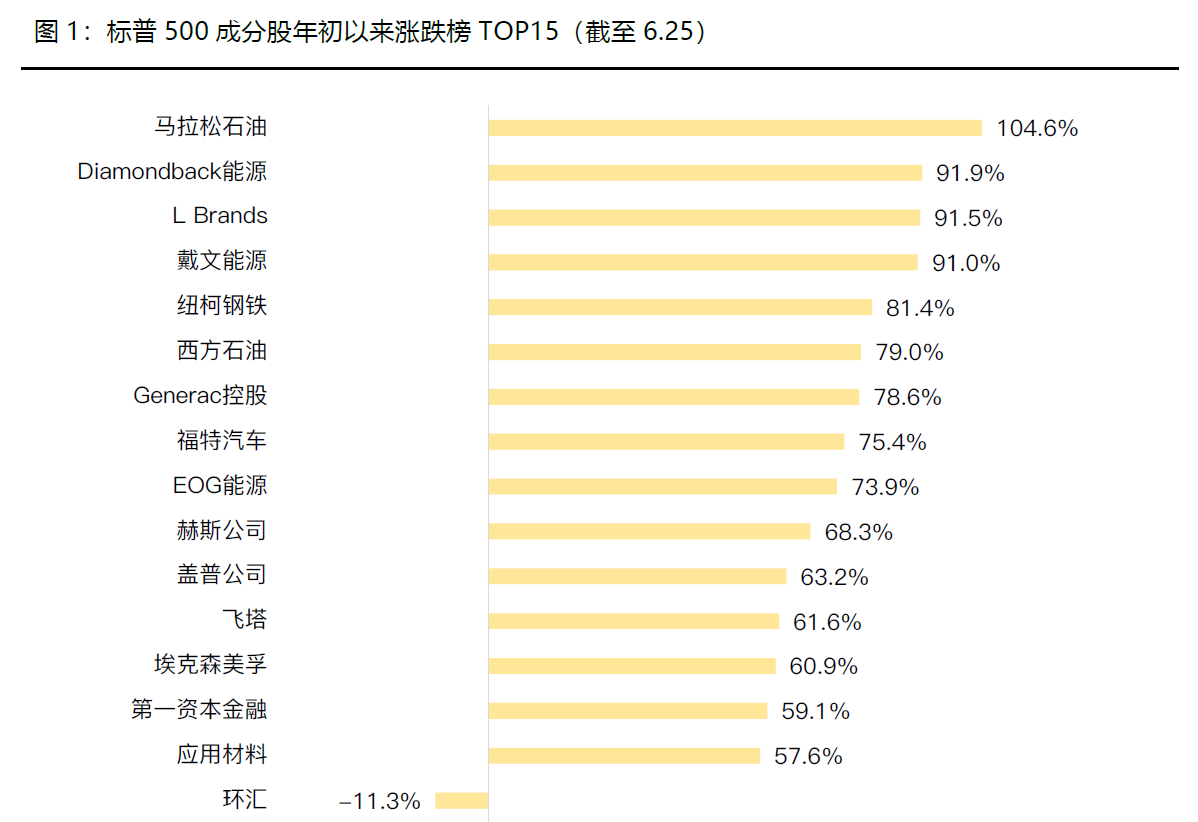

就美股来看,经历上半年成长与价值风格上的剧烈分化后,市场风格最终也大致呈现出了势均力敌的局面。受益于疫情后美国经济复苏,加上美联储对于这轮超常规宽松退出的审慎把握,目前为止,如果先以半年度来观察,海外市场在大的方向上,仍然符合我们在年初展望(《2021美港股展望:成长与价值共舞20210104》)中的判断,包括:

1.复苏背景下,具备较佳业绩弹性、高经营杠杆的传统企业,在此期间仍然存在超额收益的机会(图1);目前看,主要体现在能源、银行等周期性行业上。

一季度末,美债收益率的的加速抬升,带给美股估值的剧烈修正,一定程度上可以归结为对于宽松退潮情境的预演。但事实上,在上半年就业市场连续低迷后,由于没有充分的就业市场修复作为论据,美联储最终比投资者想象中的更加鸽派。(《市场在 6月寻找更多共识,权益攀升窗口期料将延长20210607》)

除此之外,美联储之所以对这轮超常规宽松退出保持审慎和耐心,或许还有两点顾虑:

1. 美联储曾在通胀并没有大幅上升的2018年选择连续四次加息,一度带来金融市场的巨幅动荡,而彼时也是鲍威尔就职美联储主席的第一年。但随着后续通胀的低迷延续,美联储最终在2019年选择连续3次降息以应对,并在同年10月启动扩表。不难想象,18年时期的错判,也在一定程度上塑造了这次美联储审慎的操作。

2. 另一部分,需要考虑到当前美国庞大的债务规模,历史高位的债务杠杆已很难承担过多的债务利息,因此,也有部分投资者认为美联储,不排除借鉴格林斯潘时期的政策举措,长期保持低利率的可能性。

三、业绩回顾:ESP保持上修,通胀虽然影响成本端,但还未到影响企业利润的程度

参考Factset数据,一季报近90%的标普500指数成份企业业绩优于分析师预期,利润增速几乎翻倍。其**有197家标普500成分股在财报电话会议中提到的通货膨胀,是标普500指数可追溯的2010以来最高(之前163家)。

通胀影响较大的主要是$工业ETF(XLI)$ 和消费行业,$消费品指数ETF-SPDR主要消费品(XLP)$ ,$消费品指数ETF-SPDR可选消费品(XLY)$ 。

这些公司普遍谈到通胀对运输成本的影响(可以用油价作基准参考),但从Q1发布的最新财年业绩指引看,70%以上的公司均高于此前的指引(以3月15日至6月15日作为区间参考),显示Q2可能出问题的通胀压力,实际尚并未对全年的利润产生负面影响。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[思考] [思考]

😄复盘一下

[强] [强]

[强] [强]

[思考] [思考]

[思考] [思考]

[思考] [思考]

[微笑]

[强] [强]

[强]

[思考]

[强]