打不打?

老虎开放京东物流打新【申购入口】

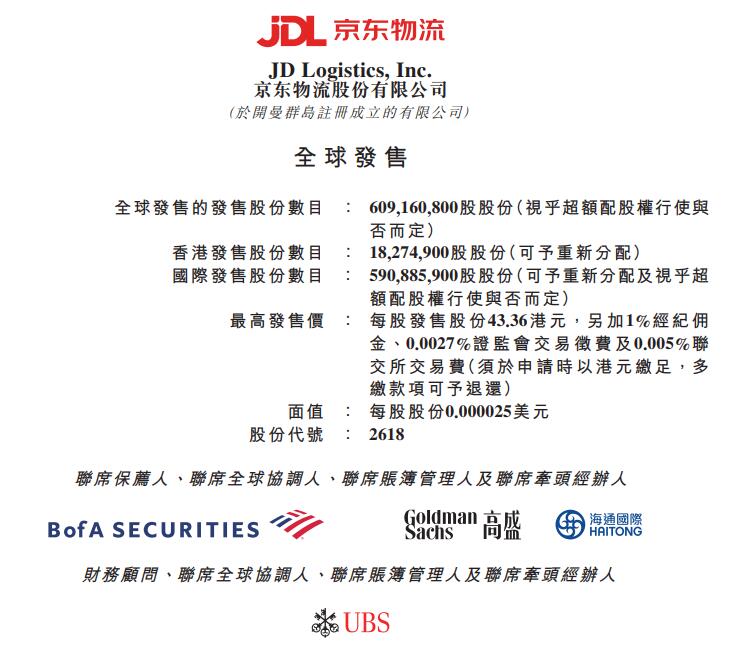

时隔14年,脱胎于京东集团(以下简称“京东”)的京东物流,即将要在港上市了。据港交所官网,京东物流已正式启动招股,招股时间为5月17日-21日,拟发行约6.09亿股,其中公开发售约占3%,国际配售约占97%,每股发行价为39.36-43.36港元,预计将于5月28日在港挂牌上市。这也是继京东健康、京东数科之后,京东在资本市场打出的第三张王牌,逐步兑现其孵化上市大计。

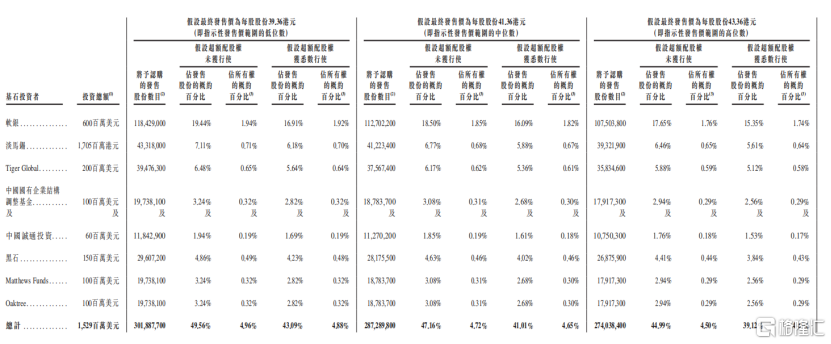

值得留意的是,京东物流本轮还引入了包括软银、淡马锡、黑石、中国国有企业结构调整基金、Matthews Funds(索罗斯旗下基金)、Oaktree(橡树资本)在内的七家基石投资,合计拟认购额达15.29亿美元(合约118.82亿港元),这无疑给市场吃了强效定心丸。

众所周知,“多”、“快”、“好”、“省”是电商购物体验的四大核心痛点。长期以来,京东凭借快速且优质的服务体验著称,2007年开始自建物流后,这一核心优势得以持续强化,并且逐步从服务京东内部的物流服务部门走向开放的独立物流企业。京东物流作为持续进化的样本,也被视作京东零售坚实的护城河,而从这点来看,京东也被认为是最像与亚马逊的国内电商巨头。

实际上,这种重资产的经营思路在当时还是难以想象的,因此各种争议和质疑在所难免,但如今随京东物流的壮大,证明这条路并没有走错。

那么,即将上市的京东物流,成色到底如何?对此,可以围绕核心商业逻辑、关键壁垒、经营业绩、未来成长逻辑及估值水平这五个维度来加以分析判断。

1、从京东零售体系走向体外独立物流企业

京东物流定位于技术驱动的供应链解决方案及物流服务商,业务涵盖仓配、快递快运、大件、冷链及跨境等多个物流子赛道,其中仓配服务占各年收入的50%至70%。

由于商流决定物流,SKU的差异决定物流模式的殊途。京东以自营3C电子产品起家,后逐步横向扩张品类,在家电、3C电子产品以及快消品等垂直领域优势突出,而这些品类通常具备客单价高、周转快且具有一定时效要求等核心特点,因此重仓配对于京东来而言是最优解。

京东物流的CEO王振辉曾于2017年对外提出“3S理论”,用来诠释物流新形态的核心特征,其中以减少物品搬运次数,缩短商品与消费者之间的距离,提高履约效率的短链(Short Chain),可归结为京东物流构建的底层逻辑之一,而在这点上,与顺丰这类三方物流公司“以增加搬运次数”的核心逻辑是截然不同的。

京东物流的3S理论

(来源:中信证券)

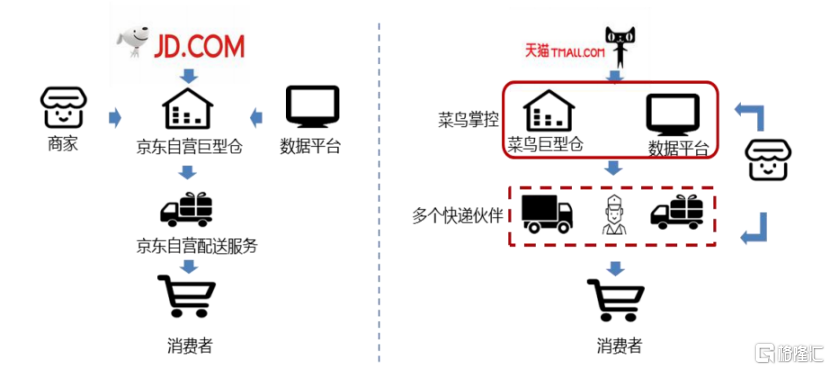

与此同时,京东物流有京东电商体系的商流作保障,这是三方物流公司不具备的天然优势。而且在模式上,其也不同于菜鸟平台化的打法,即与物流商合作,不直接参与运输,主要通过智能分单、路由规划、菜鸟驿站、仓储服务(自建+整合)等环节影响产业链运行。京东物流以自营仓储(自建+整合)为主,并雇佣大量的快递员,围绕京东商城完善其物流配送体系,更加体系化。

(来源:西南证券)

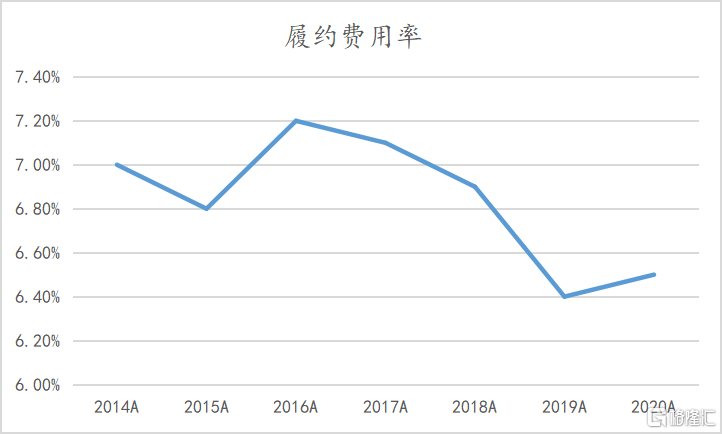

而对于电商运营效率及用户体验的提升,京东物流可谓是居功至伟。尽管自2012年起,SKU数量显著增长,但京东在过去12个月的存货周转天数依旧稳定在40天以下,这一水平甚至接近好市多(Costco)(约30天)这样的顶级零售商,而且值得留意的是,京东仅自营商城的SKU数就高达几百万,好市多却只有其零头。与此同时,京东物流的履约费率还在持续下降。

(来源:国金证券,公司招股书)

2、六张网,两大利器

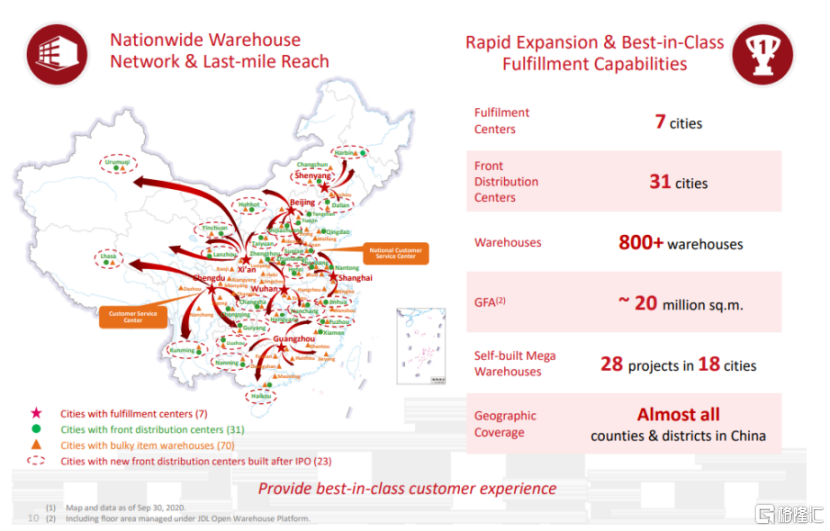

在京东的物流体系中,凭借高度协同的“六张网”(仓储网络、综合运输网络、最后一公里配送网络、大件网络、冷链网络及跨境网络),从而架设起覆盖全国的物流网络基础设施。招股书数据显示,到去年12月末,该网络已可触达超过220个国家及地区。

其中,仓储和技术作为京东物流的两大核心利器,布局明显占优。

仓储方面,到去年12月末,运营面积达2100万平方米(包括云仓生态平台上云仓的管理面积),遥居国内一体化供应链物流服务商首位。

且仓库布局广泛,并采取三级仓的布局思路,在全国设置区域物流中心(RDC,数量超过300个,覆盖中国七大区)、前端物流中心(FDC)及其他仓库。

(来源:中信证券)

京东物流坐拥庞大的仓储网络基础设施,并通过技术来赋能各个业务环节,以提升管理运营效率,进而保障优质的服务体验。

例如在仓配方面,凭借运营经验及AI算法来优化向客户推荐最近、最优的仓储方案,建立履约效率基础,同时建设具备较高程度的自动化、智能化水平的智能仓管(比如位于国内22个城市的32座亚洲一号智能仓库中大规模应用AGV、机器人、智能仓库管理系统)和直营配送团队(约19万人的直营配送团队,有效地支持京东“211限时达”配送,京东约90%的在线零售订单可于下单当日或次日送达)。

3、成长性充足,已扭亏为盈

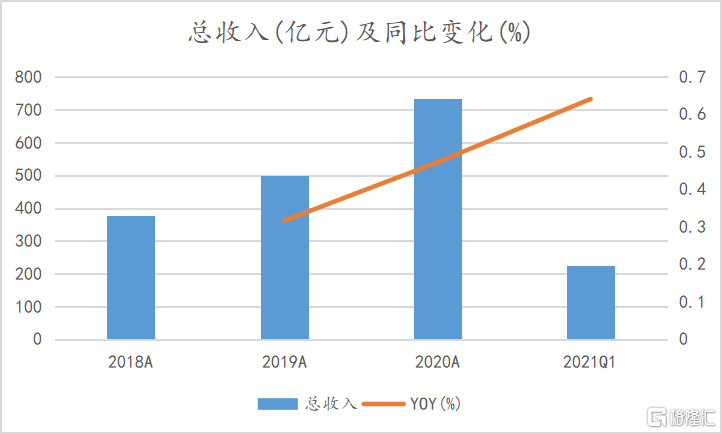

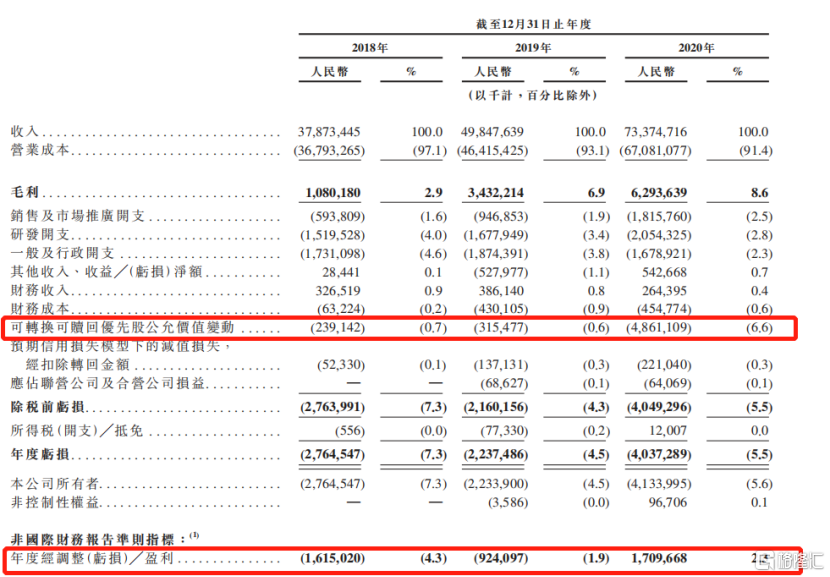

2018-2020年,京东物流的总收入由约379亿元(人民币,下同)增至约734亿元,年均复合增速逼近40%;今年一季度收入达224亿元,同比增长64.1%,增长进一步提速。

(来源:公司招股书)

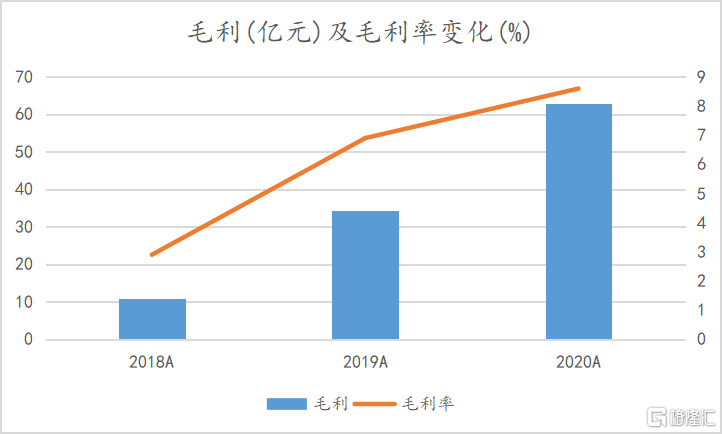

在营收快速上涨同时,毛利与毛利率水平也呈现稳步提升的趋势,其中毛利从11亿元猛涨至63亿元,年均复合增速达141%,对应的毛利率由2.9%提升了5.6个百分点至8.6%。

(来源:公司招股书)

毛利率的持续提升,主要由于收入的快速增长带动规模经济效应显现。在此基础上,京东物流其实已于去年实现盈利。若剔除掉约48.6亿元的优先股公允价值变动带来的影响后,公司经调整后净利润约17.1亿元,这也进一步验证了其商业模式的可行性。不难预见,随着规模不断增长及智慧化和一体化渗透的提升,京东物流大概率正迎来收获的“甜蜜期”。

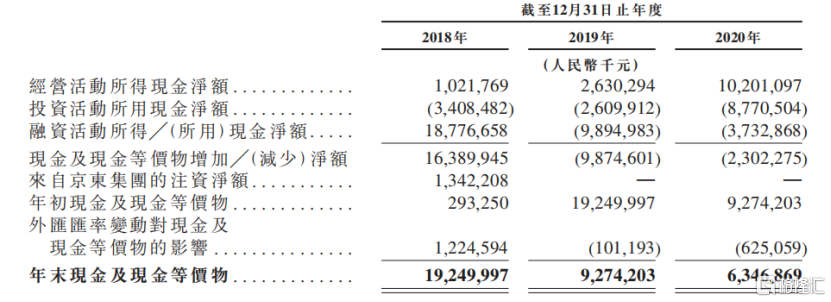

再透过现金流窗口来看,京东物流同样表现出健康的发展走势。近三年来,京东物流的经营现金流持续增长,且在2019年实现正向的自由现金流,并维持增长态势。

4、商流保障快递业务增长,一体化供应链业务空间广阔

参照亚马逊的发展路径及京东自身的基因,总体来看,京东物流未来的成长逻辑主要可归结为两方面:

一方面,受京东零售商流的带动,带动单一快递业务的持续增长,中短期主要取决于京东商城的GMV增长。值得留意的是,京喜在下沉市场不断拓展,大概率也将为京东物流带来更多的增量空间。

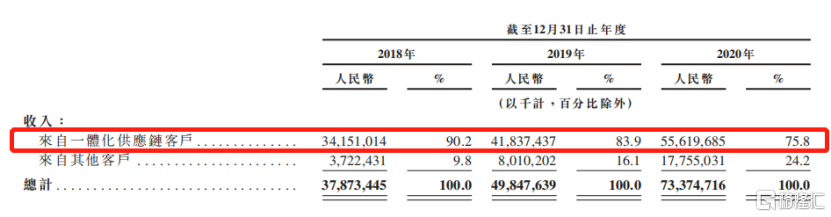

另一方面,一体化供应链业务已是京东物流的核心引擎。招股书数据显示,2018-2020年,京东物流来自一体化供应链业务的收入从约341亿元增至约556亿元,年复合增长率达28%左右,目前占比超过七成。相应地,外部客户数量由超过3.2万名上涨至近4万名。

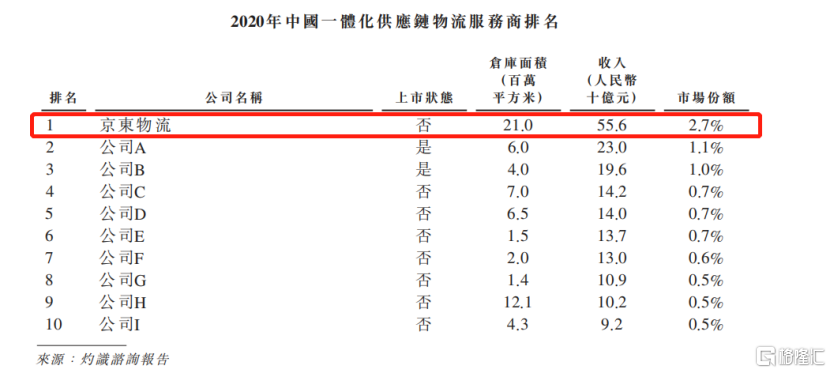

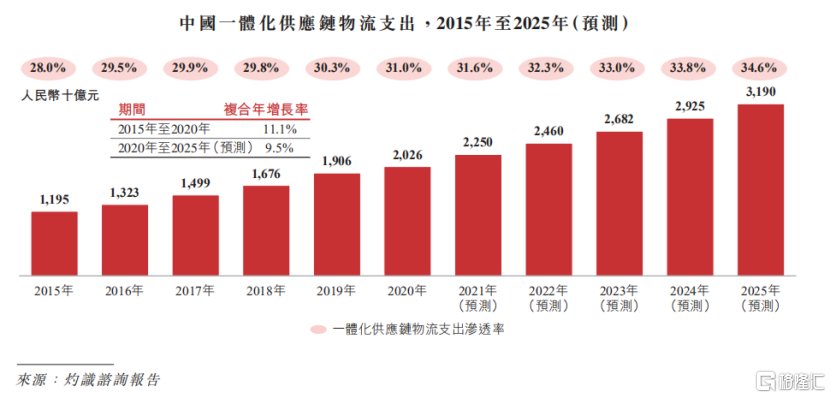

而国内一体化供应链市场的一片广阔的沃土,京东物流仍大有可为。据灼识咨询报告显示,2020年中国一体化供应链物流服务行业的市场规模已超过2万亿元,预计到2025年将突破3万亿元,五年间实现万亿增长。但目前该市场格局依旧非常分散,CR10不到10%,京东物流约占2.7%,增长潜力显著。

5、估值水平

按现行的招股发行价计,京东物流的市值大约在2398-2641亿港元之间,按现行汇率计,合约1990-2192亿人民币,这到底贵不贵?

对于未盈利的公司,通常倾向于用PS模型进行估值,京东物流2020年营收约为734亿元,京东物流PS约在3x左右。假定2021年收入增速维持在40%,对应2021年的PS约为2x。

目前,顺丰控股市值在2318亿元左右(近三年均值),假设2021年维持30%的增速(近三年复合增速),相应的PS为1.16x。根据长城战略咨询上个月发布的《2020年中国独角兽企业名单》,菜鸟物流彼时估值为300亿美元(按2020年汇率均值计,合约2022亿元),其2020年营收约为222亿元,,假定其增速维持在50%,预估对应的PS约为6x(这还是在未考虑其估值提升的情况下)。此外,再看下通达系中业绩最好的中通快递,市值在1253亿元(近三年均值),2020年营收约为252亿元,假定2021年继续维持24%的增速,则相应的PS约4x。这样比较来看,京东物流其实并不算贵。