本文精译自CME内部研报,内容版权归CME,精译版本归老虎社区所有,转载务必标明来源。

正文:

自2020年1月末人们认识到**病毒的破坏以来,全球对原油和其精炼产品的需求急剧减少,可能会造成需求上3%或更大幅度的下降,这导致了油价的急剧下跌。面对需求下降,沙特曾说服欧佩克将减产150万桶/日(mbpd),前提是俄罗斯同意参与。但俄罗斯拒绝了。他们的公司不想错过现金流,也不想失去市场。在俄罗斯拒绝加入减产行列之后,沙特在2020年3月7日至8日的周末宣布,他们将增加产量并降低价格。

By now, the basic outline of recent oil market events is well understood. Since it was recognized in late January 2020, ** virus disruptions have sharply curtailed global demand for crude oil and refined products, generating perhaps a 3% or larger decline, sending the price of oil sharply lower. In the face of falling demand, Saudi Arabia convinced OPEC to cut production by 1.5 million barrels per day (mbpd), contingent on the condition that Russia agreed to participate. Russia declined. Their companies did not want to miss out on cashflow or to lose market. After Russia’s refusal to join in production cuts, the Saudis announced over the weekend of March 7-8, 2020, that they will be increasing production and would slash prices.

投资者刚刚开始努力去理解欧佩克+俄罗斯联盟解体的后果。历史提供了一些视角:事实上,过去一周的事件让人想起了前两次事件,这两次事件都对世界经济、市场和地缘政治产生了深远的影响;分别是:1985-86年和2014-16年的油价暴跌。

What investors are just beginning to grapple with are the consequences of the OPEC + Russia coalition falling apart. History offers some insights. Indeed, the events of the past week are reminiscent of two previous episodes both of which had far reaching effects on the world economy, markets and geopolitics; the collapse of oil prices in 1985-86 and 2014-16.

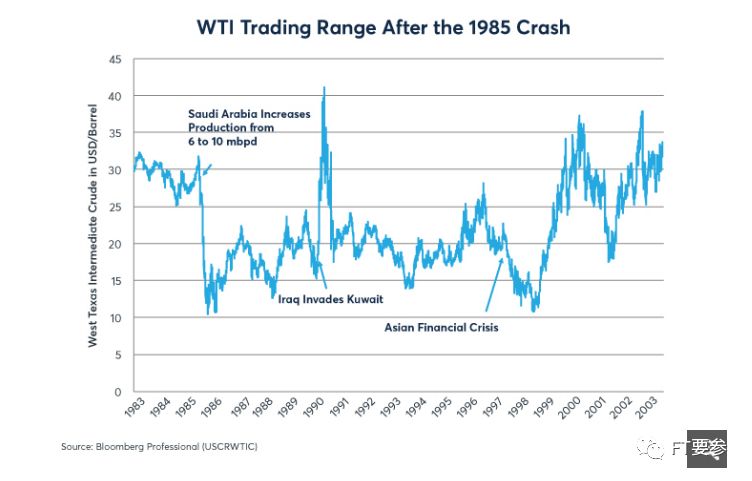

首先,在1985年,沙特阿拉伯对支持全球油价失去了耐心,因为欧佩克其他成员国普遍作弊。1985年至1986年期间,沙特人的产量从3.778增至5.255mbpd。油价从每桶30美元左右跌至10美元以下。除了波斯湾战争的一个短暂的例外,油价在过去十年里没有恢复(图1)。

First, in 1985, Saudi Arabia lost patience with supporting the global price of oil amid widespread cheating from other OPEC members. Between 1985 and 1986, the Saudis increased production from 3.778 to 5.255mbpd. Oil prices crashed from around $30 per barrel to as low as $10. With a brief exception around the Persian Gulf War, oil prices did not recover for over a decade (Figure 1).

除了海湾战争期间的短暂时间,油价直到1999年才从1985年的崩盘中恢复过来:

20世纪80年代中期的石油价格崩溃剥夺了苏联的出口收入,并可能加速了他的崩溃。较低的油价也减少了流向伊朗和伊拉克的资金。从资金中,两国在1987年结束了长达七年的战争。这场战争给伊拉克留下了惊人的债务,而低油价则使它无法偿还这些贷款。伊拉克糟糕的财政状况可能是萨达姆·侯赛因在1990年夏天入侵科威特并夺取其油田的原因。

The mid-1980s crash in oil prices deprived the Soviet Union of export revenues and probably has tened its collapse. Lower oil prices also cut the flow of funds to Iran and Iraq. Out of funds, the two countries ended their seven-year long war in 1987. The war left Iraq with staggering debts, while low oil prices left it without means of making good on those loans. Iraq’s dire financial situation probably contributed to Saddam Hussein’s decision to invade Kuwait and seize its oil fields in the summer of 1990。

在美国,20世纪80年代中期的油价崩溃使石油行业陷入了严重的衰退,与此同时,美国其他领域在1983—1990年的扩张中繁荣起来。1985-86年,德克萨斯州的失业率从5.8%上升到9.2%。路易斯安那州从9.6%上升到13.1%。与此同时,大宗商品价格普遍疲软意味着农产品价格低迷,导致美国农民陷入严重困境。许多小银行,特别是储蓄和贷款机构,倒闭了。在美联储加息后,包括高收益证券在内的坏账堆积在1990-91年导致了美国的经济衰退。

In the US, the mid-1980s collapse in oil prices sent the oil patch into a severe recession at the same time as the rest of the United States prospered in its midst of the 1983-1990 expansion. Unemployment in Texas rose from 5.8% to 9.2% in 1985-86. In Louisiana it rose from 9.6% to 13.1%. At the same time, the general weakness in commodity prices meant agricultural prices were depressed, which contributed to severe distress for US farmers. Many small banks, especially savings and loans institutions, failed. The pile up of bad debts, including high yield securities, helped to trigger a US recession in 1990-91, after the Federal Reserve had raised rates

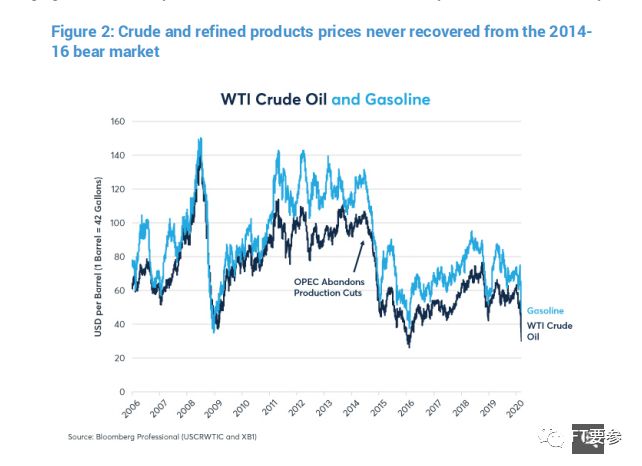

第二次是在2014年底。欧佩克决定增加产量,以恢复因美国能源产量飙升而失去的市场份额。到2016年初,油价从每桶90美元暴跌至26美元,而且直到今天都未接近完全复苏(图2)。

那一次,虽然全球后果不如1980年代中期那么严重。但即便如此,俄罗斯还是陷入了经济衰退,整个中东地区的增长也放缓。大宗商品出口国的货币跟随油价走低。其中包括澳大利亚和加拿大元、巴西雷亚尔、智利和哥伦比亚比索、挪威克朗、俄罗斯卢布和南非兰特。玉米、大豆和小麦等农产品的价格也出现了暴跌,其原因与石油价格的变动直接或间接相关。

The second episode was in late 2014. OPEC decided to increase production to regain market share lost to soaring US energy production. Oil prices plunged from $90 to $26 per barrel by early 2016 and never came close to fully recovering (Figures 2).

This time, the global consequences were less dramatic than in the mid-1980s. Even so, Russia went into a recession and growth slowed across the Middle East. The currencies of commodity exporting nations followed oil prices lower. These included the Australian and Canadian dollars, the Brazilian real, the Chilean and Colombian pesos, the Norwegian kroner, the Russian ruble and the South African rand. The prices of agricultural goods such as corn, soybeans and wheat also plunged for reasons both directly and indirectly related to the move in oil。

图2:2014-16熊市中原油和成品油价格从未回升

如果沙特阿拉伯实现其增加产量的威胁,那么这一次的经济和地缘政治后果可能同样深刻。我们认为他们可能是:

1.美国石油部门资本支出进一步下降,美国石油生产可能在2020年下半年达到峰值。

2.农产品价格下行压力大

3.俄罗斯卢布、加元和挪威克朗可能大幅下跌

4.沙特阿拉伯、伊朗、叙利亚、俄罗斯和土耳其之间不断剧变的中东局面。

对美国石油部门的影响

Consequences for US Oil Sector

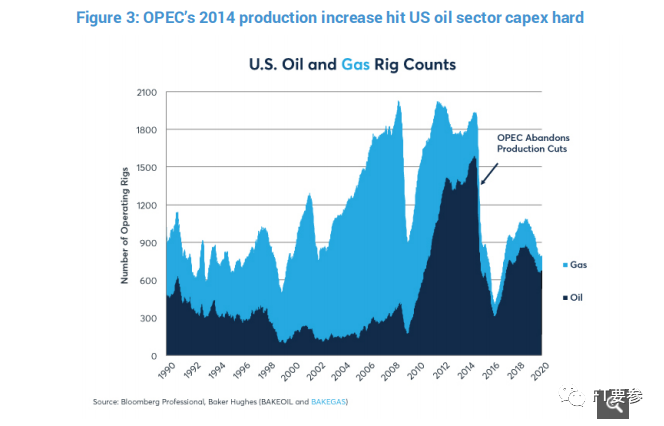

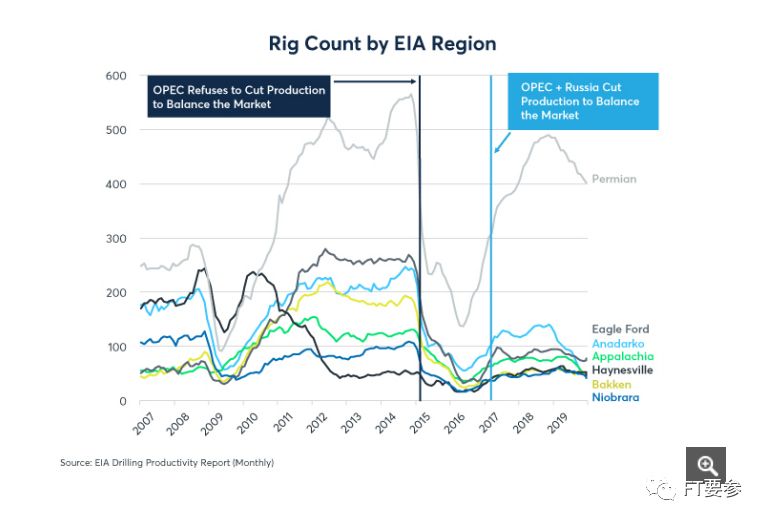

在2014-16年油价暴跌之后,美国的勘探性钻井急剧下降。在沙特阿拉伯决定提高产量之前,美国有1500台操作钻机。在两年内,这一数字下降到300左右。当石油价格部分回升后,一些钻井平台重新上线,使钻井平台数量接近900个。然而,即使在2020年1月至3月原油价格下跌之前,钻机数量却也在急剧下降,如果油价继续下跌,钻机数量可能会暴跌(图3)。

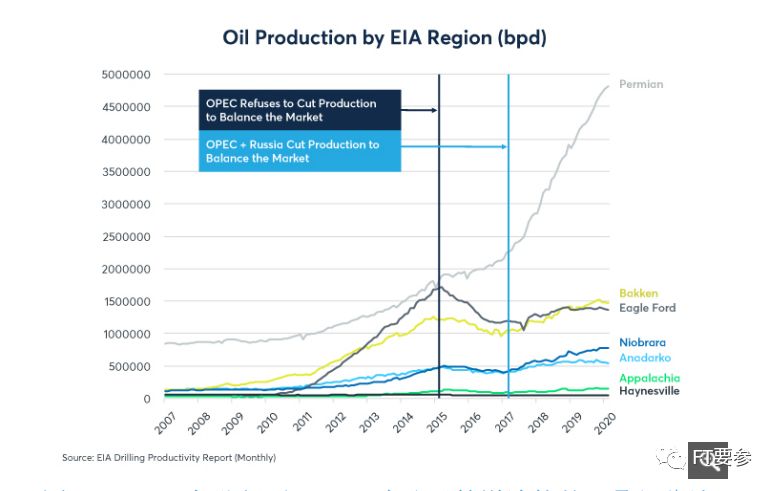

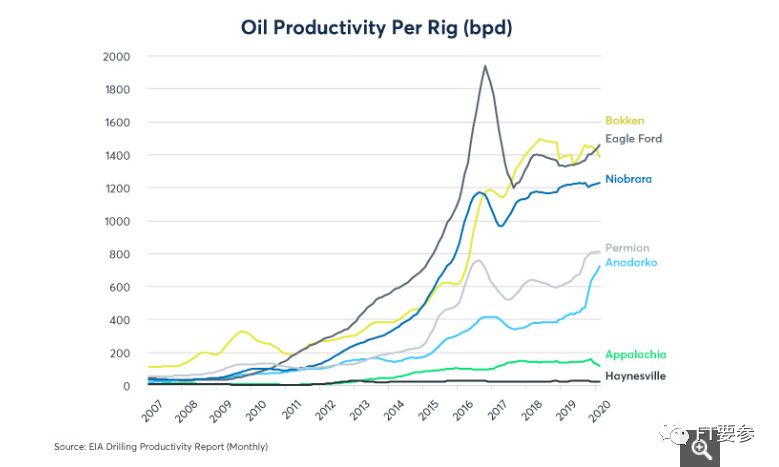

美国的石油产量并没有像2015-16年的钻机数量那样急剧下降(图4)。石油公司停止了勘探,但现有的油井仍在生产。旧的和生产率较低的钻机退役。随着新的和最有生产力的设备被部署到最有前途的井,钻机的生产率飙升。每台钻机的生产率都提高了。

2014-16年能源生产崩盘后,美国石油产量仅暂时下降

生产集中在二叠纪地区,该地区与俄克拉荷马州库欣的石油定价中心和休斯顿的出口码头的连接成本最低(图5)。目前尚不清楚的是,第二次生产革命是否可以在数量少得多的钻机的情况下再次发生(图6),而钻机生产率的提高部分取决于石油服务支持行业创新和资本支出的增加,但目前,这些投入已经大为减少。

2014-16年坠毁后,Capex专注于管道连接的二叠纪盆地:

2014-16年的崩盘恰逢生产率革命,但可能不会再发生:

油价暴跌的影响:玉米、大豆和小麦

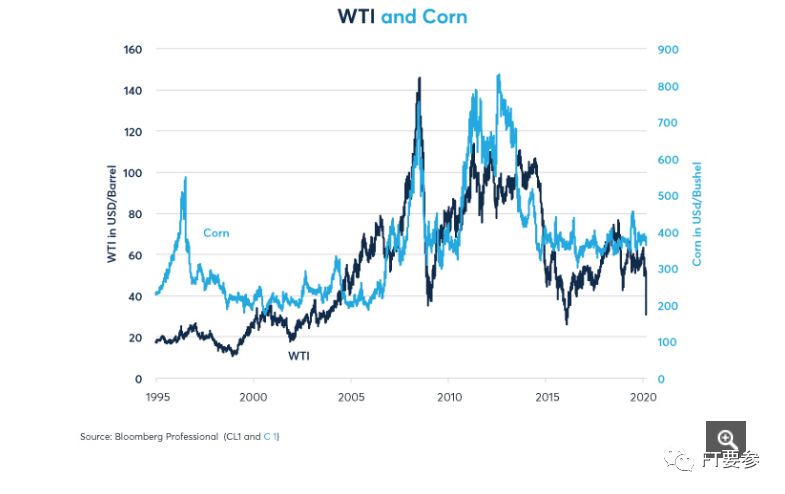

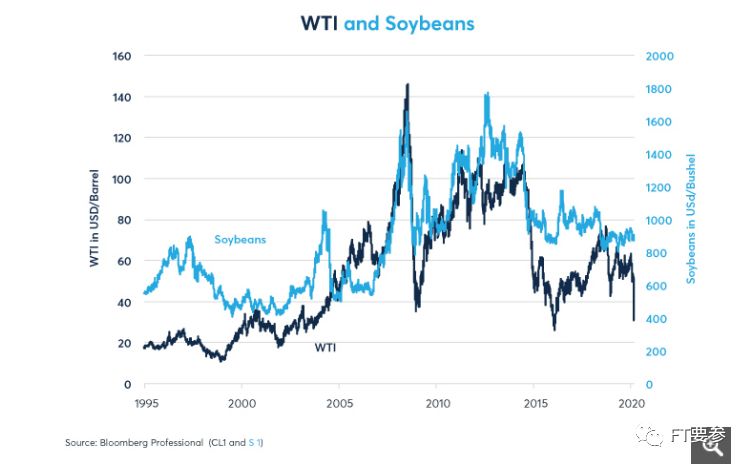

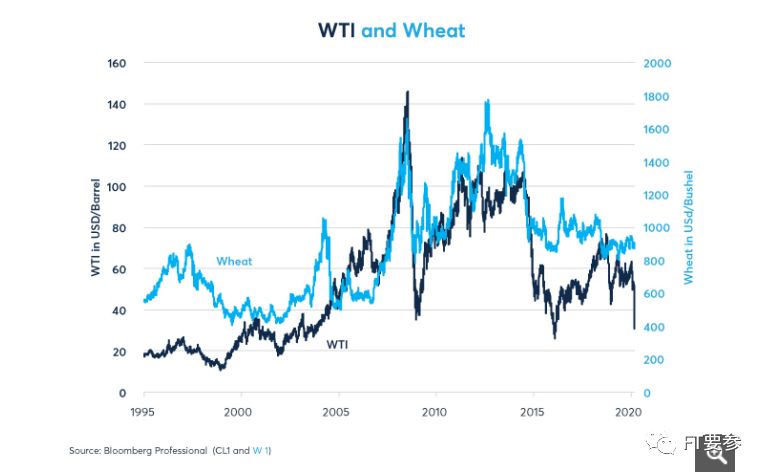

由于直接和间接原因,玉米、大豆和小麦价格都显示出与油价的非常一致的相关变化(图7-9)。石油价格直接影响农产品价格有两个原因:生产成本和生物燃料。现代农业是一项能源密集型产业。大约每10卡路里的化石燃料能量进入每卡路里的食物。实际上,矿物燃料存在于从种植到收获、加工和分配的每一个生产阶段。此外,农药部分是由汽油副产品制造的,天然气参与了肥料的生产。因此,能源价格下跌往往会降低农民的生产成本。

图7:玉米价格大致跟踪原油

图8:大豆价格常随原油价格变动

图9:即使是作为生物燃料没有用途的小麦,也倾向于跟随交易原油价格

不幸的是,较低的能源价格对于农民来说远非纯粹的好消息。一些农产品也被用作生物燃料,混合成精制产品。比如:乙醇来自美国的玉米和巴西的甘蔗。植物油有时也包括在最终燃料混合物中。所有这些商品都得跟上油价。

最后,石油价格影响农产品价值有一个关键和间接的原因:它们对货币市场的影响。

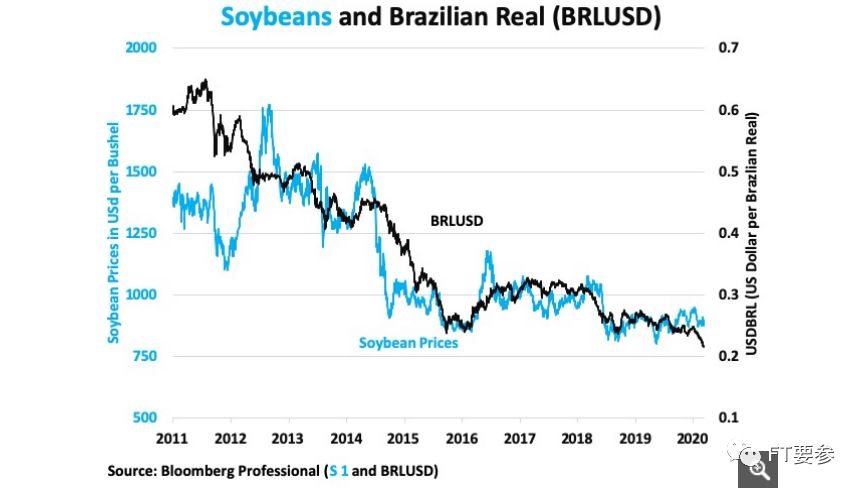

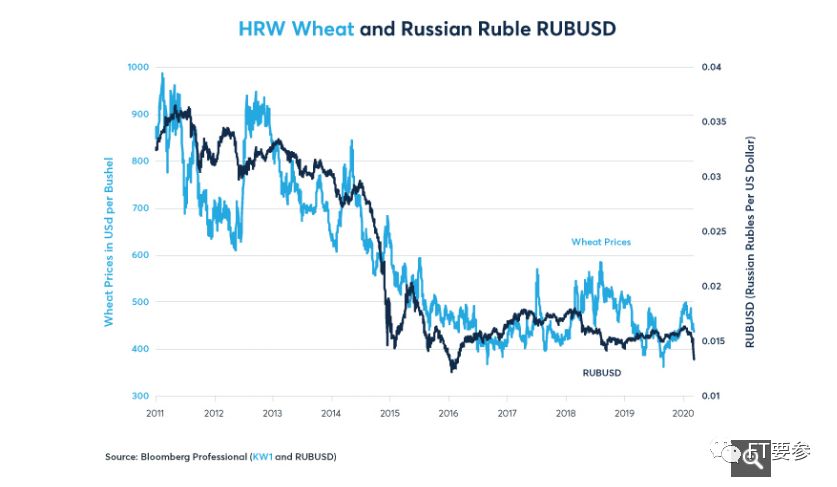

在过去二十年中,随着美国国内对这些商品的消费增加,以及南美玉米和大豆产量飙升,而俄罗斯和乌克兰的玉米和小麦产量激增,美国已不再是玉米、大豆和小麦的主要出口国。考虑到巴西和俄罗斯等国的重要性,也许农产品价格往往与本国货币大致一致也就不足为奇了 。他们的农民帮助设定了全球边际生产成本。如果他们的货币因为最近的油价下跌而走弱,这可能会让美国农民陷入困境。

如果巴西雷亚尔疲软,大豆往往会遭受损失

图10

图11如果俄罗斯卢布因油价下跌而下跌,小麦可能走弱

货币市场

Currency Markets

加拿大元(CAD)、挪威克朗(NOK)和俄罗斯卢布(RUB)三种货币经常与油价同步波动。在2014年至2016年期间,这三个国家的货币兑美元汇率均大幅下跌,而且与石油一样,自那以来没有一个国家复苏。尽管如此,CAD和RUB已经在一定程度上与油价脱钩。仍有待观察的是,在油价长期低迷的情况下,它们的表现如何。

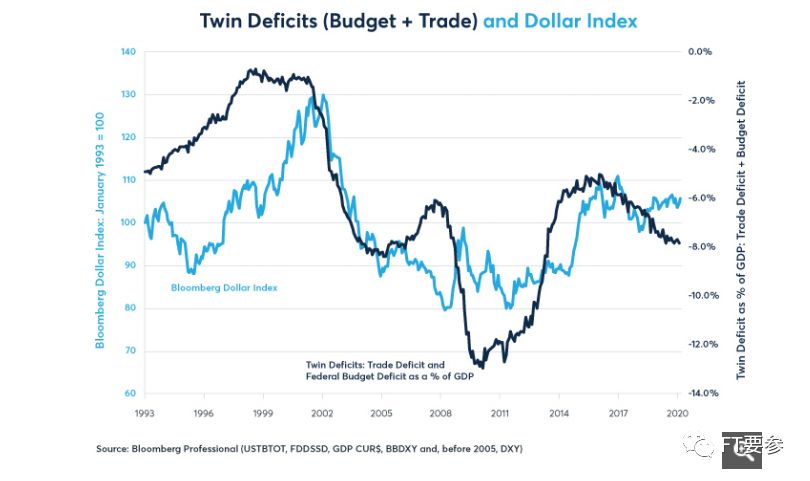

2014年和2015年,不仅仅是油价左右了货币:美元对包括日元和欧元在内的几乎所有货币的汇率都在飙升。当时,美国预算赤字正在萎缩,而欧洲和日本仍然深陷危机后的经济问题。

如今,美国的预算赤字已经超过了每年1万亿美元,而更大的赤字也即将到来。此外,美国联邦储备委员会(Fed)也已准备将利率下调至欧洲和日本的水平。在这种预算赤字上升和美联储利率下降的美国环境下,美元可能会经历疲软,而不是像以前的油价下跌事件那样普遍反弹。

这一次,欧元美元和日元美元可能将保有自己的币值,甚至升值。事实上,欧元区和日本都是石油的大量净进口国,中国也是如此。对于欧元区来说,日本和中国降低油价可以通过降低进口账单和帮助消费者来缓冲**病毒的负面影响。事实上,只有大约20个国家是石油净出口国。对于其他160个国家来说,越低的油价其实是越有利的。

图12达到GDP5%的美国预算赤字+达到GDP2%的贸易赤字+较低的利率=可能阻止美元的反弹

地缘政治

Geopolitics

也许石油价格崩溃最不可预测的后果将是其地缘政治影响,特别是在中东,这是两场战争的战场:叙利亚和也门。在叙利亚,较低的油价可能使石油出口国伊朗和俄罗斯更难向国内受众证明其支持巴沙尔·阿萨德政权的理由。与此同时,冲突的另一个主要参与者土耳其也是油价下跌的受益者。石油价格的暴跌为一场已经毁灭性的冲突增添了一个新的不可预测因素。

在叙利亚的隔壁,黎巴嫩已经被抗议活动席卷,并宣布将拖欠本月到期的12亿欧元债务。黎巴嫩的公债与GDP之比为155%。过去,它一直依赖沙特阿拉伯、阿拉伯联合酋长国和卡塔尔等地的融资。最近,这些国家变得更加不愿意贷款,部分原因是它们没有像2014年以前油价崩盘前那样的拥有充裕现金。

在也门,伊朗一直在支持胡塞民兵反对沙特支持的政府,这一动态也可能发生变化。沙特阿拉伯不会从较低的油价中获益,但它拥有庞大的外汇储备,并在ARAMCO IPO上获得了大量现金。相比之下,甚至在油价暴跌之前,伊朗就一直面临现金短缺的问题。油价下跌将进一步削弱它们支持地区盟友的能力。

较低的油价还可能改变阿尔及利亚、尼日利亚和委内瑞拉等产油国的政治动态。阿尔及利亚和尼日利亚近年来成功地度过了微妙的政治过渡期,但较低的油价将给其广大人口带来困难,无助于稳定。这两个国家都有内战的历史(1960年代末的尼日利亚;1990年代的阿尔及利亚),偶尔也有恐怖主义行为。

最后,委内瑞拉有两个政府。尼古拉斯·马杜罗(Nicolas Maduro)的政府在经济略有反弹之后占据了上风,同时政府也引入了有限的自由市场改革。然而,较低的石油价格将给本已贫困的人口带来更多的贫困。

尽管绿色能源有所增加,但到2020年,石油仍然是世界经济的命脉,为几乎所有的运输提供了燃料,并通过在农业、塑料和许多其他领域的使用使现代生活成为可能。

因此,能源价格的暴跌很可能产生深远而多样的后果。目前特别令人惊讶的是,它结合了类似于1998年和2008年需求冲击以及类似于1985年和2014年供应冲击的双重因素。在需求下降的时候增加供给的现状几乎是前所未有的。

底线

Bottom Line

过去的石油危机对市场、经济和政治产生了深远的影响,

Past oil crashes have had far reaching ramifications for markets, economies and politics

美国能源价格可能会进一步下跌,从而使美国产量2020晚些时候达到顶峰

US energy capex could plunge further, setting the US up for a peak in production in late

2020

能源价格走低后农产品价格有风险

Agricultural goods prices risk following energy prices lower

能源价格下跌可能会扰乱货币市场,尤其是加拿大、挪威和俄罗斯

Falling energy prices could roil currency markets, especially for Canada, Norway and

Russia

能源价格下跌可能影响叙利亚和也门冲突的动态

Falling energy prices could influence the dynamics of conflicts in Syria and the Yemen

较低的石油有利于能源进口国,可以缓冲**病毒在中国、欧洲和日本的影响

Lower oil benefits energy importing countries, could buffer ** virus impacts in China, Europe & Japan

本报告中的所有例子都是对情况的假设解释,仅用于解释目的。本报告的意见仅反映提交人的意见,不一定反映CME集团或其附属机构的意见。本报告及其信息不应被视为投资建议或实际市场经验的结果。

$SP500指数主连(ESmain)$ $NQ100指数主连(NQmain)$ $道琼斯指数主连(YMmain)$

$黄金主连(GCmain)$ $白银主连(SImain)$ $WTI原油主连(CLmain)$ $布油现金主连(BZmain)$

精彩评论