美原油(WTI)主力合约三月份合约在上个星期一(2月14日)突破95.82美元,创下目前今年最高纪录(图1)。在此之后的一个星期,尽管国际宏观局势瞬息万变,俄罗斯、乌克兰危机日趋紧张,但原油市场还是进行了四天短暂的技术调整。

目前的主力合约四月份合约,价格徘徊在90美元左右。去年年底至今年年初,个人预测美原油今年的最高点可能是在96美元左右。那么从现在开始,原油价格会怎样发展呢?

图1:芝商所WTI原油期货三月份合约上周突破95.82美元

美油突破96美元这一阻力点的可能性大吗?

首先我们看到的是,从长期原油价格图表上看,目前的96美元是一个非常重要的长期价格阻力点。图2是美原油(WTI)主力合约三十年汇集的价格走向图。图中可以看到我们原油价格目前站在了历史的关键路口。

图2:WTI主力合约三十年汇集的价格走向图

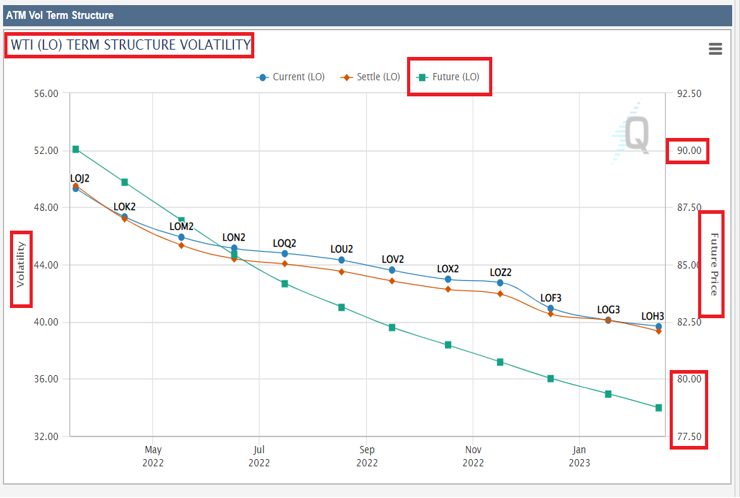

第二由于目前美原油价格结构是严重的现货升水。从下面QuikStrike期货升贴水和期权期限结构图中(图3)可以看到一年的美原油现货升水已经达到了13美元(图中绿线)。期货升贴水是一个经常被人们忽略的非常重要的期货交易概念。由于期货的长期贴水结构,所以随着时间的流逝,每一个月的期货合约都会在变成主力合约之后试图冲破由三月份合约创造的95.82美元这个阻力点,就像目前的四月份合约一样,站在90美元但同时还要继续向95.82美元这个阻力点重新挑战。这样时间就站在了市场熊的这一边。

图3:WTI期货升贴水和期权期限结构图

目前美原油的期货现货价格结构证明现货市场供应还是非常紧俏的。从这一点上来看美油突破95.82这一个阻力点的可能性大大存在。但是市场传闻伊朗核谈判协议即将取得最后的结果,如果真是如此的话,随之而来的就是伊朗原油进入国际市场。此举将大大的平衡全球原油供求关系。另外如果美联储鹰派不断地加息以遏制通货膨胀,很可能做得过火矫往过正,将美国的经济从繁荣带入衰退,所以原油市场的熊牛争斗将会在这里持续相当长一段时间。

原油每周期权更灵活管理短期市场波动和风险

从衍生品交易策略来讲,目前买入隐含波动率,比如说买入跨式套利,应该是比较保守的交易策略。至于交易工具,可以留意芝商所的原油(CL)和成品油衍生品市场,它是全球规模最大的原油衍生品市场,当中也包括原油期权市场,主要分为原油标准期权和原油超短期期权,即每周期权(Weekly options)。

上述两种期权的共同点是:1. 都是美式期权,2. 都是现货交接,结算成WTI原油期货合同。标准期权和每周期权的不同点在于:标准期权到期日是相对应期货到期的前三天,而每周期权的到期日是每一个星期五(OG1-5)。

那么对于每周期权来说,好处在哪里?最大好处就在于时间短,所以保险费价格相对便宜。WTI原油超短期期权,即每周期权,可以有效灵活的管理短期市场波动和风险,而不增加保险费费用。

今年才刚刚过了两个月,剩下的交易路程还很长,特别是夏季的汽油消费高潮还没有到来,所以要更加充分和灵活的利用原油衍生品,才能在市场中立于不败之地。

$NQ100指数主连 2203(NQmain)$ $WTI原油主连 2204(CLmain)$ $道琼斯指数主连(YMmain)$ $黄金主连 2204(GCmain)$ $天然气主连 2204(NGmain)$

精彩评论

非常精准的预测,👍