一、2月以来资产表现回顾

1. 全球主要大类资产收益

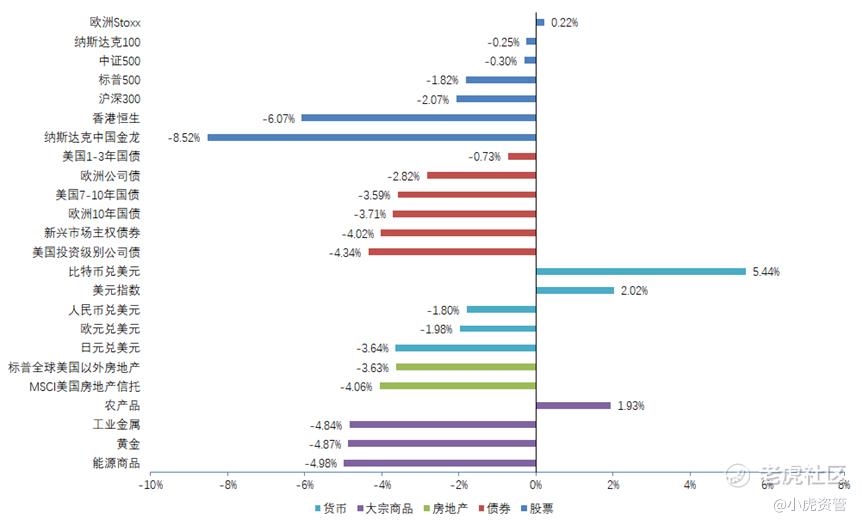

2月以来,随着美元指数的再次走强,全球绝大多数资产都出现了不同程度的回撤,1月大类资产普涨的“金发女孩”行情结束。股票方面,海外中概股跌幅较大,香港恒生和纳斯达克中国金龙指数跌幅均超过了5%。债券方面,无论长债短债,无论国债还是公司债,都出现了一定的回撤。外汇方面,比特币和强势美元有所上涨,其他货币均出现下跌。大宗商品和房地产也走势萎靡,除了农产品以外,均有下跌。

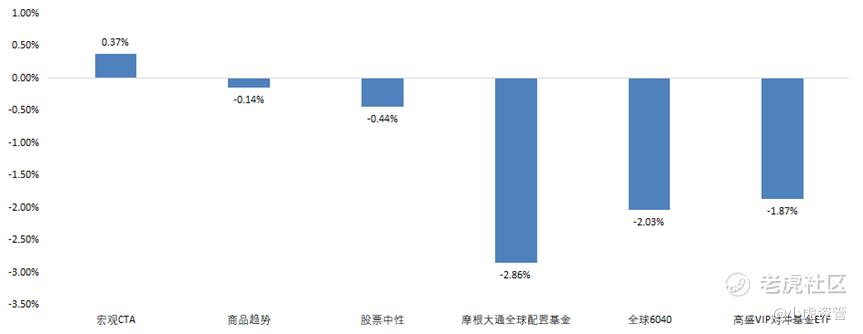

2. 主要策略收益

下列指数具体标的分别为,宏观CTA: HFRX宏观CTA指数;商品趋势:彭博高盛商品趋势指数;股票中性:HFRX股票对冲策略指数;全球6040:彭博全球6040指数。

二、市场解读

我们在市场复盘:浅衰退交易还能走多远中曾提到,今年以来的资产价格上涨主要来源于以下两大强预期,而随着各类信息的更新,未来路径会朝着强、中、弱三种情形摇摆,造成今年全球资产价格的波动。

目前来看,我们认为原来定义的预期1,大概率还是介于符合预期和优于预期之间,只是中美经济预期差在进入2月后出现了一定的反转;而随着美国服务业相关数据保持强势,以及1月CPI和PPI数据均高于预期,预期2得到了非常大的修正,已偏向不及预期的路径。

1. 中美经济预期差有所反转

近期公布的各项美国宏观经济数据大多依旧强劲,受今年暖冬的提振,美国服务行业持续景气。

• 1月ISM服务业PMI指数大幅回升至55.2,新订单与商业活动分项增幅明显

• 1月非农就业报告显示新增就业人口超预期近3倍,主要来自服务业,失业率跌至1954年以来的最低点3.4%

• 零售数据环比增长全面超预期,密歇根大学消费者信心指数进一步反弹

而中国的各项经济数据虽然都有明显好转,但并没有匹配上市场此前已经打得非常满的预期。

• 社融:1月社融数据显示,企业贷款强但债券融资弱,企业贷款需求远强于居民贷款需求,说明当下仍处于政策靠前发力,但实际内生需求并未改善的阶段

• 房地产:从高频的中国30大中城市商品成交面积数据来看,今年1月受春节因素影响,远低于过去4年中的任何一年,但该数据自2月以来已出现强劲反弹

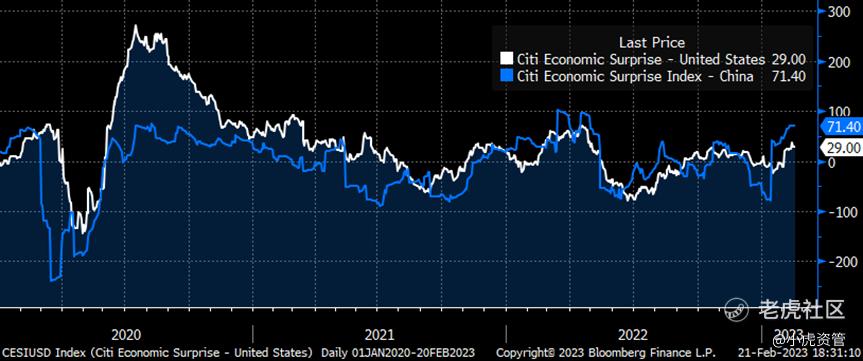

因此,中美经济预期差在进入2月后出现了一定的反转,使得在阶段表现上出现了美股强于大中华股票的情况。市场甚至出现了美国经济"No landing"的说法,即美国经济可以跳过衰退;相对而言,市场意识到了此前对中国复苏的强预期暂时还无法得到经济数据的验证。如下图,花旗银行发布的经济惊喜指数(Citi Economic Surprise Index)显示,中国经济增长预期(蓝线)在1月急速上行后增速放缓,而美国经济增长预期(白线)在2月则出现更快速的上涨。

不过我们认为,2月以来发生的中美经济增长预期差的反转并不会持续。原因在于,一方面是人头涌涌的中国大城市商圈告诉我们,节后中国消费数据仍在提升,大中城市房地产销售面积已出现强劲反弹。

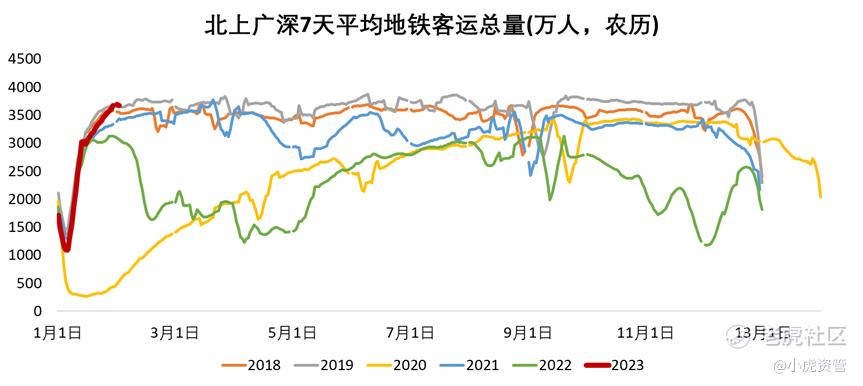

一线城市北上广深的地铁客运量,在农历新年后,已经与疫情前的2018年和2019年相差无几。

30大中城市商品房成交面积,自2月起已大幅反弹至近5年同期的最高水平。

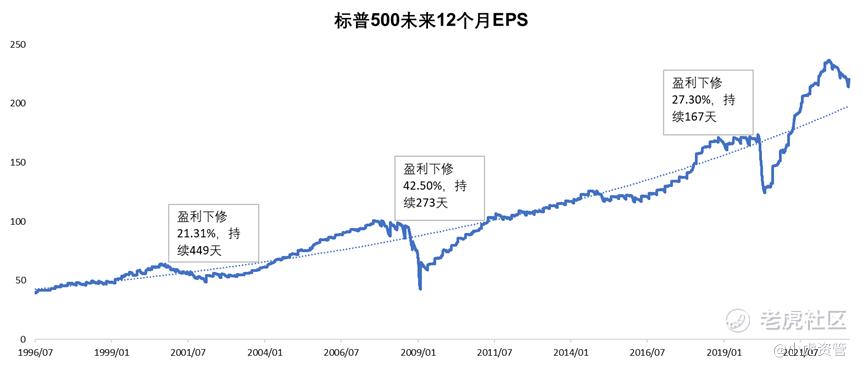

另一方面则是美国公司盈利下行的趋势并不会扭转。美股未来12个月EPS仍远高于长期趋势线。

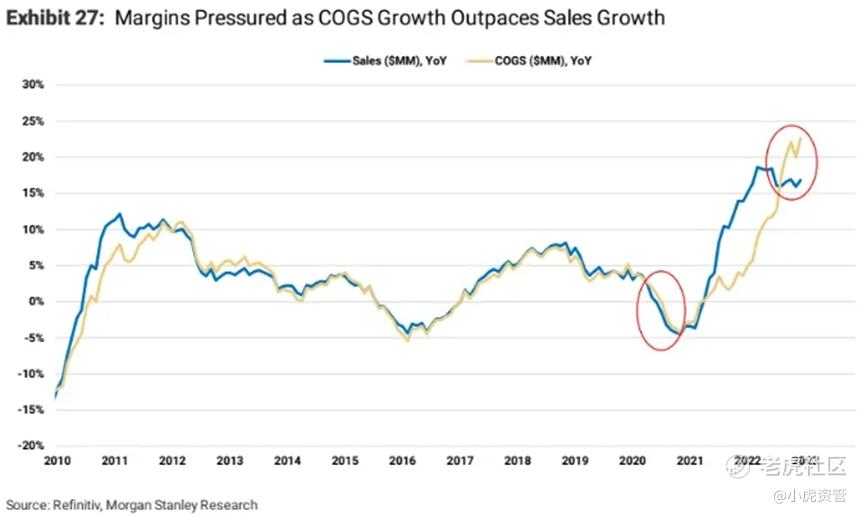

而且在营收增速停滞的情况下,成本增速还在上升。

展望后市,我们看好大中华区股票将再度跑赢美股。3月初即将召开的中国两会,可能会对中国复苏的路径提供更多的正面线索。

2. 市场终于意识到对美联储转向预期过高

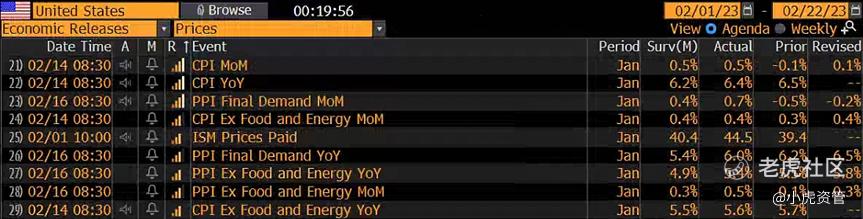

伴随着美国服务业的高景气,以及1月商品价格的上涨,美国1月CPI和PPI数据在持续下行的过程中均再超预期,使市场终于意识到,此前对美联储转向的预期(3月最后一次加息25bps,年底降息)太高了。

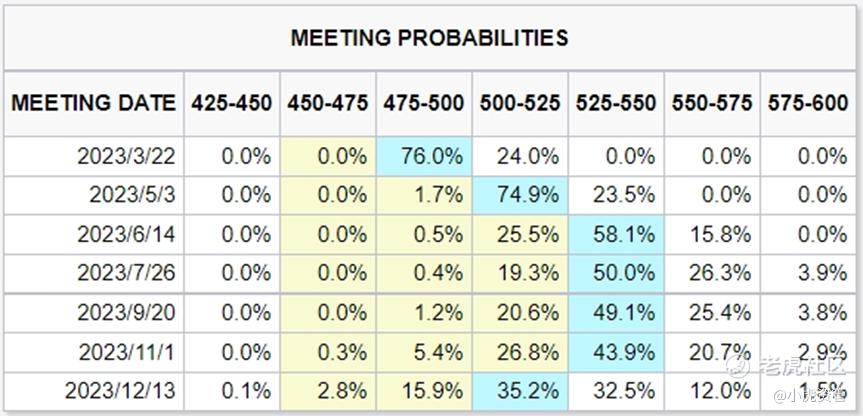

根据美联储利率期货的定价,市场已普遍预期本轮加息周期的终点在5.25%-5.5%,且年底降息的概率不大。

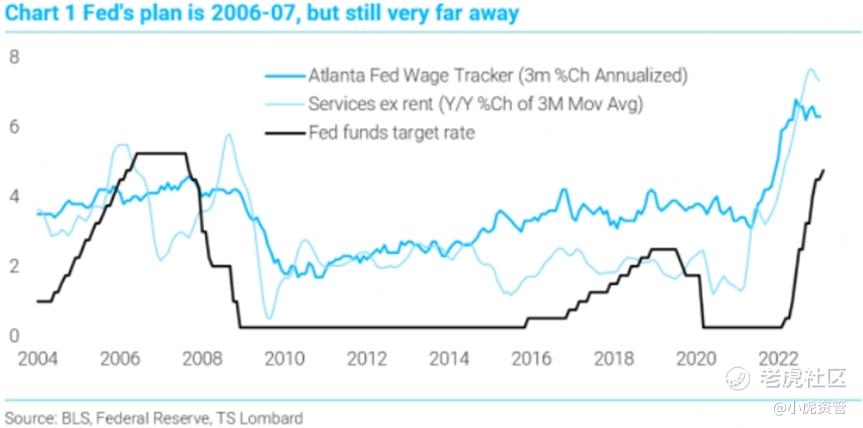

与此同时,由于工资通胀和除房租外的服务类通胀仍然停留在高于美联储基准利率的位置,总部在伦敦的独立研究机构TS Lombard认为,美联储应该以高于25个基点的速度继续加息,并预期今年年中美国会出现温和衰退,否则通胀无法回到2%的美联储政策目标。

因此,市场对美联储转向的强预期近期显著转弱。美国2年期与10年期国债利率开启了新一轮的大幅上行,对美债和黄金都形成了明显的压制。

展望后市,我们对美联储货币政策的预期仍是Higher For Longer,即美联储加息至5%-5.5%之间会停下来,但在没有发生衰退的情况下不会降息。过于高估或低估今年美联储的紧缩程度,都是不可取的。当前美国2年期国债利率高于4.65%,已经定价了5.25%-5.5%的加息峰值、同时直到明年初才开始快速降息至3%-3.25%的相对偏鹰的基准利率路径。因此,我们认为美债短端利率进一步上行的空间有限,美国10年期国债利率恐怕也难以突破去年因英国养老金危机而造就的4.33%的高点,配置美债是当前不错的选择。

至于已经从高点回撤了7%左右的黄金,在美债利率不再上行,且美国经济又没有强到能避免衰退的情形下,也同样将出现明显的配置价值。

3. ChatGPT横空出世

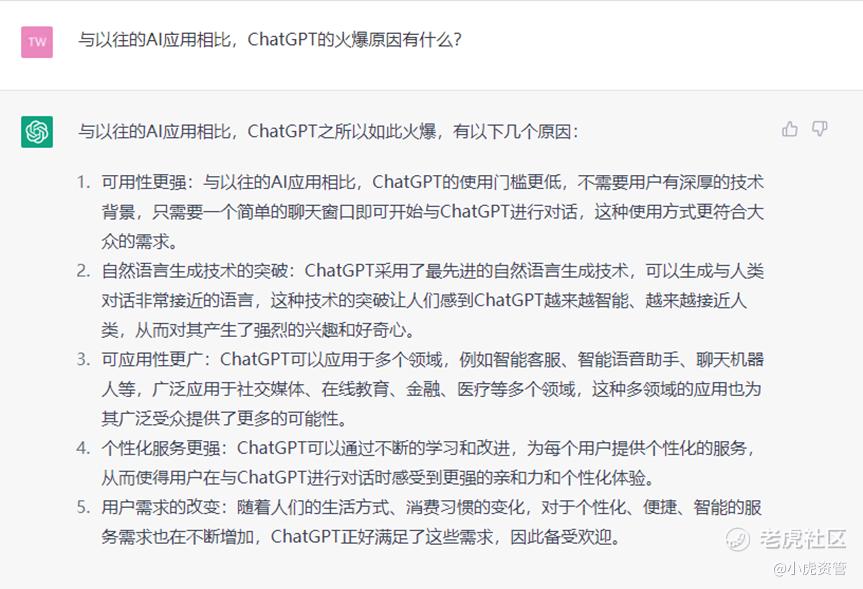

ChatGPT作为一个聊天机器人,是继“AlphaGo”后又一个成功“破圈”的现象级应用。

上面这段解释完全是有ChatGPT生成。以往的聊天机器人很多时候会出现破绽,而ChatGPT在语言上十分符合人类逻辑,展现出了人工“智能”的一面。此外,作为一个大语言模型,GPT模型凭借十分强悍的知识储备以及内容生产能力,引发了人们对其广泛应用前景的遐想。

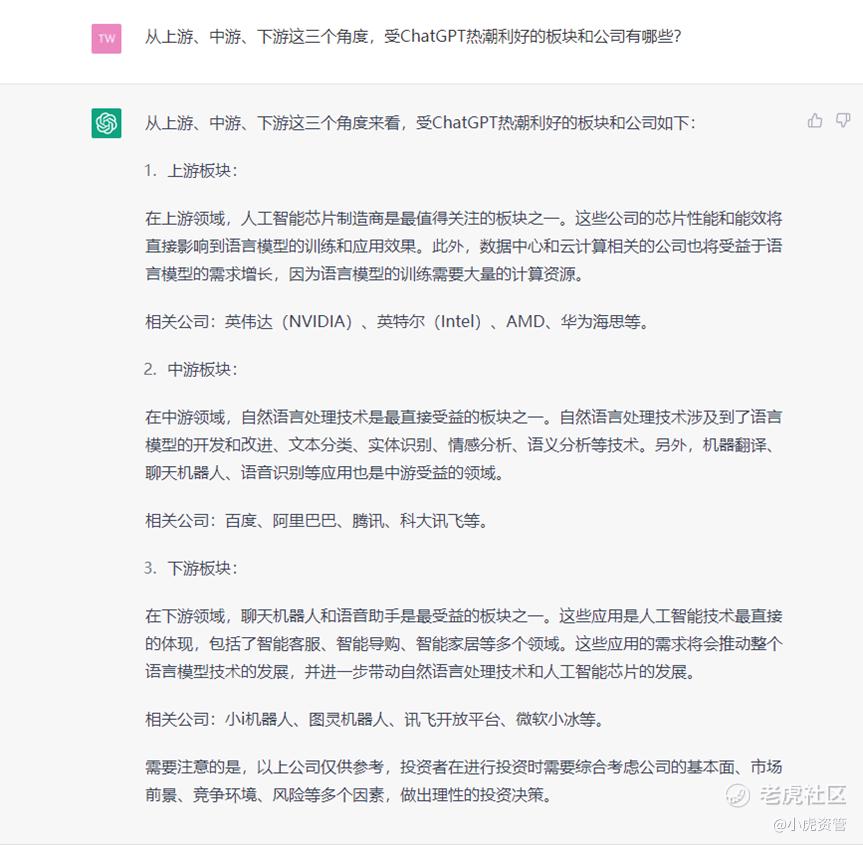

因此,投资者也闻声而动,相关概念股 $英伟达(NVDA)$ $微软(MSFT)$ 迎来一大波上涨。ChatGPT也给出了相关板块:

总的来说,我们认为ChatGPT相关技术有望改变社会生产模式,孕育全新的技术革命,值得长期投资布局。当然,新技术的发展也伴随着非常高的不确定性。在大型语言模型的技术路线下,研发模型的门槛和成本越来越高,据计算使用Microsoft Azure 的 V100 训练一次GPT-3 175B相当规模模型的成本大约在950万美元左右。一般的小厂商难以负担大模型的训练,大厂商的试错成本也非常高。它们在投入巨大研发费用后,甚至都不确定自己的技术路线是否正确,更不要说对这个领域技术不熟悉的业外人士。

因此这个领域的投资,还需要投资者有非常专业的知识和认知,才能比较好地抓住机会、厘清炒作逻辑、避免踩雷。而对于一般投资者,AI相关的主题基金或许是更好地一个选择。

配置建议:20%大中华区股票+10%AI主题概念股+60%美债+10%黄金与金银矿

@话题虎 @小虎活动 @小虎消息 @老虎基金超市 @芝士虎 @FlowingCash @DTSniper @问就是加仓up

精彩评论

这篇文章不错,转发给大家看看