投资短债,持有到期,赚利息。资长债,通过利率变化,低买高卖赚差价。短债+长债:可以互补更加平衡稳定。

随着美联储史无前例的快速加息以及通胀的持续威胁,金融市场发生了系统性的改变。这种变化可能会持续很长一段时间,对债券的收益率造成显著提升,相较于股票,投资价值也有天壤之别。即将到来的2024年被很多机构称之为债券崛起之年,如果你现在还不懂得投资债券,那将很难获得持续可观的收益。

为了让小白用户更容易理解,下面简单介绍一下债券投资的基本知识和策略。

如何投资美国短债?

如果你是债券小白,初次涉足债券交易,建议从T-Bill入手。T-Bill是指美国政府发行的短期国债,到期时间从1个月到1年不等。短期国债采用“持有到到期”的策略,即买入后不做任何操作,一直持有到到期,通过收取债券利息获取收益。

然而,投资T-Bill也有一些问题,主要是再投资风险。由于其短期特性,利息受美联储货币政策影响,未来收益率可能下降。总体来看,T-Bill适合有多余现金、短期内不想承受风险、追求固定收益的投资者。

投资T-Bill的方式包括券商代理购买、直接在财政部网站购买(仅限美国居民)、以及购买T-Bill的ETF,如iShares的SGOV。

短期国债ETF是我更推荐给新手的投资方式。相较于单独购买一张债券,这种方法不仅有较低的购买门槛,而且避免了后期需要手动再次购买的繁琐步骤。选择ETF的好处在于,你只需购买一个ETF,系统将自动按照T-Bill的周期为你收取利息。当然,ETF可能会额外收取一些管理费,但通常不会太高,一般低于0.1%。以SGOV为例,它投资于90天内的T-Bill,其价格持续维持在100美元不变,每月支付一次利息。需要注意的是,这个利息并非固定不变,而是根据当时到期的T-Bill利率进行计算。目前,SGOV的收益率为5.39%,管理费为0.07%。

如果是短债的投资是无风险的被动投资,那么长债的投资就需要承担一些风险了,操作也会更为复杂一些,而随之带来的则是更高的收益潜力。

如何投资美国长债?

美国长期国债通常指10年以上的国债。与短债不同,长债的收益主要依赖于债券价格的变化。在降息周期中,长债的价格可能上涨,提供更高的收益潜力。

长债的操作方式是低买高卖,不持有到到期。根据长期利率的走势,判断何时买入或卖出。在当前美联储即将结束加息周期、可能进入降息周期的情况下,长债的投资吸引了更多关注。

了解长债的收益潜力和风险,关键在于债券的久期(Duration),它衡量了债券价格对利率的敏感程度。长债的久期较大,对利率的敏感性更高。长债的优点是收益潜力大,可操作性强,但风险也相应提高。

为了规避操作上的复杂性,建议散户选择购买美债的ETF,如TLT。这样可以通过简单的买卖ETF来参与长债市场,避免流动性问题和债券选择的复杂性。

举例说明:

假设我花了1000块钱购买了一张年化收益率为4%,期限为10年的美国国债。一年后,市场利率降至1%。那么问题来了,我购买的这张债券能以多少价格卖出呢?

首先,需要澄清一个常见的误区:很多人认为当市场利率发生变化时,手中债券的利息也会相应变动。但实际情况并非如此,购买债券时的利息已在购买时固定。举例而言,如果我购买了一张4%年化收益率的10年期美国国债,即使后来市场利率降至1%,我仍然每年能够收到4%,即40块钱的利息。尽管市场利率已降至1%,新发行的债券每年只能收到10块钱的利息。这种情况下,我的债券显然比新发行的债券更有价值。因此,如果我想在市场上卖出这张债券,它的价格将高于1000块钱。可以看出,市场利率从4%下降到1%时,债券价格将上升。

再举个例子,假设我花了1000块钱购买了一张年化收益率为4%,期限为10年的美国国债。一年后,市场利率上升至6%。在这种情况下,新发行的债券的利息将高于我原先持有的债券,这对我来说是不利的。我持有的债券将变得不如新发行的债券有吸引力,如果想卖出,可能需要打折出售。因此,当利率上升时,债券价格很自然地会下跌。

了解了长期债券的利率风险对债券价格的影响后,我们可以开始探讨利用长期债券赚取收益的策略。与投资短期债券不同,长期债券的赚钱方式不仅仅是通过收取利息,更依赖于债券价格的差价。

具体操作方法是,通常不需要持有到到期日,而是在过程中通过低价购入高价卖出来获取差价。判断的关键在于长期利率的趋势。如果利率下降,我们可以购买长期债券,期望债券价格上涨;而如果利率上升,我们则卖出长期债券,期望价格下跌。

当前,美联储的加息周期即将结束,尽管尚不清楚何时会降息,但降息周期必将到来。在降息周期中,长期债券的价格相应上升。这成为当前布局长期债券的一个重要逻辑基础。

最近美联储的政策态度开始发生转变,长期利率也从5%下降至3.9%。与之相关的,长期国债ETF(如TLT)的股价在这段时间内上涨了近20%,表现甚至超过了股票。

尽管我们已经知道了债券价格和利率之间的反相关关系,但实际上,利率变动将带来多大程度的价格变化呢?

如果不能量化这一点,即使我们知道利率将下降,也难以判断债券的收益潜力是否值得投资。幸运的是,我们有一个专门的指标,可以定量判断利率变动对债券价值的具体影响。这个指标就是债券的久期(Duration),它衡量了债券价值对利率变动的敏感程度。

以TLT为例,其久期大约为17,这意味着利率下跌1%,TLT这种长期国债的价格将上涨17%。反之亦然,如果利率上升1%,TLT的价格也将下跌17%。

有了久期这个指标,我们就能够定量地评估收益潜力和相应的风险。债券的久期还有一个重要的性质,即债券的时间越长,其久期越大。因此,债券的时间越长,对利率的敏感性就越强。例如,短期国债(如T-Bill)时间较短,其久期通常小于1,远低于20年期美国国债ETF(如TLT)的17。

如果希望增加收益潜力,可以选择更长期限的国债;而如果更关注风险,可以选择稍短期限的国债。

除了市场价值上涨外,长期债券的另一个优势是提供可观的无风险利率。尽管与市场价值波动相比,无风险利率提供的收益可能不那么诱人,但它仍是一个不错的补充。总的来说,长期债券的投资涉及到了收益潜力的提升以及对风险的控制。

长债投资和短债投资的优缺点互补:

短债适合希望利率上涨、追求相对稳定收益的投资者,而长债适合希望利率下跌、追求更高收益潜力的投资者。为了平衡稳定性和潜在收益,有投资者选择同时投资短债和长债,采用免疫策略(Immunization)。

总的来说,债券投资对于散户来说是一个相对稳健的选择,通过简单了解和选择,可以参与债券市场,获取固定收益,同时规避一定的风险。

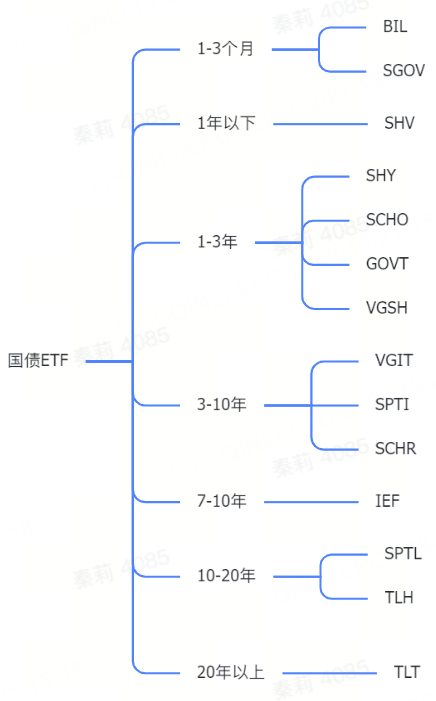

为了方便大家挑选,我特意总结了市场上最常见的各种美债ETF。

最后简单总结一下:

投资短债T-Bill,持有到期,赚利息。

投资长债,通过利率变化,低买高卖赚差价。

短债+长债:可以互补更加平衡稳定。

精彩评论

这篇文章不错,转发给大家看看