2019年美股IPO市场全总结

在上次港股IPO十宗“最”——2019年港股IPO市场全总结后,老虎证券为大家做了这份2019年美股IPO市场总结。

美股IPO总览

2019年登陆美国的公司,去重后共有285家,其中有65家专门用于收购和并购的空壳公司,43家在OTC市场挂牌,大部分是在以其他市场为主要上市地的公司。因此,真正在纽交所和纳斯达克上市交易的实体公司总共177家,比香港交易所的166家略高。

从地域上来看,177家新上市公司中,来自中国的有31家,而美国本土123家。而港交所新上市的公司中,有150家来自中国(包括内地、港、澳),其中包含两家介绍上市,有1家华人老板的生物医药公司,注册在美国也主要在美国提供服务,算作美国上市公司。综合两地,2019年在香港、美国上市的中国公司总共181家,比美国公司的140家高出26%。

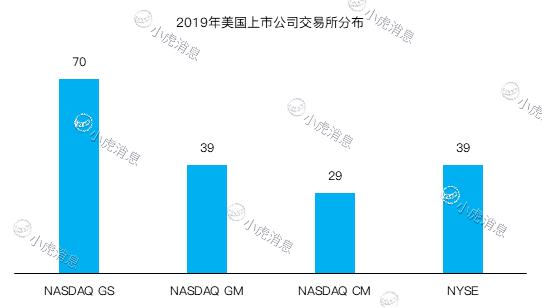

此外 ,纳斯达克交易所占138家,其中入市标准最高的纳斯达克全球精选市场70家,次之的纳斯达克全球市场39家,而纳斯达克资本市场29家;相应的,纽约交易所只有39家。

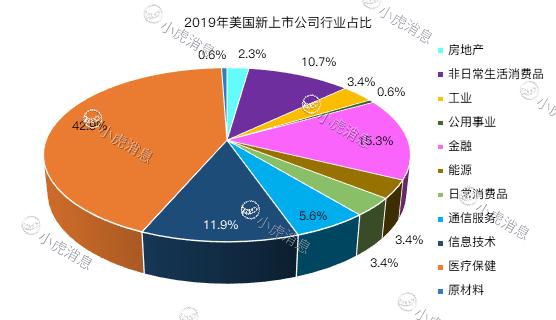

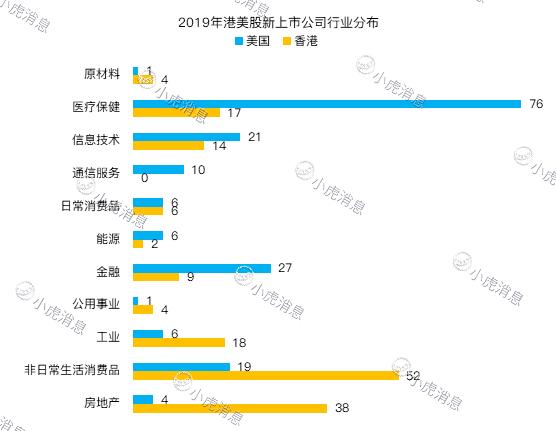

上市公司最集中行业——医疗保健(42.9%)

从行业上来看,177家新上市公司中,医疗保健行业有76家,占比达42.9%。在美国有大量未盈利的、还在从事研发的生物医药公司,它们的风险较大,融资渠道有限,因此IPO就是重要途径。

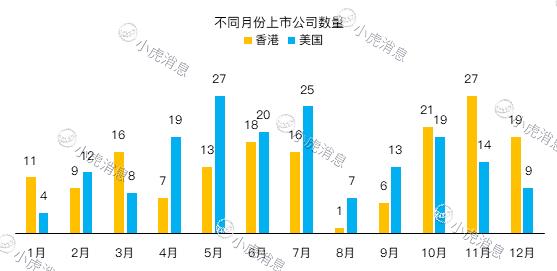

从时间节点分布来看,美股1月的上市公司数量最少,只有4家。处于北半球大陆东海岸温带季风性气候中的纽约,冬天是相对较冷的,再加上圣诞和新年假期,将不少公司的上市计划延后。此外,8月是传统的度假月,美股也只有7家公司IPO,这与香港市场类似。对北半球的国家来说,春秋是一年中最重要的时节,5月和11月的上市活动也相对活跃。

发行价之最——来福车$(LYFT)$ (72美元)

美股交易的最小单位是1股,一手的固定值是100股,交易所报价一般都已手来表示。因此,公司股价对于交投也会有一定影响。2019年美股IPO公司的最高发行价是来福车(LYFT),每股72美元,一手7200美元。Intercorp金融服务公司$(IFS)$、优步$(UBER)$、RED RIVER$(RRBI)$都超过40美元。

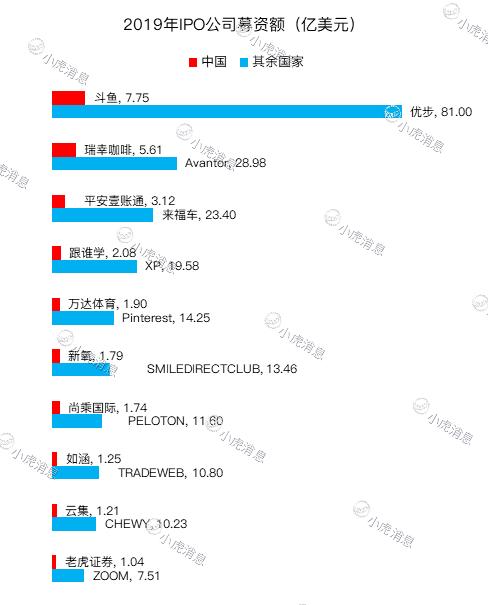

2019年美股177家上市公司总募资额470.7亿美元,高于同期香港市场的404亿美元(3154亿港元按7.8的汇率)。其中募资王是硅谷的“独角兽”优步(UBER),总募资额81亿美元;其次是拥有多个医疗品牌的医疗生化、仪器生产商Avantor$(AVYR)$,总募资额29亿美元;美国第二大共享出行公司来福车(LYFT)、巴西著名的技术金融服务平台$(XP)$、著名的图片分享软件Pinterest$(PINS)$分列3-5位。

募资最多的中国公司是游戏直播巨头——斗鱼DOYU,总募资额7.7亿美元。

在177家公司中,136家公司有招股价区间,招股价区间上下限差额的平均值为14%,港股新股的平均值为25.6%。美股承销商对公司的估值定位差更小,这对打新的投资者来说更友好。

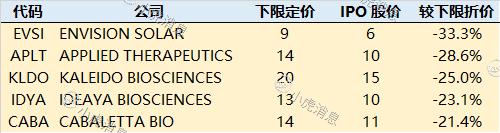

美股的区间价只具有指导意义,其中23家公司最终定价低于区间下限,即折让发行,折价最多的是一家太阳能产品公司ENVISION SOLAR(EVSI),比发行区间下限低33%;另有29家公司最终发行价比区间上限更高,溢价最多的是亚洲时代(ATIF),比发行区间上限还高25%。这从一定程度上体现了公司认购的市场热度。

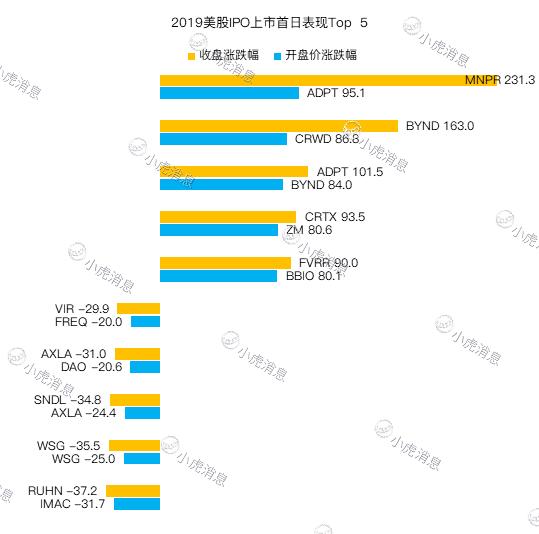

首日涨幅最大——$Monopar Therapeutics(MNPR)$ ,中国公司$嘉银金科(JFIN)$

177家公司中,36家公司IPO当天开盘即破发,以开盘价来算的的平均涨幅为13.15%,涨幅中位数为6.18%,其中高开涨幅排名前5的分别为免疫领域的生物医药公司$Adaptive Biotechnologies Corp(ADPT)$ (95%)、谷歌投资的网络安全云计算公司$CrowdStrike Holdings, Inc.(CRWD)$ (87%)、比尔盖茨等投资的人造肉公司$Beyond Meat, Inc.(BYND)$ (84%)、华人老板远程视讯软件$Zoom(ZM)$ (81%)、针对遗传疾病的生物医药公司$BridgeBio Pharma, Inc.(BBIO)$ (80%)。

中国公司中,首日盘中最高涨幅是12月31日上市的$摩贝(MKD)$ (121%),收盘涨幅排名前5的是:嘉银金科(54%)、$美美证券(MTC)$ (49%)、$苏轩堂(SXTC)$ (44%)、老虎证券(37%)和$新氧(SY)$ (32%)

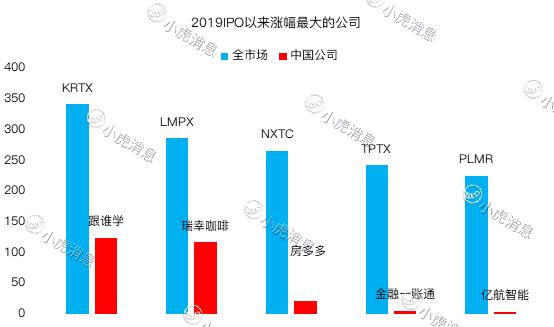

上市以来涨幅最大——$Karuna Therapeutics(KRTX)$

截止1月5日收盘,IPO以来涨幅最大的前15家公司中有11家是医疗行业的,一方面这些公司市值较小,交投也不活跃,波动性较大,另一方面,生物医药研发类公司就具有暴涨暴跌的特性。比如,目前涨幅最大的KARUNA THERAPEUTICS就因为精神分裂类的药物研究取得进展,在2019年11月15日暴涨超过250%,推动公司股价从IPO以来回报达到341%。其他类似的有$Nextcure Inc.(NXTC)$ (264%)、$Turning Point Therapeutics(TPTX)$ (242%)等。

中国公司中,$跟谁学(GSX)$ (123%)、$瑞幸咖啡(LK)$ (116%)排名前两位。所有的31家公司中,目前只有7家公司的股价在发行价之上。

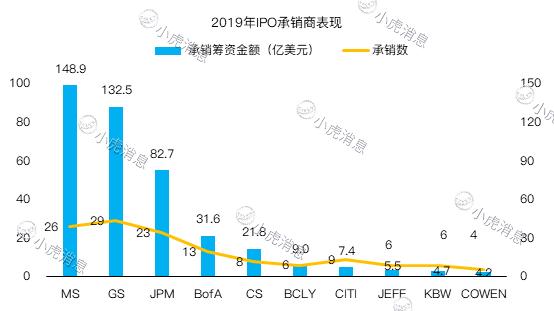

承销商之最——摩根士丹利(筹资金额最大)高盛(数量最多)

2019年有41家券商的投行作为上市公司的主承销商(left lead bookrunner),按照主承销商不重复计算,承销数量最多的是$高盛(GS)$ 的29家,筹资金额最多的是大摩$摩根士丹利(MS)$的148.9亿美元。

算上副承销商,有超过60家公司参与投行承销业务,老虎证券就是其中一员。2019年老虎证券总共参与美股上市公司的12个承销项目和 6个分销项目。

数据来源:Bloomberg

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 毛票神·2020-01-08有没有统计一下到年底比较牛的,我看中概除了跟谁学和lk基本都没啥效果 [捂脸]点赞举报

- 米莫·2020-01-0931只7只未破发点赞举报

- 毛票神·2020-01-08新氧好像也不错?点赞举报

- 如期而至·2020-01-08中概股太坑人,大部分破发,大部分一年内IPO价腰斩以下,杀跌太凶残。1举报

- 14亿少女的梦·2020-01-08美股和港股的投资偏好差别还挺大的,美股偏医疗保健,港股偏好消费和房地产2举报

- 潇潇银杏果·2020-01-11看好医疗股点赞举报

- Proak·2020-01-10围观学习[微笑]1举报

- Proak·2020-01-10围观学习[微笑]点赞举报

- 南山一号·2020-01-09老虎什么时候退市点赞举报

- taigefin·2020-01-08赞1举报

- powerful_LI·2020-02-29不错不错点赞举报

- 新韭菜绿油油·2020-01-09好点赞举报

- chs·2020-01-086661举报

- 无羽·2020-01-08好文👍1举报

- 夏夏夏·2020-01-08好文1举报

- 复兴计划·2020-01-08[666]1举报