美国经济酝酿着一个巨大的隐忧

芝商所特约评论员 寇健

当前的美国经济可以用一句话来简单地概括:“非常好,但酝酿着一个巨大的隐忧”。

早前美国国会刚刚通过了一个1.2万亿美元的基建提案,这个基建提案将为明年和未来的美国经济提供一个巨大的潜在动力。

但是上星期公布的美国十月份的消费者指数到达了31年来从未有过的增加6.2%,这一数据已经使华尔街神经紧绷。更有意思的是,根据媒体报导,在九月份,全年累计4,400,000美国人辞去了他们的工作,这是历史的最高纪录。这其中很大的一部分是由于跳槽另谋高就而得到更高的薪水。这为未来的通货膨胀,又埋下了一个巨大的伏笔。

美国劳工短缺是事实,因为目前有1,100万个‘事求人’的招聘广告在各种媒体上,而美国全国领取失业救济金的人数只有7,700,000。

全美国的港口仍然严重堵塞,集装箱货轮滞留港口时间不断地刷新历史纪录。加油站的汽油价格是在30年来未有的反季节性的历史最高点。

股市不怕通货膨胀,怕高利率

所有上述的这一切事实基本上已经回答了那个在华尔街与联邦储备银行之间争论了一段时间的问题:目前的通货膨胀到底是暂时的,还是将成为长期的?而这一个问题将会引入迎来下一个问题:联邦储备银行目前的低利率政策到底还能持续多久?

大家知道股票市场并不惧怕通货膨胀,某些情况下,通货膨胀甚至推动了股票价格的增长。股票市场最大的恐惧是高利率,这也就是我们在短文开头所讲到的隐忧。

个人目前的看法是美国股票市场和美国经济仍然是世界经济的主要动力,美国股票市场目前还会继续上行,牛市还没有结束(请看下面一张图)。但这一场资本盛宴很可能会在明年或者2023年的某个时候终结。

目前的美国股票市场是在历史的高位,高位震荡上行应该是美股近期的最可能的走势。在这种走势下,充分利用短期期权,构建跨式套利多头(Buy Straddle)既保护了可能的下行风险,但同时又不失去市场上行的交易机会,是相对比较稳妥的策略。

美国的股票指数衍生品市场可能是目前世界上最成熟的股票指数衍生品市场,仅仅以芝商所(CME) 股票指数衍生品市场作为例子,就有数十种产品供大家选择。

短期期权和微型产品以构建稳妥的策略

大家都熟悉芝商所E-Mini标普指数期货和E-Mini标普指数标准期权,可能大家并不太熟悉芝商所同时交易三个不同到期日的E-Mini标普指数超短期每周期权(Weekly options)。现在, 对这三个不同到期日的E-Mini标普指数每周期权给大家做一个简单的介绍。

第一,E-Mini标普指数标准期权是美式期权,也就是说期权的持有人可以随时行权。E-Mini标普指数短期每周期权 (Weekly options)是欧式期权,也就是说每周期权的持有人只能在到期日的这一天行权。

第二, 这三个短期每周期权到期日分别是每个星期一、星期三和星期五的芝加哥时间下午3:00。

第三,这三个短期每周期权是现货交接,交接产品为当月的E-Mini标普指数期货(ES)。

每个星期一到期的E-Mini标普指数短期每周期权交易代码分别为: E1A, E2A, E3A, E4A。代表每个月的四个星期一的不同到期日交易。

每个星期三到期的E-Mini标普指数短期每周期权交易代码分别为: E1C, E2C, E3C, E4C,代表每个月的四个星期三的不同到期日交易。

每个星期五到期的E-Mini标普指数短期每周期权交易代码分别为:EW1, EW2, EW3, EW4,代表每个月的四个星期五的不同到期日交易。

这样,在美国的股票指数市场上,就出现了一个连续不断的超短期(仅仅两天)的E-Mini 标普指数期权。

它的好处在哪里?它的最大的好处就是期权的买方可以用最小的费用,来获取最大的利润。

为了满足全球小投资者对于美国股票市场指数化投资的需求,2019年五月芝商所专门为全球的小投资者推出了四个微型E-Mini指数期货,分别是微型E-Mini标普指数期货(MES)、微型E-Mini那斯达克股票指数期货(MNQ)、微型E-Mini道琼斯股票指数期货(MYM)和微型E-Mini罗素2000股票指数期货(M2K)。

经过两年多的成功交易,微型E-Mini指数期货在亚洲时间的交易量已经占到了全球微型E-Mini指数期货交易量的10%以上。去年八月,芝商所又成功的推出了微型E-Mini标普指数(MES)期权和微型E-Mini纳斯达克指数(MNQ)期权,这是小投资者进入美国股票指数衍生品市场的又一个福音。

善用分析工具计算期货移仓是否合理

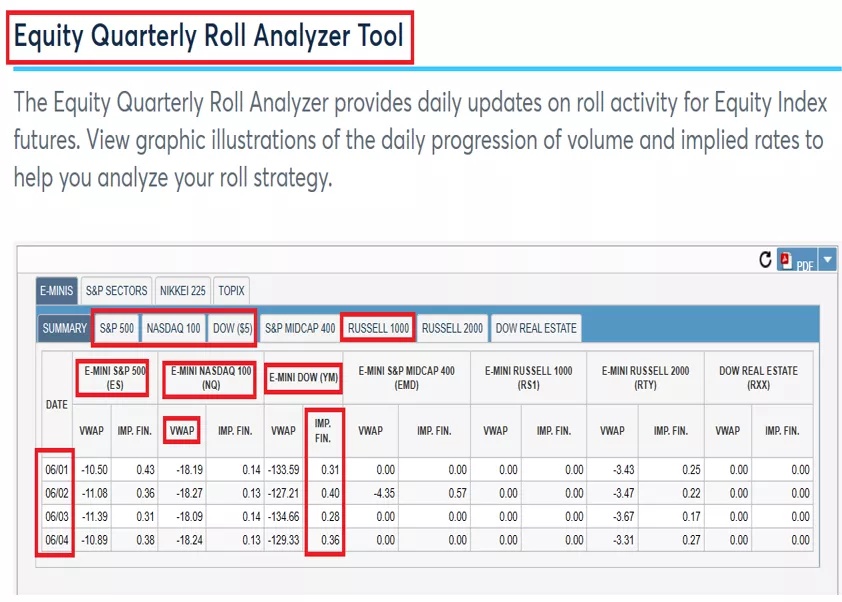

十二月份是美国股票指数期货市场移仓的月份。期货移仓的交易实际上是一个日历价差,由于两个不同月份的期货市场流通性的原因,这个价差未必就是一个合理的价差。怎样才能算出期货移仓是否合理?芝商所网站有一个特殊的工具来计算,个人将这一个免费的工具翻译成为“股票指数季度移仓分析工具”(Equity Quarterly Roll Analyzer Tool) (请看下面一张图)

图中的VWAP,个人翻译成为“成交量加权平均价”,也就是移仓的价差。这一价差代表着真正的隐含融资费用(IMP.FIN)。期货贴水越大,实际融资费用越小。大家可以比较一下小标普(ES)和纳斯达克指数(NQ)的融资费用。

$NQ100指数主连 2112(NQmain)$ $道琼斯指数主连(YMmain)$ $黄金主连 2112(GCmain)$ $A50指数主连 2111(CNmain)$ $恒生指数主连(HSImain)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

哈哈