蔚来被盯上,做空案中的“空头们”承受着多大的精神压力?

电动汽车蔚来$蔚来(NIO)$ (股票代码:NIO)遭灰熊机构(Grizzly Research)做空,背后涉及很多有意思的财务知识,比如收入的确认、折旧摊销法则、关联交易,以及最抓人眼球的“做空”本身,都值得梳理一下。

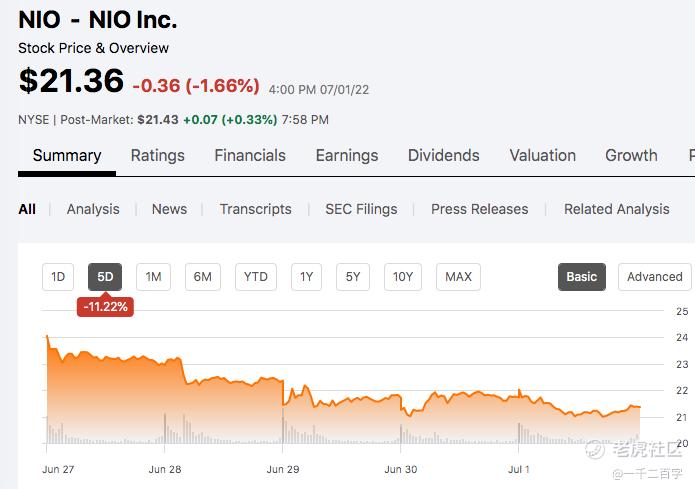

灰熊于6月29日在其官网发布这份做空报告后,蔚来的股价应声下挫,但相比于两年前瑞幸咖啡遭浑水做空时的股价重挫,蔚来的股价变动算“温和”的。蔚来随即以公告形式回击,笼统地指出该报告“无依据”、“有许多错误”,但尚未涉及任何细节。这一回合较量都属于常规操作。

马上,包括摩根斯坦利、JP摩根在内的投行跳出来质疑灰熊报告,对股价起到了一定的拉动作用。其实这也没什么稀奇,如果你明白做空案例中各方的利益立场,通常只有做空者孤独地站在一方,期盼股价下跌,他们面对的是目标公司及股东、投行、做市商、媒体等角色。当然,做空者的目的是赚钱,而不是和这些角色较劲。

鉴于这次做空较量刚进行了一两个回合,后续是否会有更多数据披露出来,是否会引入“裁判”——触发独立调查机构介入,灰熊是否还有“后手”等,都需要等待时间发酵。因此这里暂时“避重就轻”,先梳理一下所涉及的财务知识,尤其是对做空的介绍。

中概股股民近期经历的最知名的做空案例一个是瑞幸咖啡,一个是游戏驿站GameStop,而近些年被空头们攻击最疯狂的也是一家电动汽车公司——特斯拉$特斯拉(TSLA)$ 。在这些案例中,瑞幸输了,以退市告终;游戏驿站和特斯拉均让空头们损失惨重,据说特斯拉一家就累计让空头们损失超过400亿美元。

为什么会这样?有必要介绍一下做空逻辑。一句话概括就是借入股票-卖出-等股价下跌-再买入还账,赚取差价。反过来如果股价上涨了,空头就会损失。

那么,谁愿意凭白无故把股票借给别人呢?当然不是凭白无故,是有利息的。券商、投行的经纪人手上有大量的股票账户,空头们从他们那里借入股票,缴纳保证金,万一目标股票没跌反升,看走了眼,空头们会被要求追加保证金。游戏驿站就是散户群起应战华尔街空头的一出戏,情怀感召之下,散户们生生用自己的真金白银接力买入,逼退了大空头。

这种反噬就引发了一种轧空现象,即空头之间互相倾轧。《伟大的博弈》一书介绍了发生在1901年华尔街的著名轧空事件。那个时代的铁路股有点像现在的科技股。为争夺控制权,E·H·哈里曼想要夺取詹姆斯·希尔手中的北太平洋铁路,开始在银行家帮助下悄悄买入该公司的优先股,希尔背后的摩根银行察觉到后,遂收购市场上该公司的普通股予以反击。股价从20美元一路走高,一批投机者以为这种虚高中藏着套利机会,纷纷做空。

当这些投机者意识到是两大巨头在为控制权打架、想清仓离场时,股价已经飙涨到他们无力补仓还债的地步。而且两大巨头谁也不卖,市场上根本买不到这支股票来补仓。书中描写,一家小公司以1000美元的价格将300股卖给了一个空头;一个刚从郊区返回华尔街、不明就里的经纪人承认他手上有1万股,立刻被绝望的空头们撕扯着衣服要买他的股票,他在交易大厅里几乎被扒了个精光。

由于空头们的账面上出现了巨额亏损,中介要求他们缴纳大额保证金。拿不出钱的空头们被迫卖掉手上的其他股票,接二两三的卖出一度让大盘出现踩踏,随后引发了历史性的大恐慌。为平息情绪,两大巨头决定停战,商议并允许空头们以每股150美元的价格平仓。即便这比最高点位1000美元低得多,也让一大批空头血本无归。

华尔街投行出身的YouTube播主“小Lin说”前两个月做了一期详细介绍做空的视频“真正的做空”,她同时也在B站、今日头条等国内平台上发布,有兴趣的朋友可以看看。她对做空收益的描述是“有限的收益,无限的损失”,因为理论上股价最多降到零,这是空头的收益极限,但涨到多少是没有极限的,对应的就是空头们无尽的损失。

所以,为了规避这种风险,后来的空头们都严格控制每支做空股票在其投资组合中的比例,或者引入对冲,在做空的同时买入一个看涨期权,或做多一支股票,不至于损失惨重。可见在做空过程中,空头们的精神压力是非常大的。而且即使是很有名的做空机构,手上握有的基金规模通常也不是巨鳄级别,抗风险能力有限。

当然,鉴于财务造假是对上市公司最为严厉的指责,如果空头们确实掌握了这方面的确凿证据,做空获利就变得非常稳健。浑水做空瑞幸咖啡,以及让浑水成名的做空东方纸业案例,都是以实地蹲守、暗访的方式掌握了大量的细节和末端数据,这些光看财报、做纸面功夫是看不出来的,还要有“扒粪精神”。

这里面会牵涉到价值观问题。空头们的目的就是赚钱,是一种短期而极端的投机行为,会经常遇到“道德上的谴责”,他们的收益是建立在“对立面”上一大批人的损失上的,而且有时候空头的调查与事实不符。但反过来讲,倘若被做空者确实存在相应问题,造假就有道义吗?所谓苍蝇不叮无缝的蛋。

最后具体到灰熊做空蔚,其报告质疑的焦点是蔚来通过武汉蔚能这家电池关联公司虚增收入和利润,一方面是提前数年确认电池相关收入,并把对电池的折旧剔除在表外(武汉蔚能不并表),一方面是怀疑武汉蔚能虚增了2万个左右的电池订户需求,与蔚来公布的1.9万订阅用户相差一倍,指出蔚来“超卖了”电池。

在业务模式上,蔚来采用的是BaaS电池即服务,用户可以买整车,也可以只买车、以订阅用户身份在各站点换电使用电池,购车价格可节省大约七八万元。电池资产是武汉蔚能运作的,假设没有武汉蔚能这个角色,那么在BaaS的租赁收入上,蔚来只能逐季或逐年确认订阅收入(或者在财报中体现为递延收入,这与$腾讯控股(00700)$ 腾讯游戏卖虚拟代币、网易云音乐卖付费会员时确认递延收入是一样的),且电池折旧也要算进蔚来自己的资产负债表里。

但正是因为中间多了一个武汉蔚能,相当于蔚来把用户租赁的电池卖给了武汉蔚能,蔚来赚的是一次性卖电池的钱,武汉蔚能赚的是逐年回收租赁费的钱,因此在财务处理上,武汉蔚能的存在规避了收入确认和折旧摊销这两项的合规问题。至于武汉蔚能愿不愿意,这不属于会计范畴问题。

至于武汉蔚能的电池规模与蔚来BaaS用户数不匹配的问题,确实需要等待蔚来给出进一步的说明,到底哪个数字是真实情况。而上述几家投行对此的分析是,1.9万BaaS电池是蔚来用以进行债券融资的抵押物,不代表它只有这些BaaS用户。这些表述暂时缺乏官方数据的支持。

以目前看,灰熊报告的含金量和对要害问题的打击效果一般,尤其是和之前浑水的报告,以及揭露美国电动汽车NIKOLA的骗局的报告相比;而蔚来也有必要向市场做出进一步解释,以证明被特斯拉弃用的换电业务-BaaS业务模式与财务模式的合理性及前景。

双方都还没有打出致命重拳,至于有没有后续回合,很大程度上将与蔚来的股价变动以及裁判介入有关。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 先救我她有对象·2022-07-04很喜欢这样的文章,你看到了很多别人看不到的东西2举报

- 灌饼高手00·2022-07-04双方都还没有打出致命重拳,至于有没有后续回合,很大程度上将与蔚来的股价变动以及裁判介入有关,拭目以待吧1举报

- 红杉树森林·2022-07-04这个和大盘数据不太贴合,不晓得是不是行情有变化?1举报

- 我是表好胚·2022-07-04老师讲的真好,希望老师以后多多分享。2举报

- 电子乔斯达·2022-07-04择时买入,长期持有,未来可期。2举报

- 康德的的的·2022-07-04这篇文章老师讲的都是干货,值得学习。2举报

- 刀哥拉丝·2022-07-04给你点个赞吧,以表达我对你文章的喜欢2举报

- 低买高卖谁不会·2022-07-04一个外国公司,数据都弄不清楚竟然还来做空1举报

- 权力的游戏厅·2022-07-04灰熊报告的含金量和对要害问题的打击效果一般,这个我相信1举报

- 大雁塔·2022-07-05这篇文章不错,转发给大家看1举报

- 姜维·2022-07-05看看点赞举报

- s丑小鸭·2022-07-05阅点赞举报

- 丰裕未盈·2022-07-05未来可欺点赞举报

- 梓坚·2022-07-05👍👍1举报

- 小脑斧1949·2022-07-05阅1举报