美联储降息路径与降息交易分析

当前美国经济状况是市场对“降息周期”分歧的核心。部分参与者认为美国即将陷入衰退,另一部分则强调经济的韧性与持续增长。

降息与衰退关系?

目前市场对于降息的预期主要源于两个方向:

如果美国经济陷入衰退,美联储可能被迫快速降息(首次50个基点开始),以缓解经济下行压力;

如果经济持续韧性,美联储也可能采取预防式降息(首次25个基点开始),以确保经济实现软着陆。

把70余个常见美国经济数据指标分为核心指标、辅助指标和前瞻指标,对消费、投资、地产、信贷、就业等6个领域进行综合分析。结果显示:

消费核心指标较为健康,前瞻指标也并未明显走弱

投资数据核心指标健康,但前瞻指标降温

地产核心指标分化,前瞻指标降温

信贷和就业核心指标已经明显降温

总结:消费>投资>地产>就业>信贷,呈现出由强转弱的态势。高利率环境下,信贷市场和就业市场已显现降温。

目前,25个基点的降息仍是基准预期,主要因为目前并未出现深度衰退的迹象。从历史来看,首次降息达到50个基点,往往是在金融危机时期发生,并且未来都造成了美股的阴跌。

尽管降息25个基点可能不会完全消除市场的衰退担忧,但降息50个基点的风险在于可能引发更大的经济恐慌;

同时,虽然美联储尚未开始正式降息,但市场已经开始感受到宽松政策的效果;

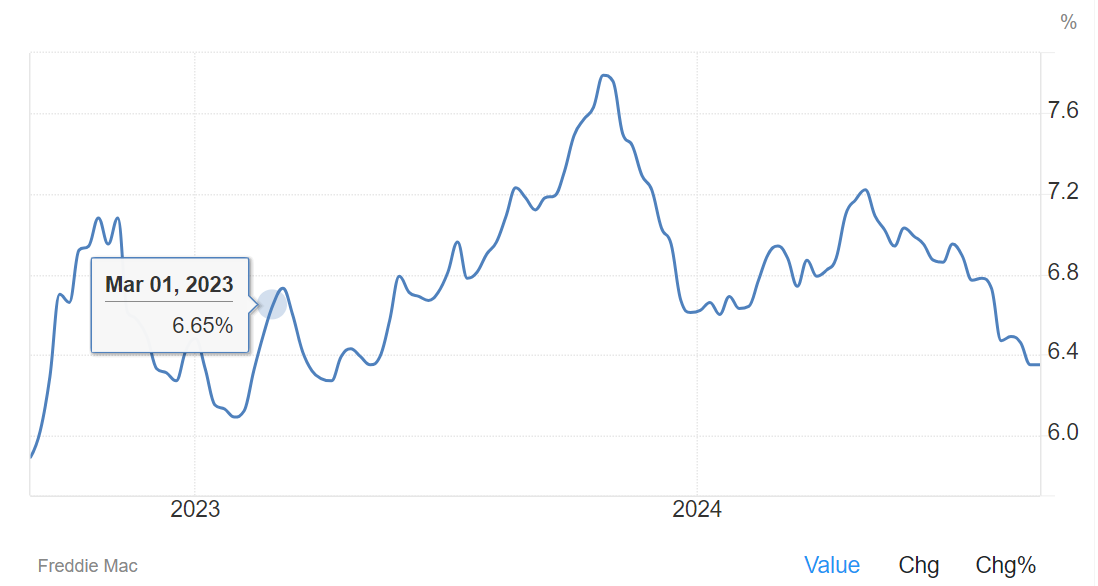

具体表现为,随着10年期美债利率下降,30年期按揭利率已降至6.4%,低于7%的平均租金回报率。

此外,再融资需求也随着按揭利率下行而复苏。在直接融资方面,高收益债和投资级债的信用利差处于历史低位,融资成本的下降促使信用债发行大幅增加,5月至8月期间,美国信用债发行同比增长了20.6%。

降息次数与预期分析

根据市场预期,9月可能启动的降息已经成为共识,市场的焦点从“降息是否会发生”转向“降息幅度究竟是多少”。

这两种情形都预示着未来降息的可能性,并且市场对降息已经广泛预计降息将更早、更深,而非“浅降息”或“慢降息”。

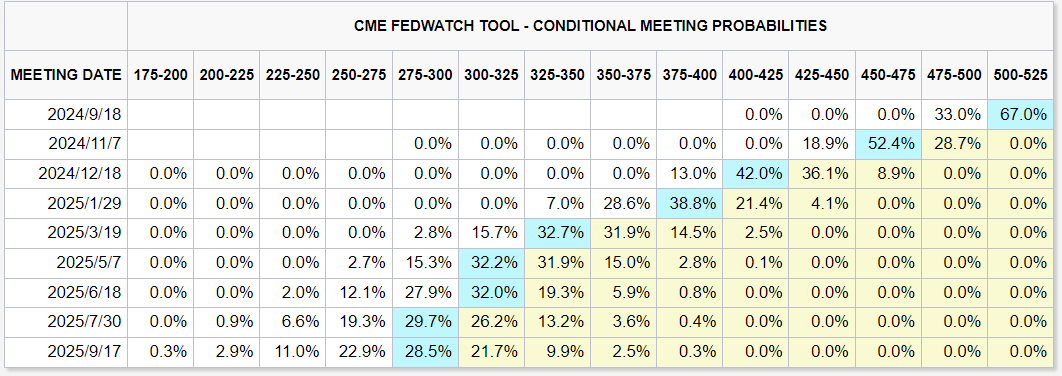

从CME的利率期货定价来看

9月降息25个基点的概率为73%,高于直接降息50个基点的27%;

11月直接降息50个基点的概率为52.3%,至年底12月降息总计降息100个基点的概率为40.7%,降息125个基点的概率为37.3%,

至明年3月降息175个基点的概率最高,达到35.7%,至明年6月降息225个基点的概率最高,达到31.6%。

也就是说,目前市场交易者认为美联储会以温和的25个基点开启降息,但是会议较快的节奏,将至3%的水平。

主要还是近期数据显示,美国核心CPI与名义CPI均呈现放缓趋势,供应链压力减弱和劳动力市场的降温进一步压低了核心商品和服务的通胀压力。

资产表现预期

黄金和美债等资产的表现受益于降息预期,显示出投资者对更深、更早的降息已做好了准备。

目前,市场的不同资产对降息的预期反应各不相同。

利率期货已计入了225个基点的降息预期

黄金计入了83个基点

铜为77个基点

美债为75个基点

美股为29个基点。

这意味着,如果没有出现新的衰退压力,市场对降息预期的计入已较为充分。随着降息预期的兑现,市场将逐步从黄金和美债等安全资产转向股票和工业金属等风险资产。也印证了历史上此前几次首次降息25个基点之后,股票市场表现较好的情况。

2019年的降息周期就是类似的情况:

美联储在2019年7月首次降息之前,10年期美债利率已从3.2%的高点下降至1.5%。尽管风险资产在此期间经历了多次回调,但随着经济预期改善和长债利率见底,黄金逐渐见顶,美股和铜价开始反弹。同样,在当前周期中,随着降息的兑现,市场预期资产轮换也将出现类似变化。

另外, 从风险角度来看,降息节奏不同,可能会导致更多问题。

如果降息过快,可能会导致通胀重新加速;

降息50个基点,可能预示对经济的担忧,引发市场剧烈动荡;

大幅降息,股市面临日元套利交易进一步平仓的风险

交易策略分析

如果美联储出现激进降息?

历史数据表明,美联储激进加息后的经济衰退几乎是不可避免的,因此,衰退交易的逻辑依然有其存在的合理性。对于市场参与者而言,交易降息提供了多种可能的策略。

首先,美债和黄金是降息交易中最受欢迎的资产类别。 $SPDR黄金ETF(GLD)$ $美国10年期国债收益率(US10Y.BOND)$ $美国30年期国债收益率(US30Y.BOND)$

降息背景下,美债收益率的下降将推动债券价格上涨,黄金作为避险资产吸引力也将上升。

随着降息预期的加强,美债利率曲线逐渐走低,投资者对长期美债的需求显著增加。而黄金也在大选交易与全球经济不确定性的推动下,成为投资者避险的首选。

其次,股市投资者需要谨慎对待激进降息背景下的市场波动。历史数据显示,在经济衰退初期,股市往往表现疲软,降息预期难以完全对冲股市下跌的风险。因此,对于风险资产的投资,建议采取中性偏谨慎的策略,等待美联储政策进一步明确后再进行布局。 $标普500ETF(SPY)$ $标普500(.SPX)$

大宗商品的表现与全球经济周期密切相关,尤其是铜价和油价,通常受到经济周期和降息预期的双重影响。由于市场对全球经济增长放缓的担忧加剧,商品价格在降息交易中呈现波动。特别是铜,作为工业金属,其价格与政策利率有着紧密联系,降息可能在短期内对其价格产生积极影响,但长期前景仍取决于全球经济需求的复苏。

如果25个基点的温和降息?则避险需求不会一下子提升,股市可能会表现得更强。不同板块在降息周期中,可能表现较好有:

消费类:消费者在低利率环境下更容易获得贷款,因此大宗消费品需求上升。$消费品指数ETF-SPDR可选消费品(XLY)$

科技板块:低利率降低了资本成本,使得科技公司能投入更多资金进行研发与扩展。 $高科技指数ETF-SPDR(XLK)$

房地产:降息使房贷成本下降,增加了房地产需求。 $Real Estate Select Sector SPDR Fund(XLRE)$

金融板块:银行借贷活动增加,推动收益。 $金融ETF(XLF)$

公用事业:低利率减少债务负担,提升基础设施投资和财务稳定性。 $公共事业指数ETF-SPDR(XLU)$

总结

总的来说,降息预期已经在市场中占据主导地位,且无论美国经济是否陷入衰退,降息交易都具有较高的确定性。即将到来的降息周期是非常重要的交易周期,投资者可以根据不同资产类别的特性调整投资组合。

美债、黄金等避险资产将是降息交易中的重要选择,而股市和大宗商品则需结合经济数据和全球经济状况进行动态调整。

在当前不确定性较高的市场环境下,降息交易为投资者提供了应对未来市场波动的良好机会。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。