给理想泼盆冷水!

今日美股盘前,理想汽车发布了四季报,业绩大超预期:

受此影响,理想盘前股价大涨12%: $理想汽车(LI)$

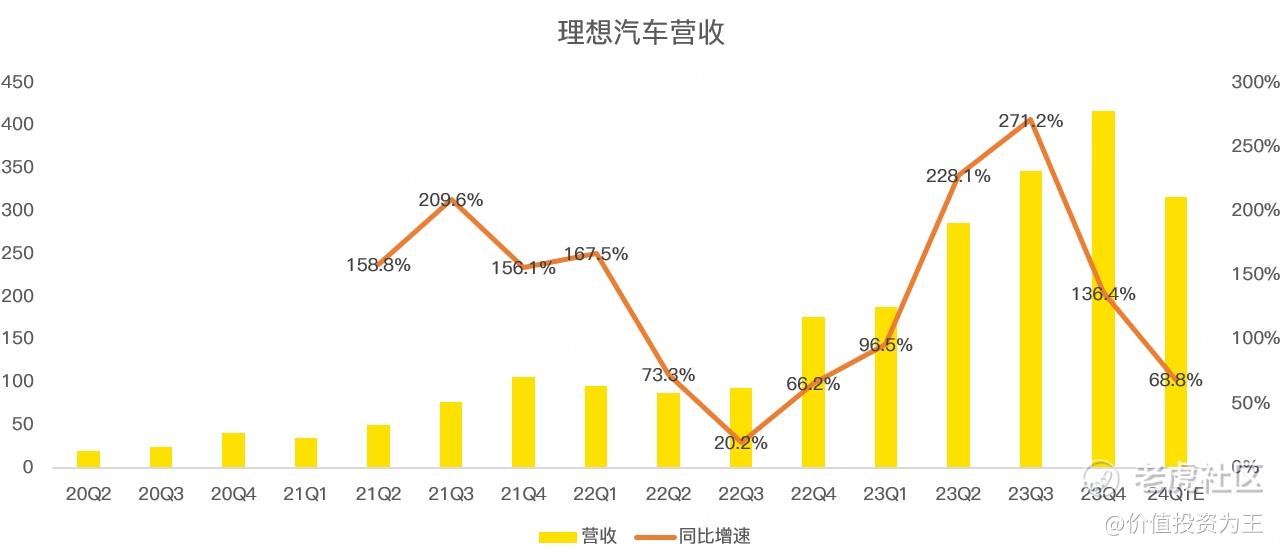

具体来看,理想去年四季度营收417.3亿人民币,同比暴增136.4%,大幅超出管理层给出的393.8亿指引上限,亦高于分析师预期的398亿:

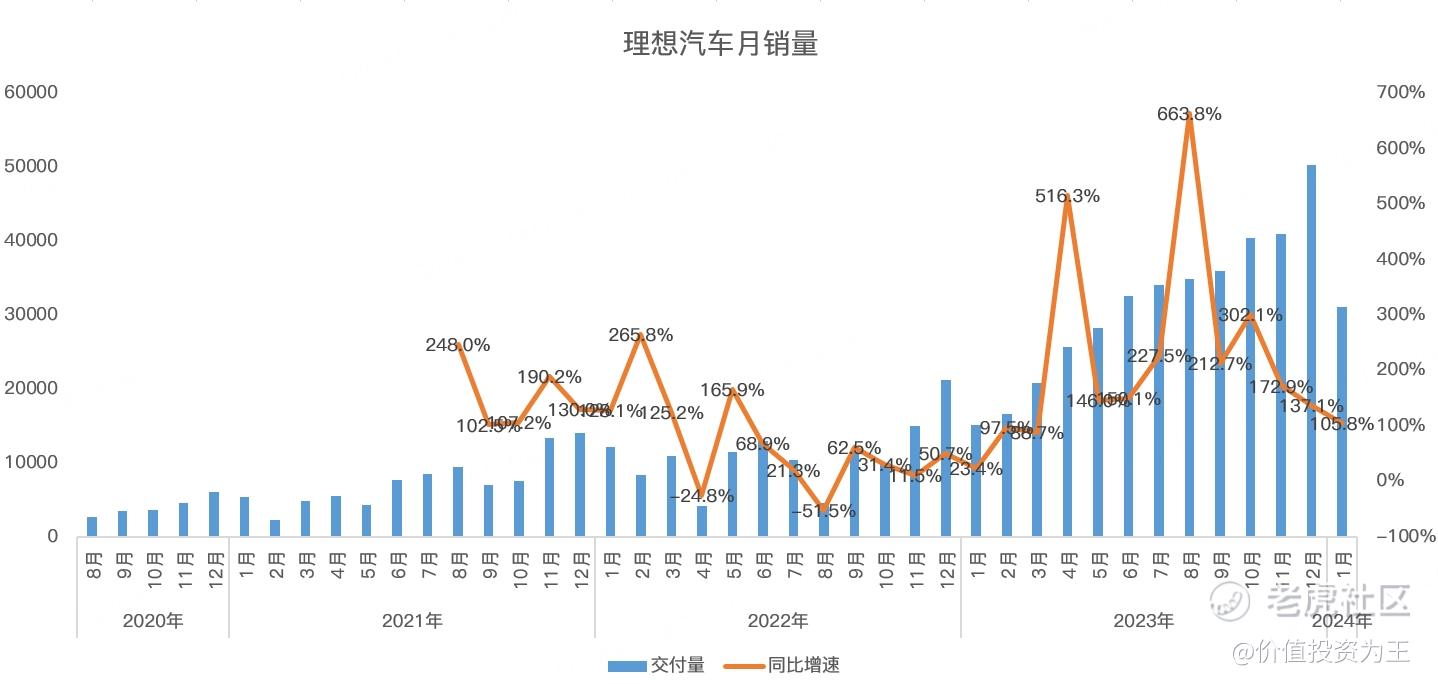

营收大增主要是销量带动,去年四季度理想交付13.18万辆,同比增长185%:

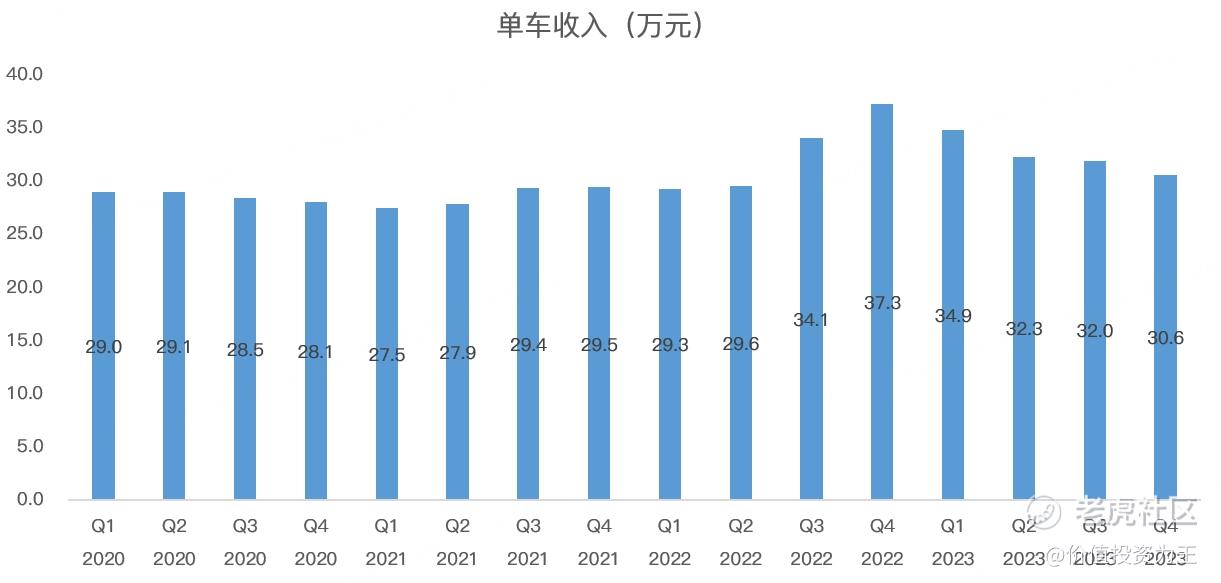

营收增速低于销量的原因在于理想推出售价更低的车型,单车收入从2022年同期的37.3万降至30.6万:

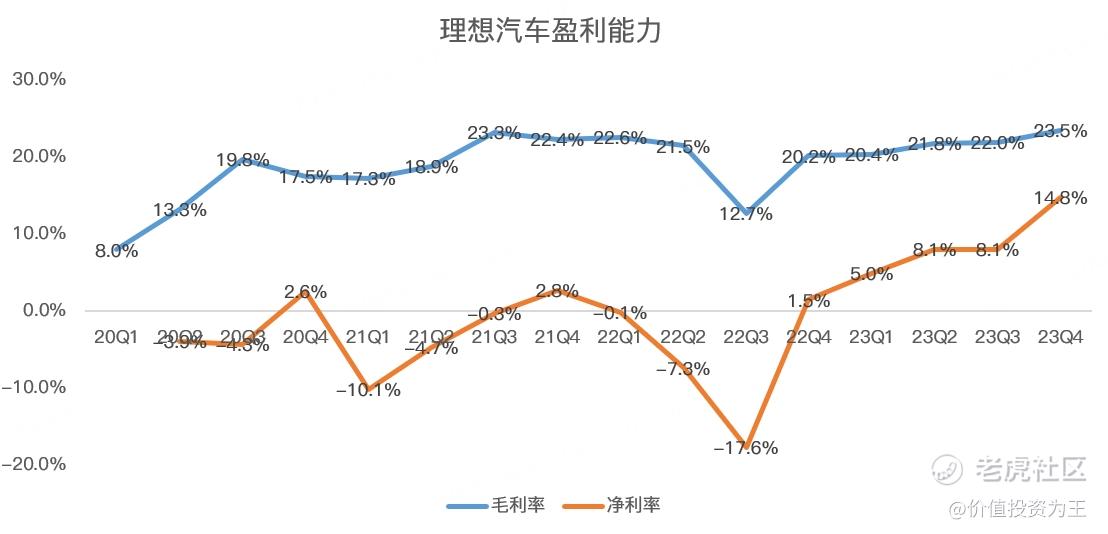

在销量带动之下,理想的规模效益提升,四季度毛利率达到23.5%,创历史新高:

净利率四季度虽然达到了惊人的14.8%,但主要受一次性税收收益影响,不可持续,因此,营业利润率更能反映真实的盈利水平。

四季度,理想的营业利润率为7.3%,略高于上一季的6.75%,同样创出历史最佳纪录:

在财报公布之前,市场担忧竞争格局恶化会影响理想的盈利能力,但从目前来看,理想凭借规模化效应和电池成本的下降抵消了价格战的影响。

虽然四季度业绩大超预期,但一季度指引不及分析师预期,其中,预计一季度销量在10-10.3万辆之间,不及预期的11.66万辆;预计一季度营收在312.5-321.9亿之间,不及分析师预期的363.7亿。

从股价反应来看,市场并未对理想的未来有所担忧,背后的原因或与两点因素有关。

一是理想2024年的销量目标是80万,今年一月的销量是31165辆,2月1日至18日的销量是1.01万辆,据此推算,理想3月的销量或接近5万辆。

考虑到2月包含春节长假,销量受到影响,3月销量若逼近5万辆,则接近去年销售顶峰,这样的业绩指引在正常范围内。

二是理想当下的估值较低,如果年销80万的销量能够达成,则理想的年营收有望达到2600亿人民币,按照10%的净利率推算,市盈率不过10倍。

对比丰田11倍的市盈率,理想的业绩增速更高,这样的估值并不贵。

但是,理想未来的压力依然存在,年销80万的目标意外着未来三个季度,每个月的销量需要达到7.8万辆,这个压力不小。

另外,去年四季度还不是价格战最惨烈的时候,理想由于押注30万以上的增程市场,竞争压力远低于同为造车新势力的蔚来 $蔚来(NIO)$ 和小鹏 $小鹏汽车(XPEV)$ ,但可以预见,理想的核心市场也将遭遇更残酷的竞争!

价格战既对销量有影响,又会影响盈利能力,理想虽然很优秀,但依然存在目标完不成的风险!

因此,对理想这类企业,与其盯财报,不如盯月销量和新品发布,如3月1日即将发布的新车型MEGA,如果订单超预期,股价反应或更强烈,反之亦然。

理想过往的成绩显示出公司具备在残酷的行业里杀出一条阳光大道的能力,但新能源汽车的竞争还在恶化,这样的行业需要投资者密切关注!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

四季度数据好看是以为问界的影响不到整个季度,但现在已经蚕食了理想大量客户。未来变数不少,就看理想的韧性了

好文,不过我觉得理想今年80w辆的目标应该大概率能实现