摘要:

议息会议前的最后一个重磅数据!10月非农数据整体增速预计回落

多国将公布三季度GDP,华尔街预计美国经济第三季度的年化增长率为3.0%

日央行利率决议:料维持短期利率不变

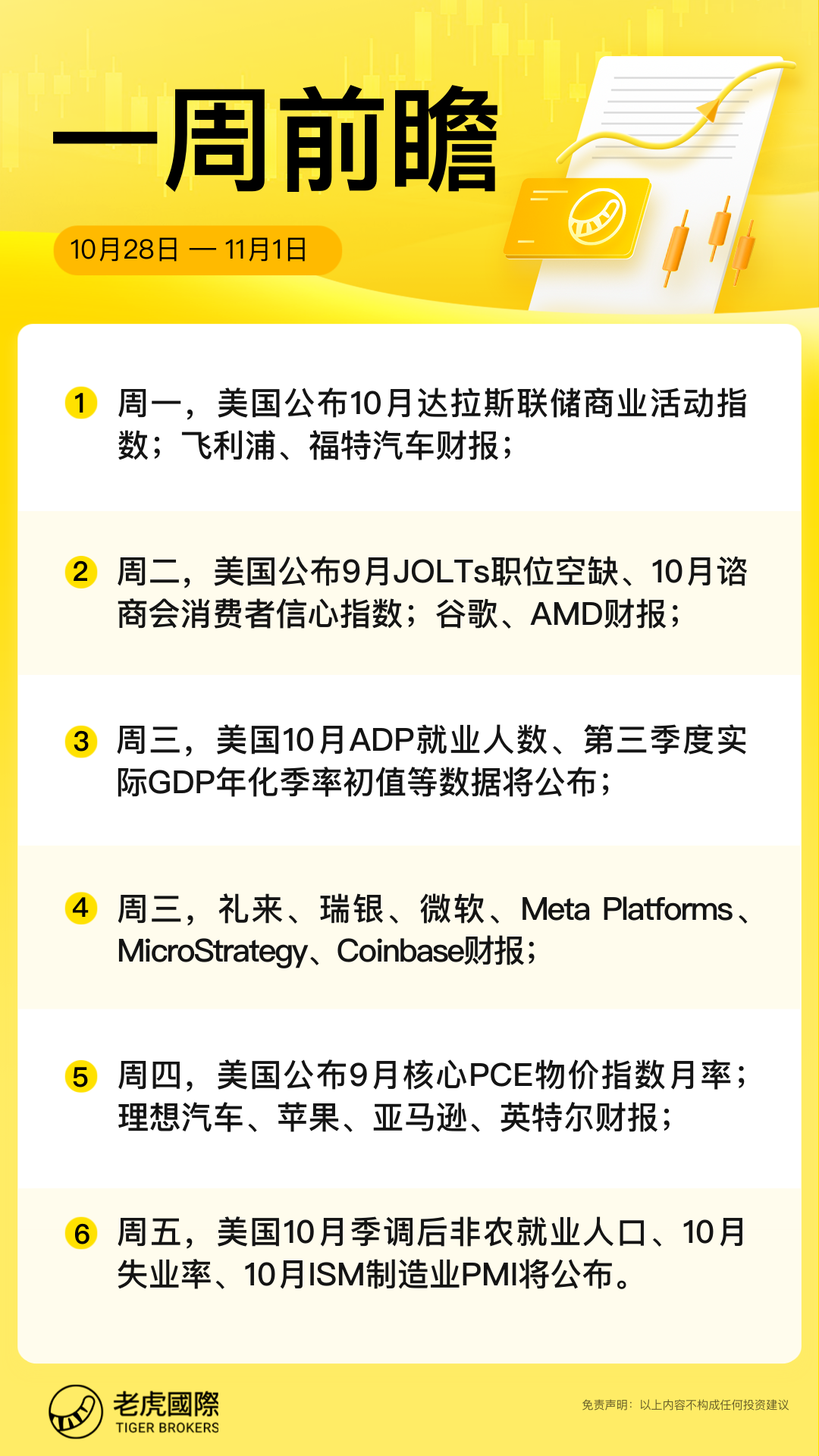

10月28日 周一

经济数据:美国将公布10月达拉斯联储商业活动指数等数据。

10月29日 周二

经济数据:美国将公布9月JOLTs职位空缺、10月谘商会消费者信心指数、美国8月FHFA房价指数月等数据;日本将公布9月失业率。

10月30日 周三

经济数据:美国将公布10月ADP就业人数、第三季度实际GDP年化季率初值、9月成屋签约销售指数月率等一系列数据;欧元区将公布第三季度GDP年率初值、10月经济景气指数等数据。

业绩:礼来、瑞银(盘前),微软、Meta Platforms、MicroStrategy、Coinbase(盘后)公布财报。

新股:港股新股龙蟠科技赴港上市。

10月31日 周四

经济数据:中国将公布10月官方制造业PMI数据,美国将公布9月核心PCE物价指数月率、10月挑战者企业裁员人数,至10月26日当周初请失业金人数等一系列数据,日本央行将公布目标利率数据,欧元区将公布9月失业率、10月CPI月率等数据。

财经事件:日本央行将召开货币政策新闻发布会,欧洲央行公布经济公报。

业绩方面,理想汽车、优步、Roblox(盘前),苹果、亚马逊 、英特尔(盘后)公布财报。

11月01日 周五

经济数据:中国将公布10月财新制造业PMI数据,美国将公布10月季调后非农就业人口、10月失业率、10月ISM制造业PMI等一系列数据。

美联储通胀和就业指关键指标携手“炸场”

周四(10月31日),美国经济分析局公布9月PCE物价指数同比环比数据。

上月公布的数据显示,美国8月核心PCE物价指数环比上涨0.1%,创5月来新低,预期0.2%,前值0.2%;同比上涨2.7%,为4月以来新高,显示通胀稳步降温,基本符合市场预期。

然而,10月初公布的10月CPI数据全线超预期,美国9月CPI同比上涨2.4%,较前值2.5%有所放缓,但超出预期值2.3%;9月核心CPI(剔除波动较大的食品和能源成本)同比上涨3.3%,小幅超出预期和前值3.2%;环比上涨0.3%,高于预期0.2%,为3月份以来的最高水平。

目前,经济学家普遍预计,美国9月PCE物价指数同比增速将由2.2%小幅下行至2.1%,核心PCE物价指数同比增速同样回落0.1个百分点至2.6%,离美联储2%的通胀目标更近一步。

周五(11月1日),美国劳工部公布10月非农报告。

目前,接受彭博社调查的经济学家的预期中值显示,10月非农新增就业人数将由25.4万人“腰斩”至12万人,失业率将持平在4.1%,显示劳动力市场显著降温。

此前高于预期的通胀数据,加上9月美国非农就业报告的强劲表现,激发了有关美联储是否会在11月的利率会议上缩减降息幅度甚至暂停降息的讨论。

若本周公布的PCE物价指数和非农数据如预期双双降温,或使大幅降息的预期再度升温。

在最近的公开演讲中,美联储主席鲍威尔再度重申了对就业市场的重视。他表示,希望就业市场此时不再走弱。评论称,由于通胀率已经有望回升至 2%,因此美联储不会欢迎就业增长进一步下滑。

中国10月官方PMI和财新制造业PMI

周四(10月31日),国家统计局公布10月官方PMI。

上月公布的数据显示,9月官方制造业PMI升至49.8,连续五个月低于荣枯线,非制造业景气水平小幅回落3个百分点至50。

国家统计局服务业调查中心高级统计师赵庆河解读9月制造业PMI数据时表示:

从行业看,医药、汽车、电气机械器材、计算机通信电子设备等行业生产指数和新订单指数均位于扩张区间,产需较快释放;石油煤炭及其他燃料加工、黑色金属冶炼及压延加工等行业生产指数和新订单指数连续两个月低于临界点,产需有所放缓。

广发证券郭磊分析表示,9月是传统工业旺季,近20年中只有两年9月环比负增长;同样,暑期出行结束、国庆长假尚未开始导致9月服务业处于淡季。

郭磊认为,从9月PMI数据来看,订单表现弱于生产。出口订单环比有所下行,当然单月波动并不能代表出口趋势。从BCI数据看,企业销售前瞻指数有所下行,显示企业对于需求端的判断仍偏谨慎。

周五(11月1日),标普全球公布10月财新制造业PMI。

上月公布的数据显示,受潜在需求减弱拖累,中国9月制造业景气回落至49.3,重回收缩区间,为2023年8月以来最低。

其中,新订单量增速录得两年来最大降速,出口订单也出现收缩。9月制造业新订单指数降至荣枯线下,录得2022年10月以来的最低值,其中投资品需求下降最为明显。

日央行预计继续“按兵不动”

周四(10月31日),日本央行公布最新利率决议,预计将维持政策利率水平不变在0.15%-0.25%区间。

目前,华尔街普遍预计下次加息在12月或明年1月,约53%的人认为该行将在12月加息,预计1月加息的人数从19%跃升至32%。

近日,日央行行长植田和男向媒体表示暗示在11月的会议上不会加息,仍有足够时间制定政策。他表示:

“我们需要全面考量,不仅关注日元贬值,更要仔细研究美国经济动向对日本通胀的影响——这可能与美国的总统大选有关。”

同日下午14:30,植田和男将召开货币政策新闻发布会,市场焦点落在2024财年通胀预测怎么调,以及植田和男对于加息及其影响因素的表述。

科技巨头财报前瞻

财报前瞻 | 苹果业绩稳健增长,首批AI功能登场!但这两大问题却很“头疼”

财报前瞻丨亚马逊“两头奶牛”料持续增长,有数千亿美元“红包”要发?

财报前瞻丨Meta涨势仅次于英伟达,三季度广告有望报喜,AI想象空间大

财报前瞻 | 微软业绩或因“调表”好坏参半!华尔街观点出现分歧

财报前瞻|谷歌Q3广告预期向好,资本开支与“拆分”是干扰器?

其他重要数据、会议及事件

周三(10月30日),欧元区公布三季度GDP同比环比初值

经济学家预计欧元区三季度GDP同比增速将由0.6%升至0.8%,季环比将持平在0.2%,显示经济稳步回暖迹象。

上季度公布的数据显示,欧元区第二季度的经济增长放缓,尽管贸易和政府支出促进了经济增长,但投资继续拖累经济。被视为欧元区复苏的关键支柱私人消费也未能起飞。

周三(10月30日),美国公布三季度GDP同比和季环比初值

目前,华尔街预计美国经济第三季度的年化增长率为3.0%,与第二季度持平。有分析称,这不仅是高于平均水平的增长,而且亚特兰大联储的GDPNow模型估计的增长率为3.4%,因此意外上升的可能性比意外下降的可能性更大,或放大美国经济“软着陆”可能性。