长线投资——双动量策略

Gary Antonacci在2014年出版了《Dual Momentum Investing: An Innovative Strategy for Higher Returns with Lower Risk》,引起了投资界的剧烈反向。该书在国内有中译版本,书名叫《双动量投资:高回报低风险策略》。双动量投资是Fama and French关于“premier anomaly”理论的重要延伸。

双动量投资现在已成为对冲基金和长线投资者青睐的策略,曾经有过这样比喻:如果把量化策略比作一颗长满苹果的苹果树,双动量无疑就是这棵树上长得最低的里面最甜的那个苹果。因为其原理简单,操作易懂方便,历史表现也非常吸引人。portfoliovisualizer也将该策略收录其中,成为长线投资的一个典型的timing model(时机模型)。有兴趣的朋友可以在国内购买中译版本学习,该书共240页,从动量原理、资产选择、beta和风险管理、历史表现等各方面进行阐述,本帖旨在将其精华部分做个浅显易懂的教程和大家分享。

双动量顾名思义含有动量:绝对动量和相对动量。我们先说绝对动量。

1、相对动量:

1、建立一个股票池,放入你心仪的一篮子股票。

2、选取一个基准标的,可以是任意股票。

3、选取几段特定的时间作为动量的考核。

4、将股票池内的所有股票与基准进行比较,得出股票动量的排名。

5、选出动量排名前N的股票进行投资(N可以自由选取)。

6、如果股票的动量都低于基准,则用基准物进行投资。

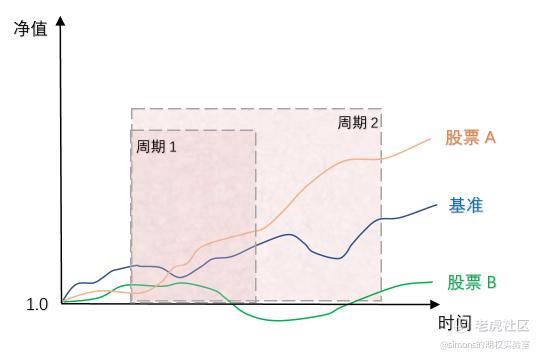

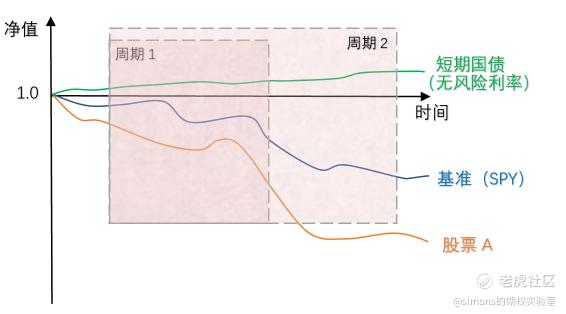

假定我们设定2个考察周期,对股票A、股票B、基准物在这2段时期内进行动量考量,得出相对动量最佳的股票。在图上我们应该能得出:股票A动能>基准动能>股票B动能,在周期2结束后,买入股票A。

注:这里看上去似乎是买入前期涨得好的股票。其实动量计算方式比较复杂,考察周期跟权重可以根据自己喜好和经验设定。但所有这些都不需要自己计算,我们可以借助portfoliovisualizer。

2、绝对动量:

1、选取一个绝对动量基准物,一般为SPY。

2、当绝对动量基准物考察周期内表现不如短期国债利率时(一般为大盘下跌的时期),买入特定的资产。这里买入的一般为与大盘负相关的资产(TLT、IEF等)或者是持有现金。

3、实测

Portfoliovisualizer提供了双动量Dual Momentum的回测工具。网址是https://www.portfoliovisualizer.com/test-market-timing-model#analysisResults

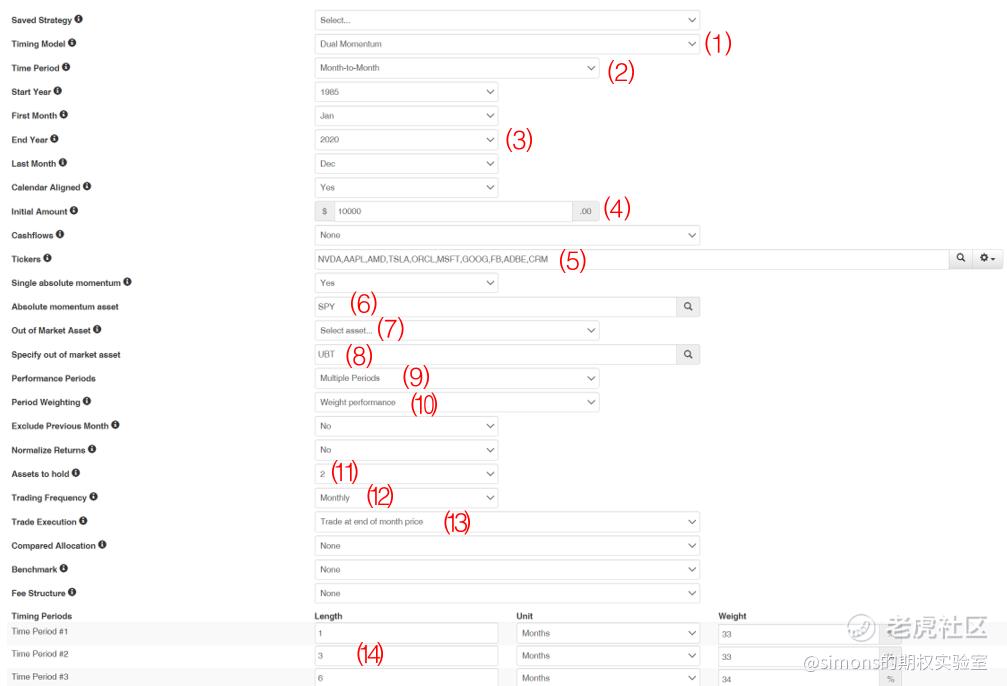

在工具界面,我们进行如下设置:

1、选择dual momentum模式。

2、选择month to month,按月进行计算。

3、选择时间,最早可以选择1985年,但是计算的数据取决于最晚上市的那只股票时间。

4、设置起始的资金量。

5、输入股票代码。我们挑选十大科技股:NVDA、AAPL、AMD、TSLA、ORCL、MSFT、GOOG、FB、ADBE、CRM作为我们的股票池。

6、输入绝对基准物的代码,这里选SPY。

7、选择绝对基准动量不足购买标的。

8、这里选UBT,2倍做多国债。

9、选择动量的考察周期,这里选多周期。

10、选择周期内表现的权重,这里选Weight performance。

11、在股票池内选择2只相对动能最强的股票。

12、选择每月调一次仓。

13、选择动能考察的周期,这里选择三个周期,分别为1个月、3个月、6个月,每周期占权重为1/3。

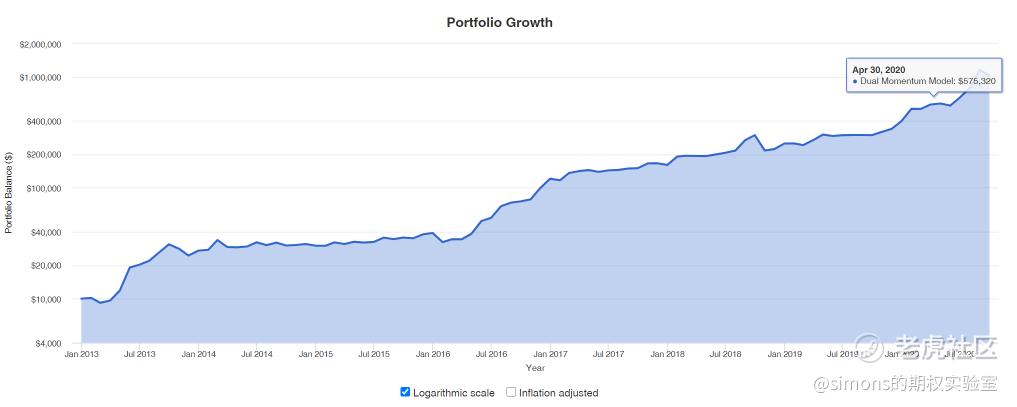

回测结果可以看到从2013年1月至今双动量策略每年的复合年化可以达到令人惊喜的 86%,击败了所有单独长线持有科技股的表现,第二名为特斯拉只有75%。风险方面也得到了相当的控制,没有亏损的年,最差的年收益也有11%,最大回撤居中,夏普比率达到最高。(以上不构成投资建议)。

双动量策略就介绍到这里,有兴趣的小伙伴可以留言讨论,后面还有更多有趣的策略和模型送出,请大家点击关注。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 小白相·2020-10-11前辈,贴子里介绍的是历史数据的回测。请问如果实际操作的话,如何利用这个工具来计算双动量最终买入卖出标的呢?是通过修改起始时间和结束时间来计算结果么?另外,对于观察期的设置有无较为通用的方法?谢谢!点赞举报

- 小白相·2020-10-06前辈,你说的工具就是Portfoliovisualizer?点赞举报

- 回旋香蕉船·2020-10-05绝对定量的一个考察周期大概多久点赞举报

- 主神级交易员鄧文·2020-10-10低风险高收益?这是扯蛋,反过来说,即使有这种策略,广而告知后,连垃圾都不如,2举报

- 小白相·2020-10-09前辈,这个回测完觉得OK的话,实盘执行策略是要自己编写自动交易程序来完美实现这个策略得交易是么?点赞举报

- 小白相·2020-10-06前辈,有效前沿号最小方差及最大夏普有什么工具可以用么?,谢谢!点赞举报

- liber·2020-10-13算是定量分析的一般流程点赞举报

- 华尔街的同志们·2020-10-11真的是,手操也可以用的辅助方法,谢谢点赞举报

- queensdick·2020-10-11嘿呀 咦啊哟点赞举报

- 幻水·2020-10-03太复杂了。点赞举报

- 宁月1209·2020-10-12阅点赞举报

- 冬冬日记·2020-10-11有点意思点赞举报

- 买个仇币·2020-10-04。。点赞举报

- 青青18·2020-10-04已阅点赞举报

- 茉莉狐·2020-10-03好文点赞举报

- 我是大狮子·2020-10-02学习了点赞举报

- 随缘毛毛·2020-10-02Done点赞举报