美联储纪要称利率已经够低了,为何造成股债金三杀

今天凌晨两点,7月28-29日的美联储会议的纪要公布,美国股票、长期国债和黄金价格均出现了跳水,在距离收盘区区两小时的交易中,$标普500指数ETF(IVV)$ $ 下跌0.63%,$纳指ETF(QQQ)$ 下跌0.94%,罗素2000ETF(IWM)下跌0.77%, 美国20年以上国债ETF(TLT)下跌0.54%,$SPDR黄金ETF(GLD)$ 下跌1.36%,形成了股债金三杀的局面。

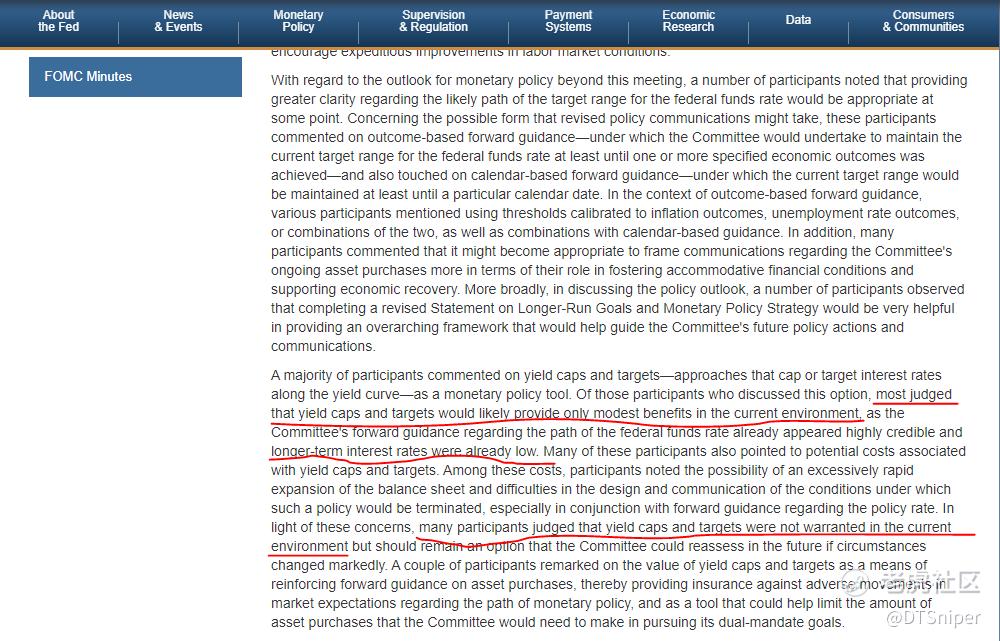

美联储的纪要固然表达了对经济复苏的担忧,认为疫情仍然是经济前景的considerable risks,这与美国政府最近一贯的美国经济会V型复苏的论调完全不一致。然而,美联储对美债利率的讨论才是造成股债金三杀最主要的因素,下图为纪要原文:

划线部分显示了两个重要信息与市场的预期并不一致。第一,市场原本预期美联储会在九月中旬的议息会议之前对控制美国国债利率的上限提供更明确的指引,然而纪要中文字显示利率上限或目标只能带来modest benefits,而且在当前环境下是not warranted的,表现出美联储对美债利率上限的控制较为犹豫;第二,纪要明确指出,长期利率已经够低了(already low),这意味着目前的美国长期国债利率水平远不足以触发美联储加速放水购买长期国债。这两个信息点对起到了推升美国长期国债利率的作用,因此TLT跌了。

但是,跌的最狠的并不是美国长期国债,反而是美国股票和黄金,这又是为什么呢?

对于美股而言,长期国债利率上行会直接压低美股的风险溢价,导致其相对美债的价值降低。众所周知,美股目前已处在了历史高估值区间,不管是今年涨幅近30%的纳斯达克100指数,还是今年只有个位数回报的标普500指数,其长期PE都至少处在历史90分位点左右的水平。09年初市场底部时,标普500的长期PE值不到12,十年国债收益率在3%左右;截至8月14日,标普500长期PE值已在28以上,但十年国债利率却跌至0.7%左右,导致股票相对于债券的价值并没有比09年金融危机后的大底降低太多,这也是推升美股的主要驱动力。

那么,如果美国长期国债利率开始上升的时候,投资者便会更加关注美股自身的高估值,从而卖出股票。

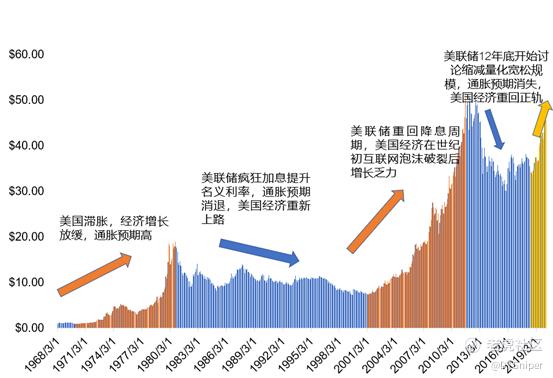

对于黄金而言,长期利率的上升会提升实际利率,从而降低持有黄金的吸引力。因为持有黄金本身并不像持有股票那样,可以获得股票盈利增长的收益,也不像持有债券那样,可以获得固定的利息收益,而是在持有无收益的前提下还有少量的储藏成本。因此其上涨的逻辑在于,实际利率(名义利率-通胀预期)极低与经济增速放缓。在70年代初布雷顿森林体系解体后,黄金的上涨与下跌周期基本遵循着以上两个逻辑。

今年3月以来,新冠疫情引发全球经济进入衰退,美联储大水漫灌创造了大额的信贷,同时推升了美国通胀的预期,导致在历史级别的低利率环境下,美国实际利率跌到了-1%以下,使得黄金出现了波澜壮阔的上涨。如今,在长期利率出现上涨的预期,而通胀预期又没有提升的情况下,已经获利颇丰的黄金机构投资者选择获利离场,是合情合理的。

展望后市,在九月中旬美联储下一次议息之前,市场预期会变成利率还有一定的上行空间,估值已经过高的股票与黄金有回调压力。然而,正如美联储纪要所言,美国经济复苏依然不容乐观,进入秋冬季后疫情会否会继续对美国造成冲击仍是巨大的不确定因素。与此同时,美联储仍然随时准备着进行收益率曲线控制,控制长期利率进一步上行。因此股票与黄金在九月中之后仍有望切换为今年四月以来上涨走势。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 排骨猪·2020-08-20可以再低一点点赞举报

- 小虎AV·2020-08-20👍🏻学习了!点赞举报

- panda652·2020-08-20股债金三杀!点赞举报

- 一点微尘·2020-08-20学习点赞举报

- Spur·2020-08-201点赞举报