[转]一文读懂特斯拉Model 3所用半导体产品图谱

半导体行业观察:

这些年来,自动驾驶、车联网、C-V2X、新能源汽车等名词,已经越来越变得耳熟能详,传统的汽车已经变得越来越像一台安装在轮子上的超级计算机,智能化、网联化、电动化的发展趋势十分明显。在此过程中,半导体技术发挥了至关重要的作用,已经成为汽车产业革新的驱动力。根据研究机构的分析数据,一辆特斯拉Model 3采用的半导体价值约合1500美元。从此可以看出,半导体在智能网联汽车中的重要性。随着车联网、自动驾驶技术的发展,未来半导体在汽车中的作用只会越来越强。

国产特斯拉Model 3降价至29.9万。目前上海工厂Model 3单周产能达到3000辆,结合美国和欧洲Model3上市后的竞争格局,国产版有望打破奥迪A4、奔驰C级、宝马3系在国内豪华品牌B级车的3强格局。特斯拉能否复制当年苹果手机产业链的成功先例,带动我国汽车半导体产业。

一辆特斯拉Model 3涉及的芯片类型

折解一辆特斯拉Model 3可以发现,汽车半导体按种类可分为主控芯片、MCU功能芯片、功率半导体、传感器及其他(如模拟IC、存储芯片等)。

1、主控芯片

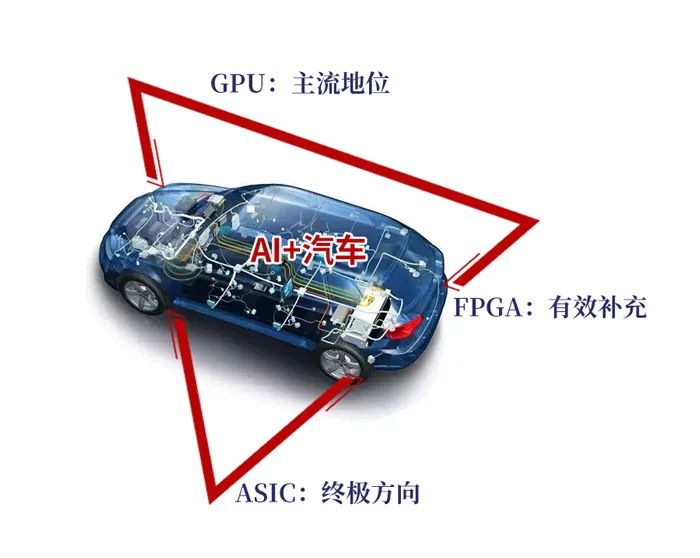

近年来,伴随智能驾驶渗透率提升,涉及智能驾驶人机交互、视觉处理、智能决策等,自动驾驶软件计算量已经达到10个TOPS(Tera Operations Per Second,万亿次操作每秒)量级。GPU、FPGA、ASIC等AI芯片进入汽车市场。

2、MCU功能芯片

完成发动机控制、电池管理、仪表显示、车载娱乐等功能,据StrategyAnalytics统计,平均每辆汽车安装25~30个 MCU。功能芯片市场较为成熟、格局较为稳定。

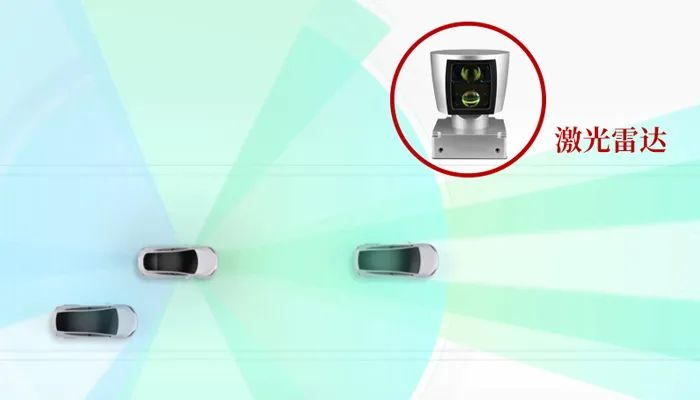

3、传感器

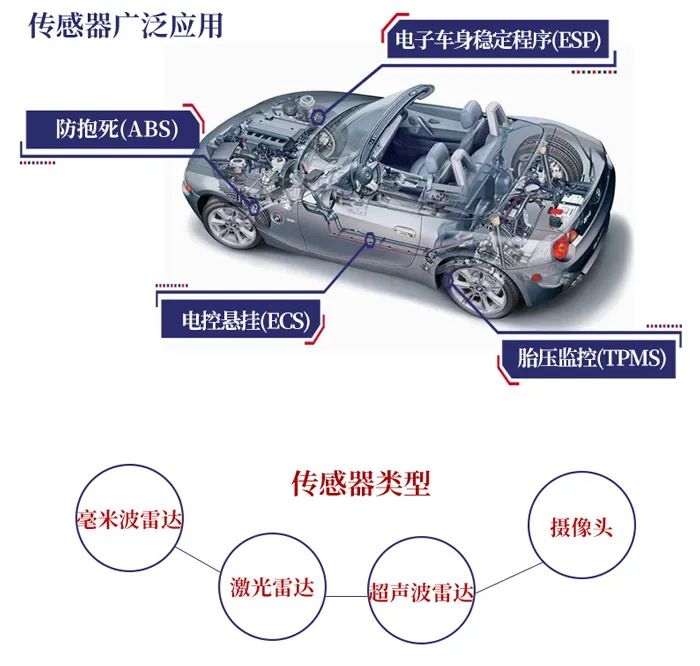

传感器是汽车电子控制系统的信息来源,智能网联汽车感测信号数据复杂,传感器种类也极其繁复。从功能上可以分为提升单车信息化水平的传感器(如压力传感器、位置传感器、温度传感器、加速度传感器、角速度传感器、流量传感器、气体浓度传感器和液位传感器等),和为无人驾驶提供支持的传感器(如激光雷达、毫米波雷达和摄像头等)两大类。

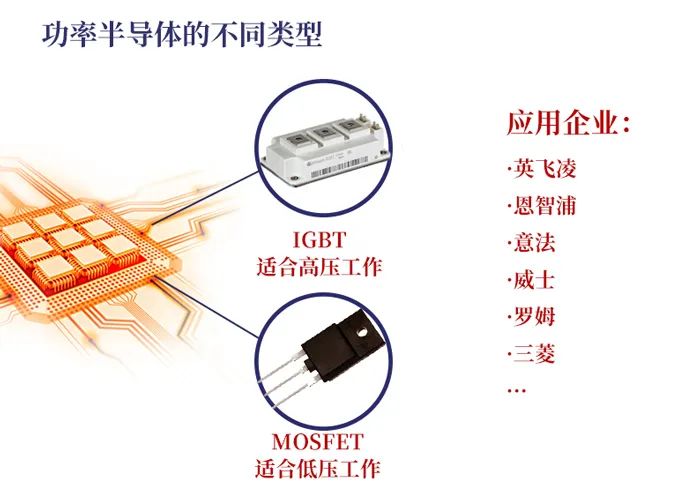

4、功率半导体

无论是纯电动还是插电式混合动力汽车,电机控制系统都扮演着动力心脏的作用,电控系统的核心部件就是功率半导体,目前市场上销售的新能源汽车所搭载的功率半导体多数为硅基器件,如 IGBT 和 MOSFET。

智能网联汽车芯片的价值

伴随着汽车的智能化、网联化、电动化发展,核心是芯片。半导体在汽车中的价值将越来越高。今天的混合动力和全电动汽车的半导体价值是内燃机汽车的两倍。未来的全自动汽车将配备激光雷达传感器、图像识别系统和5G通信,其半导体价值可能是非自动汽车的8到10倍。

瑞银(UBS)的数据,一辆特斯拉Model 3采用的半导体价值约合1500美元。

毕马威(KPMG/)的数据,2019年汽车半导体约为400亿美元,2040年有望达到2000亿美元,年均复合增长率7.7%。

重塑汽车行业的三股强大力量:

自动驾驶,4级车将在未来两到三年内出现在城市市场的商用车队中。2030年拥有4级或5级自主驾驶能力的汽车将占全球汽车总销量的10%以上,这些车辆的半导体价值将是没有自动化的汽车的8到10倍。

电动化,随着汽车动力系统从传统内燃机车转向电动汽车,每辆车的半导体价值增加了一倍。

汽车互联, Intel估计一辆联网的汽车每天至少可以产生4tb的数据,包括导航、导航、信息娱乐和其他类型的信息。这些数据必须以最大的可靠性进行存储、保护、传输和分析,以指导安全的车辆行动。所有这些功能都驱动着半导体需求。

主控芯片:科技巨头齐聚

当前人工智能及智能驾驶算法尚未定型,GPU作为通用加速器,预计仍将在相当长一段时间内保持其汽车主控芯片的主流地位;FPGA作为硬件加速器,料将成为GPU的有效补充;将来如果全部或部分智能驾驶算法得以固化,ASIC将成为最优性价比的终极选择。在汽车主控芯片领域,GPU仍将保持通用汽车主控芯片的主流地位,FPGA作为有效补充,ASIC将成终极方向。

英伟达:

英伟达是GPU领域龙头,常年保持超70%市占率,依托在GPU的优势向汽车半导体领域拓展。Drive PX是英伟达自动驾驶平台,将深度学习、传感器融合和环绕视觉相结合。DRIVEAGX Orin是2019年英伟达发布的最新一代自动驾驶平台,将于2022年正式量产,支持L5级自动驾驶。

英特尔:

近年来,英特尔通过收购积极布局自动驾驶等新兴领域,力图实现从CPU供应商向多元解决方案提供商转型。英特尔以153亿美元收购Mobileye。Mobileye是全球视觉ADAS市场领导者之一,掌握ADAS市场80%份额。新一代汽车视觉芯片EyeQ6将于2023年面世。

高通:

凭借通信优势,从车载信息娱乐向自动驾驶进军。在CES 2020上,高通发布Snapdragon Ride平台,包括异构多核CPU、AI与计算机视觉引擎、GPU、安全SoC等,可支持从L1/L2级别主动安全ADAS、到L2+级别“便利性”ADAS,再到L4/L5级别完全自动驾驶的需求。

特斯拉:

特斯拉是第一个投入主控芯片开发的汽车品牌厂商。其自动驾驶Autopilot平台从采用Mobileye ASIC到英伟达GPU,再到自主开发自动驾驶主控芯片FSD,可实现L4级自动驾驶。特斯拉表示,自动驾驶主控芯片拥有高达60亿的晶体管,每秒可完成144万亿次的计算,能同时处理每秒2300帧的图像。

功能芯片:格局稳中有变

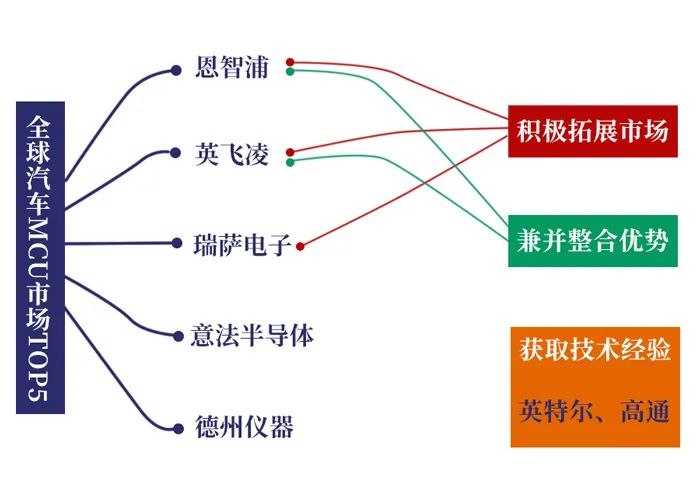

MCU功能芯片市场较为成熟、格局较为稳定。恩智浦、英飞凌、瑞萨电子、意法半导体德州仪器长期占据全球汽车MCU市场TOP5的位置。MCU功能芯片市场格局稳定中也存在变化:一是传统MCU功能芯片厂商在保持原有市场的同时,也在积极拓展主控芯片市场,如恩智浦发布Bluebox、英飞凌推出Aurix、瑞萨推出R-Car等;二是MCU功能芯片厂商之间通过兼并收购整合优势,如恩智浦收购飞思卡尔、英飞凌意图收购意法半导体等;三是主控芯片厂商希望通过收购功能芯片厂商获取车载技术及渠道经验,如英特尔收购Mobileye,高通曾意图收购恩智浦等。

恩智浦:

恩智浦汽车半导体产品覆盖MCU和MPU、车载网络、媒体和音频处理、智能电源驱动器、能源与电源管理、传感器、系统基础芯片、驾驶员辅助收发器、汽车安全等。BlueBox是恩智浦推出的自动驾驶开发平台,集成S32汽车视觉和传感器融合处理器,支持 L4级自动驾驶。

英飞凌:

英飞凌汽车半导体产品覆盖车身半导体、汽车安全、底盘总成、动力总成、混合动力汽车和电动车、有源天线等。Aurix是英飞凌推出自动驾驶域控制器,可完成传感器信号融合(雷达、摄像头、超声波和激光雷达)、支持增强型ADAS功能,如交通辅助、自主避障等。

瑞萨电子:

瑞萨电子汽车半导体产品覆盖片上系统(SoC)、电源管理、电池管理、功率器件、通信器件、视频和显示等。瑞萨电子推出的自动驾驶SoC R-Car硬件平台包括入门级(E系列)、中级(M系列)及高级(H系列)。此外,还有车外摄像头芯片(R-Car V系列)、车内摄像头芯片(R-Car T系列)、智能座舱芯片(R-Car D系列)、车联网芯片(R-Car W系列)等。

意法半导体:

意法半导体的汽车半导体产品覆盖高级辅助驾驶系统ADAS、车身舒适系统、底盘和安全系统、新能源汽车、娱乐系统、移动服务、动力系统、通信和网络等。与Mobileye合作开发EyeQ系列视觉芯片,用于车载摄像头的信号处理;与Autotalks于2014年开始合作研发V2X芯片组等。

德州仪器:

德州仪器的汽车半导体产品覆盖高级辅助驾驶系统ADAS、信息娱乐系统与仪表组、车身电子装置与照明、HEV/EV和动力系统等。ADAS主要产品TDAx系列,基于异构硬件和通用软件架构,可提供可扩展的开放式ADA解决方案。

传感器

MEMS 传感器广泛应用于电子车身稳定程序(ESP)、防抱死(ABS)、电控悬挂(ECS)、胎压监控(TPMS)等系统。其中,压力传感器、加速计、陀螺仪与流量传感器是汽车中使用最多的 MEMS传感器,随着智能化和电动化的提升,2020 年和 2021 年市场规模可分别达到 446.21 亿元,472.27 亿元,2015-2021 年复合增速为 6.5%。国际大厂垄断 MEMS 传感器市场。包括博世、森萨塔、恩智浦、ADI、英飞凌(7.23%)等。

毫米波雷达是指利用波长1-10nm,频率30GHZ-300GHZ 的毫米波,通过测量回波的时间差算出距离。目前车载雷达的频率主要分为 24GHZ 频段和77GHZ 频段。优势主要为:1、探测性能稳定、作用距离较长、环境适用性好。2、体积小、质量轻和空间分辨率高的特点。3、穿透雾、烟、灰尘的能力强,具有全天候全天时的特点。但也存在着成本较高,对行人的识别较为困难等不足之处。在全球毫米波雷达市场上,占主导地位的是德国、美国、日本等国家厂商,如博世、电装、德国大陆公司、奥托立夫、Denso、德尔福等。

激光雷达是一种综合的光探测与测量系统,通过发射接受激光束,分析激光遇到目标对象后的折返时间,计算出目标对象与车的相对距离。目前常见的有 8 线、16 线、32 线激光雷达。激光雷达线束越多,测量精度越高,安全性越高。激光雷达固态化是未来趋势,存在小型化、低成本优势。激光雷达的核心技术主要掌握在 Velodyne、Ibeo、Quanergy 三家企业中。博世、安森美、恩智浦等半导体公司积极开发固态激光雷达。

摄像头主要应用在 360全景影像、前向碰撞预警、车道偏移报警和行人检测等 ADAS 功能中。借由镜头采集图像后,摄像头内的感光组件电路及控制组件对图像进行处理并转化为电脑能处理的数字信号,从而实现感知车辆周边的路况情况。上游市场中 CMOS 传感器以及 DSP 主要被索尼、三星、TI、安森美等国外企业垄断。

功率半导体

由于电力系统的主要功能不同,不同新能源汽车电力系统的运行电压功率的范围差异巨大。IGBT适合高压工作,而MOSFET适合低压工作。因此,新能源汽车导致了汽车功率半导体种中IGBT/MOSFET的使用量越来越大,种类也越来越多。英飞凌、恩智浦、意法、威士、罗姆、三菱等均在电动汽车 IGBT、MOSFET芯片。

IGBT 器件在工作频率在中压、中电流的功率半导体器件的应用范围内占据了主导地位。电动汽车的IGBT芯片正朝着小型化、抗震动、低损耗、耐高温、更高安全性以及智能化方向发展。

特斯拉能否复制苹果手机产业链成功先例

特斯拉上海工厂2019年1月开工建设,是特斯拉在海外的第一个超级工厂,该厂2019年底投产,预计2020年、2021年及2022年产能分别为15万辆、35万辆和50万辆。特斯拉上海工厂为国内零部件企业带来新机遇。

随着中国汽车下游市场的快速发展,不断攀升的需求为汽车半导体提供了发展机遇,其中代表厂商包括比亚迪、全志科技、地平线等。

比亚迪:

拥有独立的微电子公司,专门从事芯片研发与制造,目前拥有从IC设计、功率芯片设计、晶圆制造、IC封装测试、模组封装测试等完整产业链,其自主设计与制造的IGBT芯片和模组,已批量应用于自家电动汽车。

全志科技:

主营业务为消费类SoC及智能电源管理芯片的研发与设计,全志科技进入车载芯片始于2014年,公司正式成立车联网事业部,并于当年推出车联网中控芯片T2, 2017年全志科技推出国内SoC芯片厂家中的首款车规级芯片T7,开始发力车机前装市场。

杰发科技:

是国内首家车规级MCU厂商,芯片业务涵盖了车载信息娱乐芯片(IVI)、车载功率电子芯片(AMP)、车身控制芯片(MCU)。未来,胎压监测芯片(TPMS)、智能座舱以及ADAS芯片等多产品也将陆续投入市场。

地平线:

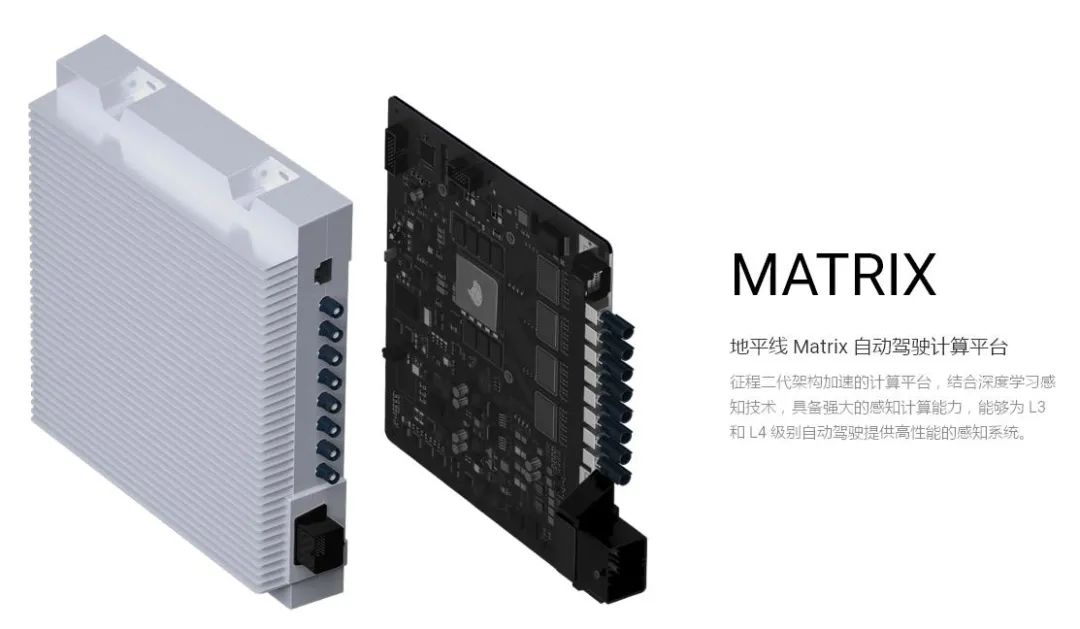

2017年年底发布了其基于第一代 “征程”1.0处理器,面向智能驾驶;2018年推出征程2.0,并发布了基于征程2.0处理器架构的自动驾驶计算平台Matrix1.0。CES2020上Matrix2首次公开亮相。相比上一代,Matrix 2在性能方面装配有16TOPS的等效算力,而其功耗仅为原来的 2/3。

相比于消费芯片及一般工业芯片,汽车芯片的工作环境更为恶劣:温度范围可宽至-40~155℃、高振动、多粉尘、电磁干扰等。由于涉及人身安全问题,汽车芯片对于可靠性及安全性的要求也更高,一般设计寿命为15年或20万公里。“车规级”芯片需要经过严苛 的认证流程,包括可靠性标准 AEC-Q100、质量管理标准ISO/TS 16949、功能安全标准ISO26262等。一款芯片一般需要2~3年时间才能完成车规认证并进入整车厂供应链。

策 略

半导体供应商亦在加强与汽车制造商和一级汽车行业供应商的合作。

关注自动驾驶主控芯片、固态激光雷达等新技术、新需求,寻找切入机会。

严格质量、可靠性、成本、功率与安全标准,从零开始,从备胎做起。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 两只哈拉·2020-04-13tesla核心竞争力,FSD芯片点赞举报