惨遭围猎!巨亏超300亿 多家银行躲过一劫 中行涉嫌非法期货交易?

$WTI原油主连(CLmain)$ $WTI原油2005(CL2005)$ $布油现金主连(BZmain)$ $纳斯达克(.IXIC)$

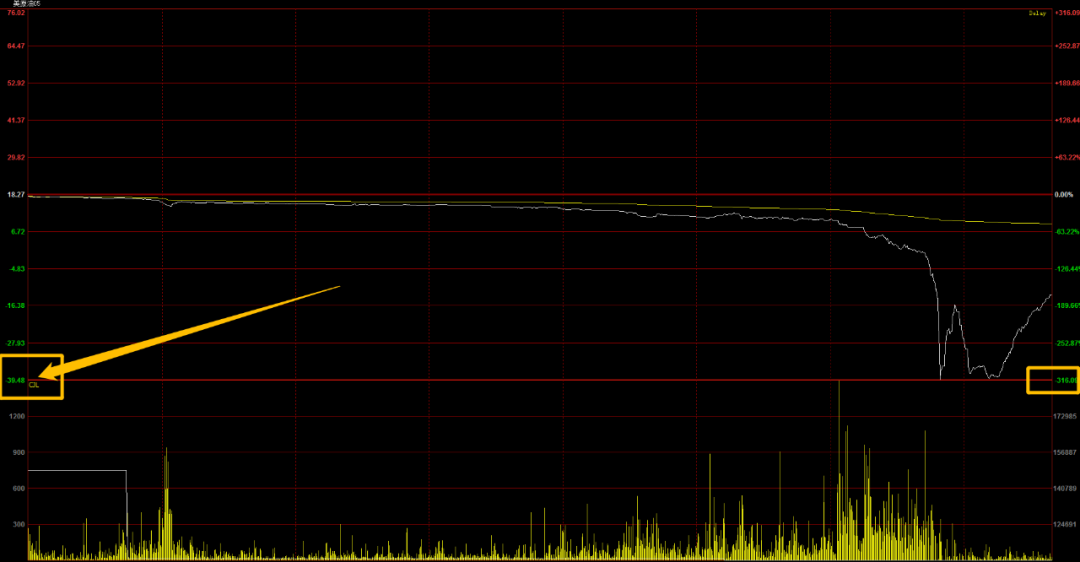

4月21日凌晨,“活久见”成为朋友圈未眠人的刷屏词,WTI 5月原油期货价格首次跌为负值,最低跌至-40美元/桶,最终结算价-37.63美元/桶,这是WTI原油期货合约上市以来第一个负值结算价。该合约的最后交易时间是北京时间22日凌晨2:30,之后将进入交割程序,意味着买一桶原油不要钱,还可以得到37.63美元!

有投资者算了一笔账,4月21日,从CME查询到最后交易日当天有77076手5月合约是按照的原油期货结算价交易(Trade at Settlement,以下简称TAS)指令执行的,TAS指令允许交易者在规定交易时段内按照期货合约当日结算价或当日结算价增减若干个最小变动价位申报买卖期货合约。

假如按照TAS指令成交的买方投资者在5月合约以4月13—17日的平均价格20.25美元/桶作为开仓均价进行估算,4月21日当日结算价为-37.63美元/桶,意味着该批投资者持有一手5月合约亏损金额为57.88美元/桶,按照TAS指令成交的77076手原油多头将亏损77076*57.88美元/桶*1000=44.6亿美元,按照21日离岸人民币7.1元的报价核算,多头客户亏损金额折合人民币为316.66亿元。

那么,最终以TAS指令成交的77076手多单由谁持有?市场众说纷纭,但矛头均剑指中国银行原油宝!

罕见的“负油价”发生后,不少人在中国银行投资的“原油宝”产品(即个人账户原油,俗称“纸原油”)遭遇巨亏,有人甚至不仅本金亏光,还要给银行“倒贴”,持有2万手的投资者亏损掉几百万本金后,甚至需补近超过500万元。

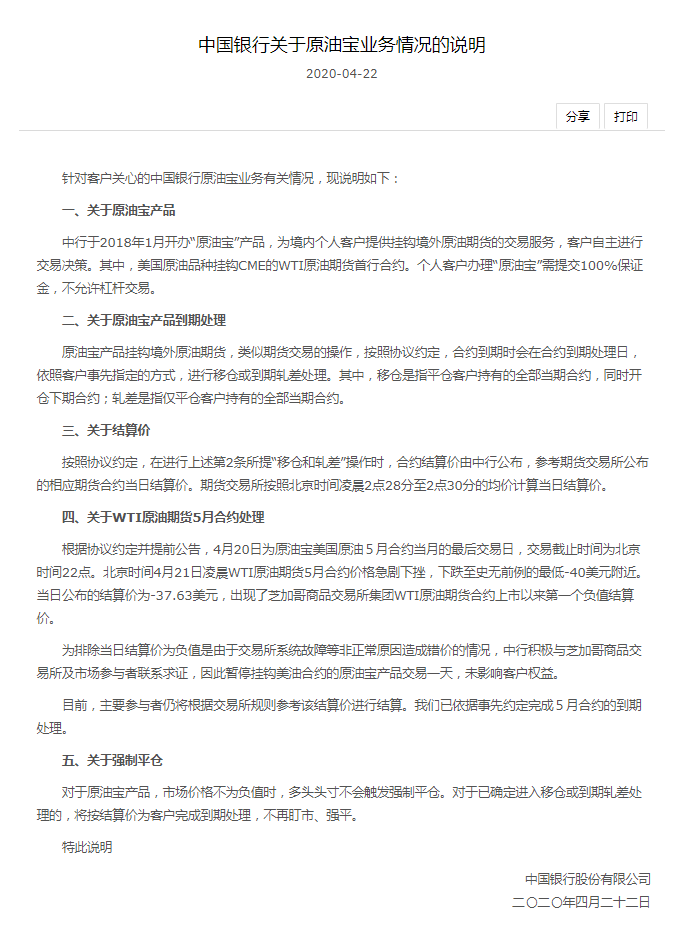

昨天深夜,中行官网发布公告:近日,部分媒体就本行原油宝业务进行了报道,该业务有关情况已在相关网站说明,本行将依法合规处理相关业务后续事宜。

该说明回应称,按照协议约定,合约到期时会在合约到期处理日,依照客户事先指定的方式,进行移仓或到期轧差处理。在进行上述“移仓和轧差”操作时,合约结算价由中行公布,参考期货交易所公布的相应期货合约当日结算价。期货交易所按照北京时间凌晨2点28分至2点30分的均价计算当日结算价。

对于原油宝产品,市场价格不为负值时,多头头寸不会触发强制平仓。对于已确定进入移仓或到期轧差处理的,将按结算价为客户完成到期处理,不再盯市、强平。

中国银行连续发布公告

在昨天下午,中国银行官方陆续发布了《关于我行原油宝业务近期结算和交易安排的公告》和《关于原油宝4月22日合约结算价格的公告》,上述公告的观点主要有两条,一是原油宝WTI原油期货5月合约CME官方结算价-37.63美元/桶为有效价格,中国银行将据此对持仓客户进行结算或移仓,其中美元账户结算价格为-37.63美元/桶,人民币账户结算价价格为-266.12元/桶;二是4月22日起暂停客户原油宝新开仓交易。

从中国银行昨日公告来看,至少说明该行有客户持仓原油宝,但是否是市场传言的数万手持仓,还需要官方声明。但对于购买中国银行原油宝的投资者来说,昨日中国银行的结算声明,将意味着部分投资者将面临投资损失。

缺乏监管,银行此类业务恐涉嫌“非法期货”交易

现在登陆中国银行手机APP,首页温馨提示中国银行原油宝已经更名为“大宗商品”。

在开通“大宗商品”(即以前的原油宝)业务权限时,需要进行风险测评和签署《中国银行股份有限公司金融市场个人产品协议》。(如下图)

中国银行“大宗商品”业务是这样介绍的:大宗商品,即个人账户商品业务,指中国银行面向个人客户发行的挂钩境内外大宗商品期货合约的权益资产,按照报价参考对象不同,包括美国原油……等等。中国银行作为做市商提供报价并进行风险管理。

“从中国银行对‘大宗商品’(原油宝)业务的说明来看,投资者交易‘大宗商品’严格意义上可以认定为非法期货交易。”某资深期货法律人士说道。

该人士认为,中国银行“大宗商品”(原油宝)业务挂钩的是CME上市交易的期货合约,投资者买入中国银行‘“大宗商品”(原油宝),中国银行在CME购入相应的期货合约。虽然投资者是不带杠杆的保证金交易形式,但事实上买入的则是CME期货合约,同时中国银行宣称作为做市商提供报价并进行风险管理。那么,中国银行是哪个市场的做市商?是它自己组织的“大宗商品”(原油宝)业务的做市商还是CME的做市商?(笔者未查到中行为CME原油市场做市商)

“但从中国银行宣称作为做市商的角度来看,该行‘大宗商品’(原油宝)业务即涉嫌非法期货交易。”该人士认为。如果中行是它自己组织的“大宗商品”(原油宝)业务的做市商,那么它显然是通过“大宗商品”(原油宝)业务把CME原油期货合约进行拆解后卖给大量的个人客户,严格意义上来说,中行已经涉嫌组织非法期货交易平台。

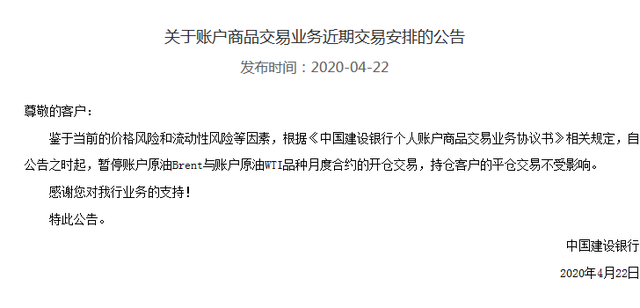

各银行纷纷暂停账户原油交易

实际上,除了中行之外,工行、建行等大行均提供类似的大宗商品业务供个人客户买卖,中行原油宝事件发生后,各大银行纷纷暂停账户原油业务

“目前来看,因银行不属于中国证监会管辖,所以银行系统提供的非法期货交易业务还没有对标的法律法规进行监管,属于监管空白。”上述法律人士说道。

对于购买中国银行“大宗商品”(原油宝)的投资者来说,如何处理穿仓造成的亏损成为摆在面前的突出难题。

导致投资者穿仓的原因

首先自然是移仓问题

值得注意的是,原油宝选择在WTI原油最后结算日的前一个交易日才启动移仓,而国内的其他银行,工行、建行、民生等银行都在一周前为客户完成移仓,从而躲过一劫。据了解,目前部分银行平台的现货原油交易,最后交易日期会设置在国际期货合约到期前一周或10天左右,作为银行平台现货原油交易的最后交易日期。中国银行的原油宝产品不合适地选择了在最后交易日倒数第二天美市盘中进行移仓换月,遇到了重大的流动性问题,导致投资者出现巨亏。

其次保证金制度成摆设

原油宝交易界面明确写明是“保证金充足率低于20%时,系统将按照单笔亏损比率从大到小顺序的原则对未平仓合约产品进行逐笔强制平仓。然而,中行原油宝在当晚22:00暂停交易后,从22:00直至5:00,WTI原油期货收盘时,中行没有对客户的保证金低于20%、0、甚至亏损部分进行任何强制平仓操作。此外,原油宝的结算规则不清晰。按照合约规则,合约结算日若客户仍有未平仓合约,中国银行将冻结客户的交易专户,按照中国银行的公布的原油宝产品合约结算价,办理结算,将采取当期合约结算价平仓该产品余额数量,释放冻结保证金。

这里所说的“结算价”,是以银行冻结客户时的价格结算还是以WTI原油当天的结算价结算,也令投资者存疑。如果按照第二天凌晨5点北美原油的结算价来计算,早早在当晚22:00冻结客户账户的意义何在。

是否违反适当性匹配原则?

投资者称,中行原油宝一开始仅一桶起售,直到前些天才将投资门槛调整为10桶。一位投资者质疑,中行对原油宝产品的推销行为违反了适当性匹配原则,“就是对不适合的投资者销售不适合的产品,在业内是非常严重的合规问题。”

风控以及风险提示问题也同样存在

原油宝涉及的规模和头寸目前还不得而知,但当晚遇到如此罕见的波动,在原油价格逼近0、甚至是负价格的情况下,中国银行原油宝产品,有没有交易员执行风控,眼睁睁的看着价格跌至负值以下,最后以-37.63美元的史上最低价附近结算。值得注意的是,CME早在4月15日就修改软件编程,应对负油价,中行有没有进行相应的结算风险的提示。

启动实物交割是否可行?

理论上就算是中国银行认了栽,为什么就不能去直接拉油回来呢?这样也比低价认赔好啊?很多投资者会有这样的疑问。

实际上原油交割非常的复杂,原油本身成分复杂,有一些原油含有毒性,不能随便堆放;同时原油内的轻质汽油很容易挥发,从而有火灾隐患,除非有专业的设备,并且有合适的运输工具,否则没有经验的机构,是不太可能去交割实物的。

并且,这还涉及到一个储油槽、运输车辆,运输管道的档期问题,很可能近期已经找不到合适的空置储油槽,运输车队来运输这些原油了。

但如果能够启动交割,让国内有资格的油企协助进行运输回国,按照最新的价格在现货市场、或者在国内以“地板价”进行卖出,将卖出所得资金交还给投资者,如果能够这样处理,或许是最好的结局,但这就要看中行的协调能力了。

“原油宝”事件之后,百年大行的声誉恐怕将遭受深远的影响,除了无数的投诉和可能的集体诉讼之外,也必将写进教科书,成为各金融机构产品设计和风险控制的反面教材。

美原油05期货合约最后交易日后,06期货合约随后大涨40%,目前最新报价14.2美元/桶,然后这一切已经和05合约的投资者无关了。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- SOCHAOTIC·2020-04-24新人求教,-37在哪儿看,2005是9块啊 看着点赞举报

- 作手风浪·2020-04-237万多手平仓都完成了还把油弄回来?人家也是投机性空头!点赞举报

- alien2005·2020-04-23智商所专门杀猪,中行有内鬼送猪仔!点赞举报