作为期权套利大佬的我,昨天被50etf期权给收拾了

这2周研究了下50etf的期权,原因是美股的波动率长期下跌,套利策略在美股几乎没肉,只能每个月老老实实的做$标普500(.SPX)$

不研究不知道,一研究吓一跳,大家应该都知道波动率比较高的市场比较好赚钱,而波动率又和大盘的走势成反比,下跌时波动率上升,上涨时波动率下降。

但是A股显然是个很神奇的市场,我年初的时候开了个50etf期权账户并设置了自动每个月定期卖100张50etf的认购期权(call),上个月尾的时候我查看了下已经从50w本金涨到了75w....一研究才发现:

50etf期权不管是大涨还是大跌,只要属于大幅增加,波动率就会大幅上涨

对于期权套利交易者,这算是个天大的好消息,但是别急,我的经历会给你们泼盆冷水。当时我也是心里一顿乐,然后就开始构建策略

这里顺便教初学者们怎么做期权套利。大部分的期权套利策略都是赚的都是波动率,而波动率具有均值回归性质,当历史波动率和期权隐含波动率IV均落到历史低值附近时,就有做多波动率的机会了,反之则做空波动率。

期权的维度分别是,方向性损益,时间价值。波动率,更详细的内容可以翻我历史主页。

时间价值在套利策略中是不必考虑,由于我们做的是波动率,所以我们只需要把方向性损益完全对冲掉就可以了。

构建套利策略需要3条腿

1.卖出一张IV(隐含波动率)高于HV(历史波动率)的腿

2.买入一张delta适中并且一张IV较低的腿

3.买一张delta较小但gamma较高的腿(符合这两条件的IV都较低)

这三条腿的比例通常为3:2:2 或者2:1:2

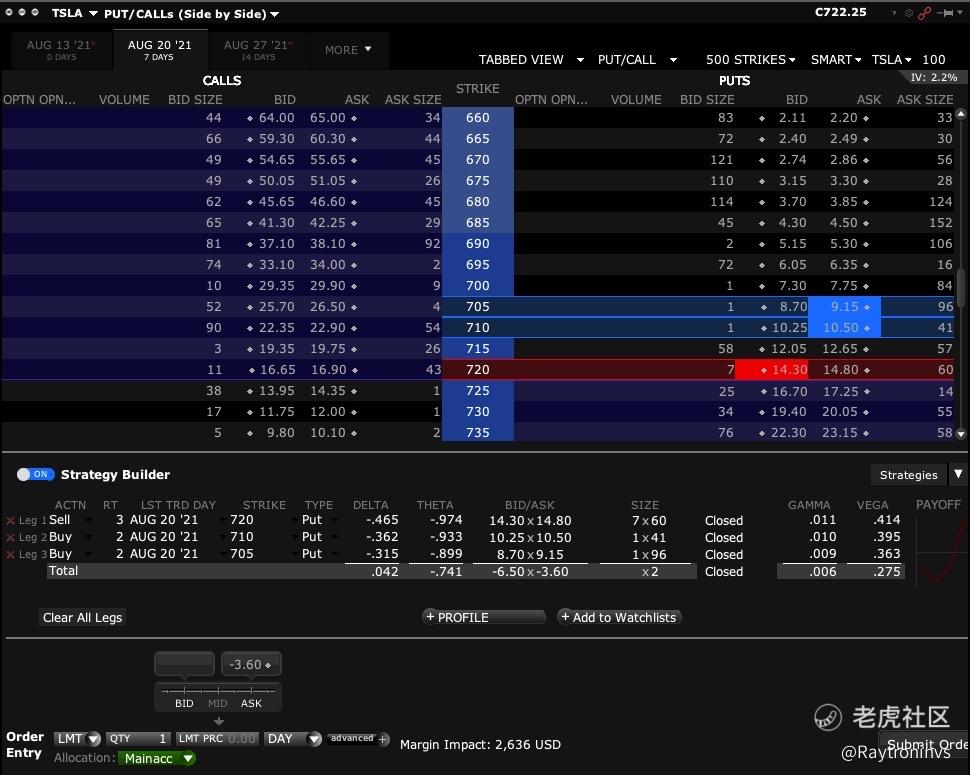

这里我用$特斯拉(TSLA)$来做个例子,只是说明情况的例子,并不能拿来用的,原因是现在整个市场的波动率低所以即使是tsla,gamma也不符合上面那种情况

假设现在iv很高 ,价外价格的gammaX2(波动率高时价外期权的gamma较大)

比如720put的delta-0.465,gamma0.011,也就是股价下跌1元,期权价值上涨0.465,上涨2元,期权价值为0.465+(0.465+0.011)依次类推,更详细的内容也是翻我之前主页

gamma用来表示delta对于特斯拉股价变动的敏感程度,即期权价格变动相当于标的物价格变动的二阶导数,对于买方来说 gamma越大,股价上涨时赚的越多越快

这里我们假设价位的710和705的gamma*2,那请问,这样的组合在做空波动率时,还会受方向性损益的影响吗?不会,首先组合的delta接近于0,即使股价下跌,4张价外低delta高gamma的put会比3张高delta低gamma的put涨速快,这就是很多实值期权赚钱速度没有虚值期权快的原因。

接下来来看我前天开的组合

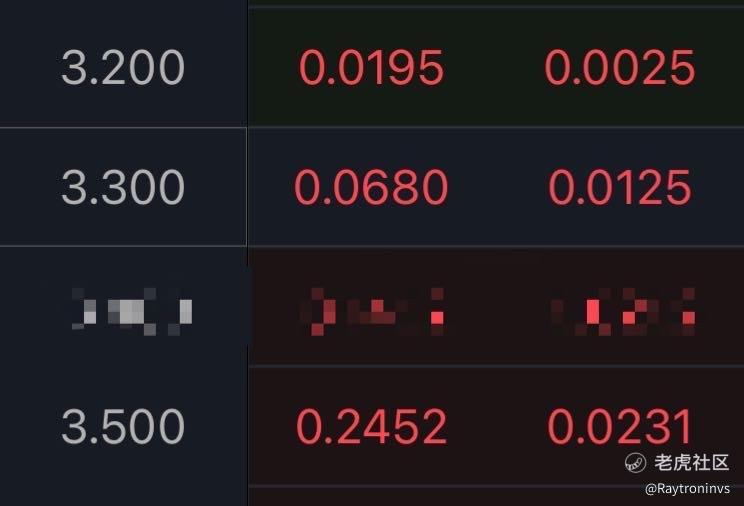

前天并没有保存期权的希腊字母,不过用昨天的数据也差不了太多,以下分别是这三张期权的希腊字母

占优势的我用红色标注 劣势的用绿的标注

昨天50etf下跌1.03%

而这三张期权价值改变风别为

最后组合在把方向性损益对冲为0的前提下却因为方向性损益发生巨幅亏损。

研究了10多年期权,看到这种现象还是头一回。最后发现,50etf期权价格并非使用bs定价公式也并非使用二叉树定价模式,而是有市场买卖方定价。。。。怪我,是我太年轻,跑到个山寨里却还以为这里是个新兴的金融市场,

总结就是,很多时候我们看到某些有利于我们的表象,以为我们可以去割韭菜,但很有可能那些市场故意让我们以为是我们看到那样然后等着我们来反向收割,比如特价旅游团。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

1.卖出一张IV(隐含波动率)高于HV(历史波动率)的腿

2.买入一张delta适中并且一张IV较低的腿

3.买一张delta较小但gamma较高的腿(符合这两条件的IV都较低)

这三条腿的比例通常为3:2:2 或者2:1:2?

我是小白,真看不明白