2022年值得关注的十大港股!

牛,在中国人心中象征着大气与富足,是守家国平安、希冀风调雨顺的图腾。

2021年恰逢农历牛年,“牛气冲天”成为所有投资者的希冀。

然而,事与愿违,恒生指数全年下跌超15%,成为全球股市中表现最差的资本市场,没有之一!

一片哀嚎之中,悲观者众,看空港股的声音不绝于耳。

难道2022年的港股,依然难以摆脱熊市命运吗?

巴菲特曾说“当别人恐惧时我贪婪”,股谚亦有“牛市在绝望中诞生,在犹豫中成长,在乐观中成熟,在亢奋中灭亡”,站在当前时点,港股是否会迎来反弹?

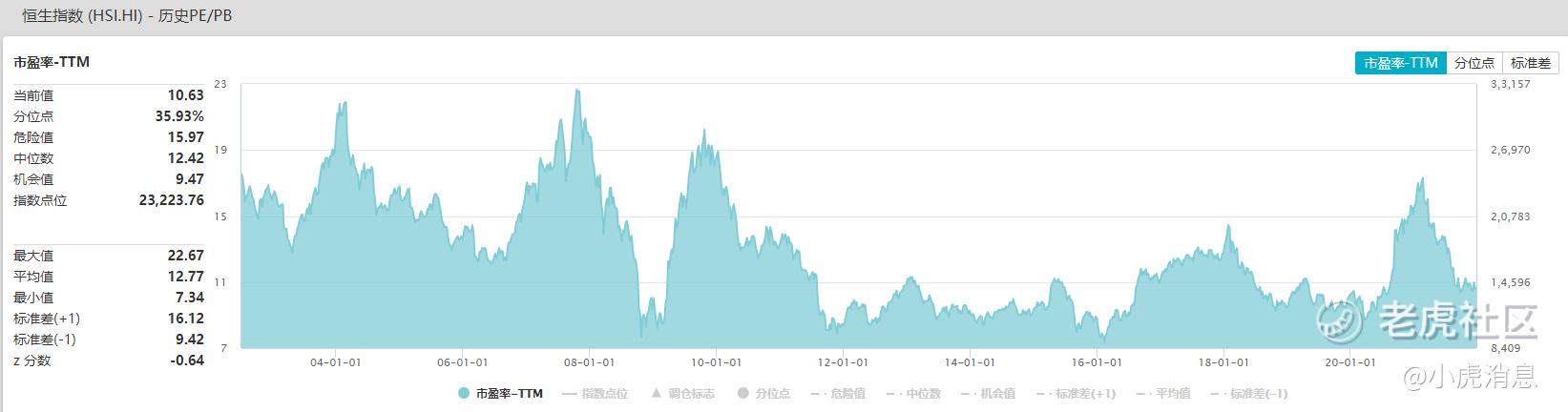

从估值上看,恒生指数在经历大跌之后,当下动态市盈率仅仅10倍左右,处于历史较低估值附近。

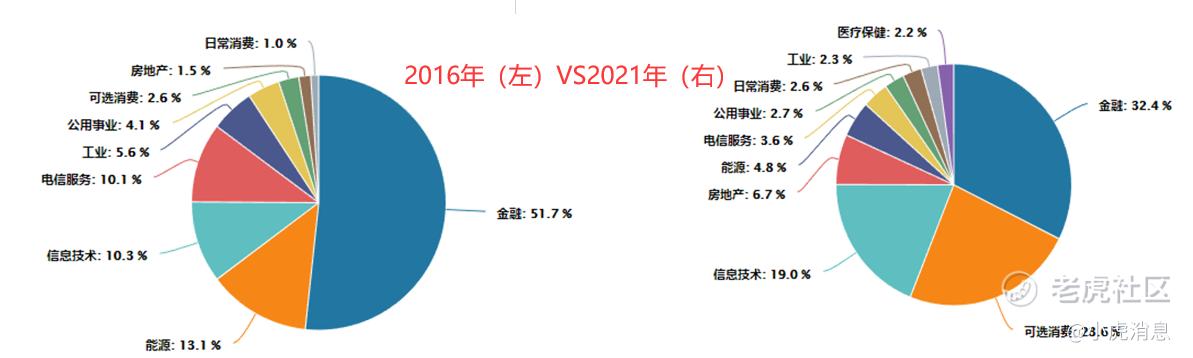

回溯历史,恒生指数曾在2016年达到7.34倍极值,以此对比,当下指数或仍有下跌空间,然而在这5年中,恒生指数已经改头换面。

随着港交所修改上市规则,允许同股不同权及未盈利生物医药股登陆资本市场,在短短五年中,美团、阿里巴巴、小米等互联网巨头纷纷上市,农夫山泉、药明生物等行业龙头齐聚,当下恒生指数成分股的构成已经由2016年时的金融、能源等传统行业变为可选消费和信息技术主导。

新兴行业的估值远高于金融能源等传统行业,因此,当下恒生指数的估值或已极具性价比!

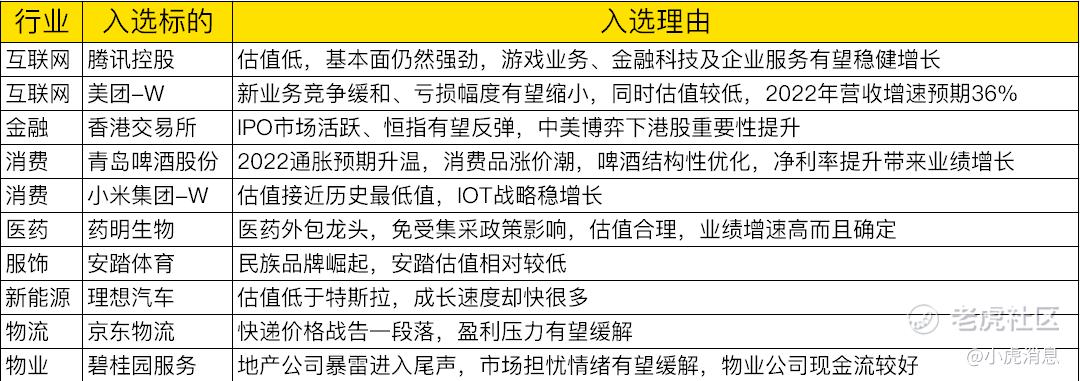

以低估值为抓手,老虎证券投研团队认为港股在2022年有望迎来反弹,采用自上而下选股法,我们看好以下几个行业:

一是互联网行业,今年监管部门坚决反垄断、防止资本无序扩张,在各类监管政策频繁出台之下,互联网公司业务受到一定影响,也大大打击了投资者持股信心。

目前,反垄断带来的影响已经在股价中得到充分体现,随着各家巨头开始梳理内部业务,反垄断对行业的影响接近尾声。

与此同时,互联网巨头估值逼近历史极值,有望在基本面稳固之下迎来踹息之机。

二是消费股,受疫情影响,全球大宗商品价格飙升,由此推升原材料价格,多家消费品企业在2021年的毛利率出现下滑。

临近年底,消费行业掀起涨价潮,从酱油到瓜子,再到白酒,涨价成为消费行业的关键词,预计2022年消费品行业盈利能力将有所改善。

三是医药外包股,于医药股而言,2021年是惨淡的,在集采常态化之下,投资者被灵魂砍价吓破胆,纷纷出逃。

然而,医药外包行业作为“卖水人”,并无集采风险,随着国内医药人才红利的释放,错杀之后的医药外包股已经进入合理估值区间。

四是金融行业,首推香港交易所,随着港交所放开SPAC上市和中概股回归潮,叠加互联互通和港股2022年反弹预期,港交所将成为最佳受益股。

五是新能源汽车,理想汽车、小鹏汽车在今年纷纷跨入月付万辆大关,相比新能源汽车总龙头特斯拉,国内造成新势力的成长速度更快、估值更低,预计2022年汽车缺芯问题将有所缓解,加上造车新势力走出国门,海外市场或助推营收高速增长。

根据以上选股原则,我们筛选了港股市场2022年值得关注的十支个股,供投资者参考。

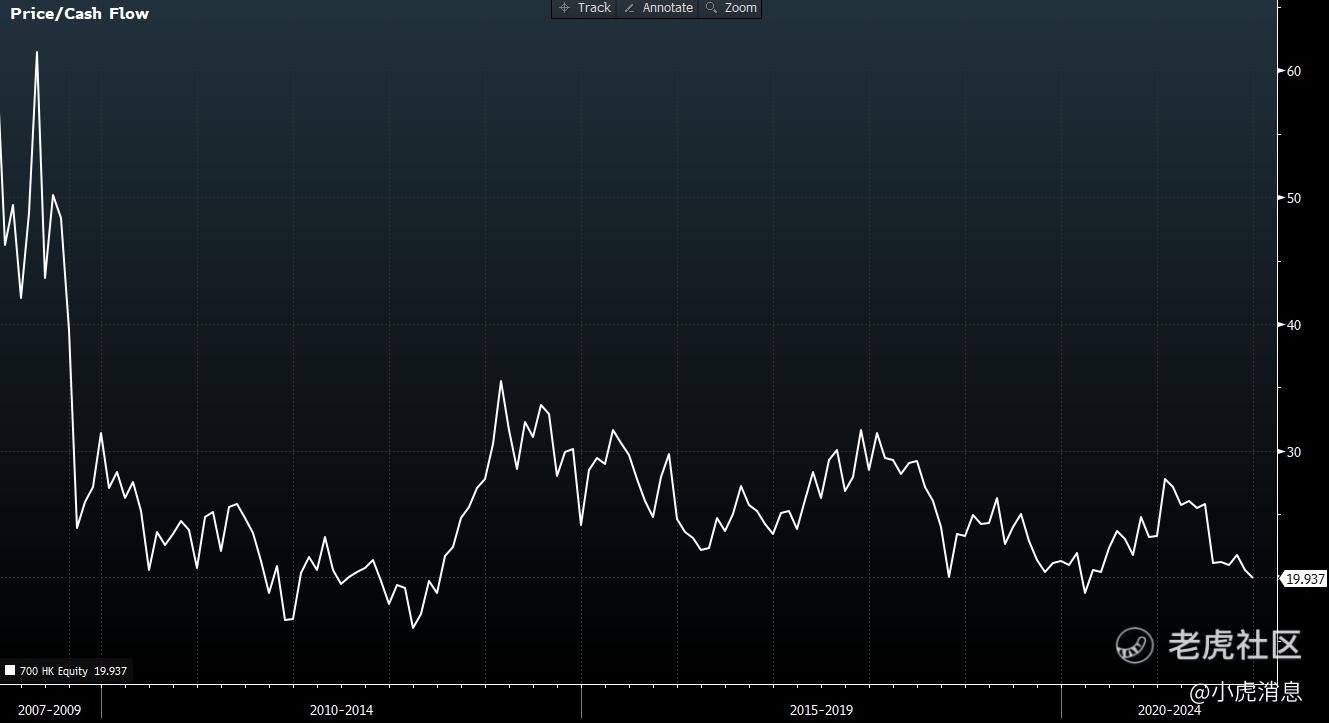

1. 腾讯控股

市现率(TTM):20倍

2022营收增速预期:16.4%

腾讯有三大主要收入来源,分别是增值服务、金融科技及企业服务和广告业务。

其中增值业务主要是游戏、视频及音频,游戏业务有2大看点,一是游戏出海有望超预期,2021年Q3,国际市场游戏收入增长20%至113亿人民币,去除汇率波动影响,同比增长28%,远高于国内5%的增速;二是英雄联盟手游在今年10月发布,有望带动游戏业务增长。

而视频业务方面,爱奇艺、芒果传媒纷纷宣布提价,腾讯视频仍存涨价预期。

金融科技及企业服务方面主要是支付业务及云服务,Q3营收增速高达30%,有望成为腾讯新的增长极。

广告业务2021年受教育行业整顿及宏观经济影响,增速放缓,2022年在低基数之下,消费及互联网服务行业广告需求稳健,有望保持稳定。

考虑到腾讯净利润中包含大量投资收益,而反垄断之下,腾讯有可能继续缩减投资规模,因此,计算估值时采用市现率,即股票价格与每股现金流量的比率,以此衡量估值高低。

目前市现率估值为20倍,处于历史较低值。

2.美团

市销率(TTM):6.6倍

2022营收增速预期:36%

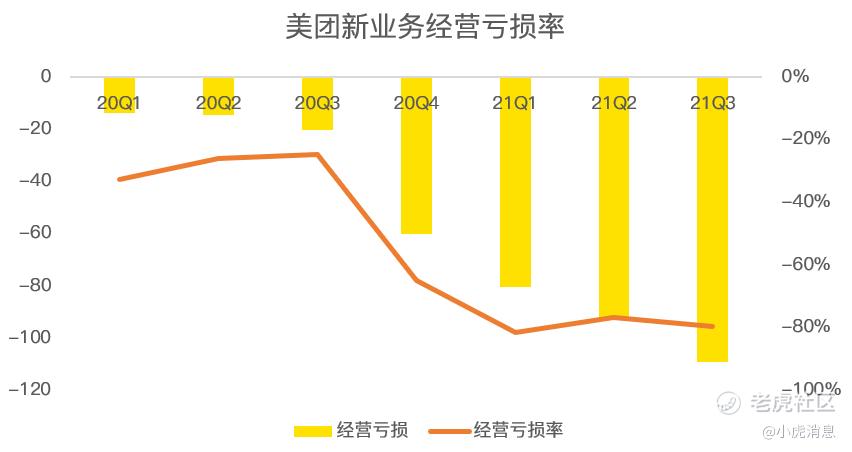

美团三大业务中,外卖业务是基本盘,受益于量价齐升,有望保持稳定增长;酒旅业务虽然仍受到疫情干扰,但依然靠发力短途旅游实现三季度同比33%的增长;而新业务方面主要是美团优选、美团买菜和美团闪购,2021年三季度营收增速高达67%,收入规模有望在未来超越外卖业务,成为第一大收入来源。

因为2021年是新业务发力之年,因此美团亏损压力较大,而展望2022年,新业务竞争压力缓和,盈利能力有望改善。

目前彭博分析师一致预期2022年营收增速在36%,当下市销率估值为6.6倍,处于历史较低估值区间:

3.香港交易所

市盈率(TTM):45倍

2022年营收增速预期:12.7%

港交所的护城河是其他核心资产无法比拟,毕竟交易所独此一家别无分店。

无论是IPO,还是交易量,港交所都能从中受益。而随着中美博弈,港交所成为互联网巨头上市首选,中概股的二次上市、SPAC制度改革、生物医药IPO潮,都让港交所融资额屡屡位居全球交易所前列。

而当前,恒生指数市盈率估值接近底部区间,若2022年市场回暖,成交量或有所放大,港交所将从中受益。

目前,港交所的市盈率位于历史估值中枢,不排除在事件驱动下仍有扩张空间。

4.青岛啤酒

市盈率(TTM):30倍

2022年营收增速预期:6.7%

2021年,消费品行业日子不好过,一方面是疫情常态化管控,整体消费萎靡,叠加全球大宗商品涨价带来原材料端巨大压力。

根据多家食品公司的季度财报,2021年多数出现毛利率下滑情况。

临近年底,海天味业率先打响涨价,而后洽洽食品、涪陵榨菜、克明面业纷纷宣布提价,涨价预期带领消费股在四季度展开反弹行情。

根据青岛啤酒年报数据,啤酒企业原料成本的两大部分为包装物(占比约50%)和麦芽(占比约12%),今年3季度玻璃、铝锭等原材料价格上涨给青岛啤酒带来成本压力,公司吨酒成本同比增长6.9%。

预计2022年年中,啤酒行业有望迎来提价潮,将有效改善公司盈利能力。

除了原材料涨价带动提价预期外,自2013年,我国啤酒销量见顶之后,国内啤酒企业迎来结构升级,由低端啤酒向中高端过渡。

在产品升级迭代之下,青岛啤酒的净利率迎来质的提升,2020年已达到6.5%,接近历史高位,但相比同行业12%左右的净利率仍有大幅提升空间。

5.小米集团

市销率(TTM):1.2倍

2022年营收增速预期:21.8%

手机业务是小米的基本盘,2021年受供应链芯片短缺、行业竞争及苹果新机型降价影响,手机出货量在今年三季度遭遇逆风,带动股价下行。

为此,小米大力拓展线下销售渠道,零售店铺数量已经突破10000家。公司预计缺芯情况在2022年下半年缓解,高端产品缺芯状况明年上半年或将率先改善。

受小米手机推进高端化战略影响,今年前九个月高端机型(中国大陆地区3000元以上及海外300欧元以上)销量近1800万台,同比大增80%。

高端手机放量同时带动手机业务毛利率提升,盈利能力改善。

目前公司对2022年手机出货量预测将保持高增长,彭博分析师对整体营收增速预期在21.8%。

考虑到小米净利润包含大量投资损益,因此采用市销率估值,目前为1.2倍,逼近历史低值(1PS):

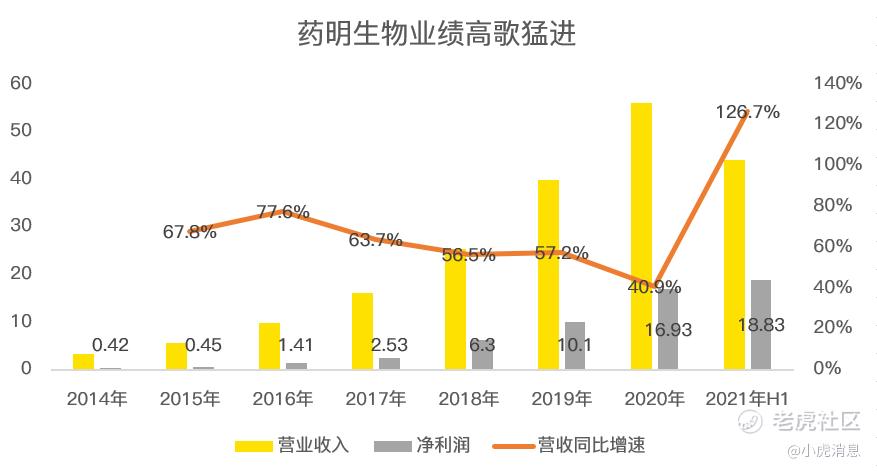

6.药明生物

市盈率(TTM):111

2022年营收增速预期:48.6%

生物医药股在2021年集采常态化压力之下,普遍大跌,腰斩比比皆是。

但中国老龄化趋势不可阻挡,对医药的需求永无止境。考虑到医保控费仍将持续,国内仿制药企将加速向创新药转型,而作为医药外包行业,既无集采杀价影响,亦能受益创新药转型,是医药行业中少数的避风港。

作为医药外包龙头股,药明生物近年来业绩高歌猛进,根据公司路演及分析师预测,2022年营收增速仍高达48.6%!

12月16日,公司开启回购,总金额不超过5亿美元,目前已回购超24亿港币!是值得关注的信号。

7.安踏体育

市盈率(TTM):36

2022年营收增速预期:22%

自2018年李宁推出时尚运动品牌【中国李宁】,并在当年2月亮相纽约时装周,凭借原创中国风元素颠覆了国产体育服饰传统的老旧印象,掀起国潮崛起大时代!

于安踏来说,2009年收购的FILA品牌绽放出惊人战力。

FILA的定位与中国李宁同属运动时尚,设计潮流惹人爱,加上安踏频繁邀请流量明星代言,成功塑造了时尚品牌形象,最近几年,年轻人身穿FILA越来越常见。

2020年,FILA品牌年营收174.5亿元,超过主品牌安踏的157亿!

2021年初,新疆棉事件爆发,国际体育服饰品牌形象受损,国产品牌得到消费者青睐。

受水灾及疫情反复影响,FILA品牌零售额在今年三季度增速放缓,但预计FILA将持续推行高质量增长策略,通过“顶级商品、顶级品牌、顶级渠道”以推动业务增长。

新品牌在第三季度的零售额同比增长35%-40%高速增长,安踏多品牌策略有望带动公司整体营收保持稳定增长,目前彭博分析师一致预期2022年营收增速为22%。

相比李宁,安踏在估值方面更具性价比。

8.理想汽车

市销率(TTM):9.4

2022年营收增速预期:74.9%

理想汽车依靠增程式成为造成新势力中最为独特的存在,公司管理团队对用户体验极为重视,成立以来营收伴随交付量的不断提升而快速增长,在造车新势力中最先实现盈利。

理想ONE自量产以来,其交付量稳步攀升,创造国内造车新势力最快单车型破10万辆的纪录。

目前彭博分析师一致预期2022年营收增速高达74.9%,远高于特斯拉的41.5%的增速,而在估值方面,理想汽车的市销率仅为9.4倍,而特斯拉却高达22.5倍。

较低的估值和较快的成长速度,让理想汽车在2021年中概股惨烈下跌中得以幸存,预计2022年新能源汽车渗透率仍有大幅提升空间,理想等造成新势力推出更多车型,交付数据仍有提升空间。

9.京东物流

市销率(TTM):1.53

2022年营收增速预期:28.3%

京东物流背靠京东集团,拥有极强的商流优势。

与传统物流企业不同,京东物流主打一体化供应链模式,为客户提供一揽子物流解决方案,提供增值服务,协助企业降本增效。

2021年三季度,京东物流实现营业收入257亿元,同比增长43%,营收增速领跑行业。

展望2022年,快递行业价格战有望缓和,单票收入或有回升。而于京东物流而言,凭借更加高效、高品质的服务,有望在未来竞争格局加剧时掌握更大主动权。

在估值方面,京东物流低于顺丰控股和中通快递,具备较好的性价比优势。

10.碧桂园服务

市盈率(TTM):36.6

2022年营收增速预期:49.4%

公司作为物管龙头标杆,在“大物业+大社区”战略下多赛道齐头并进。

2018年至2020年,公司营收实现复合增速82.7%的高增长,归母净利润实现复合增速70.6%。2021年上半年,公司营收同比增长84%,净利润同比增长61%。

受地产债务违约事件影响,物业板块受到拖累,股价大幅下行。

而随着社区增值服务的不断发展与第三方拓展能力的增强,物管企业对关联方的依赖度正在降低,独立性持续增强。

近期随着更多地产公司陷入困局,政策方面屡传好消息,经历2021年极端事件承压后,2022年物管行业有望走出泥潭。

低迷的股价引来管理层的增持和回购。11月30日,公司董事长李长江以每股均价47.88元增持97.7万股,耗资4678万港币。年内至今,公司已回购1228.2万股。$腾讯控股(00700)$ $小米集团-W(01810)$ $美团-W(03690)$ $安踏体育(02020)$ $京东物流(02618)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

港股整体进入低估值,投资机会来了

这篇文章不错,转发给大家看看

港股过去几个月太惨了

这篇文章不错,转发给大家看看