浅谈一下周五期权结算后机构的下一步布局

上周五8月19日月权到期,超2万亿期权结算。其实在上周很多机构已经开始着手处理8月19日到期的期权了,该平仓的平仓,该移仓的移仓。

那么今天结合周五的处理结果谈谈机构对于未来这个月的走势预期。最有代表性的就是特斯拉和苹果

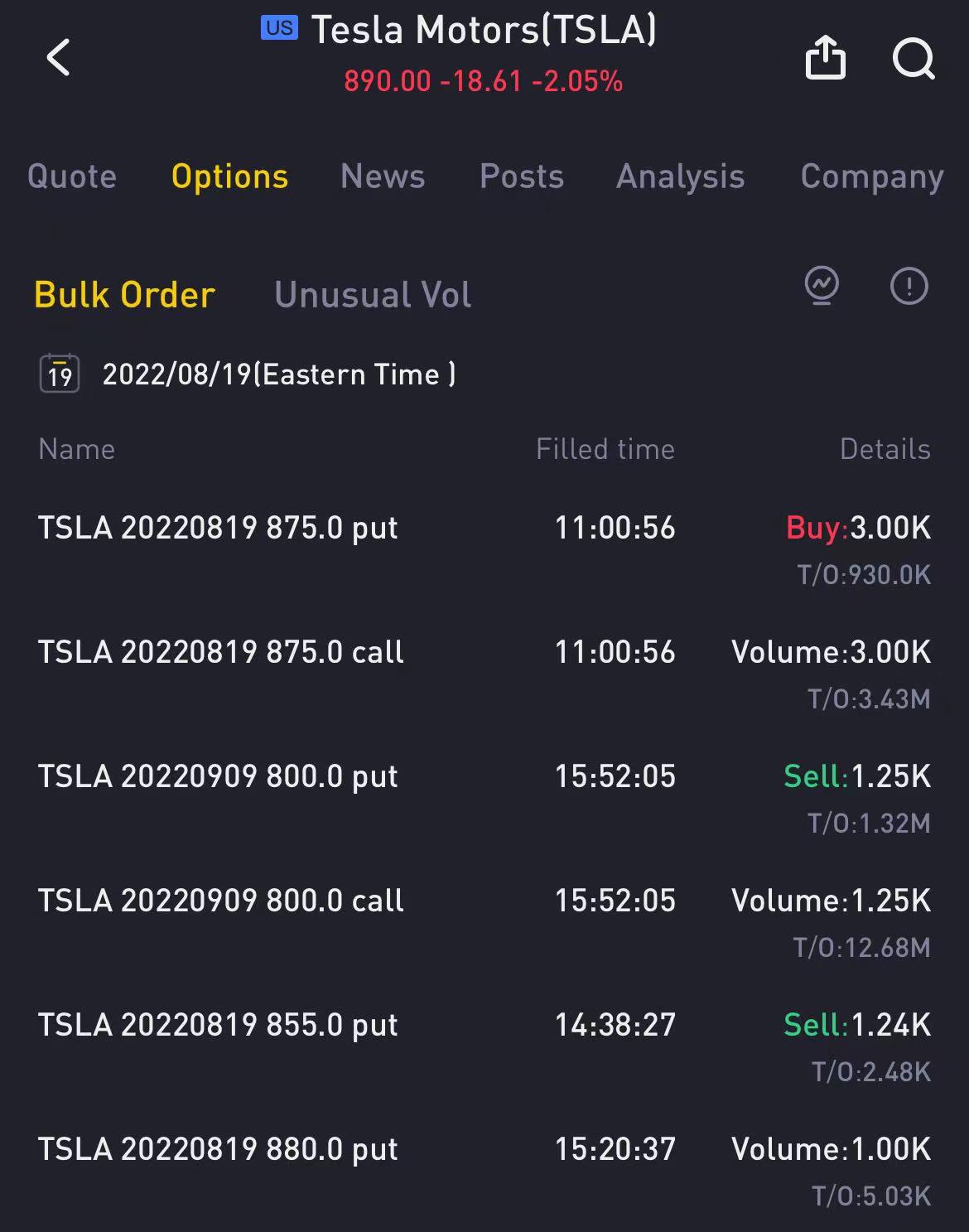

$特斯拉(TSLA)$ 在周五临收盘时有一组千万大单成交:$TSLA 20220909 800.0 CALL$ & $TSLA 20220909 800.0 PUT$

如图所示,这是一套典型的跨式策略,交易者同时买入9月9日到期行权价为800的call和put,当股价上涨超过910或者下跌超过690时这套组合可以开始盈利。因为call为价内所以交易者更倾向于看涨方向,也就是他认为9月9日之前特斯拉可以涨到$910。

不过问题在于这位交易者的看涨极为保守,以周五收盘价计算890涨到910只需要涨2%,客观也说明对于本次拆股市场环境并不太热情,但是也没到跌的程度,所以我认为特斯拉近期sell put都很合适:$TSLA 20220826 800.0 PUT$

特斯拉大单证明近期市场行情比较平淡,$苹果(AAPL)$ 的大单将时间放远更能说明这一问题。

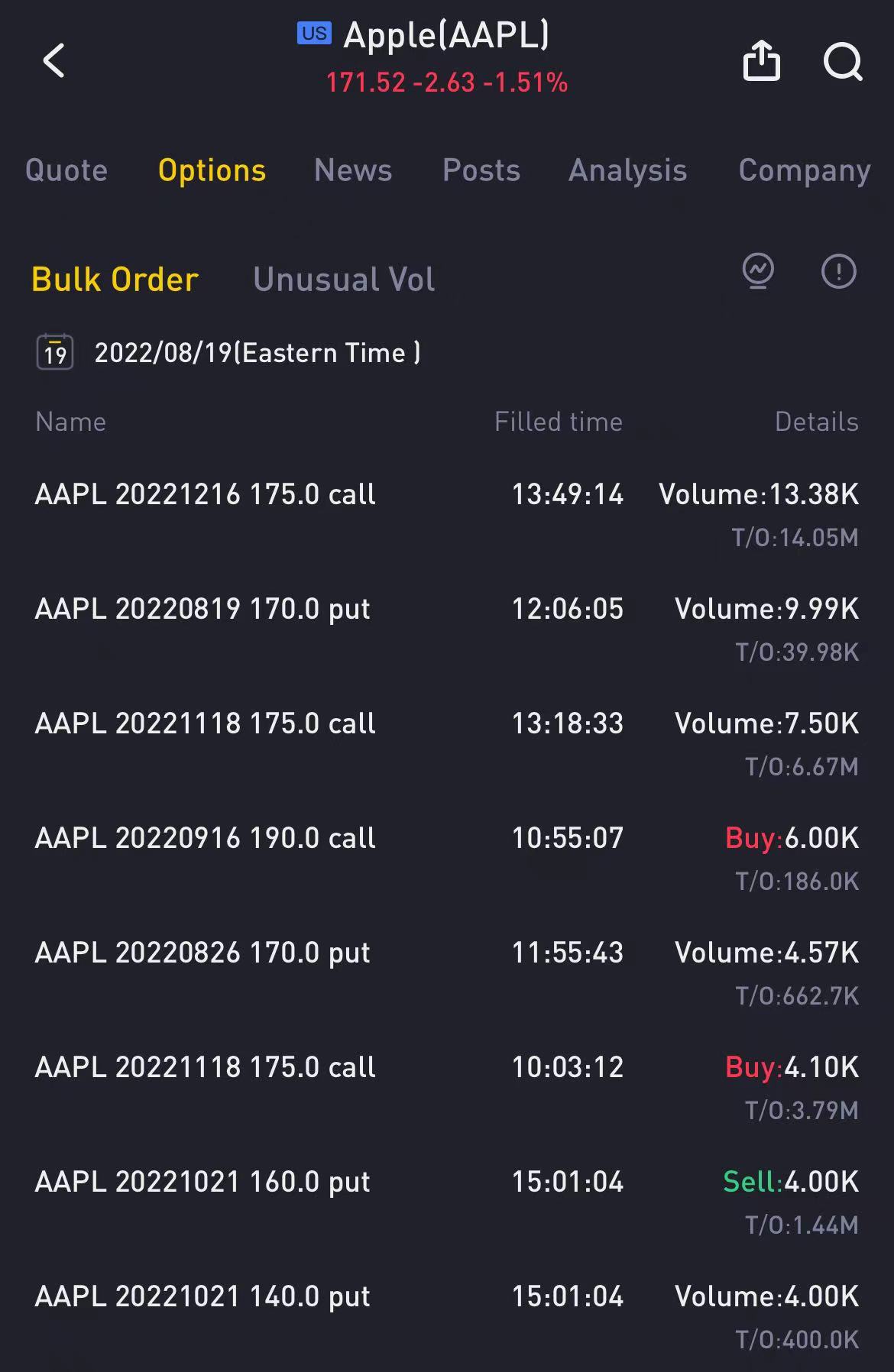

周五苹果单独成交了一张金额千万级别的call:$AAPL 20221216 175.0 CALL$

交易者选择了12月16日到期,行权价为175的call,总成交金额是1405万。成交时苹果股价在172,所以这算是一张远期浅度价外call。交易者在较为长远的预期中预计苹果持续看涨。

- 同样的策略,7月是价外,现在是平价或者价内。

- 同样是策略,7月选择的到期日是一个月后,现在选择的到期日是11月或者12月。

如果是跨式策略,7月可以看到很多平价跨式,现在的跨式更多将call选择到价内,同时日期也至少延伸到了两个月后。

如果是单边看涨买call,可以发现7月call大单更为激进的选择价外看涨,并且到期日在一个月之后,现在的call大单更多倾向于平价,到期日选择到11月之后。

目前来看策略整体变动不大,还是看涨为主,但市场认为上涨节奏会放缓,也就是有更多像现在这种回调,来回拉扯降低波动率,想要达到一定的涨幅需要更长的时间。

所以这些期权大单的布局,既可以理解为未来两三个月的波动率较低,也可以理解为对未来一个月的短期回报率不自信,需要给市场更长的时间。

不过就近期盘面而言看起来还是有点分歧,分歧点在于会跌多低。区别就是有些交易者选择做多波动,买近期平价put,有些交易者做长线,不理近期波动,买长线call但用行权价降低预期。

我整体看法还是维持权重股sell put策略,对于现在这种回调趋势,逢高做空$标普500波动率指数(VIX)$ 也是一种不错的选择,因为波动率会一直处于上涨和回调的动态中。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

长知识了