【美股周记】2023年第16周——美债可以怎么玩?

【本期导读】美国国债在现在的简中世界里可谓是个名声在外的角色,被誉为“寅吃卯粮”的玩意儿,也被指责为“滥发超发”、“收割全世界人民”的罪魁祸首。如果你轻信了这些误解和偏见,而不去深入探究这个投资类别,那就太可惜了。作为一个务实的投资者,不应该被这些迷雾蒙住了眼睛,而应该自己动手去了解,从而做出更好的决策。

事实上,美国国债自成立以来从未违约,只是曾经在2011年因为两党恶斗而被评级机构降低过评级。如今全世界大多数的基金里都会配置美债的仓位,通常是作为投资组合里的压舱石。比如达里奥的全天候策略桥水基金最新公布的持仓数据就显示,截至2022年底其持仓中美国国债的持仓比例为19.68%。美债收益率是全世界金融资产的定价之锚,比如基于CAPM的公司估值模型使用市场风险溢价来计算折现率的时候,用的就是10年期美债收益率。

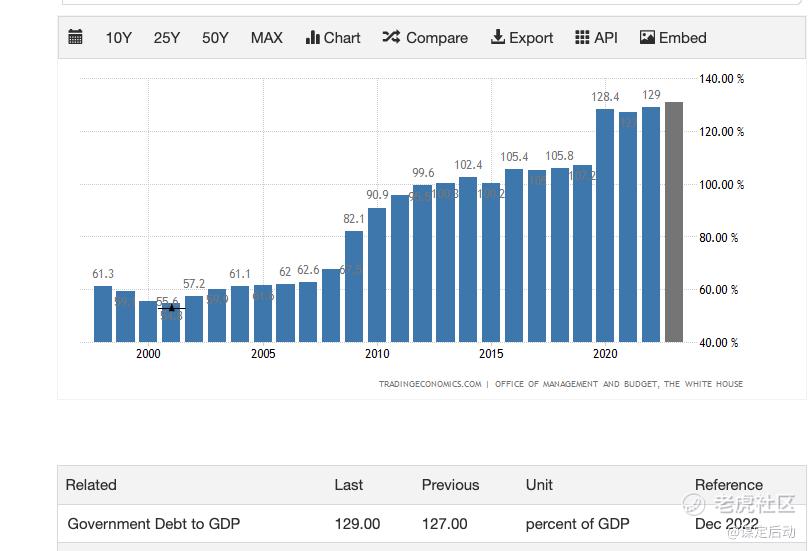

目前美国联邦政府的债务规模大概是美国GDP的130%,这就像一个有事业的中年男人,年入一百万,贷款一百三十万,你觉得问题很大吗?

投资美债的最大风险还是美联储的货币政策,如果美联储没有如预期的那样降息而是继续加息的话,美债价格无疑会继续下跌的。

债券自售出以后支付的利息是固定的,比如两年前你化100元买了一张债券,每年收到的利息是2元,也就是收益率为2%,即使现在的收益率已经涨到5%,你一年里还是只能拿到2元的利息。如果想要出售这个债券,你就不得不要折价才能卖出,因为现在同样100元人家一年能拿到5元的利息。同样的道理,如果你现在以100元买入债券,股息是每年5元,一年以后即使债券收益率下降到2%,你的这张债券每年还是能拿到5元的收益,那么你就能以高于100元的价格卖出了这张债券了。

债券的价格和收益率是呈反比的关系,收益率越高,债券的价格就越低。随着美联储加息见顶,美债的价格也将见底,现在是建仓美债的好时机。

美元指数走弱将利好国债价格。美元走弱意味着美元兑换其他货币的汇率下降,其他货币则会相对升值。这会使得美国国债的投资回报率对国外投资者来说更具吸引力,因为他们用相对升值的本币购买美国国债,将来还本付息时将得到更多的本币回报。

国债还能扛经济衰退。在经济衰退期间,通常国债价格会上涨。这是因为国债被视为相对安全的避险资产,当经济不稳定时,投资者更倾向于将资金投入相对安全的资产。前两次经济衰退期间,长期国债ETF的平均年化收益都在10%左右,正常年份为2-4%。

散户可以通过ETF来投资美债,比如短期国债SHY,中期国债IEF,长期国债TLT等。这些ETF的费率在0.05%到0.15%之间,流动性很好。越长期的国债收益率越高,受美联储货币政策的影响越大。

对于新加坡和马来西亚的投资者,收到美债股息时需要支付30%股息税,中国投资者则是10%。

被山姆大叔雁过拔毛觉得不舒服吗?可以尝试一下Leap Call的期权策略来避税,LEAP CALL是抄底三十六计里的“坐以待旦”之策。

这个星期我的操作:SP加仓微软,LC加仓特斯拉。

下个星期将是超级财报周,大科技龙头中的微软、亚马逊、谷歌、META将相继发布第一季度的财报,敬请期待。

美国国债自成立以来从未违约

美国国债自美国立国以来从未违约,只是在2011年因为两党恶斗曾被评级机构降低评级。如今全世界大多数的基金里都会配置美债的仓位,通常是作为投资组合里的压舱石。比如达里奥的全天候策略桥水基金最新公布的持仓数据就显示,截至2022年底其持仓中美国国债的持仓比例为19.68%。

美债收益率是全世界金融资产的定价之锚,比如基于CAPM的公司估值模型使用市场风险溢价来计算折现率的时候,用的就是10年期美债收益率。

反倒是某些人念兹在兹的俄罗斯曾在1998年违约,当时俄罗斯政府宣布暂停对本国国债支付利息和本金,这对全球金融市场造成了巨大冲击。此外,俄罗斯还曾在1917年和1918年、1924年以及1991年违约过。

话说两边,近期美国国债违约CDS(credit-default swap)的保险金急剧攀升到2008年以来的高点,显然是担心两党争斗而引发的债务违约风险。

目前美国联邦的债务达到美国GDP的130%,为历史新高。

债券的价格和收益率是反比关系

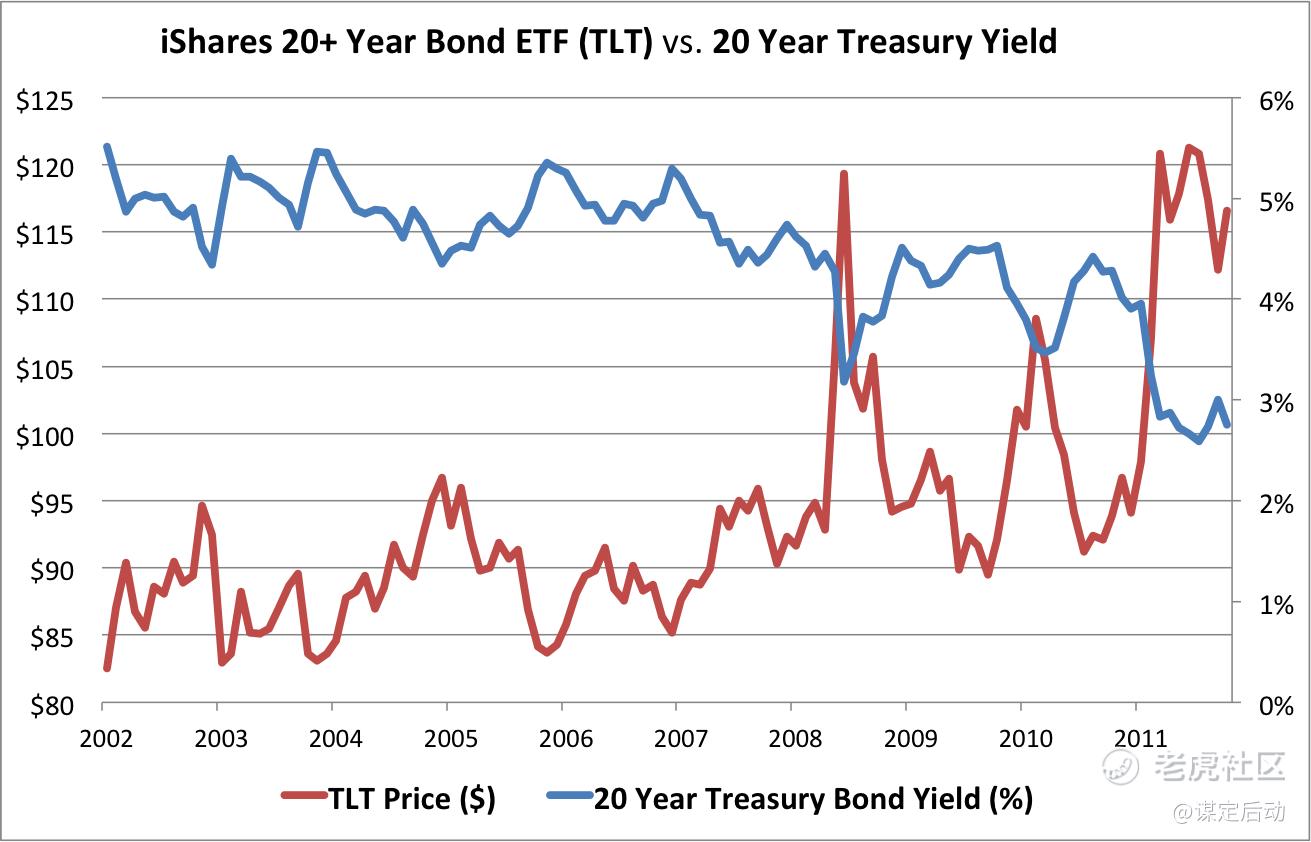

根据过去10年的数据,联邦基准利率和20年期美国国债TLT的日收益率之间的相关系数约为-0.80,表明它们之间存在一个中等强度的负相关关系。这个负相关性也可以通过绘制它们的收益率走势图来观察到。当联邦基准利率上升时,20年期美国国债ETF TLT的股价通常会下跌,反之亦然。

说明:相关系数的绝对值越接近于1,说明两个变量之间的线性关系越强;而绝对值越接近于0,说明两个变量之间的线性关系越弱。通常认为,绝对值大于0.7的相关系数具有较强的相关性,绝对值在0.3~0.7之间的相关系数则具有中等程度的相关性,而绝对值小于0.3的相关系数则可以认为是没有相关性。

债券自售出以后支付的利息是固定的,比如两年前你化100元买了一张债券,每年收到的利息是2元,也就是收益率为2%,即使现在的收益率已经涨到5%,你一年里还是只能拿到2元的利息。如果想要出售这个债券,你就不得不要折价才能卖出,因为现在同样100元人家一年能拿到5元的利息。同样的道理,如果你现在以100元买入债券,股息是每年5元,一年以后即使债券收益率下降到2%,你的这张债券每年还是能拿到5元的收益,那么你就能以高于100元的价格卖出了这张债券了。

债券的价格和收益率呈反比例关系,这是因为债券的收益率是按照债券票面利率计算的,而债券的价格则是按照市场需求和供应决定的。当债券市场供大于求时,债券价格就会下跌,此时债券的收益率就会上升,以吸引更多的投资者购买该债券,从而使债券市场恢复平衡。相反,当债券市场需求大于供应时,债券价格就会上涨,此时债券的收益率就会下降,以鼓励投资者出售债券以供市场需要。

这种反比例关系的原理可以用简单的数学公式来表示:债券的收益率 = 债券的票面利率 ÷ 债券价格。也就是说,债券的价格下跌会导致债券收益率上升,反之亦然。

根据Yahoo Finance提供的数据,从2012年3月到2022年3月,美国联邦基准利率和TLT的股价之间的相关系数为-0.69,呈现出中度的负相关性。

当美联储刚刚开始宣布降息时,TLT的股价通常会有一定程度的上涨,上涨的幅度取决于利率下调的幅度和市场的预期。例如,在2019年7月,美联储宣布将利率下调25个基点,随后TLT的股价在短时间内上涨了约3.5%。在2020年3月,美联储再次宣布将利率下调100个基点,TLT的股价随即上涨了约11%。

美元指数走弱也将利好国债价格

根据过去10年(2012年到2021年)的数据,20年期美国国债ETF(TLT)和美元指数之间的相关系数为-0.75。这意味着,这两个资产的走势具有较强的负相关性,当美元指数上涨时,20年期美国国债ETF的价格往往下跌,反之亦然。。

下图显示美元指数上升,美债收益率上升,价格则下降。同理,当美元指数下跌,美债价格则上升。

国债还能扛经济衰退

在经济衰退期间,通常国债价格会上涨。这是因为国债被视为相对安全的避险资产,当经济不稳定时,投资者更倾向于将资金投入相对安全的资产。因此,需求上升导致国债价格上涨,收益率下降。

需要注意的是,国债价格的上涨并不意味着国债投资一定会盈利,因为国债收益率已经很低,而且还要考虑通货膨胀对实际收益的影响。

以长期国债ETF(代码:TLT)为例,这个ETF在经济衰退年份的平均年化收益率通常较高,而在正常年份则通常较低。2001年经济衰退期间(3月至11月),TLT的年华收益率为11.26%,而在2008年至2009年的经济衰退期间,TLT的年华收益率为9.65%。在正常年份,TLT的年化收益率通常在2%到4%之间。

新加坡马来西亚投资者要交30%的股息税

对于新加坡马来西亚投资者来说,一个现实的问题是美股里的股息是要交预扣税(Withholding Tax),这个税率高达30%,而中国投资者的税率是10%。

这是因为根据目前中美之间税务双边协定,中国投资者使用的美国预扣税税率为10%。而新加坡美国之间没有这样的双边协定,所以就按照标准的预扣税为30%。

如果你投资的美股分红$100, 拿到手的实际只有$70。感觉有点亏,是吗?那怎么办?

LEAP CALL是抄底三十六计里的“坐以待旦”之策

运用LEAP CALL的期权策略可以巧妙避开股息税,方法是买入9个月或者以上的价内看涨期权,这通常被称为LEAP CALL,就是说这一年里我知道这件事情在一年内一定会发生,但是我不能确定它在一年里哪个时间发生,用LEAP CALL的就是一个好办法。当发股息的时候,股息收益已经计算在期权的价格上了,因此我们不直接收到股息但是能看到ETF价格本身的上涨,这个股息税就这样免了。

这样的策略就像是三十六计中的第八计“坐以待旦”,等待最好时机的同时保持耐心,直到机会出现。

这个星期操作:SP加仓微软,LC加仓特斯拉

这个星期加仓了微软,特斯拉公布财报后,认亏平仓了6手SP,然后Roll over到7月份,把行权价从180/200降低到160。同时加仓了2手Leap Call。

我的持仓规划和更新

1)$特斯拉(TSLA)$ :无视经济周期继续扩张产能

特斯拉是美股里最受散户追捧的科技股,电动车大趋势的风口浪尖,波动性极大收益也诱人,是我最有信仰的两只个股之一,分配的仓位为20%。

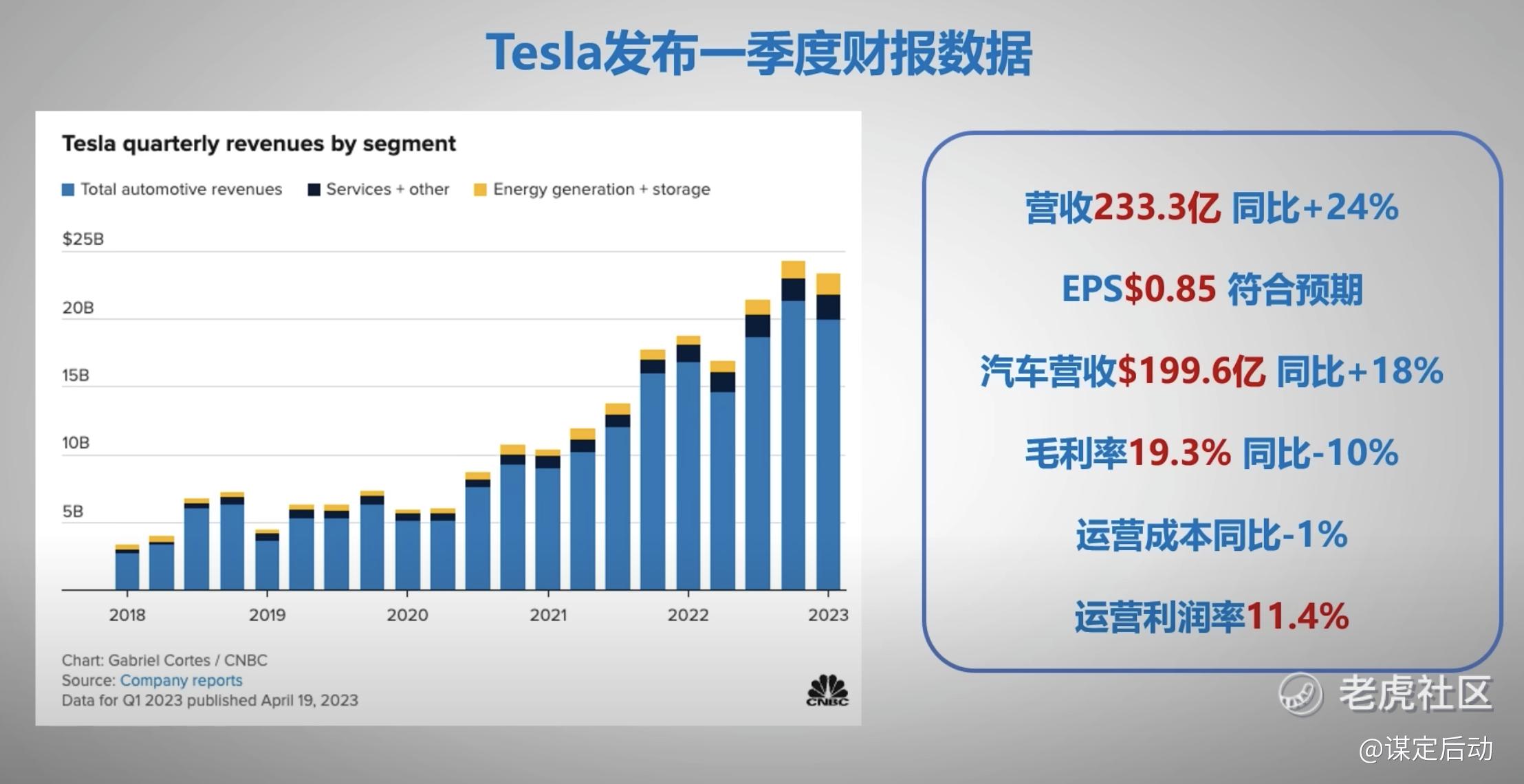

万众瞩目的特斯拉财报发布了。公平的说,这是一份表现平平的财报,营收增长24%,EPS却只是符合预期,这是因为毛利率下跌了,而毛利率的下跌是因为降价以及无视经济周期而继续推动产能爬坡所增加的资本支出。这个时候别人都在裁员,而特斯拉却在扩张产能,这个自信满满的[强]。

特斯拉车子大幅降价还能给工人加福利,其背后是强大科技支持的高生产率,以及强大的市场议价能力,“科技是第一生产力”不是只靠吹的。

数据显示,过去7天里特拉斯的卖空数量和费率都没有显著增加,或许股价能再160左右站稳。

我的态度?财报后加仓了2手Leap Call然后把认亏平仓SP而Rollover到7月份。

2)$纳指100ETF(QQQ)$ :每月按纪律交易

这是我在另一个券商开的账户,在这个账户里。我只做Cash Secured Sell Put的期权策略,就是有足够现金保证的卖出看跌策略。简单说,这个策略就是以纳指QQQ为标的,每个月的第三个星期五卖出ATM的Sell Put,除此之外不做任何其他的操作。我会每周分享我的这个账户和纳斯达克指数100基金QQQ的业绩比较。这是我投资账户的基本盘,分配的仓位是25%。

年初至今盈利20.67%,略微跑赢纳指大盘的15%。

这个星期5手SP价值归零,五千多的盈利完美落袋。

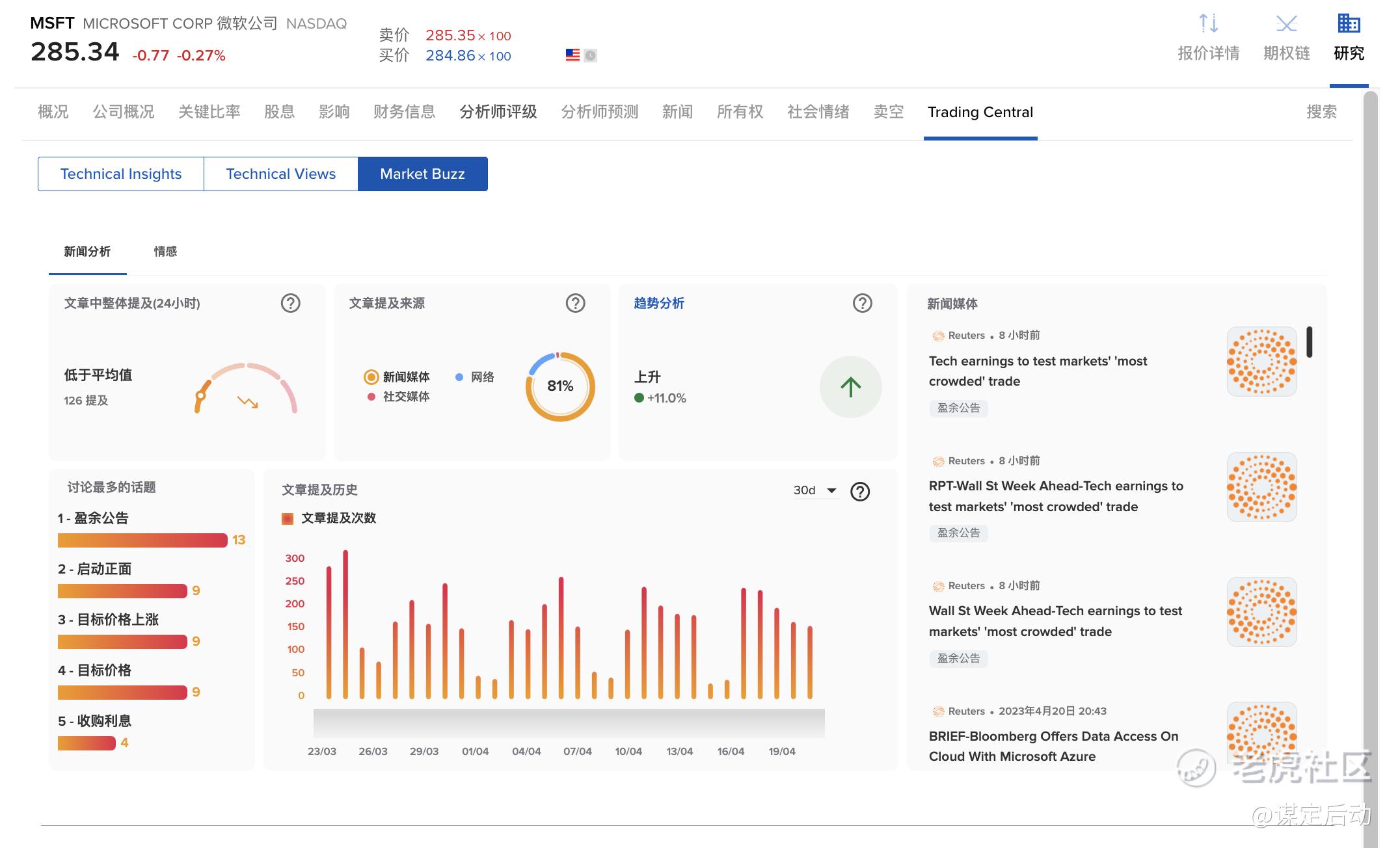

3)$微软(MSFT)$ :SP加仓

微软是难得的同时兼有成长股和价值股特性的股票,基本面扎实,保有高成长的投资想象空间。这个票我持有超过12年,信仰度最高,分配的仓位为15%。一直以来,微软都是我在加仓的时候心理压力最小的票。

这个星期加仓了2手SP。下周的财报如果超预期,我会平仓SP;如果不及预期,我会再加仓Leap Call。

4)英伟达:等待回调

英伟达是芯片股的龙头,押注人工智能、元宇宙未来的最好标的,同时也能受益于电动车或者加密货币的成长。分配的仓位是5%。

即使台积电的财报给出了比较悲观的预期,但是英伟达的股价却没有丝毫的影响。尽管炙手可热,但是总是需要业绩的支撑。等等看5月24日的财报如何吧。

5)$Coinbase Global, Inc.(COIN)$ :坚定持有

COINBASE是目前唯一上市的数字货币交易所,币圈第二大交易平台,投资数字货币未来的首选标的。我给这个票分配的仓位是5%。

经过一个月的暴涨,加密货币进入一个回调期,比特币贪婪指数到了一个相对中性的位置。COINBASE也是如此,这段时间我不会加仓也不会减仓,继续坚定持有吧。

6)谷歌:等待方向的转变

谷歌其实是最大的线上广告公司,广告收入占了总营收的80%以上,第二大收入来源才是谷歌云,大概9%左右。因此当经济衰退的时候,公司首先会消减广告开销,而当经济好转的时候,谷歌会是最先受惠的公司。我分配给谷歌的仓位是5%。

我对谷歌能在人工智能这波浪潮中继续引领市场很信心,目前它的股价处于自2021年4月以来的低点,这在几个大科技龙头股里是仅见的。现在大盘的方向未定,作为大盘股的谷歌也是如此,等等看吧。

风控状态:预警(剩余流动性20%)

这个星期重仓股特拉斯大跌,账户的剩余流动性大幅下降到20%,上周是29%。不过随着一批SP到期,星期一以后的剩余流动性会好转。

账户收益率52%

因为特拉斯的大跌,今年以来我的账户收益率下跌到52%,上周是72%,跑赢纳指的17%。

你的点赞转发评论是我持续输出内容的最大动力

再次获得老虎社区优秀宇航员,谢谢各位虎友的捧场[抱拳]

看完点赞,好事不断!

过去3个星期的周记

2023年第15周——经济衰退了股市就一定跌吗?【领航员奖】

2023年第14周——大涨大跌之中我做了什么【领航员奖】

我的期权系列文章(900万阅读量,3万点赞)

期权入门篇:

【月入两万刀期权实战】散户在期权里踩过的那些坑(4、5月篇)

【月入两万刀期权实战】给期权初学者的建言(3月篇)【“期权头号玩家”征文一等奖】

勿忘初心

我们投资的目的是让我们的生活变得更好,有更多的时间陪伴家人或者做自己喜欢的事情,而不是相反。

本人爱好航拍,这里分享我的航拍作品,摄于新加坡中央蓄水池,2020年。

修改于 2023-04-22 16:29

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

中长期角度来看,美国经济衰退依然能支撑美债

美债是不是有可能又要违约了

我反正是搞不懂美债的

记录,学习,模拟高手!

康康