北美航空公司暴涨,有持续性吗?

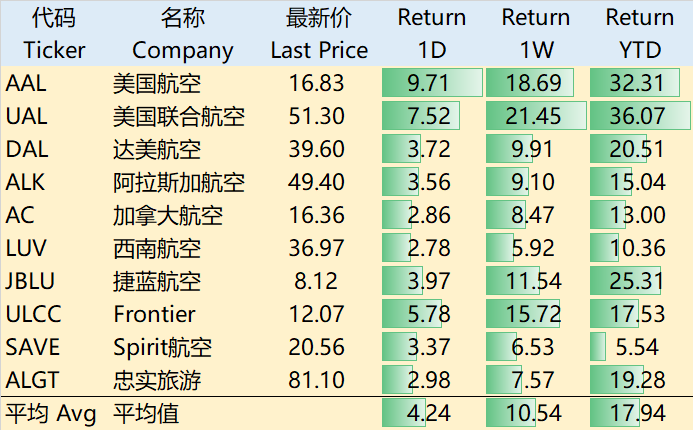

航空公司成为1月12日的交易的最大赢家,其中$美国航空(AAL)$ 领涨,单日涨幅达到了9.71%,行业其他公司也多多少少获得2%以上的涨幅。$U.S. Global Jets ETF(JETS)$

航空股是财报季较早公布业绩的行业之一,Q4业绩公司其实也就一两周内的事,而美国航空却提前公布了业绩预览,调升业绩指引、调升全年的预期。

- 收入开始超过2019年Q4,增长16-17%,高于此前预期的11-13%,也意味着超过了疫情前的水平;

- 调整后的EPS预期1.12-1.17美元,是此前预期0.50-0.70美元的两倍,也远高市场预期共识0.58美元;

- 调整后的营业利润率从此前的5.5-7.5%的范围上调至10.25-10.5%。

美国航空是三大航司之一,如此大范围地调整业绩指引,市场自然认为是行业性的,而此前市场预期肯定就太过保守。二级市场投资者非常现实,宁可抢跑也不肯落下。

航空公司值得继续投资吗?

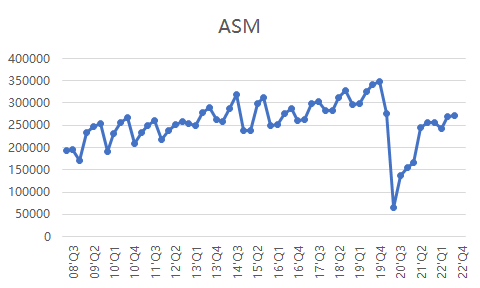

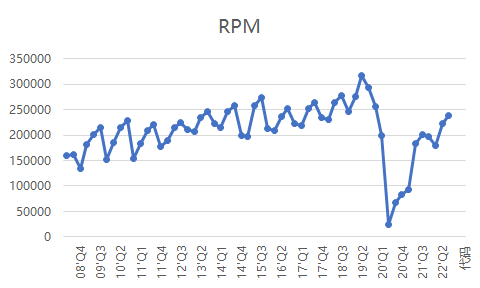

从运营上,一般看2个指标,一个是ASM(可用座位英里数),另一个是RPM(收入客运里程)。

全行业的ASM在22Q3恢复到27万英里以上,但里19Q4的35万英里的高点还有一定的距离,意味着在未来还有不断上升的空间,主要增量在国际线上。

RPM也恢复至23.9万英里,离19Q3的31万英里也有一定距离。

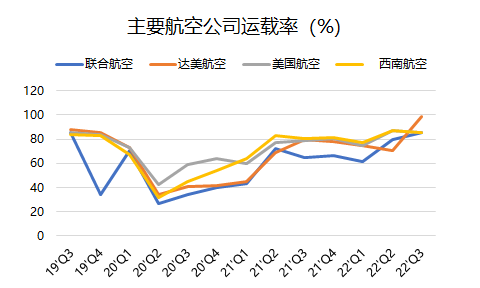

另外,目前主要航空公司的运载率均已恢复至19Q4的水平,达到80%以上。

对航空公司来说,一个重要的问题是负债率。

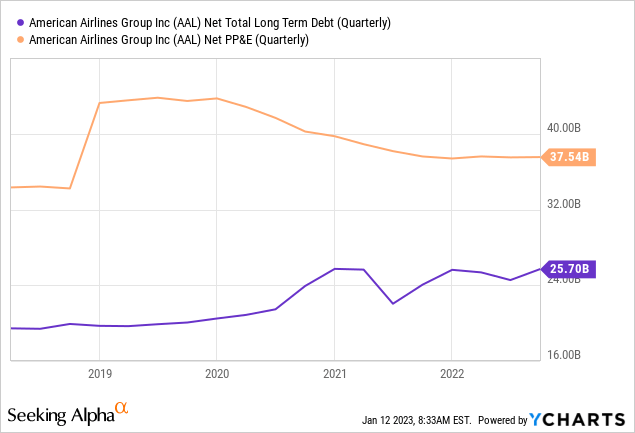

比如$美国航空(AAL)$ 在22Q3结束时的净债务头寸有257亿美元,远高于疫情前19Q4的水平,主要还是因为疫情前买了大量的飞机,并且疫情期间的现金流入较低。20年初的时候,美国政府也给航空公司批了一笔特殊贷款,帮助它们缓解现金流困境。

但即便如此,负债率依然是投资者考量航司的一个指标。

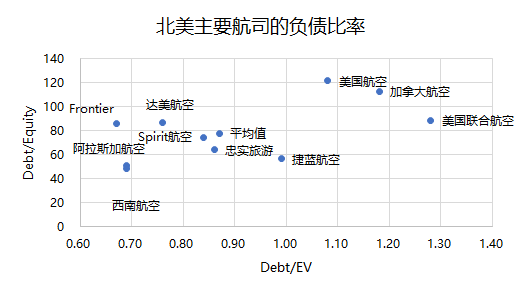

从负债/资本,以及负债/企业价值的比率来看,$联合大陆航空(UAL)$ 、$美国航空(AAL)$ 、加拿大航空仍然处于较高的水平,而廉航大多数维持相对低的水平。$Frontier Group Holdings, Inc.(ULCC)$ $Spirit Airlines(SAVE)$ $西南航空(LUV)$ $阿拉斯加航空集团有限公司(ALK)$

值得一提的是,$达美航空(DAL)$ 是大航司中负债率相对最低的。大航司的负债率高,主要是股买飞机的负债,但也与其养老金结构有关系。

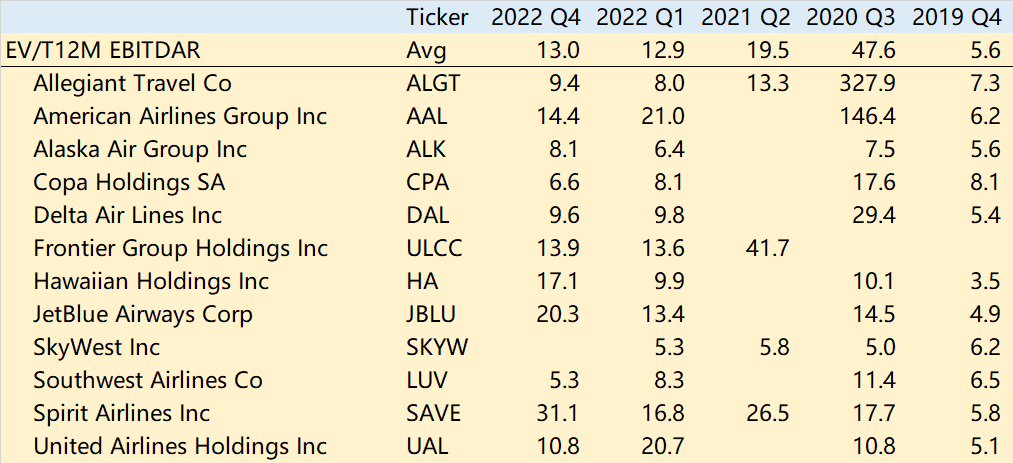

最后,从估值的水平来看,以EV/12个月EBITDAR来算,仅有西南航空恢复到了19Q4的水平,不过作为廉航,它的运营利润受到较多因素影响。

全行业EV/EBITDAR至22Q4结束为13倍,超过19年Q4的5.6倍仍有一倍考虑到疫情前这个数字大多保持在5-6倍之间,航司还可能需要1-2年来恢复至19年的利润水平。

如果股价先行太多,也会提前将估值水平抬高,给业绩一定的压力。

而今年以来行业平均回报高达18%,也进一步计价了盈利预期的上升,近期对持股投资者来说,可以考虑用Covered CALL来保护部分头寸,或者注意短期的回调风险。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 东营天地人和·2023-01-13一两年的回复时间是不是有点久?很多公司应该是扛不住点赞举报

- 弹力绳22·2023-01-13后疫情时代,航空运输和旅游都是具有爆发性的板块点赞举报

- 王田玲·2023-01-16好棒点赞举报

- 思冬·2023-01-13阅点赞举报

- 家有猛犬·2023-01-13还是旅游板块比较有想象力点赞举报

- 阿寻·2023-01-13巴菲特当年是不是不看好达美航空?点赞举报

- 德迈metro·2023-01-13整个板块的负债率不会低点赞举报

- 邢林林·2023-01-14👍点赞举报

- Lydia758·2023-01-13阅点赞举报