滴滴回归港交所,投资者手中的股票怎么办?

$滴滴(DIDI)$ 在今天早上发布了一则简短的“纽交所退市预告”。

言下之意,就是需要从纽交所把它的存托凭证(ADR)退市,并且寻求转换到$香港交易所(00388)$上市 。

其实滴滴退市的传闻在IPO后一个月就已经发酵过,只不过当时被辟谣了。而我们在当时也介绍过相关的纽交所退市规则。

总的来说,无论是私有化,还是在美国不同交易所内转板,在一个监管体系下也时有发生。

由于滴滴此次的原文是“Delisting...while ensuring be convertible freely tradable”,言下之意是在美国退市的同时可以转换成港股市场可交易的股票,那就可能不会涉及到普通的“私有化”过程。

对滴滴现有股东来说,私有化其实是远远优于“换市场交易”的。因为私有化基本都会在现有价格上溢价。比如滴滴12月2日收盘价是7.80美元,如果私有化,很有可能不会低于IPO价格14美元,相当于是80%的溢价。毕竟这么多大股东肯定不会同意折价退市。

要知道,滴滴的退市,无论背后有什么原因,在明面上,都是一件“主动”的事,都属于公司层面的事件。

滴滴的股东阵容可是非常豪华,在IPO时曾经公布过。包括最初的$腾讯控股(00700)$ 、与快的合并后的$阿里巴巴(BABA)$ ,以及有国资背景的上海国资委、中投、北汽,一直到全球著名科技公司$工业富联(601138)$、$苹果(AAPL)$ 、$丰田汽车(TM)$ 、$优步(UBER)$ 、$Booking Holdings(BKNG)$ ,以及全球著名的投资资金$软银集团(SFTBY)$ 、淡马锡、DST资本、韩国的$Naver Corporation(NHNCF)$ ,甚至连全球金融巨头$摩根士丹利(MS)$、$高盛(GS)$ 、$摩根大通(JPM)$都有参与。

如果折价退市,意味着以上这些公司都要对此进行减值,并且滴滴再想上市的时候就不一定能获得更高的估值了。

而且,即便真的大股东同意折价退市,二级市场投资者也可以通过诉讼的方式,让公司赔偿,对滴滴来说也是得不偿失。

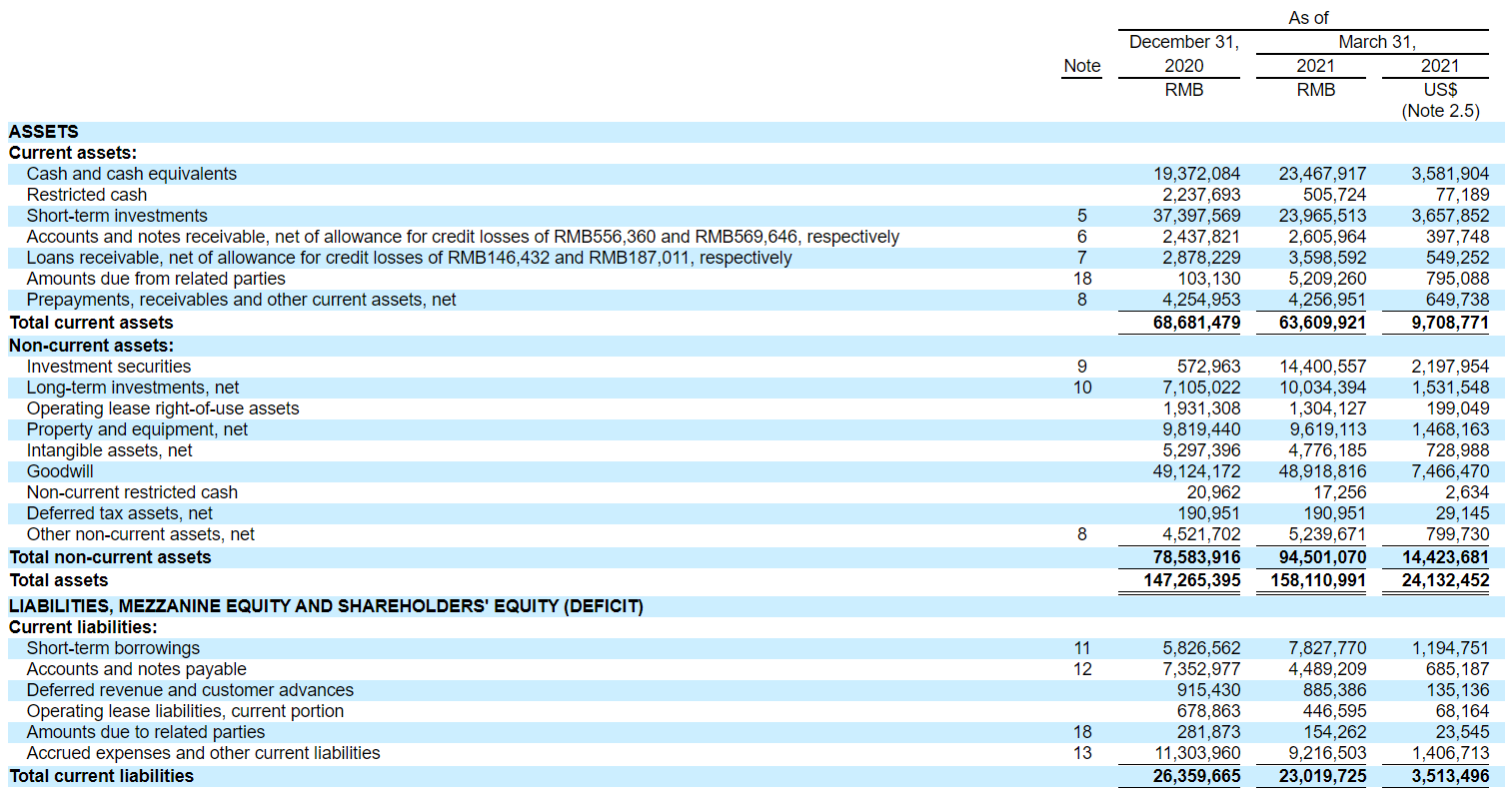

所以,如果是私有化,几乎不可能低于IPO价格。以滴滴的招股书上的最新一期(2021年Q1)财务数据显示,公司的流动负债为35亿美元,现金及等价物和短期投资总计72亿美元。也就是当时兜里“流动性”也就不到40亿美元左右。而IPO价格是14美元,发行了3.17亿股,相当于筹资44亿美元,其中差不多有8870万美元是承销费,也就是拿到了43亿美元。这样,不算这两个季度的“消费”,总的"流动性现金"大概有85亿美元左右。

但现在包括大股东在内的流通股本总共有将近11亿,若是以14美元私有化,现金就得花费150亿美元。更不用说还要面临来自投资者“胜算很大”的诉讼赔偿,以及相关法律费用。

如果不讨论这一页A4纸都打不完的“知名投资者”放弃被现金私有化的情况,那滴滴肯定没有这么多钱。

所以,将股份从美国“转移”到香港,似乎是更顺理成章的方式,也是对滴滴来说相对来说成本更低的方式。

操作可行吗?

以$小米集团-W(01810)$ 为例,今年年初,因应美国向小米施加的投资禁令在当地3月15日生效,小米在港的ADR$小米集团ADR(XIACY)$ 就曾经被迫退市。当时的承销商$Fidelity Holding Corp.(FDHC)$ 就把投资者手中持有的美股市场的ADR转成了小米在香港上市的股票。直到后来禁令结束,小米又重新发行了ADR。

而滴滴也可以采取同样的操作方式。但也有两种可能:

一、先发行港股,再在美股退市,直接将美国投资者的股份转到香港。

由于港币和美元是自由流通的,因此外汇结算并不是什么特别大的问题。唯一要注意的是,以什么样的方式在香港上市。

如果是像$京东集团-SW(09618)$ 和$阿里巴巴-SW(09988)$ 这样的二次上市,意味着滴滴再进行一次“港股增发”。

但以滴滴目前面临的情况,投资者对滴滴几乎完全没有信心,增发可能难以获得投资者认可。因此更有可能是通过港交所“介绍上市”(introduction)的方式登录。

这种“只上市、不融资”的方式,很多中国内地公司也均有采用过。上市主体要符合交易所规定的上市条件,包括股本分布、股东人数等。比如,2012年,同时拥有A、B股的$中集集团(02039)$ 将其拥有的B股转换上市地并以介绍方式在香港主板上市。这是一例B转H股的案例。

二、有没有可能先在美股退市,再登录香港直接交易?

由于滴滴在美股使用的是ADR,本质上并不是公司的股票。而公司主体是一家开曼公司,因此就相当于是现有的滴滴股东成为一家开曼公司的股东,然后在滴滴获得港交所批复之后,挂牌香港交易。但这样也是以港交所批复为前提,而投资者相当于是经历了一段时间的“停牌”。

当然,香港和美国的上市规则有一定的不同,具体转换规则我们要以滴滴、纽交所、港交所等官方公布为准。

而滴滴也发行有相应的衍生品,以小米那次的经验,是有可能提前结束交易,一般来说,期权提前结束交易,未平仓的部分最后会以现金的方式交割结算,就像指数期权一样。

而未到期的期权将会加速成熟,价内期权以现金交割,价外期权作废。一个月到期的价内期权通常会加速到当月的某一周结算,一个月之外的远期期权,则会加速到最近的月权结算,具体加速时间以OCC公告为准。例如,当时$奇虎360(QIHU)$ 退市时期权处理,就是所有到期日在股票退市清算下一个月之后的远期期权,都将最后到期日移到股票退市清算月的下一个月(月期权)。

最后,滴滴到了香港,是否就等于万事大吉了?

我们认为,比起监管要求的变化,滴滴最大的问题是基本面在发生变化。自从App下架以来,滴滴的司机在不断地向$美团-W(03690)$ 、高德、T3出行等流失。共享出行的本质是类公共事业,就好比出租车,强监管向来就是它的特性。因此它本就不是一个值得期待的高增长行业。

而这样的情况下回到今年全球表现最差的港股市场,也是滴滴最差最无奈的选择了。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

$DiDi Global Inc.(DIDI)$ Great article on what happens when DiDi transfer to HK exchange. Hope everything will work out smoothly for small retail investors like us. Best of luck everyone. 🎊🎉🎊

1⃣️香港市场有这么大的能力承接吗?

2⃣️退市回A股,有那么多美元吗?