股王茅台现在估值高不高?

核心内容:

1.根据茅台的商业模式对茅台进行估值,具体可从两块产品收入进行业务现金流折现分析,外加考虑利息收入;

2. 茅台有两大特点:一是供不应求,产量可以决定销量;二是由于生产工艺的特点,产量可以由五年前基酒量判断出来,进而为我们准确预估提供可能。

本文结构:

1. 前言(一些废话)

2. 估值分析

3. 小结

4.风险

01 前言

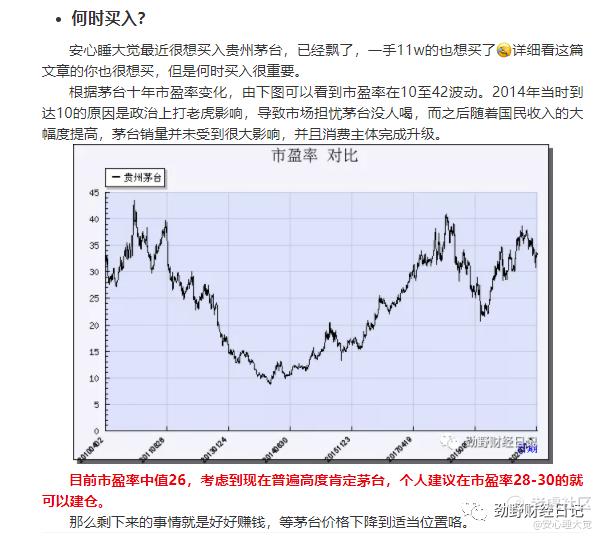

我曾在2020年2月,茅台股价上1300元的时候分析过,各种夸奖,并在文中建议28-30倍市盈率买入。此后疫情导致股价真的达到千元以下,也就是目标建仓价格,但是我由于当时对茅台认识仍然不足,并且重仓平安没舍得换仓(判断不出哪个更有潜力)两个重要原因而错过。

欢迎大家再翻翻以前写的这篇介绍文,如果您对茅台认识较浅的话。

走近股王-茅台

然而现在茅台价格继续一飞冲天,让我不得不再次研究下。有两个重要原因,对于茅台,是否市盈率50就需要卖出(至少我原来的交易体系偏向于卖出了),要知道这是茅台享受的历史最高点,是否还会继续估值水平高涨。

二是许多大佬的操作让我糊涂。例如老唐到达2.3万亿不减仓,老华这时候居然还加仓3000万,同时也有大佬进行逐步减仓。

02 估值

这次的估值将不采用历史pe倍数估值法,咱们走的深一点、细致一点。

结合茅台公司的商业模式进行深入分析。

根据2019年茅台的利润表及附注我们可知其收入主要就是三大块:茅台酒收入、系列酒收入和利息收入。

此处忽略手续费及佣金收入,抓大放小。

我们的思路就是分部去计算收入,主要考虑两大经营业务收入,最后再考虑利息收入。

以下估值过程充满了很多主观判断,如有不合适的地方,还请指出。

两大假设:

一、供不应求,产量可以决定销量;

二、由于生产工艺的特点,产量可以由五年前基酒量判断出来,进而为我们准确预估提供可能。

其他假设、判断,在估值过程中有所体现。

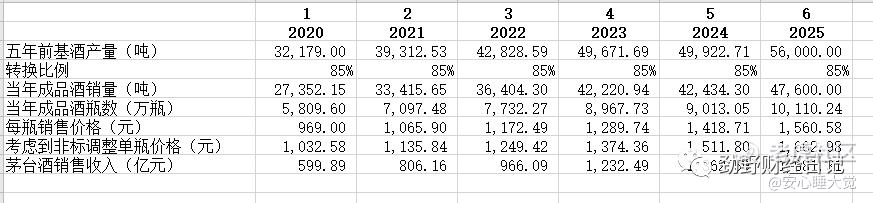

根据前人指路,茅台酒的特点为今年的产量是由五年前的基酒量决定,因为茅台酒是采用勾兑而成的。

并且还有个重要信息,根据贵州茅台集团的“十三五”规划,至2020年,茅台酒设计产能将达到5.6万吨,由于茅台的环境承载能力,完成此次扩建后将不再扩建。

也就是说从2025年之后茅台酒的销量将维持大体不变。

1.需要验证这个说法是否准确。

根据最近四年的数据,茅台的销量大约是五年前基酒产量的85%。说法具有可信度,予以采用。

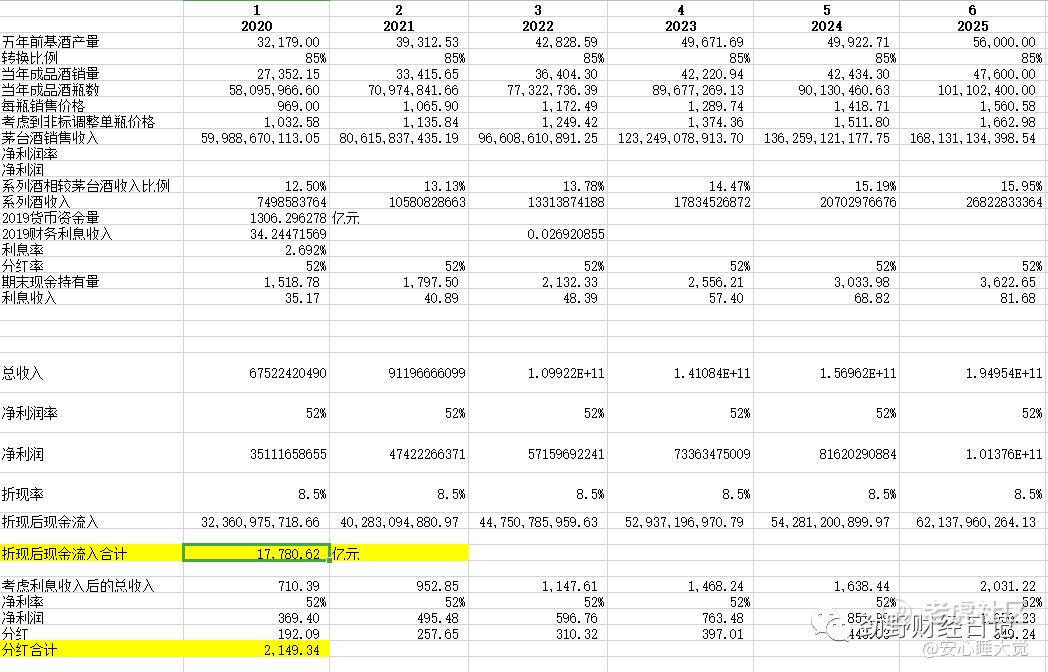

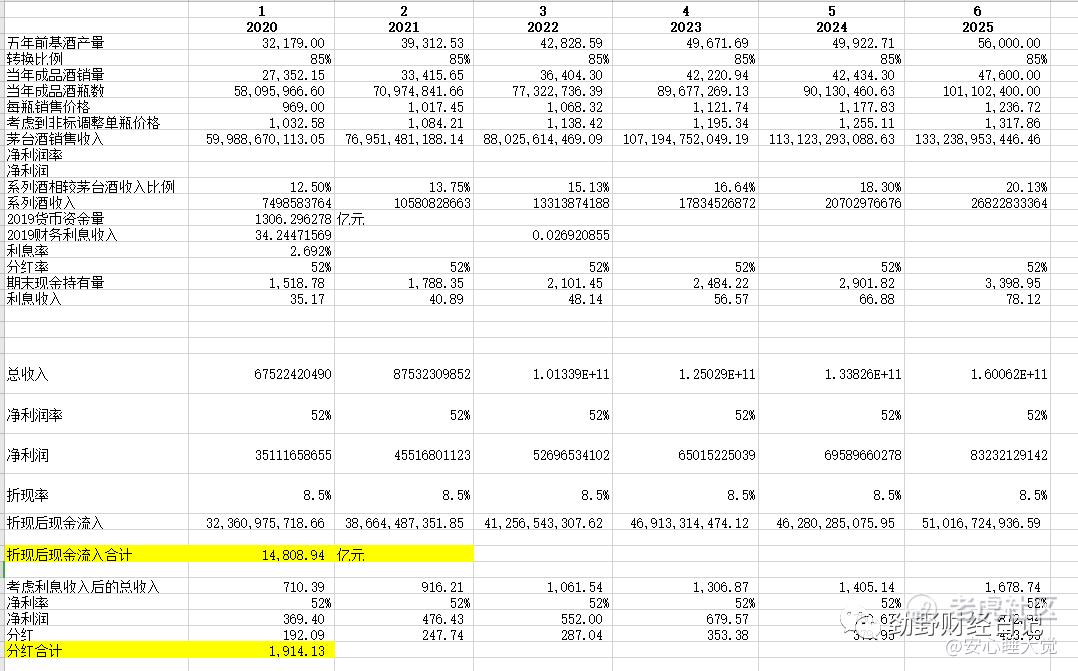

2.茅台酒收入预估

基酒数据均来自于2016年至2019年四年年报,2015年取自网上数字,该数字较2014年基酒产量有所下降,导致计算出来的茅台酒收入599.9亿元低于2019年茅台酒收入758亿元。其它数据不存在疑点。

其中成品酒一吨兑换2124瓶茅台酒。

茅台酒的单瓶价格由于存在其他更贵的产品,我们简单按照目前的产品结构假设未来的产品结构,目前出品单瓶价格为1032元。

未来每年的价格增长率为10%,该增长比例参照前16年酒价调整历史。

对于第一部分的茅台酒我们预估完毕,接下来需要计算系列酒收入。

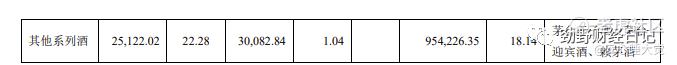

3.系列酒收入预估

我们假设系列酒的收入与茅台酒成比例,根据2019年的比例数据进行推导,假设之后每年该比例相较上期增长5%(该增速可能较慢的预估)。结果如下:

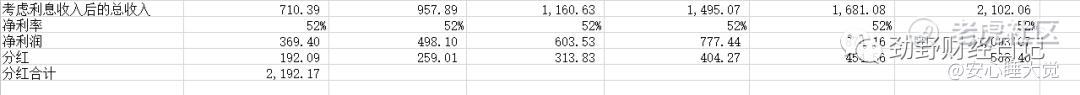

有了这两者的计算就可以得到经营业务的现金流量了:

这里采用的折现率为8.5%,净利润率给予固定值52%。

折现率的计算有偷懒,直接沿用前人成果,之后我将补上折现率的计算过程,进一步使得结果准确可信。

假设第6年茅台的估值倍数为25倍,则折现后现金流入合计为1.78万亿元。

以上过程没有考虑利息收入,我们将予以进一步考虑,再给出整体估值。

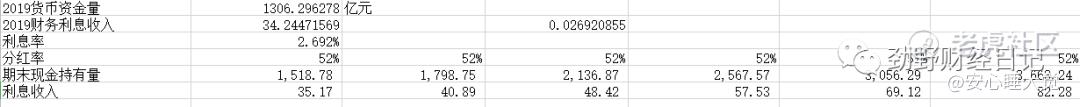

3.计算利息收入及经营全面预估

利息收入的计算结合2019年的现金情况,并且判断分红情况。

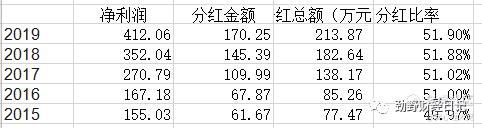

分红率由历史数据计算而来,具体过程如下:

分红各年计算结果如下:

这六年的分红总金额达到了2200亿元左右。

六年后的资产负债表上的现金将高达3600亿,每年利息收入超过82亿元。

就是这么强悍

03 小结

经过一番假设计算,我们分析了6年的数据,得出了茅台两大经营业务的估值就为1.78万亿。考虑利息收入及分红情况,给予1.9万亿合理市值估计值。

原先认为茅台高估很多的想法破碎,并且还认为涨到2.85万亿才算明显高估。清仓线大体为3.3万亿。

这里将茅台的高估线设置在合理估值的50%,将清仓线设置在75%,为何没有更高呢?由于在计算过程中发现茅台确定性强,但同时业务爆发增长的可能性较低。

进而认为继续持有是比较合理的决策,这时候买入没有很大的利润空间,持仓少的就不用卖出了。

最后,给出整个数据过程(图片可以点击放大,如有需要欢迎后台回复“茅台估值”即可获得该表格):

补充敏感性分析:

1.系列酒收入相较于茅台酒增速为5%,并非10%,两大酒的业务收入估值1.83万亿,整体估值约为2万亿。由此可见系列酒对整体估值影响不大。

2.假设第六年的估值倍数为20的时候,茅台市值为1.6万亿。

3.假设每瓶茅台酒涨价速度为5%,而并非10%。同时假定系列酒收入相较于茅台酒增速为10%,茅台整体估值为1.6万亿,影响很大。

4.对于折现率的选择,我们倒推目前的市值2.3万亿,则折现率为5%。这个值是不是卖出线,取决于你自己的判断。

04 风险

1.老生常谈的就是茅台核心价值的影响,如果白酒第一的影响被打破,生产决定销量的关系就被打破导致公司价值大幅折扣。之前三公消费监管、塑化剂事件没有影响核心价值,但要知道茅台的品牌价值不是天生的,而是打造出来的。单纯认为百年以后还是白酒第一,能活到千年是一种有勇气的猜想。

2.产量达到5.6万吨后,是否5年后真的不能扩产,不知道。

3.在产量、销量一定的情况下,单价的提升尤为重要,若假设出厂价年复合增长5%,则公司价值大幅下降。敏感性分析预计企业价值将降低至1.6万亿。

4.虽然系列酒按照收入对比茅台酒增速高5%和10%进行预估,但仍然可能会出现20%以上比例增长,可能会较大幅度提高企业价值。

本文很可能出现数据判断错误,还请指出。本人未持有茅台个股,按照目前股价也不会买入。

最后,欢迎大家的转发、点赞、关注(你的支持对我很重要),有任何问题可在公众号后台私信我。

$贵州茅台(600519)$ $腾讯控股(00700)$ $小米集团-W(01810)$ $特斯拉(TSLA)$ @小虎通知 @小虎AV

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- RicardoYedon·2020-12-14比特斯拉之流还是相去甚远点赞举报

- 炒最骚的股·2020-12-15问题是 一手太贵 买不起点赞举报

- 赤耳公子·2020-12-14守住点赞举报

- WWY·2020-12-14🐂点赞举报