半导体超级大牛市还能维持多久?

今年是半导体的超级大牛市,英伟达、台积电、阿斯麦、博通、应用材料等公司的股价悉数创下历史新高!

暴涨过后,半导体股票还能追吗?

要想回答这个问题,还得复盘下半导体本轮牛市的动机。

首先,半导体是周期性行业,疫情期间,全球大放水,居家办公带来消费电子需求爆发,半导体销售额创历史记录。

疫情过后,欧美迎来通胀,消费电子需求下滑,半导体进入下行周期,股价大跌。

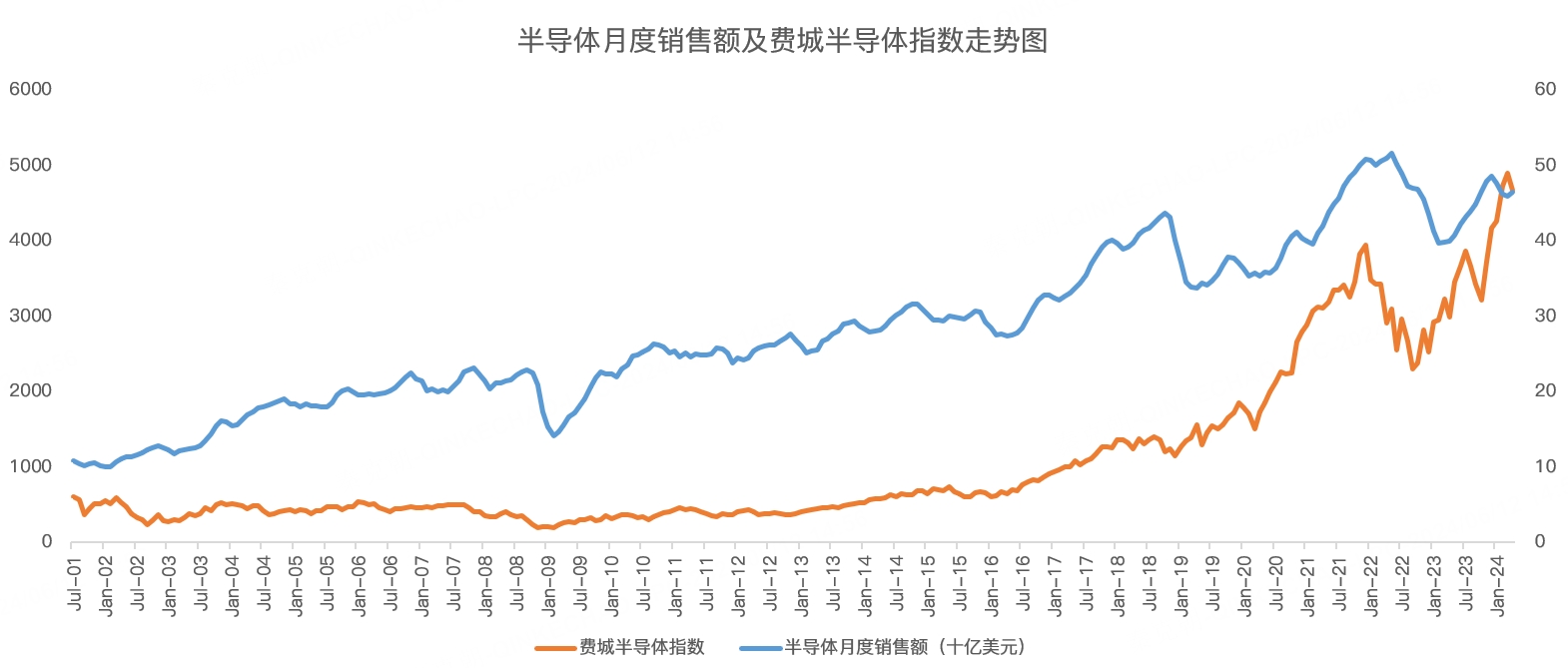

2023年3月,半导体销售额企稳回升,费城半导体指数同步上涨:

其次,本轮半导体牛市与以往不同,从前半导体销售主要集中在手机、PC上,而本轮则新增了AI,尤其是GPU销量大增。

GPU的领头羊是英伟达,其年收入已经由AI爆发前的270亿美元,跃升至798亿,有望在未来一年实现1203亿的销售额!

AI需求井喷,由此带动的芯片制造、设备的需求上升,整个产业链都开始爆发!

由此来看,此轮半导体大牛市的主要原因就是周期性回暖及AI爆发。

从估值上看,费城半导体指数市销率已经创下历史记录,考虑到半导体景气度回升及AI需求爆发已经为市场所熟知,因此,半导体超级牛市已经进入后半程:

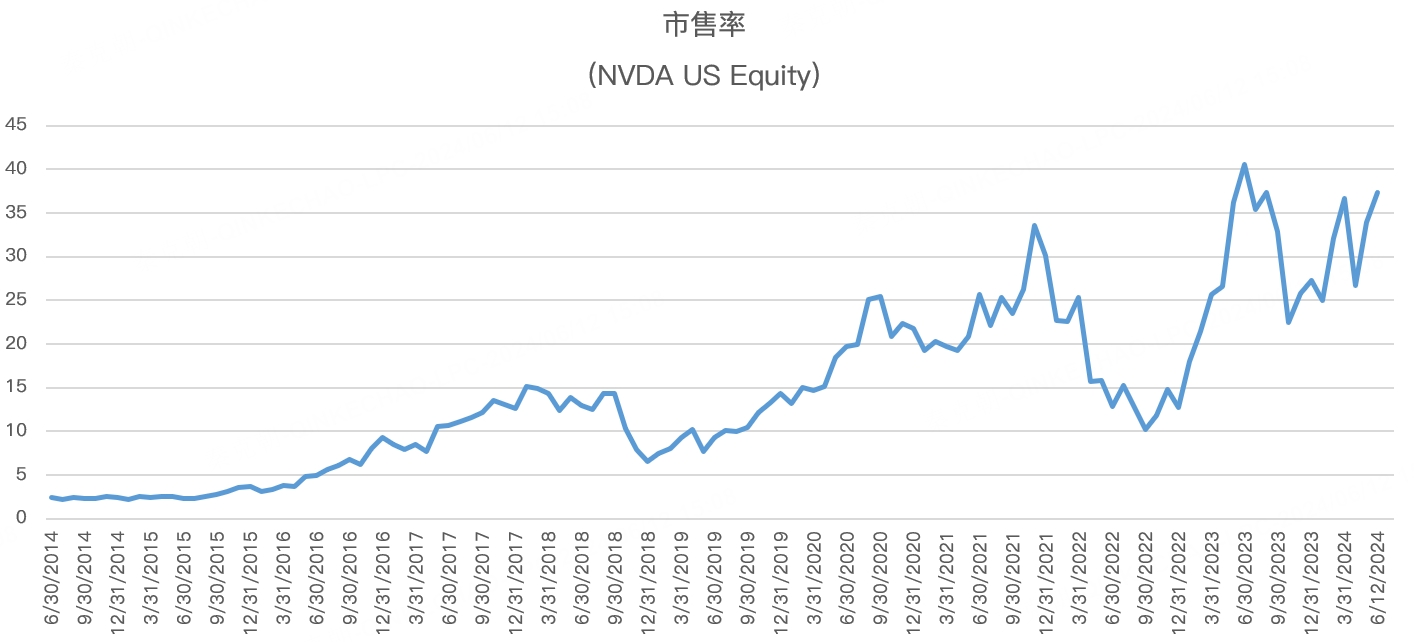

从个股来看,英伟达当前市销率为37倍,已经超越上一轮牛市的34倍:

考虑到英伟达此轮牛市的营收增速远超以往,且AI GPU处于独家垄断态势,毛利率由此前的66%升至76%,因此,本轮牛市的估值超越以往,是合理的。

根据分析师的预期,英伟达未来的年销售额将超过1200亿美元,据此计算,英伟达远期市销率为25倍,仍有上升空间,问鼎全球市值第一宝座问题不大!

给英伟达提供代工服务的台积电,其市净率为6.5倍,尚未超越上一轮牛市高点时的8.5倍,同样还有上升空间:

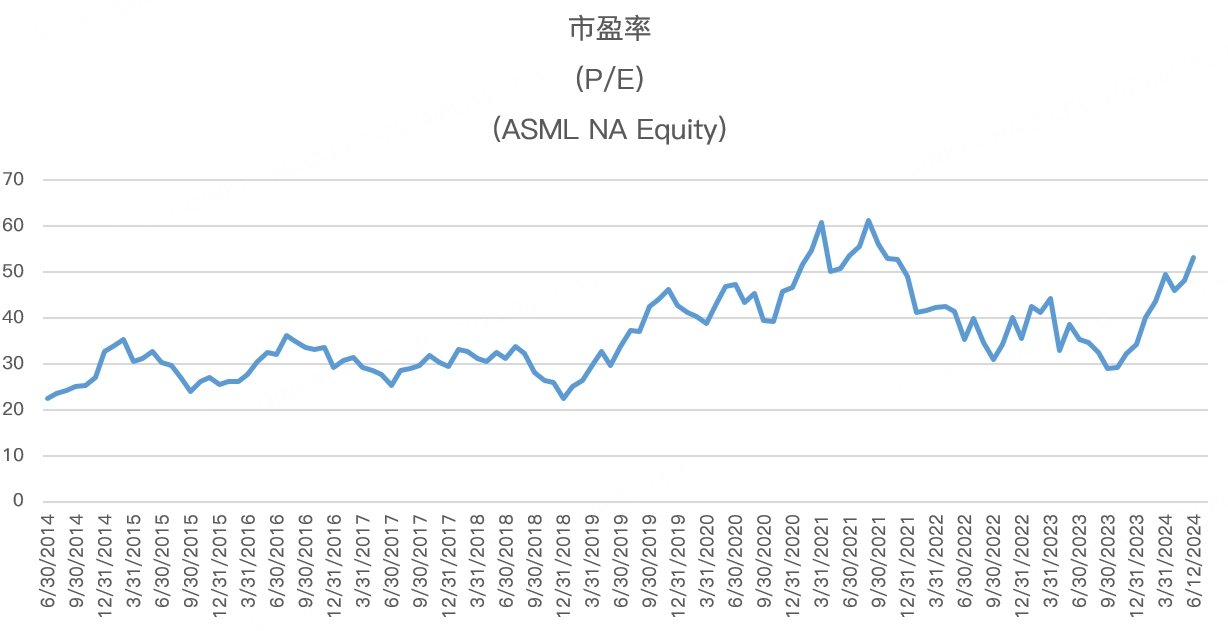

台积电制造芯片必须要用到阿斯麦的光刻机,从市盈率来看,阿斯麦目前为53倍,尚未触及上一轮半导体牛市高点:

值得注意的是,半导体设备的爆发滞后于销售额,根据管理层的指引,今年是阿斯麦业绩的平稳之年,2025年才是业绩爆发年,分析师预期明年的营收增速高达32%!

届时,阿斯麦的估值将大幅下降,换言之,阿斯麦也有上升空间!

应用材料和泛林集团同样为半导体设备股,历史新高背后的逻辑和阿斯麦相似,不再赘述。

总的来说,虽然半导体股价涨幅已经巨大,但考虑到本轮牛市新增AI这一革命性变量,因此,本轮牛市的估值将超过以往,由此来看,虽然此时入场已经失去最为暴利的阶段,但仍能给投资者带来不错的回报!

$英伟达(NVDA)$ $阿斯麦(ASML)$ $应用材料(AMAT)$ $拉姆研究(LRCX)$ $博通(AVGO)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

英伟达,一个硬件公司突然值这么多钱,这是个很怪异的事情。不符合向价值向软件转移的大趋势。所以,未来三年英伟达跌90%是很有可能的。

这篇文章不错,转发给大家看看