第四范式调研感悟!

今日有幸参加了老虎证券组织的第四范式现场调研,感悟颇多,简单聊聊。

第四范式算是AI独角兽,去年9月登陆港股,公司名称还是挺个性的,一度让我困惑,还好在这次调研中找到了答案,原来跟图灵奖获得者吉姆·格雷于2007年提出的《科学发展的四个范式》有关,也算是别具一格了:

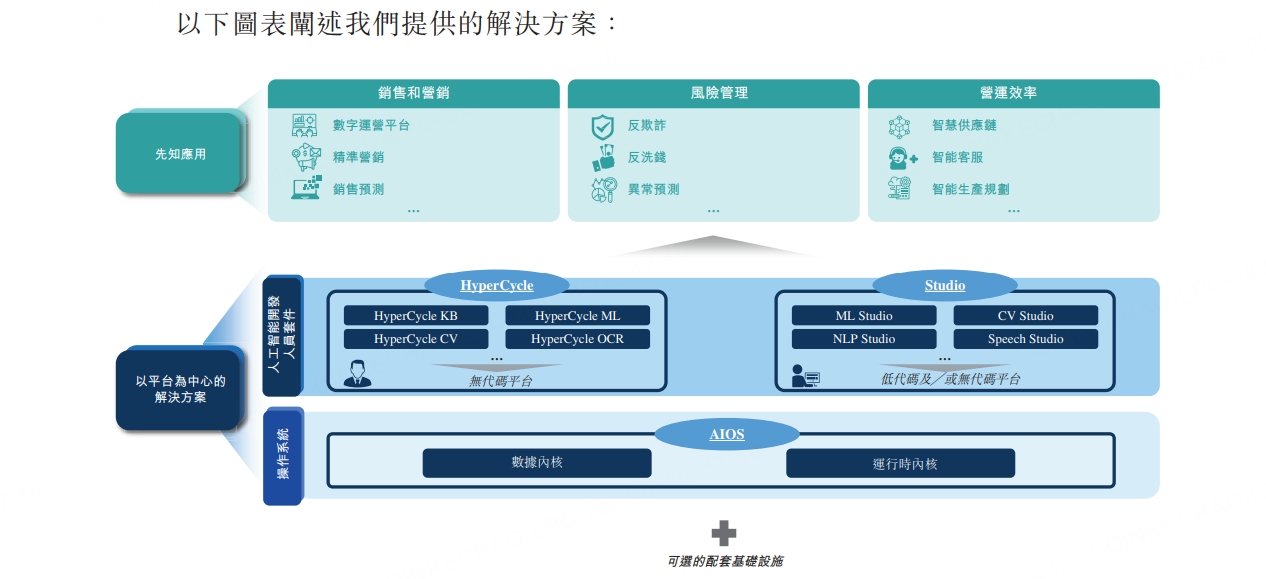

既然是AI独角兽,那第四范式是做什么的?

在招股书和财报中,公司是这么描述自己的业务的:“我们是企业人工智能的领导者,是一家人工智能软件公司,专注于提供以平台为中心的人工智能软件,使企业能够开发其自有的决策类人工智能应用。我们的企业级解决方案旨在为企业而非个人提供服务。我们提供以平台为中心的人工智能解决方案,使企业实现人工智能快速规模化转型落地,发掘数据隐含规律并全面提升企业的决策能力。”

上述介绍,普通投资者每个字都认识,但看完仍云里雾里,不明所以,参加完调研之后,豁然开朗。

用简单明了的话来说,第四范式用AI技术赋能各行各业,提供运营效率,比如可以使用AI技术监控信用卡欺诈交易:

用AI技术进行个性化推荐,促进客户下单:

再如通过AI技术提高管理效率:

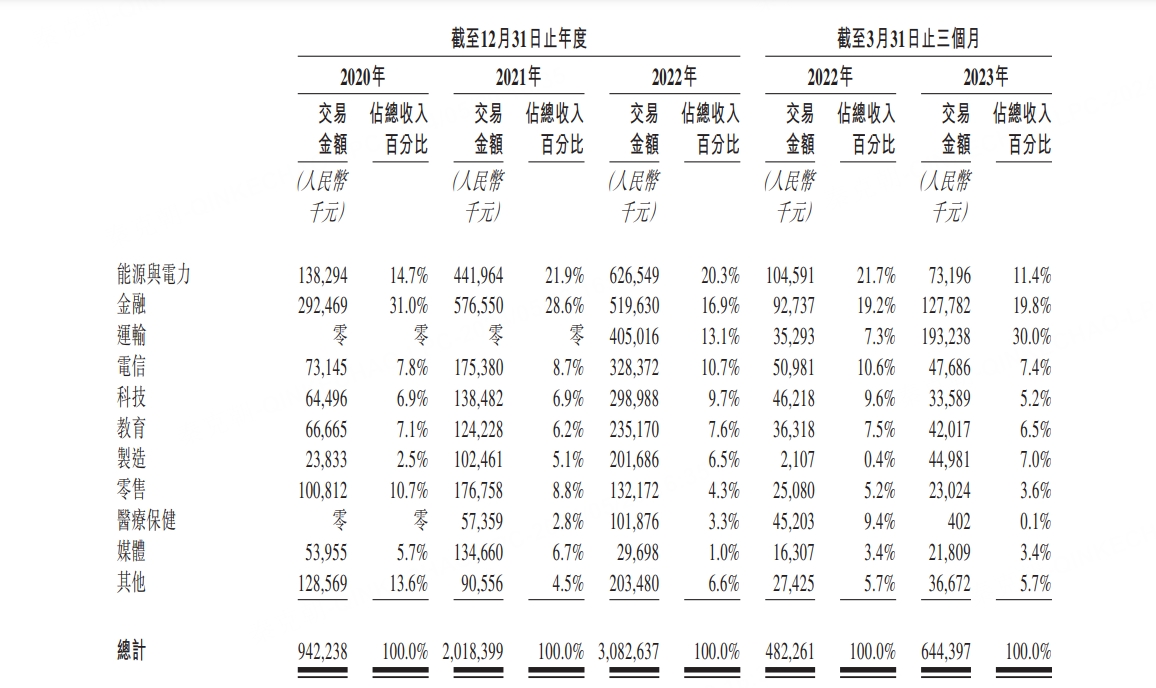

从招股书来看,运输行业是第四范式第一大收入来源,占比在30%左右,金融行业次之,19.8%,然后是能源与电力,医疗、零售等行业占比还略低:

从客户名单来看,主要是中石油、工商银行、招商银行等大型企业,中小公司贡献的收入较少。

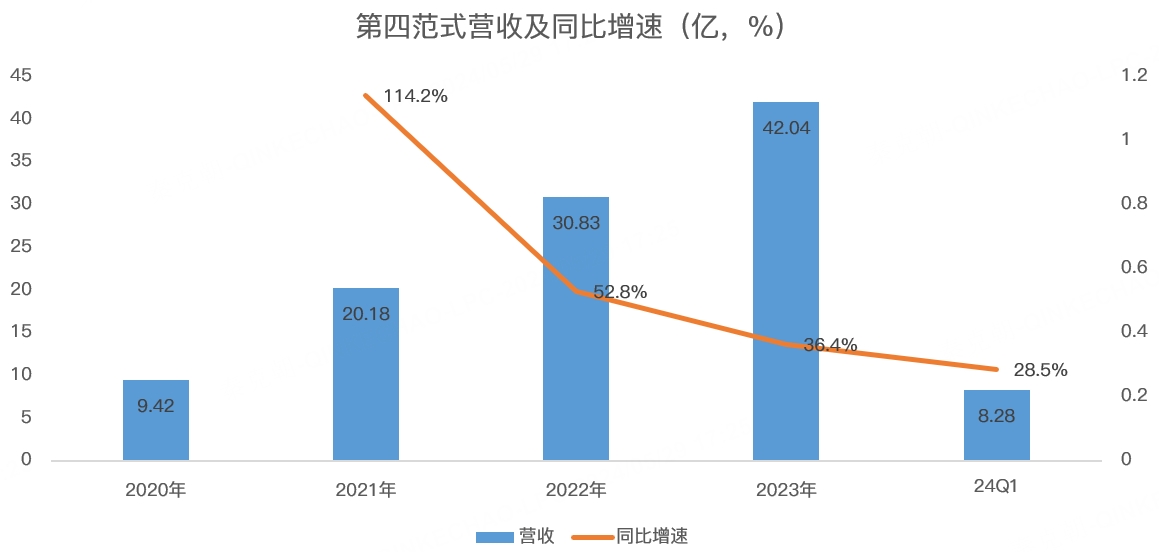

聊完业务,再来看看公司的业绩,从收入上看,去年的营收是42亿,同比增长36.4%,今年一季度增速是28.5%:

这样的规模和增速,确实对的上AI独角兽的称号。

但是,由于AI尚处于扩张阶段,公司还处于亏损状态,去年的经营亏损是5.45亿。

在调研中,很多虎友都对何年盈利比较关心,公司回复最近更关注收入增长,待规模提升之后,盈利并不是难事。

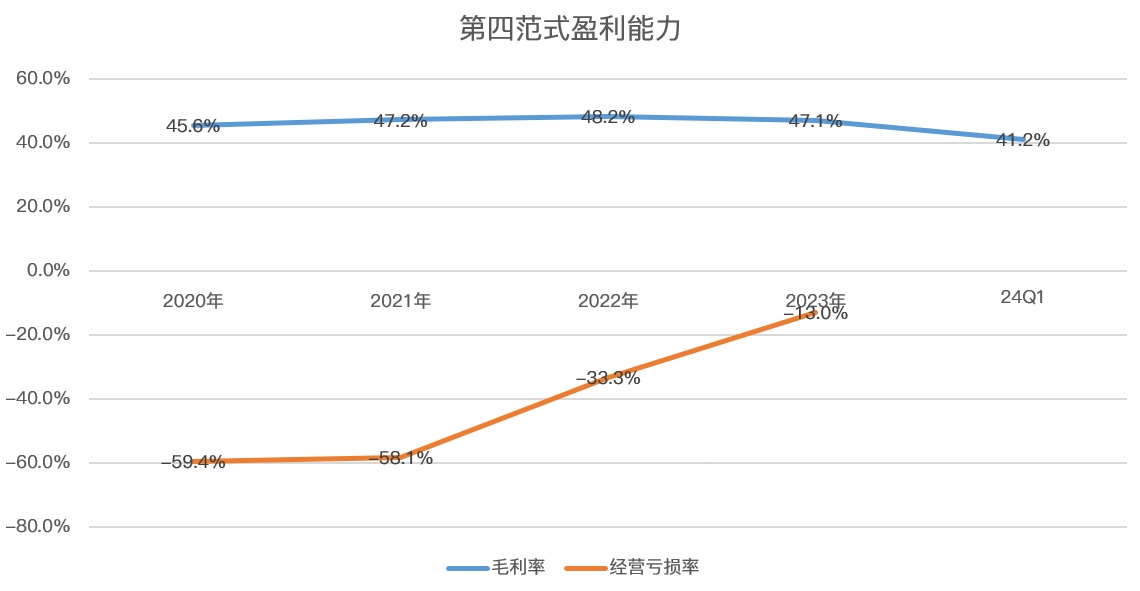

从毛利率和费用率情况来看,公司所言不假,目前的毛利率维持在45%左右,经营亏损率逐年减少:

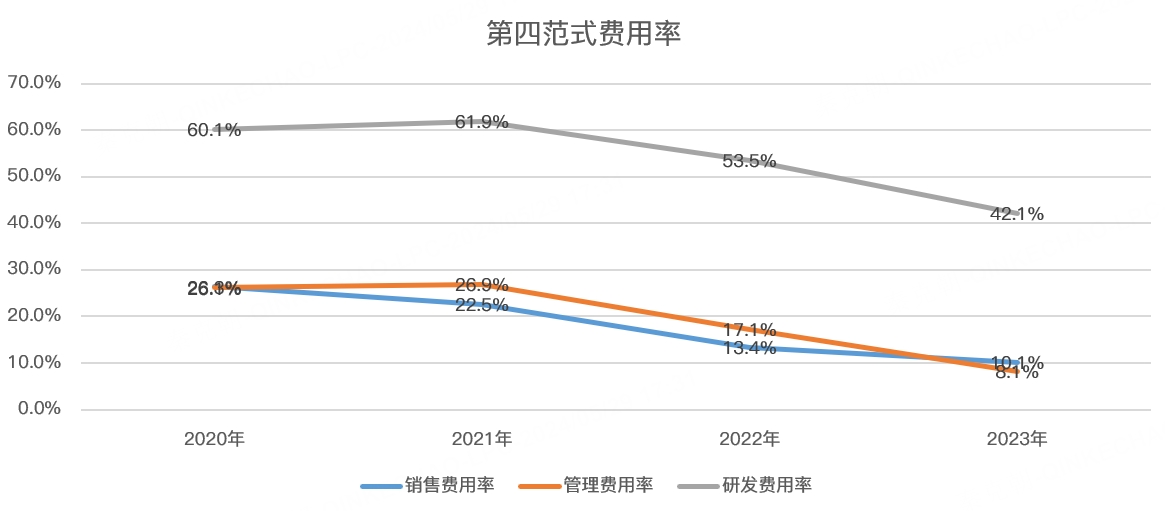

费用率方面,第四范式最大的开支就是研发,2023年的投入高达17.7亿,占总营收的比重达到了42.1%,销售费用率随着收入规模的提升大幅下滑,这说明公司最近几年的成长是研发带动,而非靠销售,管理费用率在上市之后,也大幅下降,2023年只有8.1%:

从费用增速来看,2023年销售费用同比增长2.7%;管理费用同比下降35%;研发费用同比增长7.2%。

由此推断,公司的费用率还将继续下滑,在毛利率维持45%的情况下,盈利并不难,估计2026年能够全面转盈。

如此来看,第四范式并不只是有AI独角兽的概念,还是可以实打实赚到真金白银。

随着AI热潮逐渐由GPU转向应用层面,第四范式这类的公司或将受到资金青睐。 $第四范式(06682)$ $老虎证券(TIGR)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。