解落三秋叶,能开二月花——2020年美股第十二篇总结

解落三秋叶,能开二月花

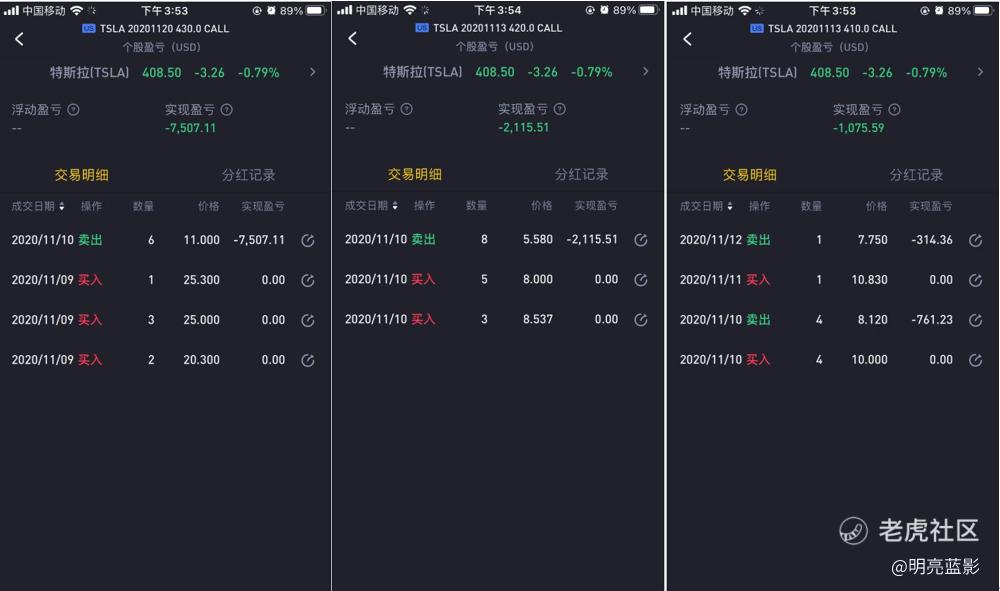

本周账户归零。是令人伤感的一周。

最主要原因是违背原则做了末日$特斯拉(TSLA)$ ,账户留下的一万块虽然做到了近两万,但最后一如既往没有摆脱归零的命运。应了经常说的那句话——心里很明白,身体很诚实。这和大多数归零的人以及我曾经22次归零的根源一样——把美股特别是期权当作赌财梭哈一把暴富的机会,而赌徒的命运在最开始的时候就已经决定。说实话,一万多块对于目前的我来说,影响很小,并且我又再次入金一万,但其实今天还是想老话重提,也借着我的教训警醒各位,特别是当下几只中概股异常火爆而引发的躁动不安的气息,让一大波以为期权可以一夜暴富的危险思想。或许作用不大,但是希望对能认真读我总结的朋友有所帮助。

我们做期权投机,建立自己的交易系统尤为重要。我通过无数次的归零,曾经总结了一套适用于自己的交易方法,严格执行情况下,胜率超过了50%,而之前多次盈利出金,最重要的也是遵循了交易原则;亏损时,几乎也都是违背原则后自食苦果。很多人,一次次的冲进这个赌场,却又一次次血淋淋的败退,而他们多认为自己是运气不好,是市场和自己作对,却鲜有反思,这种结果是不是自己错了?炒股的人,超过99%的人都只会认为自己是对的,听不进别人的劝阻,更听不进反对的声音,因为资本市场永远是零和博弈。譬如最著名的个人如巴菲特、乔治.索罗斯、比尔.阿克曼、卡尔.伊坎、勒布,机构如高盛、大小摩、贝莱德、先锋等,他们的盈利来源是什么?我认为除了因美联储宽松货币政策一直源源不断引入的资金之外,最大的来源就是我辈韭菜亏损的钱,之前说过,期权主要卖方是这些机构、大户,而统计期权从第一个交易到行权日,99%的走势都是一条向下曲线,最终归零,卖方收取权利金,所以我们韭菜亏损的钱,最终会变成机构、大佬、基金们的盈利。所以,我们做期权的买方,无异于火中取栗、虎口夺食。今天再次总结一下我做期权买方的几条交易原则,也对本次归零再来一次深刻的反思。

一是选择合适的股票。股价低于100元,市值低于500亿的期权不做。根源是这种股票期权流动性不好。哪怕曾经很火的诸如蔚来、跟谁学、瑞幸咖啡,我都没有交易过他们期权,因为这些公司期权存在价差大、隐含波动率高等问题。所以我只做科技股龙头,如FANNG、特斯拉、阿里巴巴、腾讯等。这些股票期权的优点是流动性好、价差小、成交快。

二是顺势而为。此次交易特斯拉导致的亏损就是在形势不明时一把梭哈,而且选择了末日期权,随着股票下跌反复割肉止损,因为特斯拉每跌1%,我的末日call至少将损失20%,很容易就超出30%止损线。正确的做法应该是在大盘涨势确定后,再从龙头里面选择合适自己的标的追涨。大选带来的影响逐渐消除,但不确定性仍然存在,这也是美股上下波动的根源,但随着大选结果最终确定,美股必然重拾稳定的涨势。我梭哈特斯拉的错误有几点:首先是盲目自信带来的错误判断,以为大选基本确定,股票上涨预期已经明朗,美股将短期内快速上涨,而特斯拉经历两个多月盘整,加之辉瑞疫苗带来的利好,疫情过后其销量必然上新台阶,而忽视了这种消息带来的利好仅仅是配合资金的短期炒作,11月9号开盘追涨后盈利60%就睡觉了,早上一觉醒来收跌2%,从盈利53%到亏损32%;其次是根据恐慌指数uvxy新低判断大盘企稳后上涨,事后看大盘不一定上涨恐慌指数仍然止不住新低,甚至大盘下跌时,uvxy仍然下跌,回想疫情前的美股与恐慌指数背离之时常有,而以单日涨跌而认定大盘走势是错误的;再次是根据IV判断特斯拉是很好的买点,随着两个多月横盘,特斯拉月标准合约期权隐含波动率从最高200%下降到50%左右,根据之前多次特斯拉启动的特点,我认为特斯拉近期将启动,这种判断未来一两周看不一定错,但我最大的错误是押注了末日期权,并且满仓梭哈,笃定其将在本周大涨,最终巨亏离场。

三是不买隐含波动率太高的股票期权,前面说的蔚来、跟谁学等,对比其他股票,同样的涨跌幅,期权收益低很多,蔚来月标准合约IV长期高于150%,这段时间暴涨甚至超过200%,意味着股票涨5%,末日期权收益只有50%,而本周谷歌涨幅1.55%,末日期权228%,日内最大收益70倍。很多时候,买对了方向,期权却不一定能赚钱就是这个原因。

四是不做末日,不要赌博!社区经常有做末日盈利数倍甚至数十倍的人,但最终这些人大多销声匿迹,只有个别出金离开的得以善终。根源还是末日期权胜率低于99.99%,而赌博除非天选之子或有预知未来的能力,末日的结果只有和我一样——归零。这样说或许太绝对了,我前段时间也做过几次末日,胜率也不错,但那不是最后一天买入,而是判断正确趋势后,果断追涨,在收益超过50%后立即平仓,并且仓位不超过5%。正所谓小撸怡情,大撸伤身,强撸灰飞烟灭.......

五是严格设定止损止盈。我剩余一个月到期的月标准合约止损线为35%,止盈100%-300%不等,两周以内的近期止损线为20%-30%,止盈50%-100%,时间越近目标越低,因为越近的期权,不仅方向错误会带来亏损,随着行权日临近,隐含波动率的下降同样会带来极大的亏损,横盘是最磨期权的,而横盘时间越长,期权隐含波动率越低,这也是很多股价涨跌幅不大(比如谷歌、亚马逊),而末日期权涨幅巨大的原因。我认识不少人期权收益已经很高,却还想着十倍百倍,最终因为一天股价涨跌幅与自己持有的期权方向相反,最终不仅没有盈利反而变为亏损。

期权止盈比止损更重要

本周美股属于中概股的狂欢,前有新能源三英的轮番暴涨,后有拼多多财报第一次非美会计准则下的盈利带动股价暴涨超过20%,也让很多人赚得盆满钵满,估计又有一些重仓蔚来的虎友实现财富自由。这几只股票都属于隐含波动率极高的个股,特别是蔚来,IV长期高于150%,加之股价较低,只做过一次日内就再也没有交易过。其实根源还是对于这只股票的认知不足,特斯拉是我最看好的股票,但对于蔚来的研究很少,另外总把他和特斯拉对比,譬如目前市值接近特斯拉六分之一,而营收仅有特斯拉二十分之一,特斯拉已经连续四季度盈利,蔚来毛利率刚转正不久,等等......但其实最重要的一点我却忽略了,也是本周看的一片自媒体文章《高瓴错失30倍股,美团和阿里腾讯笑了!烧掉2000亿后,这个板块暴涨》,才恍然大悟,中国新能源三英背后不仅有老牌PE/VC如高瓴、红衫、IDG,也有巨头阿里、腾讯、美团,还有各公司创始人朋友圈大佬下重注投资,几千亿上万亿资金最终从几白上千家创业公司中烧出来三个上勉强得了牌面的兄弟,各级市场不赚个盆满钵满对得起谁呀!任何资本市场,推动资本上涨的根源,其实只有一个——资金,而蔚来一天成交额不仅排到美股第一,竟然超过特斯拉、亚马逊、苹果总交易额!这到底是资本的盛宴,还是韭菜的围猎?这让我想起特斯拉拆股前的疯狂,曾经日交易额超过800亿美元,而正如香橼所说,特斯拉的疯狂不仅有多头前赴后继的冲锋,还有空头反复平仓导致的轧空,那最终新能源三英结局会如何呢?反正我不参与。

很多人说对于蔚来是价值投资,对于他们来说,蔚来不仅仅是信仰,或许是他们人生的未来。但我想,哪怕巴菲特买了这个股票,一年内涨50倍,也会被吓到吧?前段时间看过一篇文章,说一个人一生至少要拿过一只10倍以上的股票,才能说自己做过投资。诚然,好股票是那种一直涨,不涨停却又涨不停的,在蔚来身上,我没有看到这一点,这种急涨暴涨不知道会有多少韭菜最后变成接盘侠?亦如其曾经从IPO后最高到最低点跌幅超过90%?蔚来结局,未来可知。

前面总结讲过拼多多,这是最颠覆我认知的一只股票,没有之一。从拼多多身上,我学到了很多,从黄峥身上,我学到更多。黄峥必然是未来二十年甚至三十年对中国新经济影响最深远的人之一,而其超高的情商,将可能让他改写中国首富不可久的宿命。拼多多1800亿美元的市值看似不合常理,但最迟明年中旬就将超过淘宝数十年创造的活跃用户前所未有的成绩,就完全可以支撑其冲向更高的市值。而作为短板或制约其发展的瓶颈——物流,谁知道黄峥会不会另辟蹊径与阿里巴巴或者阿里的对手深入合作呢?在资本市场,没有永远的敌人,只有永远的利益!

长线期权其实也是一种投资

以上拼多多、蔚来,在低位买入,高位卖出期权,盈利远超过正股倍数,按照远期(如2020年到期)call计算,收益超过正股十倍,而前面新高时的科技股龙头,任一选一只期权,拉长时间看,走势也和正股一致。所以,在大势确定的情况下,买入龙头股票看涨期权,长期持有,可以算作投资。

反思之前比较大的几次盈利,最重要的除了趋势正确之外,更重要的时间选择,买点不是最好的,但是因为行权日相对较远,而给了试错的机会,哪怕中途有回调,但最终随着股价上涨,期权从亏损到盈利,从微盈到大赚。都说期权是时间的杀手,但其实选对了,也可以做时间的朋友。

最后说一下未来一段时间交易策略。随着美国大选的尘埃落定,以及美联储的经济刺激政策,继续看多美股。而从近期个股走势来看,选择买入特斯拉和腾讯,对于两者的分析,前面总结说得很多,特斯拉经历两个多月横盘,随着美股大盘向好,必然开启新一轮涨势,腾讯作为港股扛旗者,财报利好加上反垄断法影响的逐步消除,势必再创新高,而根据以上的总结,我会改变投机赌博的习惯,买入时间稍远的期权,再次开始新的征程。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

听说期权只能卖不能买,买了基本上有去无回。