日本央行加息的影响有多大?

历史上,日本央行在政策转向时态度常常暧昧,让市场自行先消化预期,但是不给出明确时间表,政策转向往往是“意料之外、情理之中”。 $日元主连 2406(JPYmain)$ $日本ETF-iShares MSCI(EWJ)$

长期的宽松政策导致了财政赤字货币化、国债价格失真和日元贬值。而近年来,随着日本经济增长动能的逐渐复苏和通胀水平的回暖,日本央行退出宽松政策的主客观条件逐步成熟。因此年初以来,由于经济、通胀重启,加之“春斗”的涨薪结果超过预期,让日本退出宽松政策成为投资者最强的预期。

此前,《日本经济新闻》报导称“日本央行将在3月会议中结束负利率”,具体措施或包括但不限于:

退出负利率;

放弃YCC

结束购买ETF

但是这三点,实际已经反应在市场预期中:

日本央行加息幅度可能有限,如果加息10bp也仅是回到0%,与美元的高利差依然存在,套息交易仍很活跃,中长期对金融市场影响有限

日本央行以及在此前的几次调整中实际意义上放弃了YCC,未来购债幅度或不变,影响有限

日本央行已经几乎停止了ETF购买,正式宣布结束购买ETF影响也有限。

不过我们认为,日本央行可能也是进行“鸽派的加息”。

一、日本通胀动能有所放缓.

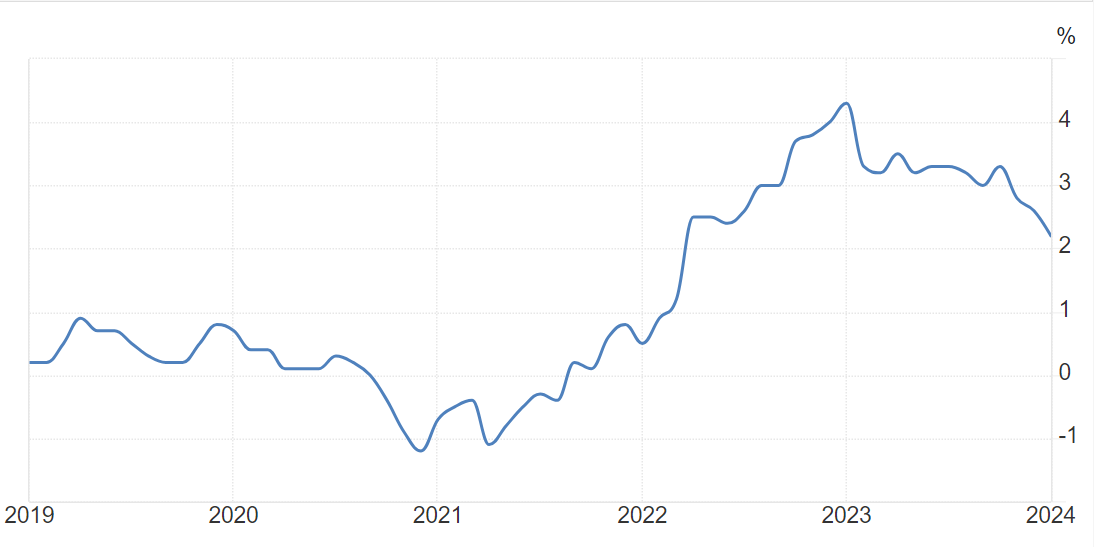

1月CPI同比增幅已连续两月下跌,在高基数和能源价格低位影响下,日本通胀持续保持在2%以上存在压力。而核心CPI放缓更快,1月核心CPI当月同比已连续五个月下跌,由2023年8月4.3%高点跌至2024年1月3.5%。去年的高基数为今年核心CPI带来更大压力。

因此,日本央行官员普遍认为,日本的物价压力还不足以证明其有理由追随美国的脚步,如果央行提高短期利率太快,可能会损害经济

央行希望避免给人留下急于收紧货币条件的印象,担心这种观点会引起市场混乱,即使央行终止负利率政策,也很难想象它会继续快速加息。

二、退出负利率也已被市场充分预期。

2023年9月以来,日本央行持续向市场传递退出负利率政策的可能性,市场目前已有充分预期,利率调整从今年1月起基本被反映至日债市场,年初至今日本各期限利率水平均抬升约20-30bp。而春斗的涨薪幅度创1991年以来新高,市场对于日本央行提前加息的押注持续升温

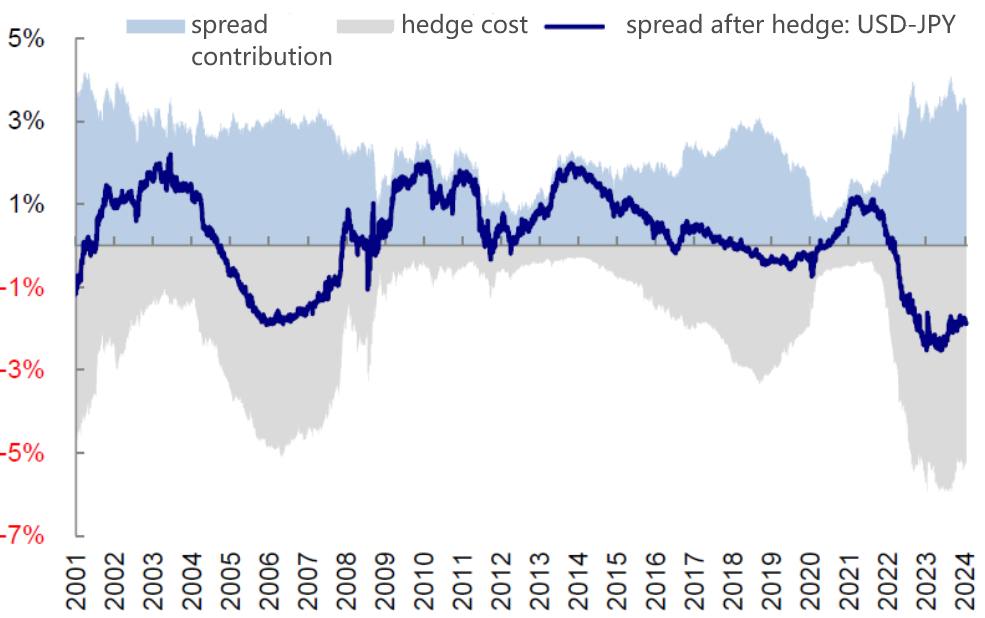

当然,日元的变化会决定其他市场的流动性,当前,扣除汇率对冲成本后美日利差对于套息交易者吸引力已经下降。

日央行收紧货币政策,全球便宜钱的再度减少。

日央行停止扩表也会使得全球金融流动性短期承压。

$20+年以上美国国债ETF-iShares(TLT)$ $标普500ETF(SPY)$ $罗素2000指数ETF(IWM)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 勇勇勇·03-18[鬼脸] [无语]点赞举报

- 彩衫·03-18[鬼脸] [无语]点赞举报

- 正气的猫·03-18[鬼脸] [愤怒]点赞举报

- 奇思异想·03-18[得意] [无语]点赞举报

- jucaishen·03-18👌点赞举报