蔚来2023Q4财报解读-阿尔卑斯埋的坑,可能比财报更让人揪心

这次先说观点,再贴数据解读。

01

—

观点:矛盾的蔚来

从财报业绩上看,无论是季度还是年度数据,依旧泛善可陈。

但这其实不是最关键的,所有人都明白蔚来现在最关键是什么-阿尔卑斯。

但是从前两天斌哥透露的阿尔卑斯的定位来看,我依旧捏了一把汗:

阿尔卑斯的定位跟蔚来品牌太过于矛盾。

首先看看前几天透露的阿尔卑斯两款车型的信息:

第一款车型:对标Model Y,全方位对标,且比Y便宜;

第二款车型:原话是对标市场上卖的最好的大SUV,我理解是对标L9,但比L9便宜很多。

以上是斌哥前两天视频透露的信息,我们再看看以前透露的其他信息:

价格区间:主打20-30万

配置:感知不明显的减配(比如orin芯片,电机数量等),感知明显的加配(尺寸空间,沙发,电视,冰箱等)。

综合以上信息,我们可以大概展望一下阿尔卑斯的轮廓:

空间,舒适性,配置拉满,但价格极具竞争力。

单独从阿尔卑斯品牌看,阿尔卑斯大概率是一款产品力和价格力都具备极强的市场竞争力,不管毛利、利润如何,至少销量上应该不会太差。

但是如果考虑到阿尔卑斯是蔚来集团旗下,与NIO品牌并列的一个品牌,又不难发现,里面矛盾重重。

比如如果阿尔卑斯的两款车,产品力高于Y和L9,价格又低于Y和L9。那么ES6,ES7,ES8怎么办?

本身ES系列产品力就不如L系列,阿尔卑斯如果产品力比L系列还强,价格更低。那么意味着阿尔卑斯产品力高于ES系列,且价格远低于ES系列。

同是一个爹生的,用户为啥不买阿尔卑斯,要去买ES系列呢?难道以后NIO品牌就专门卖给大冤种的么?用户就为专属NIO换电站买单?

所以这是矛盾之一:

如果阿尔卑斯按设想的配置和价格出售,大部分用户没有理由买NIO。NIO就彻底打入了小众品牌,销量只会更低。

另外如果阿尔卑斯产品力高于ES系列,价格却远低于ES系列,阿尔卑斯怎么能保证毛利和利润呢?毕竟卖这么贵的ES系列,毛利率也不高。

所以这是矛盾之二:

卖得贵的产品,卖不出高毛利,还在亏损;产品力更高,卖得更低的产品,难道还能创造更高的毛利吗?难道蔚来就只有能力把阿尔卑斯的成本和价格降下来,没有能力把NIO品牌的成本和价格降下来吗?

总之,我个人从目前剧透的信息来看,挺迷惑的。

当然也有可能我理解的不对,或者蔚来在放烟雾弹,毕竟这种烟雾弹挺正常的。比如理想这次改款之前,普遍都认为改款不会太给力,所以很多人买优惠的老款了;结果改款产品力爆棚,买优惠老款的后悔不迭。

但是无论如何,我还是觉得阿尔卑斯跟蔚来两个品牌之间有很大的矛盾。

或许因为轿车、SUV各个尺寸的车,蔚来都出了一遍,总不能卖得不好,把这些车重新在NIO品牌下面再出一遍吧,所以换个品牌重新做一遍?不理解,很不理解。

阿尔卑斯埋的坑,可能比财报更让人揪心。

02

—

销量

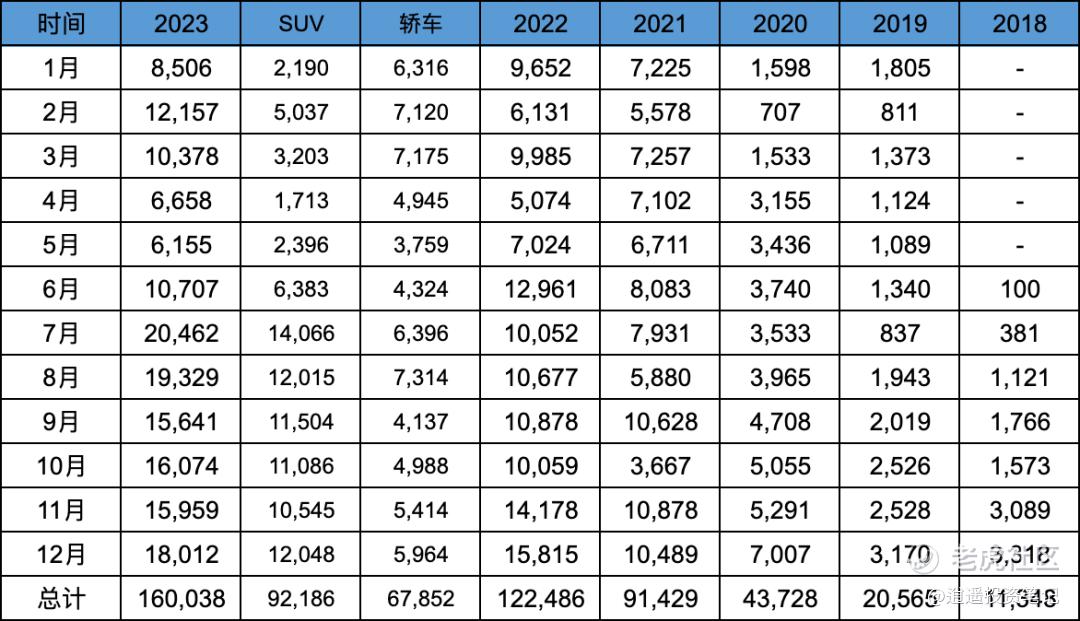

2023年全年销量160038台,同比增长30.7%。虽然增速不算特别差,但跟头部车企比,依然显得暗淡。

业绩展望:

Q1销量:31000-33000,一月+二月销量18187台,按此推算3月份销量13000-15000台。

Q1收入:105亿-111亿,同比-1.7-+3.8%。

03

—

基础设施

截止到2月底,换电站总数2379座,其中高速换电站777座,今年换电站总数目标是3300+;充电站3719座,充电桩21634个,其中高速充电站358个,高速充电桩1406个。

换电站+充电站累计6098座,其中高速换电站+充电站1135座,遥遥领先。但整体布局来讲,主要还是在市区。相对应的理想目前超充站接近400座,今年目标4000座;特斯拉2000座。

蔚来的补能设施投入值得点赞,笔者作为理想L7车主,外面充电基本都是蔚来超充。

04

—

收入

季度:

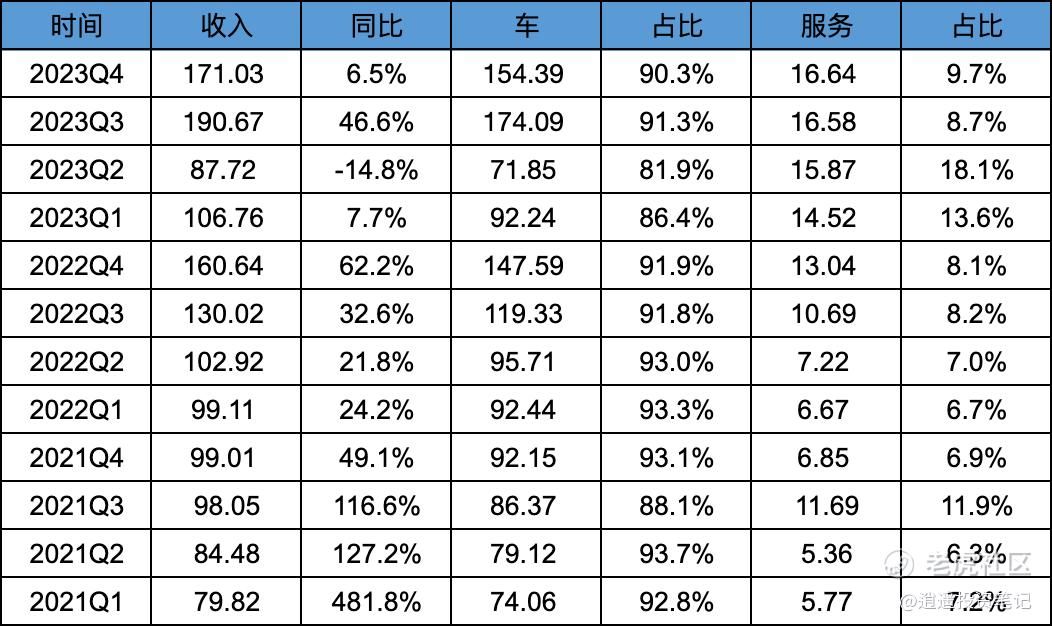

收入171.03亿,同比增长6.5%。其中车辆销售154.39亿,占比90.3%;服务收入16.64亿,占比9.7%。

年度:

收入556.18亿,同比增长12.9%。其中车辆销售492.57亿,占比88.6%;服务63.61亿,占比11.4%。

从收入数据来看,确实比较惨淡,虽然年度销量同比增长30.7%,但年度收入同比增长只有12.9%,说明单车均价大幅下跌,单车均价由22年的37.2万降低到23年的30.8万。

05

—

毛利、毛利率

季度:

整体毛利率7.5%,环比有所降低,毛利率依旧没有太大改善。车辆毛利率11.9%,环比略增长,达到最近5个季度的新高;服务毛利率-33.6%,达到近期新高。

年度:

整体毛利率5.5%,同比大幅降低50%,处于最近4年新低。车辆毛利率9.5%,也是近四年新低;服务毛利率-25.4%,同比略降低。

毛利率方面,无论是是汽车毛利率,还是服务毛利率,环比均没有太大改善,属于预期之内,毕竟Q4销量环比还略降低。

展望今年,预计今年上半年,由于销量依然没有太大起色,汽车毛利率预计也不会有太大改善,甚至有环比降低的可能。

06

—

费用、费用率

季度:

总费用79.05亿,总费用率46.2%,无论是费用绝对值还是费用率,环比均大幅增长。其中研发费用39.72亿,费用率23.3%;销售行政费用39.72亿,费用率23.2%。

年度:

总费用257.07亿,总费用率46.2%,近四年新高。研发费用134.31亿,费用率24.1%;销售行政费用128.85亿,费用率23.2%。

无论是研发费用,还是销售行政费用,均创季度和年度新高。研发费用投入依然处于高位,没有压缩研发投入的趋势。开源节流目前没有看到效果,依然遥遥无期。

07

—

利润、利润率

依然重点看反应主营业务的经营利润项目。

季度:

营业亏损66.25亿,亏损率38.7%。Q3营业亏损短暂收窄后,Q4由于销量降低,亏损反弹扩大。

年度:

营业亏损226.55亿,亏损率40.7%。亏损绝对值和亏损率同比大幅增加。

年度亏损额突破200亿,创历史新高,亏损率创4年新高。预计今年依然难以实现盈亏平衡。

08

—

现金、净资产

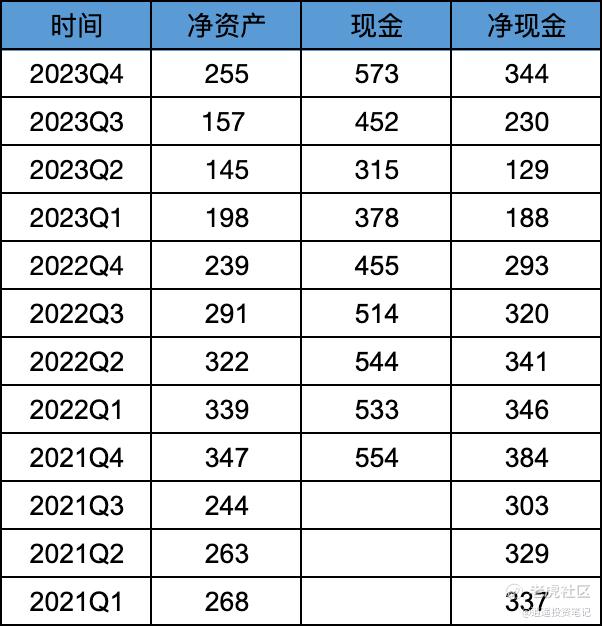

净资产255亿,现金储备573亿,净现金344亿。

净资产,现金储备,净现金大概和22年底持平。

主要原因是23年全年通过股权融资210亿,可转债融资84亿,两笔融资增加现金储备接近300亿人民币。

而23年亏损大概200多亿人民币,再加上回购了几亿美金的可转债,去年融资大概填上了去年的亏损。

展望今年,上半年依旧会大幅失血,下半年取决于阿尔卑斯上市后的效果。整体资金形势依旧不太乐观,大概率依旧需要补血。 $蔚来(NIO)$ $蔚来-SW(09866)$ $特斯拉(TSLA)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 凌晨12点·2024-03-06就像大众和兰博基尼。虽然都是一个爹,差十万八千里。买nio的绝对不看阿尔卑斯的。点赞举报

- fu6730·2024-03-06蔚来纯电其实卖的还不错,只是亏得太多了,一方面原因是研发投入太高,第二方面是没有像理想一样做低成本的套娃车型,三是营造豪华品牌投入太多。大胆猜测阿尔卑斯车型没有免费换电权益,没有超级全域领航驾驶,没有蔚来式服务,不能免费进入蔚来中心。阿尔卑斯只是一台普通的电动车,而不是蔚来汽车。点赞举报

- JiA·2024-03-06如果阿尔卑斯不能换电就解决了 并且只提供保险无忧。 第一没有电池包的设计约束 单纯堆使用场景,只能买服务轻享版 可以享受蔚来入门级服务; 第二es系列依旧独一无二 喜欢换电的还是会为了换电和服务买单1举报

- rebecar·2024-03-05垃圾中的战斗机 财报出来虽不及上次但是因为有的盈利,股票跌的跟屎一样。要么重回一块等着别人救吧。别恶心着市场和大家的期望了点赞举报

- 大赢家马斯克·2024-03-06一个系列都没玩明白,就上另一个系列1举报

- 和小康·2024-03-06[强] [强]点赞举报

- 无聊1973·2024-03-06y点赞举报

- 马莲·2024-03-061点赞举报

- 超越666888·2024-03-06阅点赞举报

- 竺正明·2024-03-06888点赞举报

- Lydia758·2024-03-05阅点赞举报