财报大跌,然后涨回去?这集我看过!

上周,特斯拉公布了2023年Q4以及全年财报。过去一年,特斯拉都在疲于应付来自中国的强大竞争对手以及美国本土高利率的不利环境。双重压力下,“发财报=坏消息”这一等式已经贯穿前三季,这次显然也不例外。

股价自然也是大跌为敬。财报次日下跌12%,整个一月更是跌去近四分之一市值,是美股“科技七雄”中唯二下跌的(另一个倒霉蛋是苹果,但也没跌这么多啊)。

但它毕竟是特斯拉,全球散户的最爱、木头姐的心头好。大跌后一天便立刻扳回一城,股价上涨超4%。财报大跌,过段时间照样涨回来,这一集投资者不但去年看过,而且是三遍!!!

是否真是如此,还得回归财报本身,看看市场的忧虑和期望都来自哪里?

财报分析部分

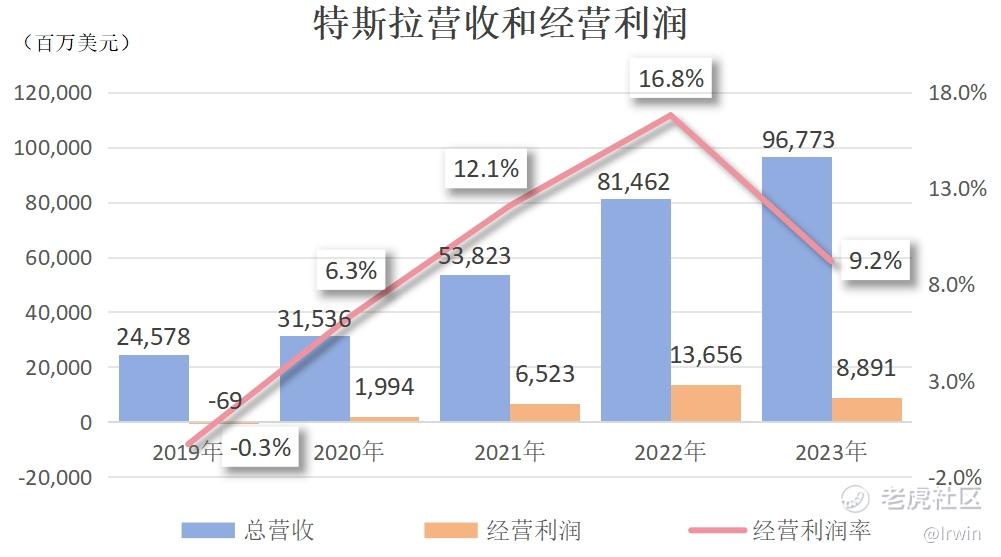

特斯拉2023年整体营收967.73亿(美元,下同),同比增长19%;最核心的业务依然是电动汽车,全年营收824.19亿,同比增长15%,占总营收比高达85%。

对于车企来说,最重要的无疑是销量和毛利率,这两个指标特斯拉可谓一喜一忧。

喜的是2023全年特斯拉交付量超过了180万辆,同比去年的130万辆增长38%,达成了年度销量目标。同时,Model Y也以年度交付超过120万辆的成绩成为年度最热卖车型,这也是电动汽车第一次获此殊荣。

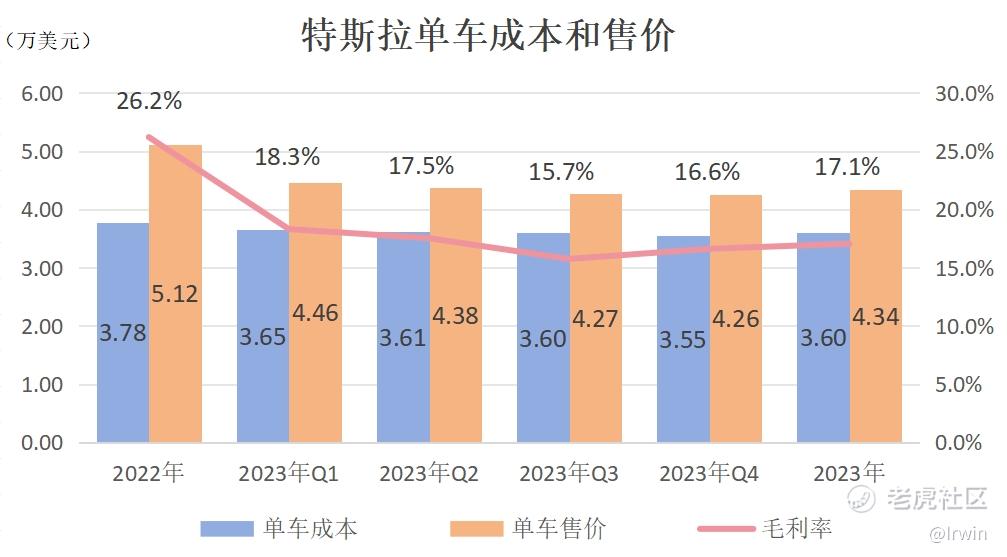

忧的是为此付出的代价也很大,一整年深陷价格战的特斯拉单车毛利率已经跌至17.1%,相比2022年足足降了9.1个百分点。

喜固然是在情理之中,忧其实也没有出乎意料。毕竟特斯拉去年前三季度一路向下的毛利率不是秘密,但它在报表上造成的冲击还是足够大——特斯拉的年度经营利润自2017年以来,首次录得同比下降:

2023年,特斯拉经营利润为88.91亿、经调整EBITDA为166.31亿,同比2022年的136.56亿和191.86亿,分别大降35%和13%。

好在作为“效率狂魔”的特斯拉,成本控制能力依然强大。即便是已经接近极限,过去一年中仍然能够持续降低单车成本。2023年,特斯拉全年单车成本为3.6万美元,相比2022年的3.8万美元下降了5.3%。

不过,单车售价的降幅更大,由2022年的5.1万降至2023年4.3万,下降15.7%——这也直接导致了前文提到单车毛利率的明显下降。

财报数据不给力,再加上明确表示今年汽车业务的增速可能会低于去年,导致了一月份特斯拉股价大跌。但即便如此,它依然享受着远胜于同行的高估值。

因此,对特斯拉的讨论最终都不免回到那个永恒之问:特斯拉到底应该按汽车还是按科技公司来估值?

未来展望部分

这个问题不妨分为两部分来看。即特斯拉作为汽车公司,是不是依然能维持高速增长?能的话,其目前股价无疑会有强力的向上支撑。以及特斯拉作为科技公司,画的大饼是不是都能实现?能的话,其未来股价还会有质的飞跃。

前者实现的关键是比Model 3更便宜的新平台车型的推出,特斯拉在财报中已给出了明确的计划;而后者主要看FSD和robotaxi等业务的发展,目前还属于市梦率范畴。。。

因此本文主要讨论前者。

特斯拉认为自己目前处于两股增长潮流之间。前一股是Model 3/Y带来的业绩暴增,直接让特斯拉从濒临破产到坐上“科技七雄”的宝座;而后一股将由明年的新平台车型带来,并承诺它会是革命性的。

特斯拉每代车型都伴随着强大的工程制造创新,Model S-对当代电动汽车结构的定义、Model 3-超级工厂带来的极致降本提效、Model Y-一体压铸技术的采用等。这些都使其新平台车型的“革命性”更可信和值得期待。

但明年下半年才能量产的时间节点,意味着特斯拉在一年半甚至近两年时间内,仍然要靠Model 3/Y这两款车来应对越发残酷的竞争。这对特斯拉的经营和其股价,都是巨大的挑战。

创新是件极难的事,强如苹果,在不得不每年出新品时,也只能不断挤牙膏——而特斯拉明显选择了另一条路。

所以,它可能正在变成更适合长期持有。因为那样,判断特斯拉是否值得投资的标准只有一个,即:它还是不是一家引领行业创新的公司。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[强] [强] [强]